不動産投資へのこだわり!18 【新刊】急成長企業の社長&不動産投資のプロが登場!『融資上限は怖くない! 税制と収益不動産をフル活用した資産形成アパートを「毎年」「現金」で買えるようになる!』10月4日発売!

元証券ウーマンが不動産投資で7億円

FIRE(早期リタイア)への近道!

たった5年で資産7億5000万円

年間家賃収入7000万円

フリーキャッシュフロー(純現金収支=手元に残るお金)年間2000万円

◎知識ゼロから不動産投資で

安定的に資産を増やせる方法を教えます!

不動産投資を始めて5年、資産7億5000万円を築いた。

出身地の愛知、それに東京・千葉にアパート6棟とテナントビル1棟を所有。

年間家賃収入7000万円、

諸経費や税金を差し引いたフリーキャッシュフロー年間2000万円を得ている元証券ウーマンが、

「知識ゼロから不動産投資で安定的に資産を増やせる方法」を教えます。

◎不動産投資で勝つ6つの力を徹底解説

☆逆算する「計画力」

☆人生のビジョンを持つ「成功力」

☆調査する「営業力」

☆自己アピールする「交渉力」

☆理性と感情の「行動力」

☆自分を客観視する「投資力」

野村證券の社員だった20代の頃、

不動産投資に目覚め、わずか5年で7棟資産7億5000万円の不動産オーナーとなった。

でも1棟目を購入するまでは、たいへんな道のりだった。

証券会社勤めということもあり、株式投資のノウハウはあったけれど、不動産投資はズブの素人。

不動産投資に関する書籍を100冊以上読むところから始め、

不動産会社を50社以上巡ったものの、不動産投資初心者の20代OLはナメられて、まともには相手にされなかった……。

その1年後、ついに運命の1棟目に出会う。

築18年の重量鉄骨造のアパート(全10室)で、販売価格は4800万円。

翌日には即、購入を決め、貯金から自己資金250万円を入れ、不動産業者から紹介された金融機関で返済期間32年のローンを組んだ。

4500万円を超す借入金にも、一切ためらいはなかった。

ローンを抱える怖さより、「これでようやくスタートラインに立てたんだ! 」という興奮のほうがはるかに大きかった。

それは不動産投資で成長できると思っていたから。

そこからとんとん拍子で物件を増やし、7棟資産7億5000万円の大家さんになり、

年間家賃収入7000万円、フリーキャッシュフロー(手元に残るお金)年間2000万円を得ている凄腕ウーマンのテクニックを初公開!

【新刊】急成長企業の社長&不動産投資のプロが登場!『融資上限は怖くない! 税制と収益不動産をフル活用した資産形成アパートを「毎年」「現金」で買えるようになる!』10月4日発売!

株式会社幻冬舎メディアコンサルティング(本社:東京都渋谷区千駄ケ谷4丁目9番7号、代表取締役:久保田貴幸)は、新刊「融資上限は怖くない! 税制と収益不動産をフル活用した資産形成アパートを「毎年」「現金」で買えるようになる! 」(著者:穴澤 勇人)を10月4日に発売いたしました。

『融資上限は怖くない! 税制と収益不動産をフル活用した資産形成アパートを「毎年」「現金」で買えるようになる! 』詳細

融資上限は怖くない! 税制と収益不動産をフル活用した資産形成アパートを「毎年」「現金」で買えるようになる! | 話題の本ドットコム : https://wadainohon.com/books/978-4344931237/

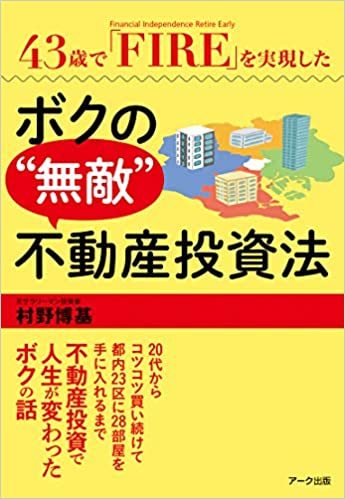

書籍内容

画像 : https://newscast.jp/attachments/GNNXhNHkyd32CkCTl4SQ.jpg

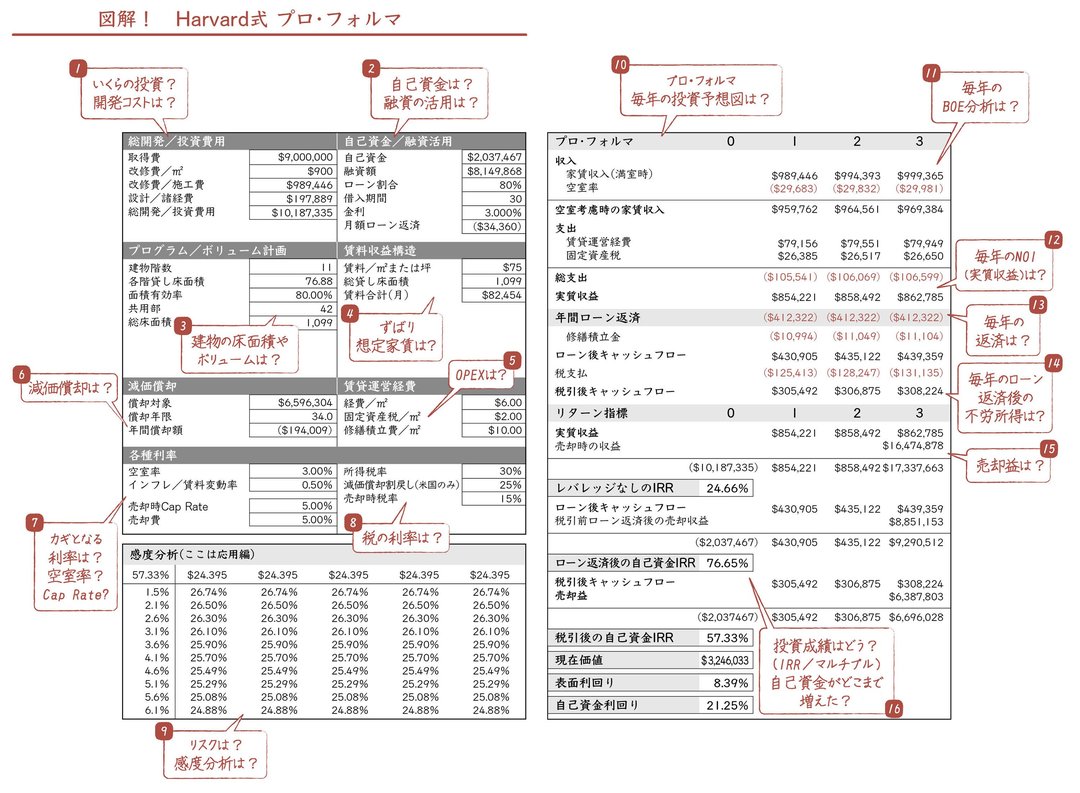

減価償却を活用して現金資産を最大化!

不動産投資のプロが教える、「物件を買い続ける」方法

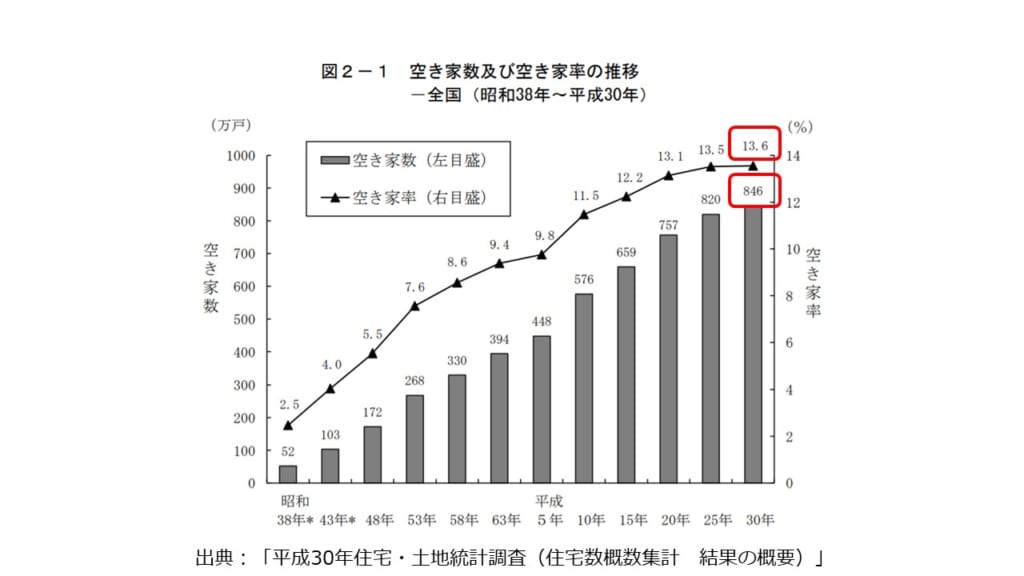

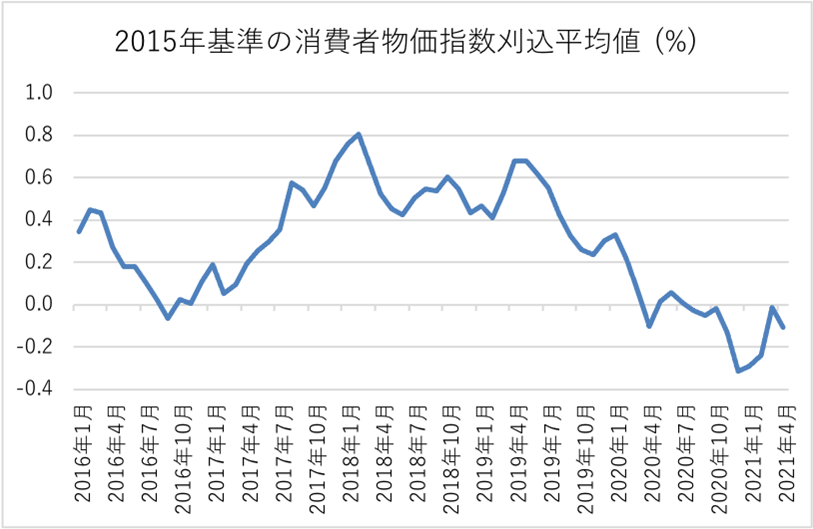

資産形成の手段として「不動産投資」を検討する人が増えていますが、

不動産投資を取り巻く環境は2~3年ほど前から大きく変わっています。

金融機関のスタンスが厳しくなり、個人投資家の間からは

「もはや買い進めることは不可能」といった悲鳴が聞こえてきています。

それでは、不動産投資で資産を築くのはもはや不可能なのかというと、

けっしてそうではありません。

現状でもなお、融資上限を気にすることなく、

物件を買い進めることのできる方法があります。

(「はじめに」より一部抜粋)

不動産投資で資産を拡大するためには、まずどの程度リスクを取り、

どれだけのリターンを得るかといった目標を設定したうえで、

どのような物件を購入するか決定することが重要です。

そして減価償却や税制を理解し、

安定したキャッシュフローで資産規模が拡大するサイクルを確立すれば、

現金資産を最大化して「現金でアパートを買い続ける」ことも可能になるのです。

著者は20代から投資に取り組むことで資産形成を行い、

資産運用会社で売買責任者として年間200棟・100億円超の取引に携わった経験を生かして、

個人投資家の資産運用をサポートする会社を創立しました。

本書では、急成長企業の社長として注目を集める著者が、

不動産投資の基礎知識から資産規模を効率よく拡大する方法、

賃貸トラブルの実例と解決策に至るまで徹底解説します。

目次

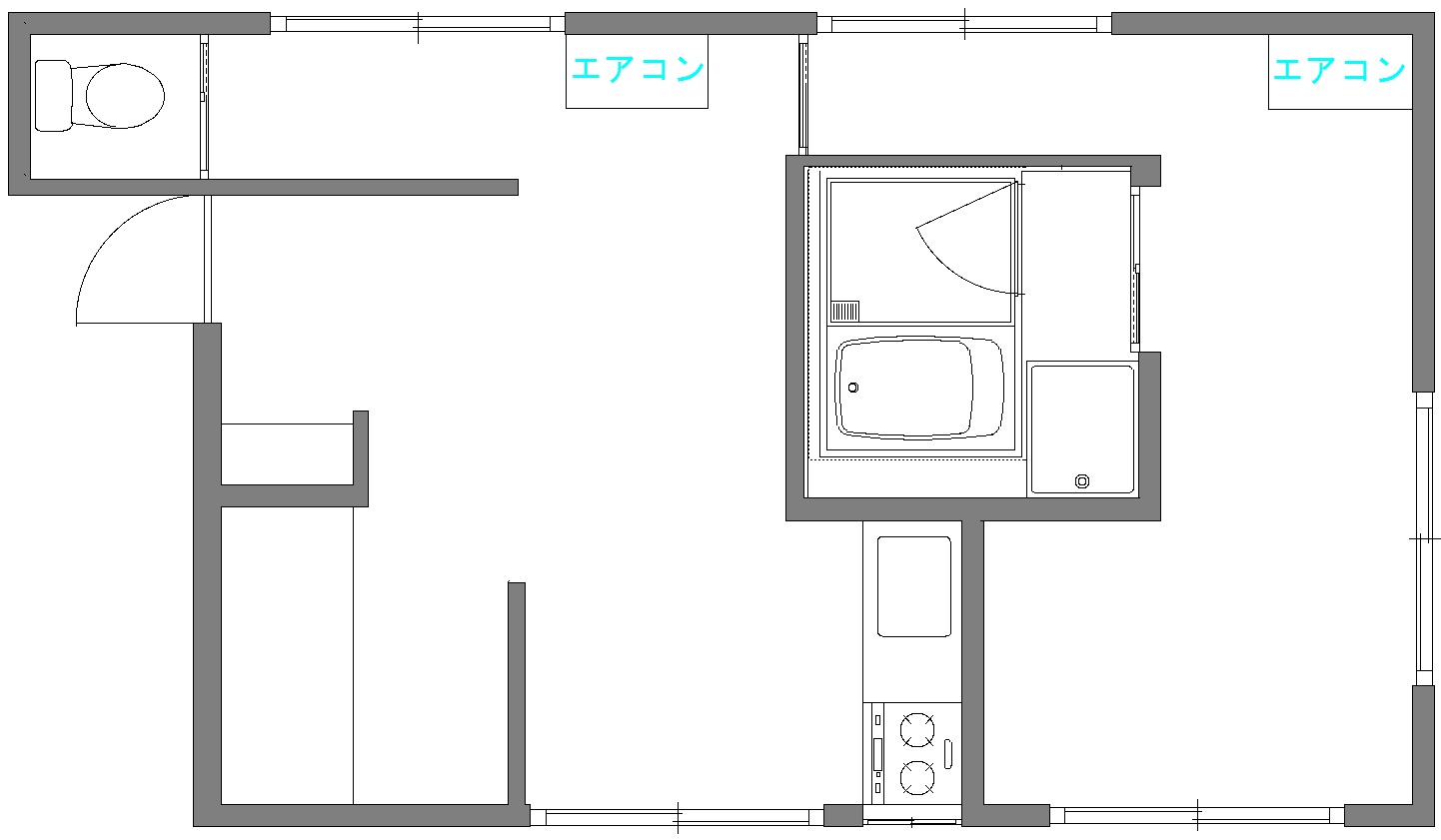

巻頭カラー 「中古1棟」再生事例集

Case1 築40年以上の旧耐震RCマンションを3000万円かけてリフォーム

想定利回り45%を実現

Case2 取得時の入居率は0% 先行募集により、リフォーム完了前に満室

Case3 屋根が大規模に損壊した物件(台風・落雷)

Case4 下水トラブルが発生した現場

Case5 孤独死が発生した現場

Case6 ごみが散乱する集積場の改善例

はじめに

序章 不動産投資に本気で取り組む人が、初めに知っておくべきこと

日本の教育では投資と税の本当に大事なことは教えてくれない

どこまで「経済的に自由」になりたいのか?

小遣い稼ぎではなく「不動産賃貸業者」として規模拡大を目指す

これまでの不動産投資に潜んでいたたくさんの落とし穴

これから区分ワンルームに訪れる悲劇とは

不動産投資では物件購入の順番を間違えるな

規模拡大が最速で進むのは「中古1棟アパート」

物件のキャッシュフロー+節税効果での所得税還付+本業からの貯金

不動産投資は時間の勝負、「楽待」「健美家」物件で十分に勝てる

最終ゴールは「毎年現金でアパートを購入できる」状態

序章のまとめ

第1章 常識にとらわれた不動産投資では、

資産規模拡大はあっという間に止まる

資産形成は山登りと一緒

始める前に「目標設定」しましたか?

区分ワンルームは節税しているふうで節税になっていない

サラリーマン属性一本足打法では融資上限になったら終わり

1法人1物件スキームによる拡大はもうできない

「融資が出るからとりあえず買った」あとに待ち受けているもの

「利回り星人」の10年後

「最終的な手残り」と「資産性」のバランスが規模拡大の肝

第1章のまとめ

第2章 不動産投資でまず必要なのは

「最低1000万円の余裕資金」と「減価償却の知識」

物件が買えない人、財を成せない人の共通点

年間いくら手元に現金を貯められるのか

手元に現金は残っているのに帳簿は赤字?

収益不動産における減価償却の基礎知識

これまで納めてきた所得税の額、把握していますか?

損益通算による「所得税の還付」の具体例

貯めた資金をキャッシュマシーンに変換する

多くのリスクはキャッシュがあれば対応可能

投資初期の基本戦略は「5年以内にまた買い増せる状態」に

第2章のまとめ

第3章 「キャッシュは王様」

減価償却を理解して現金を最大化する

新築区分ワンルーム、中古1棟木造アパート……収益不動産のタイプ別比較

節税効果の具体例と「変動と固定の両輪」

新築アパート利用時との比較

物件選びで勘違いしてほしくないこと

不動産投資におけるお金の流れ

中古1棟木造アパートにおける段階別収支とトータル収支

最終収支を読み解く

早めにリスクを取れば、その分リターンも得やすい

第3章のまとめ

第4章 金融機関と上手に付き合いながら、

年収に応じて資産規模を着実に拡大する

自分は今どこにいるのかを認識する

ロードマップ1【年収700万~1000万円編】

ロードマップ2【年収1000万~3000万円編】

ロードマップ3【年収3000万円以上編】

「毎月10万円の収入があればいい」という方へ

第4章のまとめ

第5章 融資の限界突破!!

「物件を買い続ける」効率良い方法

融資の限界突破の秘策は「共同担保の提供」

「売ってもいい、もっていてもいい」が理想の物件

毎月100万円の手残り収入ができたら、切り売りスタート

キレイな物件をもつのは資産形成が終わってから

売却時(出口戦略)が不安な方へ

第5章のまとめ

第6章 不動産投資は住む人の生活を預かる「事業」

管理をおろそかにしては資産拡大は実現できない

大家業とは「そこに住む人々の生活を預かること」

事業者としてやるべきこと、やってはいけないこと

必ず想定しなくてはいけない「リスク」とは

重大リスクについての考え方

第6章のまとめ

第7章 実例に学ぶ

賃貸トラブルとその対応

トラブルの実態を知る

管理会社に電話をかけてくる人々

保証会社から連絡があるケース

入居者から連絡があるケース

近隣から連絡があるケース

不動産所得は実は不労所得ではないかもしれない

管理会社の悲哀

結局どんな会社に管理を任せるのが一番なのか

第7章のまとめ

おわりに

書籍概要

書籍名 :融資上限は怖くない! 税制と収益不動産をフル活用した資産形成アパートを「毎年」「現金」で買えるようになる!

著者:穴澤 勇人

価格:1650円(税込)

体裁 :150ページ

ISBN-10:4344931238

出版社 :幻冬舎メディアコンサルティング

URL:https://wadainohon.com/books/978-4344931237/

融資上限は怖くない! 税制と収益不動産をフル活用した資産形成アパートを「毎年」「現金」で買えるようになる! | 話題の本ドットコム : https://wadainohon.com/books/978-4344931237/

著者プロフィール

■ 穴澤 勇人/アナザワ ハヤト

1987年11月30日生まれ。神奈川県平塚市出身。宅地建物取引士。

神奈川県立平塚工科高等学校卒業後、田中貴金属工業株式会社に勤務。

会社員のかたわら、自ら株式投資・FX・不動産投資などさまざまな投資に取り組み、

個人・法人で20代から資産形成を行う。

その後、武蔵コーポレーション株式会社にて売買責任者を務め、

年間200棟・100億円超の収益用不動産(1棟アパート・マンション)の取引に従事。

2018年8月、コスモバンク株式会社を神奈川県横浜市で創業。

主に収益用不動産の売買・管理業を営み、

第2期(2019年8月1日~2020年7月31日)の売上高は約19億円、第3期売上高は約23億円。

急成長企業として注目を集める。

中長期経営目標として上場、将来的には宇宙開発・3Dプリンターによる住宅建築等、

さまざまな事業に取り組む予定を掲げている。

YouTubeチャンネル「穴澤勇人のMIQTV」を2020年12月開設、動画配信中。

不動産投資に限らず、投資全般の話題について触れ、

現代日本の教育システムではなかなか教えてくれない金融リテラシーが身につけられる

動画を配信している。

会社概要

商号 : 株式会社 幻冬舎メディアコンサルティング

代表者 : 代表取締役 久保田貴幸

所在地 : 〒151-0051 東京都渋谷区千駄ヶ谷4-9-7

設立 : 2005年6月27日

資本金:42,250千円

事業内容 : 出版を通じた企業のブランディング支援・コンサルティング業務

URL :https://www.gentosha-mc.com/

本記事に関する問い合わせはこちら

株式会社幻冬舎ウェブマ

〒151-0051 東京都渋谷区千駄ヶ谷4丁目9番7号

TEL:03-5413-0701

URL :https://www.gentosha-webma.com

E-Mail:info@gentosha-webma.com

▼学びは本からというあなたへ「話題の本.com」

話題の本.com(ドットコム) | 学びは本から!というあなたへ。 : https://wadainohon.com

早期リタイアした東大博士が教える「不動産投資」に向いている人の特徴

向いている性質(1)

不動産が好きなこと

性格や性質という面からも不動産投資(不動産経営)の向き不向きがあります。

何をおいての大前提は、不動産が好きなことです。

これは断言できます。好きでないとやっていられませんし、好きならばたいていの困難は乗り越えられます。

向いている性質(2)

慎重さと決断力と行動力

不動産経営では扱う金額が大きく、気をつけなければならないことがたくさんあります。つまり、慎重すぎるくらい慎重なほうが向いています。石橋を叩いて渡るという言葉が当てはまります。

僕は、戦術的にも戦略的にも、短期的にはマイナス思考で、中長期的にはプラス思考を心がけています。不動産以外でもそうなので、そのような思考回路の人間といえばそれまでですが。ともかく、いろいろな事柄をできるだけ想定内になるように準備しておけば、とっさのときでも対応できます。

それでも想定外のことが起き、金額が大きかったりするのが不動産経営ですが、トラブル対処法を普段から考えておけば、その組み合わせで解決できます。一番怖いのはパニックになっておかしな判断をすることです。

他方で、慎重すぎて石橋を叩き割ってはいけません。好機ならばすぐ動く、物件情報が入ったらすぐ見に行く、人を紹介してもらったらすぐ連絡を取って会いに行くのは当然のことです。

不動産経営では一瞬の判断が必要な瞬間があります。要は、バランスです。

向いている性質(3)

人間力

不動産投資は不労所得で、収益物件を買ったらもう社会とかかわらなくていいと思われているフシがあります。しかし、不動産経営は人が相手なので、まさに「人間力」が重要です。

一般的に不動産投資と言いますが、「不動産経営」なのです。

言いたいことを伝えること、言われている意味を受け止め、裏の意味も読み取ること、不動産以外の話題で場を和ませることなどが必要です。こういう「幅」というものは、無理をして身につけようとするものではなく、普段から何げなく身についていくものです。コミュニケーションという意味では、話題の引き出しは多いに越したことはありません。

向いている性質(4)

客観性

物事を客観的に見ることが必要です。

自分が不動産屋だったら、どういう人に物件を紹介したいか、どういう大家の物件に入居者を斡旋したいか。金融機関だったら、どういう人にお金を貸したいか。入居者だったら、どういう物件に住みたいか。どういう大家、どういう管理会社ならば住み続けたいかなど、客観的に考える必要があります。

そのためには、それぞれの目線から不動産に関する情報も読んで頭に入れておき、自分の行動に活かしましょう。自分がこう考えて行動する、だから相手も同じように考えて行動するだろうし、そうするべきだという自分目線は、不動産経営に限らず、まったく通じません。

向いている性質(5)

粘り強さ、情熱、楽天的、自信

不動産経営は、物件を買うまでも、また、購入後の経営も、粘り強さが必要です。アパートを買おうとして訪ねて行った不動産屋で笑われたり、物件候補を持ち込んだ金融機関で門前払いを食らったりしたくらいでくじけていてはいけません。そこからが勝負です。

一度断られたくらいでへこむ人は、金融機関も、不動産屋も相手にしません。そんなことでは不動産経営はできないからです。これは情熱の表れです。

長期的には楽天的なことが重要です。マイナスの点も想定しつつ、「最終的にはきっとうまくいく」「自分は運がいい」と、漠然とでも思うことです。

何とかなるし何とかするという自信が必要です。そう思えるためにこそ、普段の勉強、想定外のことを想定内にする準備を続けることが必要です。

向いている性質(6)

誠実さ

不動産に限らず、あらゆることの基本は誠実さです。

不正をしないということだけではなく、たとえば時間を守る、連絡をする、書類を提出するなど、些細かもしれないことこそ誠実さの表れです。

社交辞令ではなく、本当にできることはできると言って実行する、できないことはできないとはっきり言うことも誠実さです。つまり、ある意味では「普通」に行動していれば「誠実」と評価されるということです。

向いている性質(7)

記憶力

記憶力は重要です。以前の経験を記憶しておけば次に活かすことにつながります。

日頃のやりとりでも、金融機関や不動産屋はけっこう忘れることがあるので、過去の経緯を記憶していると、行うべき事柄や、当初とは話が違ってきている点などが分かります。

また、かつて売りに出ていた物件が再度売りに出た場合に、前はいつ頃、どの不動産屋からいくらで出ていたかを覚えていると、高値づかみをしないで済みます。

記憶力に自信がないなら当然ですが、記憶力がよくても、重要と思われる事項は記録しておくことが必要です。実際、僕も細かに記録し、時折復習します。

向いている性質(8)

計画性

不動産経営は、短期・中期・長期の計画が必要です。

たとえば、入ってきたお金をぱっと使う人には向いていません。普段からお金や資産の管理はもちろん、購入や日常業務、売却、申告など、すべてにおいて物事を計画立てて行う人が向いています。

リタイアを目指すなら、不動産投資は地方都市がいい

最近注目されている不動産投資。FIRE(経済的に自立して早期リタイアする)の手段として、多くのサラリーマンが関心を寄せている。しかし、人口減少経済の中で不動産投資の先行きに不安を感じている人も多い。不動産投資は、人口が集中する都心部でしか成り立たないのだろうか。『東大博士が書いた石橋を叩いてでも成功したい人のための「不動産投資」大全』の著者が、不動産投資を始めるのに向いているエリアについて解説する。

Photo: Adobe Stock

Photo: Adobe Stock人口が多い都会での

不動産投資の特徴

どのような立地で不動産経営をすればいいでしょうか。都会と地方での違いを見ていきます。

都会の長所としては、何といっても人口が多く、賃貸の需要があることです。

都会の人はなかなか持ち家を持てない(持たない)ことは、不動産賃貸業の立場から見れば有利です。車所有が少ないので、物件の駐車場が不足していても問題がないことも有利でしょう。

都市銀行・メガバンクも含めて金融機関が多数存在し、売りに出る収益物件も多く、また、買い手が多いため売却もしやすいことになります。また、不動産屋、リフォーム業者などが多くあることも有利です。各種セミナーやコンサルタントも多く、大家の交流も活発です。

他方で、都会は土地が高く、建物価格も高く、利回りは低くなってしまいます。諸経費も、たとえば固定資産税(都市計画税)は高いです。

また、人口が多く賃貸の需要があるとはいえ、物件数も多いので、賃貸需要と供給を割り算すれば、人口比では地方都市とあまり変わらないことも考えられます。さらに、競争が激しく、入居時に大家が不動産屋に支払う(支払わざるをえない)広告料(要はお礼のようなもの)が高騰している地域もあります。

リタイアをしたい人は

投資効率を考えるべき

リタイアを目指すには、家賃収入の額自体が多いこと、さらに、手残り額を多くすることが必要で、そのためには利回りが高く、諸経費が少なくなければなりません。そこで、ターゲットとなりうるのは地方都市です。

人口は都会より少なくとも、物件数も都会より少ないので、割り算すれば賃貸需要と供給はある程度釣り合っています。建物価格は都会と変わらないと仮定しても、土地が安いので物件価格は都会より安いです。家賃は安いですが、都会と比べた場合の物件価格の低下ほどには家賃は低下しません。

たとえば物件価格が都会の3分の1だからといって、家賃が3分の1にはなりません。あくまで一般的な傾向ですが、地方の物件は、都会の物件より(1)価格そのものが安く、(2)利回りが高い物件があり、(3)固定資産税などは安いので、(4)手残り額が多くなりうるということになります。

つまり、地方において、利回りが高く、ある程度の規模の物件を買い進めることが、リタイアを目指す有力な選択肢になります。絶対的な借入額(返済額)を抑えながら早期リタイアするには、地方物件を中心に購入するほうが有利です。

忘れてはいけない

地方でのデメリット

もちろん、地方での不動産経営には、都会での長所と裏返しの短所があります。

地方は、持ち家率が高いです。分譲マンションは数が少ないのですが、土地が安くて広いので、20歳代で中古戸建のみならず新築建売の購入、さらに注文住宅を建てる人もいます。昨今の賃金の低迷で住宅ローンが組めないと思うかもしれませんが、地方の金融機関では、かなり低い年収でもサラリーマンなら住宅ローンを借りることが可能です。

相続や親からの金銭的援助、親のお金による二世帯住宅の建築も都会より非常に多いです。もちろん親との同居も多いです。そのため、賃貸需要が都会より少ないという短所があります。

また、駐車場が必須です。地方は中心都市でも車がないと仕事も生活もできません。1世帯に1台は当然で、普通は夫婦ともそれぞれ持っています。つまり、戸数×1、できれば1.5~2倍の台数分の駐車場を、敷地内または近隣に借りて確保する必要があり、その分コストがかかります。

金融機関が少なく、不動産屋も少ないので選択の幅がありません。また、売りに出る物件も少なく、逆に売ろうとしても買い手が少ないという短所もあります。そもそも世間が狭くて、いろいろやりにくいこともあります。

どのくらいの地方都市がいいのか

日本国全体の人口が減っているのは、個人の力ではどうしようもありません。

地方のほとんどの自治体で人口が減少・流出しています。流出数と流入数の差による人口の「社会増減」を見ると、東京などが増、地方はほぼ減になります。なお、東京の出生率(人口の自然増減にかかわる)は全国最低ですが、あまり報道されていません。

では、地方のどんな地域で不動産経営をすればいいのでしょうか。

地方都市でもエリアを選ばなければなりません。具体的に、まず、人口50万人を超えてくると、都会と似た状況になってきます。50万~100万都市はケース・バイ・ケースで、その地域在住・出身ならば対象になりえます。

他方で、人口が少なすぎると、ほとんどの人は持ち家になるので、そもそも賃貸需要がありません。つまり、ある程度の人口、そして、ある程度の入れ替わりが必要です。転勤族は社宅がなければ賃貸に住みますし、会社が社宅として借りることもあります。

僕は、人口の下限の一応の目安として、人口10万人の地方中心都市としています。

注意しなければならないのは、地方中心都市、また、大都市でも、周辺の市町村を合併した場合があります。たとえば旧○○町部分だと、人口密度も低く、インフラも、人口の入れ替わりも違います。

地元なら分かりますが、県外だとピンときません。

また、地方から都会に人が出て行くように、県内の小さな市町村(地方の地方)から、その地方の中心都市に人は集まってきています。周辺部の高齢化が進めば、買い物や通勤通学、さらに通院などに便利な地方の中心都市に移住してきます。

政府の方針として、商業地、医療施設、行政サービスを一定範囲に集め効率化を図る「コンパクトシティ」を整備する流れになってきており、それぞれの地方・県の中心都市が想定されています。

そのほか、家庭の事情で都会から地元に戻る場合も、元々の出身地よりは便利なその地方の中心都市に戻ることが多いです。

つまり、地方中心都市ではまだまだ賃貸の需要があります。東京一極集中と言われますが、他方で、都会から、また、地方の地方から、それぞれの地方中心都市への移住の流れもあります。

不動産投資で失敗したくなければ、何年以内の売却を意識すべき?

「12年以内」の売却を意識していくと良い

自分の目指す姿として「2000万円物件の隔年購入」と「5件の物件取得」をルール化しようと考えた…と紹介しました。

つまり、2000万円程度の物件5戸を隔年で購入しながら、資産の洗い替えの意味合いで10年ちょっとの保有期間で随時売っていくという当初計画です。

この「10年保有」の設定には、もう一つの理由があります。

一般的なマンション(鉄骨鉄筋コンクリート造・鉄筋コンクリート造)は47年が償却期間となっていて、その期間までは35年ローンを組むことが可能です。ということは、新築のマンションを買って「12年以内」に売却すれば、次に買った人は35年ローンをほぼ間違いなく組めることになるわけです。

そのため私は、物件を購入した際には12年以内に売却するよう意識していくことを、自身のルールの一つに加えました。つまり、「次の人が買いやすいように売る」ことを意識しようと考えたのです。

次に買う人のことまで考えて、物件を売る時期を決める必要があるのか? 読んだ方はそう思うかもしれませんね。けれども、次の人が買いやすい、というのはイコール、扱う不動産業者が「売りやすい」ということです。

そこに紐づくのが、私が心がけてきた不動産投資のポリシーなのです。つまり、「自分が不動産業者にとって、有益な存在であり続けること」。不動産の営業マンが喜ぶ提案をすれば、ひいてはそれが自分に跳ね返ってきます。自分が営業マンに優良な新築物件を紹介してもらえる源泉になるわけです。

こうやって不動産の営業マンとWIN―WINの関係を作るのが、失敗しない不動産投資の秘訣であり、成功するために必要な、いたってシンプルな考え方だと言えるのです。

その意味では、あなたが不動産サイトなどで物件を探すとき、見ているマーケットにおいて、新築から「12年落ち」の中古物件を検索するのも面白い手法の一つと言えるかもしれません。

たとえば、あなたが2000万円の新築物件を買おうと思っているマーケットで、12年落ちの物件の価格が1800万円で出ているとしましょう。そして、12年が経った後のあなたの残債予定が1600万円であるとしたら、200万円ほどが利ザヤとして稼げる…という見通しの把握ができるわけです。

中古の物件情報を見るときには、新築のプレミアム物件を購入するための参考値としての見方をしていくのもまた、面白いと思います。

経済感覚に狂いが生じるような投資の成果は望まない

プレミアム・ワンルーム投資の成功ルールを説明するために、「アパート1棟買い」との違いについて説明してみましょう。

プレミアム・ワンルーム投資は、利回りを中心とした月次の収益性は薄くとも、プラスのキャッシュフローを層状に重ねていくイメージで、堅実性と確実性のある安定型の投資法です。複数の物件を持ちながら、売却対象案件やタイミングを適切に選択でき、定期預金を解約するかのごとく売却することで利益確定ができます。

いっぽうで、私が考える1棟買い物件の一番のデメリットは、売却によりキャッシュフローが一気に無くなってしまう点です。

ワンルームマンションを複数所有する投資方法であれば、10~12年ごとに売却を進めて、時機に応じてキャピタルゲインを得ながらインカムゲインを継続させることが可能です。ところが1棟買いの場合には、規模感が大きすぎて複数案件を同時に保有し続ける事が困難で、唯一の案件を売却すればその時点でキャッシュフローが一気に無くなるなど、不安定な推移をたどることになります。

キャッシュフローでも地点選定の観点からもAll or Nothing(オール オア ナッシング)で分散効果が効かず、売却すると月々のキャッシュフローがゼロになってしまう投資法は、やはりおすすめしません。

つねに5件か6件の物件を持っていれば、同時に数百万円もの定期預金を貯めていくイメージで、資産を持ち続けることができます。購入と売却のタイミングをうまく時間分散しながら、複数のワンルームマンションを持つ方法が堅実だと、私は思うのです。

これは不動産投資でよくあるケースなのですが、新築の物件を4~5戸買ったあと、次の投資先として、アパート1棟買いに移行するというパターンが見られます。

不動産投資のノウハウが何となく分かった気持ちになり、もう1ランク上の投資を実践してみたい…という欲が出る部分もあるでしょう。

たとえば、新築のアパート1棟は高価格で手がでなくても、中古であれば何とかなるのでは…と考えることがあるかもしれません。けれども、そこには往々にして落とし穴が待っているのです。

たとえば、5000万円クラスの中古物件のアパート1棟買いは失敗しやすい事例の一つで、とっつきやすさから中古物件のアパート1棟を買ったものの、投資した金額を家賃収入で回収することができず、結果的に損失のほうが大きくなってしまう…というケースがあり得ます。

さらに、損失を補おうと売却しようとしても、購入時よりもかなりの安値でしか売れないのが中古アパート物件の欠点です。「出口」についての戦略が描けず、売りたくても売れないという負のスパイラルに陥ってしまうことがある点で、注意が必要なのです。

ここで一つ、若干余談めいた話を付け加えましょう。

これは不動産の価値とは少し違う話ですが、アパート1棟を売却した際に大きなキャピタルゲインを得ることは、人間の心理として別のリスクを生む危険性があると、私は思います。

人間の行動や心理を一括りにはできませんが、本書の中心テーマが、サラリーマン属性の方にすすめたい堅実な不動産投資術であるのは確かなところです。

そうした属性のみなさんに、一度にドカンとキャピタルゲインのお金が入るような「成果」がもたらされることは、従来のライフスタイルを崩すことにもなりかねないのでは…? と懸念するわけです。

よく言うところの、宝くじが当たったことで不幸になる…といった、経済感覚の狂いが生じるような投資効果は歓迎しないというのが私の立ち位置です。

意図した月々のキャッシュフローを安定的に維持しつつ、一方で確実にお金が貯まっていく投資こそが目的なので、そこから大きく逸脱することは避けるべきでしょう。それも私が考える、失敗しない不動産投資のルールです。

パタヤ不動産投資のメリット・デメリットは?リスクや注意点も

1.パタヤの不動産に投資するメリット

パタヤの不動産投資は、タイが好きで購入した物件を自分でも使いたい人などに向いています。また、物件の売却先として日本人だけではなく外国人も候補に入る点が、パタヤの不動産に投資するメリットです。

1-1.リタイア後の移住先として適している

パタヤは、タイのビーチリゾートとして人気があり、ゴルフリゾートとしても有名です。赤道に近く年中温暖な気候を持っていることもあり、世界各国から人が集まっています。

また、タイは日本人からも移住先として人気が高く、日本人駐在員がタイでの生活を気に入った結果、リタイア後もタイに住みたいという希望からタイ不動産を購入するケースもあります。

パタヤはバンコクから車で約2時間の距離にあり、バンコクに住みながらパタヤの物件を別荘にすることも検討できます。アーリーリタイアを目指すまたは、リタイア後はリゾート地に移住したいなどの希望を持っている場合に、パタヤの不動産投資は有効と言えます。

1-2.自己利用も見据えた投資に有効

パタヤは移住だけではなく旅行先としても人気があるため、購入した物件の自己利用を考えている場合にも、パタヤの不動産投資を検討しやすいといえるでしょう。

東南アジアには、タイ以外にもフィリピンのセブ島やマレーシアのペナンなど、ビーチリゾートとして有名なエリアが複数あります。なかでもパタヤは海外からの旅行者が多く、にぎわっている点が特徴的です。

市街地の中心部に位置している物件は静かな環境を好む人には向いていない一方で、都会的なリゾートを好む方にとっては適した選択肢となります。なお、地元住民よりも海外からの移住者などを入居者のターゲットにしたい場合、できる限り都心に近く利便性の高いエリアを選ぶことも重要な視点となってきます。

1-3.物件の売却先として外国人投資家も候補に入る

パタヤは外国人からの人気が高いエリアなので、不動産投資の出口で物件を売却するにあたっては、外国人投資家も売却先の候補に入ります。

日本人投資家が海外不動産投資をする場合は、日本に拠点を置く不動産会社を通じて物件購入するケースも多くなります。このような背景から、他のエリアでは投資の出口として主に日本人同士での転売を想定することになります。

一方でパタヤは日本人以外の外国人からも人気を集めている背景により、外国人投資家や移住者なども物件の売却先として有効と言えます。

新興国での海外不動産投資では不動産市場の変化が大きいことから、出口戦略も不透明になりがちです。あらかじめ選択肢を多めに持っておける点で、パタヤの不動産投資にはメリットがあります。

2.パタヤの不動産投資で要注意のリスクやデメリット

パタヤの不動産投資で注意すべきポイントとして、物件を購入するだけでは短期賃貸ができない点や、外国人の入居者を探す難易度は高い点などが挙げられます。

2-1.タイでは無資格での短期賃貸が違法とされている

パタヤは有名なリゾートエリアなので、物件のホテル運用が上手くいけば大きな利益も見込めます。

しかし、タイでは無資格者による30日以下の短期賃貸が法律で禁止されている点に要注意です。

例えば、2021年9月時点、フィリピンでは民泊に関する法律がないためAirbnbなどを活用したホテル運用も海外不動産投資の選択肢の1つになります。このような選択肢が取れないことは、パタヤ不動産投資の大きなデメリットと言えるでしょう。

そのほか、パタヤにはホテルも多いため、仮に宿泊運用が問題ないとしてもホテルとの競争に勝つ戦略が必要になってきます。パタヤ不動産投資では、不動産会社から情報収集を行って入居者のターゲットを明確にしつつ、入居者のニーズに適した物件を選ぶことが重要になります。

【関連記事】セブ島で不動産投資、メリット・デメリットは?

2-2.空室期間が長引くリスクもある

パタヤの周辺にはタイの首都バンコクを始めとして、フィリピンやシンガポールなど外国人による人気の高いエリアが多いものです。ショートステイを繰り返しながら各国を渡り歩く人も多いため、パタヤで年単位の賃貸借契約を希望するような外国人を見つけるのは難しいと言えます。

また、パタヤではバンコクほど産業が発展しているわけではなく、地元住民の所得はそれほど高くありません。パタヤで投資用物件として販売されている物件に入居できる地元住民は少ないのが実態です。

このような背景があることから、パタヤの不動産投資は純粋な不動産投資による利益を狙っている人よりも、自己利用を物件購入の目的とする人に向いていると言えます。

2-3.日本の不動産と比較すると施工が粗末な物件も

タイでは外国人による土地の所有が禁止されているため、パタヤで不動産投資をする場合も、投資対象は集合住宅であるコンドミニアムになります。

タイを含む東南アジアでは、プレビルドと呼ばれる完成前のコンドミニアムが投資用物件として販売されていることも多いものです。パタヤを含むタイの不動産投資では、仕上がりを確認してから物件を購入できるケースが少なくなります。

プレビルドの物件が完成した結果、仕上がりが良くないために賃貸できないといった失敗例も見られます。また、パタヤは海に近いエリアなので、潮風の影響により物件が劣化するスピードが通常よりも早い点に注意が必要です。

そのほか、プレビルドの物件が完成せずに引渡しを受けられない竣工リスクにも要注意です。プレビルドの物件では建設工事が途中で中断されてしまうリスクがあり、工事が中断されてしまうと物件の引渡しを受けられないほか、支払い済の資金が返金されないケースもあります。

物件の仕上がりにまつわるリスクや竣工リスクを軽減するためには、タイ国内または海外で大手のデベロッパーが分譲している物件への投資を検討することが重要となります。

まとめ

パタヤの不動産投資のメリット・デメリットを比較してみると、パタヤ不動産へ投資するのであれば、最終的に物件の自己利用を重視したい人に向いていると言えるでしょう。

家賃収入による長期継続的な利益を狙っていきたい人にとっては、入居者を見つける難易度が高い点などを鑑みてもハイリスクな投資先であると考えられます。

そのほか、パタヤの不動産投資では、竣工リスクを軽減するために物件の売主であるデベロッパーについて、会社規模や分譲実績などを事前に確認することが重要です。パタヤ不動産を購入する際はこれらのメリット・デメリットやリスクを確認し、慎重に投資判断をしてみましょう。

東大博士が解説する「不動産投資」9つの特徴

最近注目されている不動産投資。FIRE(経済的に自立して早期リタイアする)の手段としても、多くのサラリーマンが関心を寄せている。ただし、株式投資や投資信託などに比べると、なじみがないのも事実だ。そこで、『東大博士が書いた 石橋を叩いてでも成功したい人のための「不動産投資」大全』を上梓した菅原吉祥氏に、不動産投資の特徴をうかがった。

Photo: Adobe Stock

Photo: Adobe Stock特徴(1)

不動産収入は「キャピタルゲイン」と「インカムゲイン」

不動産の売買で利益が得られることがあります。とくにバブルの頃は、不動産価格が右肩上がりで、普通に買って売るだけで利益が得られました。つまり、不動産投資は「キャピタルゲイン重視」だった時代があります。

この頃は、不動産価格が高く、さらに金融機関は元々資産を持っている人や会社に購入資金を高金利で融資していたため、サラリーマンが新規に参入することは困難でした。転売するたびに価格が上がりましたが、最後にバブルがはじけ、価格が急落し、売るに売れない不動産が世の中に溢れました。

一概には言えませんが、キャピタルゲイン重視の投資はリスクが高く、価格の暴落も考えなければなりません。

他方で、不動産では家賃収入がインカムゲインです。バブル崩壊後、不動産価格は下がりましたが、賃貸用(とくに居住用)の不動産の家賃は、不動産価格の下がり方ほどには下がりませんでした。つまり、不動産価格は下落し、家賃はそれほど下落しなかったので、不動産賃貸による家賃収入、つまりインカムゲインが注目されるようになりました。

不動産の価格が下がり、家賃はそれほど下がらなければ、不動産価格に対する家賃収入の割合(「利回り」と言います)は上昇するわけです。また、金利も下がったので、金融機関から融資を受けて賃貸用物件を購入する際の借入金利よりも、利回りのほうが高くなり(これを「イールドギャップ」と言います。運用利回りと借入金利の差のことです)、融資を受けて物件を購入し、家賃を得るというインカムゲイン狙いの不動産投資が成立するようになりました。

市場では、物件価格に対する利回りが年10%の物件は、探せば普通にあります。他方で借入金利は年2%として、「運用利回り-借入金利」(イールドギャップ)はプラス8%となります。

つまり、バブルの頃には不動産投資に手が出せなかったサラリーマンも、金融機関から低金利で融資を受け、不動産を購入し、家賃収入(インカムゲイン)を得られるようになりました。また、サラリーマンは金融機関に対して信用があるので、長期間の融資を受けやすいという長所があります。

さらに、売る際にうまく売れば、買ったときより高く売れることもあるので、キャピタルゲインも得られます。ただ、やはり基本は長期保持によるインカムゲイン狙いとなります。不動産は、継続的に家賃収入があるということで「ストックビジネス」の典型とされます。なお、継続性がないビジネスを「フロービジネス」と言います。

不動産投資は、時間がたつほどに収入が蓄積され、金融機関への返済が進んで借入金の元金が減る(つまり資産部分が増える)という意味で、「時間を味方にする投資」と言えます。時間は誰にでも平等なので、この「時間」を資産を生み出すために活かすことで、大きな資産を築くことが可能です。

特徴(2)

実物であること

不動産は実物そのものが資産で、かつ、収益を生み出すものなので、まず、インフレに強いです。インフレ時には現金・預貯金の価値は目減りしますが、不動産は実物資産であり売却時の物価相当の価格になるので、その価値はそれほど目減りしません。

実際は、日本は長くデフレですが、デフレでも家賃はそれほど下がらず一定の収益を生み出しています。つまり、インフレ、デフレにかかわらず、危機の時代は実物資産が好まれます。実物資産の中でも不動産は家賃収入を生み出すという点で、金やプラチナといったほかの実物資産と違います。さらに、土地・建物の価値が完全にゼロになることがないことも不動産の長所です。

特徴(3)

この世に一つだけのもの

不動産は、みな、この世に一つしかありません。いわゆる区分マンションも、別の場所にあれば立地が違いますし、同じ建物でも部屋が違えば別物です。これを「特定物」と言います。

特定物とは、取引の目的物として当事者がそのものの個性に着目した物で、そうではない「不特定物」と民法などで区別されて扱いが異なります。不動産は新築でも土地のみでも、この世に一つしかないという、まさに特定物の典型です。動産も、たとえば中古車だと特定物になります。

特徴(4)

金額が大きい

投資対象とする不動産の種類にもよりますが、少なくとも数百万円以上のお金が動きます。価格変動そのものは少ないのですが、金額自体が大きいため、資産も利益も大きくなる一方で、損失も大きくなる可能性があります。

特徴(5)

時間的拘束は比較的少ない

物件を買うまで、さらに買った後もそれなりに時間がかかりますが、少なくとも不動産のことを1日中考える必要はありません。

それぞれのプロにお任せし、自分がやるのは、判断を下す・指示をする、たまに書類を集めたり記入したりすることが中心になります。物件の管理や入居者募集、修繕・リフォームなどを自分でどこまでやるかによっても違いますが、株やFXに比べれば時間は自由になります。

不動産そのものが収入を生み出す資産です。つまり、不動産経営は「仕組み」をつくってしまえば、時間はそれほど取られないということです。だからこそサラリーマンの副業に向いていますし、セミリタイアした後も文字通り「リタイア」に近い状態になることが可能です。

特徴(6)

簡単に売買ができるわけではない

不動産は、株やFXに比べ、「流動性が低い」「換金性が低い」と表現されます。

株やFXは価格を気にしなければ瞬時に売買できます。不動産は、買うのも大変なうえに、すぐに売ることも困難です。そもそも買い手がつかなければダメですし、また、金融機関から融資を受けて返済中の場合、価格を下げすぎると、売却してもまだ借金が残ってしまいます。

他方で、買う際・売る際は、不動産屋がプロの立場から見解を述べてくれます。そのためにも、有能で信用できる不動産屋が必要です。さらに、金融機関や税理士、司法書士といった専門家も検討に加わってくれます。個別の物件、個々の取引相手という点で、株やFXの一般的な情報・分析とは異なります。

急な出費などに対応する現金(預貯金)を別に確保しておくことで「換金性の低さ」には対応できます。

特徴(7)

金融機関からの資金調達が可能

不動産投資の最大の特徴は、資金を金融機関から調達できるということです。つまり、融資を受けて物件を購入することが可能です。

「株を買いたいのでお金を貸してください」と金融機関に言っても相手にしてくれません。しかし、収益物件を買う際には融資を受けられます。

その理由は、買おうとする不動産自体に価値があること(担保価値)、また、そこから十分な収益が見込めること(収益性)で「事業」として成立するからです。

金融機関の融資を受けることで、大きな資産を築くことが可能になります。これが不動産投資における「レバレッジ」です。

たとえば自己資金1000万円で1億円の物件を購入(9000万円借り入れ)すると、レバレッジは10倍となります。自己資金ゼロで買うことができればレバレッジは無限大となります。自己資金ゼロで買い進めることができれば「無」から大きな資産を築くことも可能なのです。

この場合、借金といっても、お金(資産)を生み出すための借金です。そもそも、金融機関から借金できるということは「信用」の表れで、むしろプラスのことなのです。融資を受ける場合、原則として、団体信用生命保険(団信)に入るので、生命保険代わりになる点も不動産投資の長所です。

特徴(8)

「人」が相手

不動産は、ほかの投資に比べて「人」(人の集まりである会社・組織も含む)が相手という特徴があります。

物件探しはインターネットで済ますとしても、買う場合は不動産屋を通します(売主・買主との直接の売買はお勧めしません)。融資を受けるなら金融機関が相手になります。購入後に管理を任せるなら不動産屋、自分で管理(自主管理)するにしても、入居者募集などの業務はやはり不動産屋が相手になります。

つまり、不動産経営では、購入においては金融機関と不動産屋、購入後は不動産屋が極めて重要です。物件そのものがよくても、金融機関や不動産屋という「会社・組織」、そこにいる「人」の部分で成功も失敗も決まります。

税についても、規模が拡大していくと税理士が不可欠です。もちろん各種法律や制度については司法書士や弁護士といった専門家の手を借りることもあります。

そもそも、家賃収入は、入居者、つまり他人からの収入です。入居者は家賃を払っていただく大事なお客様ですが、要望・クレームも言ってきますし、滞納・夜逃げもありえます。その対応や処理も、また不動産屋や法律の専門家といった「人」に相談したり依頼したりします。

僕の個人的な見解ですが、最後に人を動かすのは、計算や理屈ではなく「情」です。この「人」相手というのは、いい意味でも悪い意味でも、不動産投資(不動産経営)の大きな特徴ですので、とくに述べておきます。

特徴(9)

定型化されている

不動産投資(不動産経営)は、物件購入、融資、日常業務などが定型化されています。成功した人のやり方を完全に再現することはできませんが、ある程度の「型」はあります。

つまり、いったん覚えて慣れてくれば、あとは知識を加える・更新していくことで対応できます。

お金を生み出すシステムをつくることが不動産投資(不動産経営)の中心です。金融機関から融資を受けて物件を購入し、入居者の家賃で返済して資産を増やし、その物件を維持・拡大することが仕事です。

二度失敗を経て福岡での不動産投資で大成功…『投資のドン』に教わった「医師」という肩書きを活かした投資法とは?

注目が集まる医師の不動産投資

東京都中央区のとあるタワーマンション。

大理石で敷き詰められた広いロビーには、シンプルながらもセンスの良いソファーやテーブルが配置され、引きたてのコーヒーが味わえるカフェも併設されている。ここを待ち合わせ場所に指定され、手持ち無沙汰に待っていると、エレベーターホールから医師の松田孝樹さん(仮名)が現れた。

松田さんは現在、この都内のマンションとは別に、東京に1件、福岡に2件、青森に2件不動産を持っている。いわゆる「不動産投資家医師」だ。

今回は、「医師の不動産投資」が最近注目されている中で、松田さんがタワマン投資を始めた経緯と実情をインタビューさせていただいた。

給与格差に悩む公立病院医師の自分

松田さんが勤務するのは、都内の公立病院。

新卒で採用されてからずっとそこで勤務医として働いている。

「若手の頃といったら、まあ多忙でしたね(笑)。忙しすぎてもうほとんど覚えていません。がむしゃらに働いていたら、いつのまにか中堅になっていましたよ」

日々忙殺され、あっという間に中堅医師となったと話す松田さん。

ふと立ち止まると、周りとの差を感じたという。

「公立病院は他の病院―――例えば民間病院で働く医師や開業医と比べて給料が低く、時間外手当などの恩恵も受けづらい。民間病院で働く大学の同期との給料が思ったよりも違うことに驚いて、その時初めて焦りを感じました」

1500万円の年収と半分近くとられる税金

中堅医師になって以降も、電子カルテ導入などの影響で雑務が減ることはなかった。結局、忙しさは変わらず、だんだんと給料が見合っていないと感じ始めたのだそう。

また、当時の年収は1500万程度だったが、あまりの税金の高さに頭を抱えることが増えたと話す。

「子どもが2人いまして。当時まだ娘も息子も幼稚園でしたけど、このまま多忙な日々が続く上に、税金は吸い取られて貯金も増えなかったら……。子どもたちの進学費用なども満足に出せないかもしれないと不安になりました。私立の医学部に行かせるとなると、やはりかなりの資金が必要ですからね」

人生で初めて向き合った株式投資

現状を変えなくてはと思い悩んでいた松田さんに契機が訪れたのはそんな最中のことだった。

病院の食堂で昼食休憩を取っていた時、周りの医師が話している会話が聞こえたという。

「投資の話でした。彼らは私より5個くらい年下でしたけど、同じく給料に不満を持っていて、行き先が不安だから株式投資を始めたのだという話でした。こんな若い彼らでもちゃんと考えて行動していたのだと少し驚くとともに、『これだ!』と思いすぐに飛びつきました(笑)」

「昔から思い立ったら早いんです」そう話す松田さんは、その週末のうちに株式投資のセミナーに参加、すぐに株式投資を始めたという。

元々勉強は好きだったという松田さん。

株式投資についても勉強を重ね、動きに合わせて着実に運用できれば、早期的に利益獲得が可能と知り、うまく運用できそうだと安心していた。

「始める前に気付くべきだった…」株式投資失敗の理由

しかし―――

「思ったようにいかなかったですね。というより時間がなかった。知識はついたしやり方も理解できたので、時間さえあればうまく運用できたと思います。ただ、流動性の高い株式投資は、株の動向をずっと注視している必要がある。ただでさえ多忙な私のライフスタイルには全く向いていませんでしたね。やり始める前に気付くべきでした」

意気込んで株式投資を始めたものの、うまくいかず、結局ふりだしに戻ってしまったという。

しかし、投資への可能性を感じていた松田さんは他の方法を探し始めた。

「株では失敗しましたけど、勉強した際に投資には色んなやり方があることを知りました。だから、今度は自分のライフスタイルと投資スタイルを見比べて、どの方法なら成功できるか考えました。結果、不動産投資に行きついたわけです」

友人が語った「不動産投資のリスクが高い理由」

不動産投資を始めようと考えた松田さんは、大学の同期の投資好きの医師仲間に相談を持ち掛けたのだとか。

しかし、松田さんから不動産という言葉を聞いた途端、その友人は「やめとけ」とひとこと言ったそう。

「『リスクが大きい』彼はそう言ったんです。彼は株式で成功していました。父親が開業した医院で働いていたので、時間があったんですよね。確かに彼なら不動産より株式の方が向いているのかもと思いましたよ。でも、私が納得できなかったのは、彼の言った理由。特に具体的なデータは示さずにただ、『リスクが大きい』という言葉を繰り返していたんです」

松田さんの友人のように、不動産投資について「リスクが大きい」と敬遠する人は多い。

確かに動かす金額が大きい不動産投資では、当然リスクも伴う。

しかし、そこには「医師」ならではのメリットも存在することを忘れてはいけないと松田さんは語る。

融資額が年収の25倍?医師だからこそのメリット

「調べる限り、医師は融資の面でかなり優遇されると知っていました。通常、融資額は年収の10倍程度ですが、当時、医師なら25倍前後で融資してくれることもありました。年収も1000万以上とある程度あれば、低金利で融資してもらえることが多かったので、かなりメリットは高いと考えていました」

結局、友人の意見でなく自分の調べたことを信じ、不動産投資を開始することにしたそう。

これが松田さんの運命を大きく左右することになる。

「まずは、東京の駅近のワンルームマンションを所有することに決めました。築年数は立っていましたが、立地の条件も手伝って、入居者はすぐに決まりました。味を占めて次はファミリー向けのマンションを…、と思いましたが、都内だとかなり高額になります。株で一度失敗しているので、どこか不安で。結局東京ではなく、札幌でファミリー向けマンションを所有することにしました。札幌にした決め手は、観光地でもあり、程よい人気があること。これは空室を避けるためですね。もう一つは、物件がほぼ新築であるにもかかわらず安かったこと、この2点です。銀行からの融資額も想定よりだいぶ多かったですし、今度こそうまくいく気がしていました」

「入居者は決まらない」「家賃はたったの6万円」

「次こそ…!」と意気込んだ松田さん。

入居者が決まるのが待ち遠しくて、何度も不動産会社に連絡したのだとか。

「でも、入居者は数か月たっても決まらなかった。春でしたし、新社会人とか転勤族の会社員と帯同家族の入居が間違いなくあると予測していたんですけどね…大きな穴を見落としていたんです」

その大きな落とし穴とは、札幌の特性にあったのだという。

札幌は確かに人気地だ。

しかしその分、そこに狙いをつけて、その地で不動産投資を始める人も多い。

その結果、需要と供給のバランスがだんだん崩れ始め、今では供給過多、つまり不動産が余るという状況に陥っているのだそう。

「結局、入居者が決まったのは半年後。しかも、家賃は共益費などすべての費用込みで6万ぽっきり。考えられないほどの破格でやっと『住んでもらっている』という感じです(笑)」

そう笑って話すが、当時は手に汗握る状況だったという。

初めての不動産投資での予想外の失敗。しかも株式に続いて2度目の失敗だ。

もう投資はやめた方がいいのかもしれない。

そう思ったのだとか―――

「でも、正直そこでやめるわけにはいかなかった。娘や息子の教育費のために貯めていたお金を投資に使って、結局ダメでしたなんて、許されるはずがないじゃないですか。次が最後と妻とも約束して、最後の投資を始めました」

松田さんにとってのラストチャンス。

それは意外な形で幕を開けた。

『投資のドン』と出会いと、目から鱗の投資アドバイス

「私が投資でうまくいってないことを聞きつけた同僚が『投資のドン』を紹介してくれたんです(笑)その同僚の大学の先輩でした。そのドンは、不動産投資で成功しているから、一度話を聞いてみたらどうかと引き合わせてくれました。今思えばあの出会いがなかったら、また失敗していたかもしれません」

そうして松田さんは「投資のドン」と会い、色々な話をしたという。

自分が今までしてきた失敗を話し、次で絶対成功させたいことを伝えた。

その結果、

・福岡にタワマンを購入する

・ターゲットを決め必要に応じてリノベーションする

・融資はメガバンクから引く

の3つのアドバイスをもらったのだそう。

「福岡は日本の中でも珍しい、今後2030年代に向けて人口が増えると言われている都市。天神や博多の再開発計画もされている中、不動産が増えることは予測されますが、その分人口が増え続ける今なら投資を始めるのにまだ間に合うと言われました。そして、以前失敗した要因である物件の築年数。新しければいいものではないということも教わりました。新築に近ければその分、購入費用が高くなるので、オススメはしないと。そこそこ外観のいいマンションであれば、中が多少古くてもターゲットを絞ってそれに合わせたリノベーションすれば問題ないと言われたんです」

次々と出てくるアドバイスに面食らったという松田さん。

しかし、その指摘全てが納得いくものばかりで、札幌での投資はまさに教科書のような失敗例だったと苦笑い。

「融資についても、どこから引いてくるのが一番いいのかいまいちわかっていませんでしたが、ドンは『メガバンク一択だ』と言っていました。メガバンクというと、金利が低い代わりに、年収や職業等、審査基準が厳しいイメージ。だからこそ肩書や年収がしっかりしている医師は有利なんだとか。メガバンクは借りるのに少し抵抗があったので、これも目から鱗でした」

「東京のタワマンに憧れるファミリー」をターゲットに

こうして、『投資のドン』のアドバイス通りに準備を再開。

一番悩んだのは、ターゲット層を絞ることだったという。

「ドンの言うことはほとんど納得のいくことばかりでしたが、ターゲットを絞るというのはそれこそリスクが高いことのように感じました。勝手に「こういう人に借りてもらいたい」と自分で決めて、それに合う部屋作りをする。でもそれはあくまでも架空のターゲット。本当にそんな人が現れるのかと不安でしたね。結局、『東京のタワマンに憧れているけど、そこまでの資金はなく、福岡でタワマンを借りることにしたファミリー』をターゲットにすることにしました。なかなか面白いでしょう」

福岡はほどよく都会で、ほどよく田舎。

都会に憧れて地方から出てくる人もいれば、田舎暮らしがしたくて都会からやってくる人もいるのだそう。

そして今回のターゲットは都会に憧れるファミリー層。

ある程度の経済力はあるが、東京のタワマンを購入できるほどの資金はない、そういった具体的なファミリー層に絞ったのだと話す。

「ターゲット層が絞れたので、あとはトイレや玄関、キッチンを東京のオシャレなタワマンを参考にリノベーションしました。都会に憧れている家族が思わず声を上げたくなるように、内装にはかなり拘りましたね。金額はそこそこかかりましたけど、もともとの物件が新築でなく安かったのでできたことでした」

不動産投資で最も大事な、融資についてもかなりうまくいったのだそう。

「これもドンの言う通り。メガバンクにして正解でした。審査は時間がかかりますが、何の問題もなく通り、かなりの融資額を引いてくることが出来ました。バックが大きいと安心ですし、優遇されるのは単純に嬉しかったですね」

不動産投資の成功で子どもの教育費を賄えた

こうして、始まった3回目の不動産投資。

「投資のドン」のアドバイスと抜け目ない準備のおかげで、わずか数週間で入居者が決まり、順調な出だしを切ったそう。

「そこからは、毎月かなりの額の家賃収入が入ってくることへの驚きと興奮でしばらく浮かれていました。自分で家賃を決めておいてなんですけど、そこそこ高めに設定していたので、ちゃんと投資できているということに感動しました。そこで同じような理由で青森にも物件を買ったんです」

ターゲット層が年収上位層だとやはりトラブルも少ないのだそう。松田さんは特に大きな問題を抱えることなく資産を順調に形成。目標だった子どもたちの教育費の資金調達も間に合ったと言います。

「一番の目的はそこでしたから。無事に、子どもたちを私立の医学部へと入れてやることが出来ました。最初2回、株式と札幌での不動産投資で失敗した時は、呆然としましたけど、ちゃんと取り戻すことが出来て、本当に良かったです」

医師こそ不動産投資に向いている最大の理由

現在、管理職となりながらも相変わらず忙しい日々を過ごす松田さん。最後に「医師」の不動産投資について聞かせてもらった。

「不動産投資をすることの最大のメリットって、『不労所得』であることだと思うんですよね。いったん軌道に乗れば、ある程度の管理でなにもせずにお金が入ってくる。これはうまくいけばかなりいいビジネスだし、時間のない「医師」こそやるべきです。日々忙殺され、気付けば貯金も大してなく、労働力として搾取されて終わる人生だけは避けなければいけない」

そう言って、広すぎるロビーを見渡した。

失敗と苦労を重ねてきた松田さんだからこそ見える景色がそこにはあるのかもしれない。

50代、60代が「絶対にやってはいけない」不動産投資3選

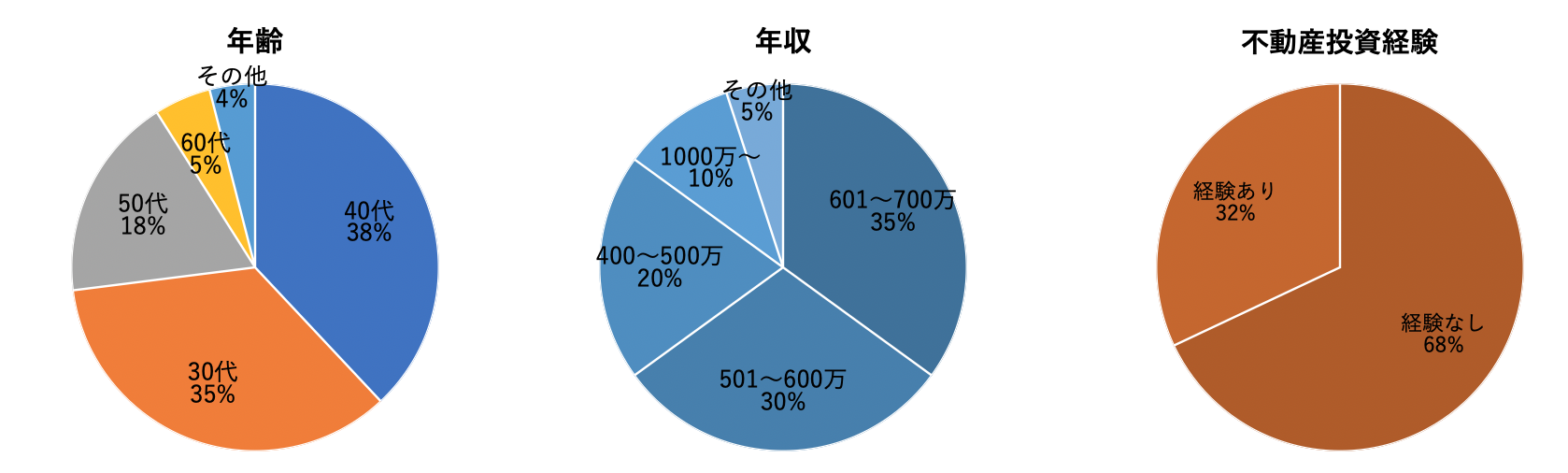

私のYouTubeチャンネル「ウラケン不動産-浦田健公式」は幅広い年代の方にご視聴いただいていますが、50代、60代の方も40%近くいらっしゃいます。

これから不動産投資を始めようという人は30代、40代が多いと思いますが、最近は50歳を超えても不動産投資を始めたいという人が多くなってきているように思います。

もちろん、年齢に関係なく新しい投資に興味を持つことは良いことですし、不動産投資を始めるのに年齢は関係ありません。しかし、30代の方がするような投資を60代の方にもおすすめできるかといわれれば、決してそんなことはありません。

なぜなら、年を取れば取るほど、若い人と同じようなリスクを取った投資ができなくなるからです。そこで今回は、「50代、60代が絶対にやってはいけない不動産投資3選」というテーマでお話しします。ぜひ最後までご覧ください。

■50代 60代が絶対にやってはいけない不動産投資とは?

まず理解していただきたいのは、50代、60代の方は20代、30代と同じような「リスクを取った不動産投資」はできないという点です。

リスクを取るとはどういうことかというと、ローンを引いてレバレッジを効かせた投資をするということです。たとえば、退職金を全額頭金にしてローンを目一杯引いて、表面利回り5%程度の新築アパートに投資する・・・なんていうのはまさにNGですね。

また、キャピタルゲイン狙いの投資もすべきではありません。キャピタルゲイン狙いの投資とは、売却益を目的とした投資のことですが、50代、60代は失敗した時にリカバリーをする時間がもう残されていないため、リスクが高すぎるのです。

投資にはリスクがつきものですので、50代、60代の方は過度なリスクを取らないことが重要になってきます。また、資産を大きく増やす投資をするよりも、減らさない投資をすることが重要です。

以上を理解していただいた上で、50代、60代がやってはいけない不動産投資について具体的に見ていきましょう。

■キャピタルゲインを目的にした不動産投資はやってはいけない

たとえば、早期退職金とローンでタワーマンションを購入し、将来の値上がり益を期待するというような投資はやめましょう。

これは50代、60代に限った話ではありませんが、日本で不動産投資をする場合は、値上がり益を目的とした投資ではなく、毎月の家賃という収益を目的とした投資をすべきです。

将来の値上がり益を期待して投資したとしても、いつどれくらい値段が上がるかわかりませんし、逆に値が下がってしまう可能性もあります。仮に値が上がったとしても、その時に80代になっていたとしたら、結局お金の使い道は限られてしまいますよね。

以上の理由から、キャピタルゲインを目的にした不動産投資はしない方が賢明でしょう。

■新築アパートに投資してはいけない

新築アパート投資には、自分で土地を購入して新築するパターンと、出来合いの新築物件を購入するパターンがありますが、これから不動産投資を始めようという50代、60代の方には、どちらもおすすめできません。

まず、土地を購入してアパートを新築するとなれば、少なくとも「不動産実務検定( https://www.j-rec.or.jp/ )」のマスターレベルの知識を持っていない限りは難しいでしょう。

また、新築の区分マンション投資は、50代、60代に限らず絶対にやってはいけません。

なぜなら、デベロッパーが販売している新築物件の表面利回りは非常に低いからです。ローンや管理費を支払った後の実質利回りで見れば1%以下の場合も多く、不動産投資としての運用効率が悪いのです。

50代、60代の方は、退職後などの「比較的近い将来に使えるお金が欲しい」と思っている方が多いと思いますが、新築の不動産投資でそれを叶えるのは不可能に近いのです。

■わからないものに投資をしてはいけない

これも50代、60代に限った話ではありませんが、不動産投資に失敗する人の特徴として「よくわからないものに投資をしている」という点が挙げられます。

たとえば、女性専用のシェアハウス「かぼちゃの馬車」で失敗した人たちは誰もがこのパターンですし、新築区分マンションや出来合いの新築アパートに投資する人も、大抵は「よくわからない」まま投資をしています。なお、「かぼちゃの馬車」で投資家が騙されたからくりについては、ウラケン不動産( https://www.youtube.com/watch?v=fFUVnU4CjTE )で詳しく解説しています。

不動産業界は「コンサルタント」を自称する専門家もどきが、実は質の悪い不動産セールスマンだった・・・ということが非常に多い世界です。結局は自分でしっかりと勉強して、自分の理解できる範囲内のものに投資するのが一番ということです。

■おわりに

以上、50代、60代がやってはいけない不動産投資について見てきました。

投資を始めるなら、できるだけ若いうちに始めるのが理想的です。なぜなら、若ければ若いほど失敗した場合でもリカバリーができますので、より高いリスクを取ることができるからです。

では、50代、60代の方は不動産投資を始められないのか?というと、そんなことはありません。50代、60代であっても、狙うべき物件や目指すべきリターンをしっかり定めてから投資をすれば、成果を出すことは十分可能です。

次回は、50代、60代で不動産投資を始めたいという方におすすめの投資法について解説したいと思います。どうぞお楽しみに。

サラリーマンが海外不動産投資を始めるメリット・デメリットは?注意点も

1.サラリーマンが海外不動産投資を始めるメリット

サラリーマンの方が海外不動産投資を始めるメリットとしては、分散投資ができることや、日本国内よりも安い物件に投資できることなどが挙げられます。

1-1.資産分散によるリスクヘッジが可能

海外不動産投資が持つ代表的なメリットとして、資産分散によるリスクヘッジがあります。

例えば、日本国内の不動産だけに集中投資をしていると、日本の円と物価の価格変動の影響を大きく受けることになります。

このような状況でドル高・円安のような市況になったとき、資産を集中させてしまっているために分散効果が得られず、米ドルで換算すると相対的に資産を目減りさせてしまっているということになります。

一方、海外不動産へ投資をしていると、対象国の外貨で家賃収入や売却益を得ることになります。このような為替リスクや国家間のインフレリスクを回避できる点が海外不動産投資の大きなメリットです。

1-2.一等地の物件を安く購入できることも

海外不動産投資の投資先として選べる国は複数ありますが、一部の国では首都の一等地に立地している物件を日本国内よりも安価に購入できます。

例えばカンボジアやフィリピンなど東南アジアを中心とした新興国では、首都の中心地に立地している物件を1,000万円前後など安価に購入できることもあります。

一方、東京23区内の都心では、25㎡のワンルームマンションが2,000万円以上などの値段で売られていることもめずらしくありません。首都圏内のマンションが比較的安価に購入できる点は大きなメリットといえるでしょう。

またこのような新興国の物件は、比較的に価格が安いものの、日本以上に首都一極集中が起きていることも多く、適切な物件選びができれば住宅需要の拡大とともに売却益を得られることがあります。

不動産投資では家賃収入に対して物件価格が安ければ高利回りになるため、海外不動産投資では日本国内よりも効率的な投資ができる場合も少なくありません。

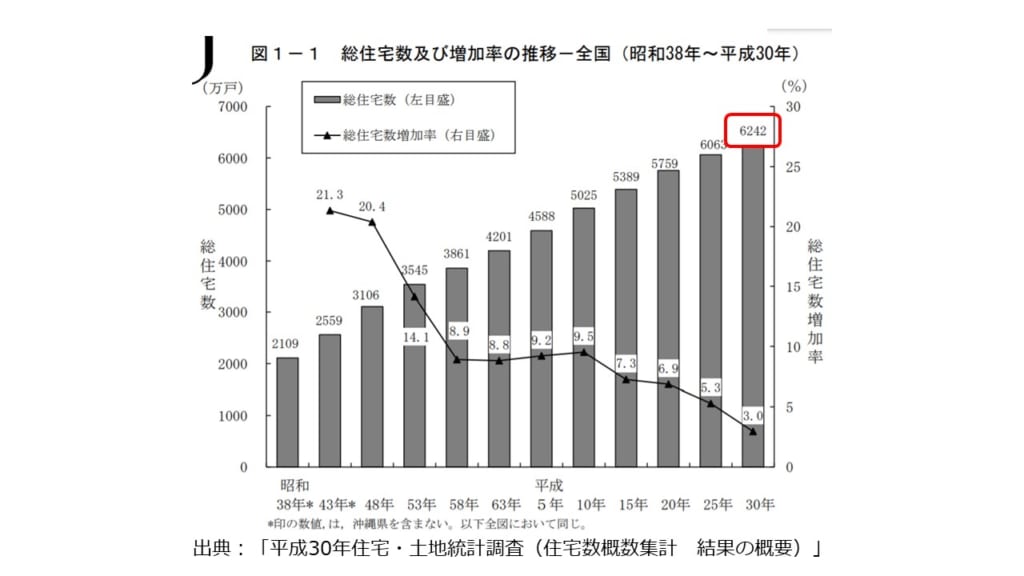

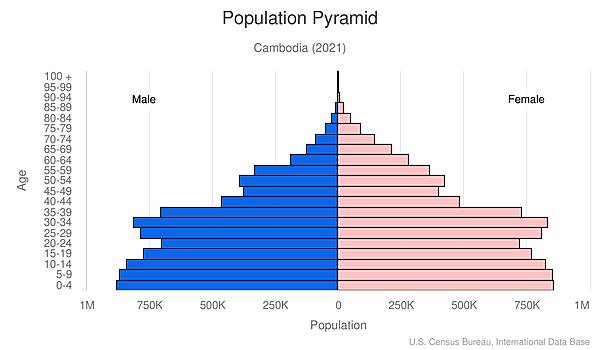

1-3.海外では人口増加の傾向にあるエリアが多い

2021年時点の日本において、少子高齢化を背景にした人口減少が続いています。このまま人口が減少傾向にあると不動産の賃貸需要も比例して大きく減少してしまうため、国内不動産投資では将来的な賃貸ニーズのシミュレーションが最も重要となります。

一方、海外不動産投資の対象国となりやすいアメリカや東南アジア諸国では、人口増加率や経済成長率が長期的にプラスで推移しており、不動産の値上がりが期待されるエリアも少なくありません。

このような人口増加を背景にした不動産需要の増加を見込める点は、海外不動産投資の大きなメリットといえるでしょう。

2.サラリーマンが海外不動産投資を進めるデメリット

サラリーマンが海外不動産投資を進めるデメリットとしては、ローンによる資金調達が困難な場合もあることや、物件選びが国内不動産投資よりも難しい点などが挙げられます。

2-1.日本国内よりもローンの条件が厳しい

日本国内の不動産投資では、一定の収入を見込みやすいサラリーマンの属性を活用し、不動産投資ローンを利用しながら投資規模を拡大していくことが検討できます。

また、一部の金融機関では中小企業の経営者などよりもサラリーマンの方が一定の収入を見込めるために、ローン審査でプラスに評価されるケースもあります。

一方、海外不動産投資の場合、日本国内の金融機関で海外不動産に対して積極的にローンを提供しているところは多くありません。日本国内と比較して物件価格が安いとしても、自己資金の割合を多く求められる可能性は高いと言えます。

そのほか、日本国内の不動産投資では、ローンを使えれば必要な自己資金は物件価格の30%以下に収まることが多いものです。

しかし、海外不動産投資ではローンを使えても物件評価額の50%が限度融資額となることが少なくありません。必要な自己資金額が日本国内の不動産投資より多い点は、海外不動産投資のデメリットになると考えられます。

【関連記事】海外不動産投資の融資を受けやすい金融機関はどこ?主な3行を紹介

2-2.気軽に現地を見に行けない

不動産投資における物件選びでは、実際に現地を訪問して情報収集することは重要なポイントとなります。スーパーや駅までのアクセスや騒音などの住環境など、実際に訪れることでわかる情報が少なくないためです。

しかし、海外不動産投資ではタイやフィリピンなど東南アジアの国でも、飛行機で6時間程度の移動が必要です。また、コロナウイルス感染症が終息していない2021年9月時点では、海外渡航が困難な場合もあります。

サラリーマンにとっては特に、海外不動産投資では日本国内の不動産投資と違って気軽に足を運べない点がデメリットです。

コロナ下における海外不動産投資で物件を選ぶためには、現地の様子を細かく共有してくれる不動産エージェントを選ぶことが重要なポイントになります。

2-3.税制改正により減価償却費の経費計上ができない

税制改正により、2021年(令和3年)以降は海外不動産の所得を計算する場合に、その経費と所得の合算が損失額となった際、建物の減価償却費は経費として計上できないようになります。つまり、決算上の海外不動産の赤字を他の所得と損益通算できないため、サラリーマンとしての所得を圧縮することができなくなったということになります。

一方、法人が保有する中古の海外不動産は規制の対象となっておらず、法人税については規制が入っていません。簡便法による4年間での減価償却も、法人の事業利益との損益通算も可能です。

個人であるサラリーマンにとって、減価償却費の損益通算ができない点は大きなデメリットといえるでしょう。

※出典:国税庁「第41条の4の3((国外中古建物の不動産所得に係る損益通算等の特例))関係」

3.サラリーマンの海外不動産投資で要注意のリスク

サラリーマンが海外不動産投資を進める上で特に注意すべきリスクとしては、慎重に不動産会社を選ばないと失敗する確率が上がる点や、空室リスクなどが挙げられます。

3-1.不動産会社に関するリスク

日々いそがしく仕事をしているサラリーマンの方の中には、不動産投資における情報収集の時間を確保するのが難しいという人も少なくないでしょう。海外不動産投資では特に、不動産会社や物件に関する情報収集の時間を確保することが課題になると言えるでしょう。

海外の情報は英語など現地の言語で作られていることが多い上に、信憑性の高い情報を見極める難易度が上がります。

海外のデベロッパーが建設している物件を選ぶ場合は、ベロッパーの会社規模や分譲実績などを検証することが重要になります。小規模なデベロッパーや分譲実績に乏しいデベロッパーの物件を購入した結果、物件が完成せずに引渡しを受けられないというトラブルが起きることがあるためです。

しかし、専門的な用語も使われることが多い不動産業界の情報を、英語ベースで収集するには大きな手間がかかります。海外不動産投資で不動産会社に関するリスクを軽減するためには、できる限り日本の不動産会社の手を借りることもポイントと言えるでしょう。

3-2.空室リスクの見極めは慎重に

例えば人口増加や経済成長を継続しているエリアでの不動産投資では、物件の値上がり益や将来的な家賃の上昇などを見込めます。新興国では特に、データの上ではこれらの利益を狙える環境が整っている国も少なくありません。

しかし、不動産の収益性はそれぞれの物件によって異なるため、国全体のデータを確認するだけでは投資用不動産を購入しても本当に入居者が入るか検証しきれないのが実態です。空室リスクを検証するためには、個々の収益物件のスペックを確認するなどして、ミクロのデータを検証することも必要になります。

また、海外には日本ほど公的な情報が整備されていないエリアも多く、投資家個人では情報収集が困難な場合もあります。そのほか、賃貸管理を委託する不動産会社によっても空室リスクが左右される点に要注意です。

海外不動産投資で空室リスクを見極めるためには、物件現地の周辺情報に詳しい不動産会社の手を借りることが重要になります。まずは不動産会社の見極めに重点を置いてから、物件の比較を行ってみましょう。

まとめ

海外不動産投資はサラリーマンの属性を活用した資金調達や、日本国内よりも安い物件に投資できることなどのメリットがあります。また、人口増加している国の不動産を所有することで、値上がり益を見込んだ投資が検討できる点もメリットと言えるでしょう。

一方で、投資の資金調達や海外現地の情報収集については注意を要します。物件選びに関するリスクや空室リスクの対策として、パートナーとなる不動産会社を慎重に選ぶことが重要となります。これらのメリット・デメリットを比較しながら、慎重に投資判断をしていきましょう。

税制改正で節税メリット減少も…「米国不動産投資」が放ち続ける魅力とは【税理士が解説】

令和2年度の税制改正で、何が変わったのか?

令和2年度の税制改正で、「国外中古物件の不動産所得に係る損益通算等の特例」(以下、「特例」)が創設された。

日本の税制では、取得した建物が新築の場合、住宅用の木造建物は22年、鉄筋コンクリート造(RC造)は47年というように、法定耐用年数が定められている。建物を取得した価格は、その年の費用として全額を一度に計上できるわけではなく、法定耐用年数に応じて配分し、その期に相当する金額「減価償却費」を費用に計上する。

ところが、法定耐用年数の全部を経過した中古の固定資産の場合、「簡便法」という計算方法を用いることで新築に比べて大幅に短い償却期間を適用させることが可能だ。

たとえば、築22年を超える木造の住宅用建物ならば、法定耐用年数の5分の1つまり4年(22年×20%で4.4年から端数を切り捨て)を耐用年数として減価償却することができる。

米国不動産の場合、5,000万円の中古不動産(木造住宅)を購入すると、建物価額は購入価額の80%程度(土地価額は20%程度)となる。日本とはまったく異なる建物価額比率が、米国不動産の特徴の一つだ。

この比率から建物価額を4,000万円とした場合、「簡便法」で減価償却費を計算すると、1年あたりに費用計上できる減価償却費は1,000万円、4年間にわたって4,000万円ほどの費用計上が可能となる。

「個人の方の場合、米国不動産を購入後賃貸して事業用資産とすることにより、多額の減価償却費を費用計上することで不動産所得に赤字を発生させ、その赤字を給与所得、事業所得などの他の所得から差し引くこと(損益通算)で、節税効果が得られるというものでした。この効果に着目し、節税目的で米国不動産を購入される富裕層の方が、平成20年以降増えておられたと思います」と中谷税理士は話す。

しかし、冒頭に述べた「特例」の施行によって、米国をはじめとする海外で取得した中古物件について、個人を対象に、簡便法を用いた減価償却費の計上方法が改正された。

「簡便法は、昭和26年に作られた省令で、経済情勢や国際情勢が大幅に変わった現代においても一律に適用されることに無理があったのかもしれませんね。

その改正により、以前のように多額の減価償却費から生み出される赤字を計上し、給与所得などから差し引くこと(損益通算)はできなくなりました。

そのため、アメリカ不動産は、以前のような大型の節税商品という立ち位置では無くなったといえます。なお、今回の税制改正では、個人の方が対象となっており、法人は対象となっておりません。法人においては、引き続き簡便法を使用した4年間の減価償却が可能ですので、『節税型』+『投資型』として、従来通りの活用をしていただければ問題ないのではないでしょうか」(中谷税理士)

「トータルの収支」で考える、米国不動産の投資効果

では、個人において、米国不動産に投資する意味は完全になくなってしまったのだろうか。

「海外不動産の投資効果は、『トータル収支』(賃貸期間中の各年の損益と税金、売却時の損益と税金)がプラスになったのかどうかで考える必要があります。最初の4年間で多額な減価償却費を計上し、計上した期間は劇的な節税ができたかもしれませんが、その後(5年目以降)がどうであるのかが、とても大事です。

空き状況が続いて、賃貸収入が思うように入ってこない……売却したが、思うような金額で売れなかった……このようなお話は、海外不動産投資をされた方から時折お聞きしますが、節税はできても、購入から売却までのトータル収支で効果がなければ、いかがなものでしょうか……節税した意味も無くなるのではないでしょうか……」(中谷税理士)

「米国の中古物件は築年数が古くても、しっかりと維持管理された物件を購入することで、値上がり期待が大きく、物件次第では大きな売却益(キャピタルゲイン)や、購入してから売却するまでの賃料収入(インカムゲイン)が見込めます。

税制改正前は、米国不動産を6年目ほどで売却すれば、『トータル収支』で十分な投資の効果が得られるケースが多かったようです。

税制改正後は、『トータル収支』に効果が出るまでの期間は長くなりますが、それでも8~10年程度保有すれば、十分に投資効果が表われる可能性は高いと考えます」(中谷税理士)

中谷税理士によると、「トータル収支」の結果には、売却時の税金が大きく影響するという。

税制改正後、減価償却費は、「簡便法」を使用しないとなれば、新築物件(住宅用)を購入した際と同様の耐用年数「22年」を使用して計算することになる。税制改正前に比べ計上できる累計の減価償却費の額は大きく減少するが、反対に建物の簿価が多く残ることになる。

そして、売却時だが、不動産の売却(譲渡)所得の計算上、建物や土地の簿価価額は、取得費として必要経費に算入する。

税制改正前(簡便法の適用)では、建物の簿価は減価償却費で費用計上しているので、取得費に計上するのは土地の簿価のみであった。

税制改正後(耐用年数22年適用)では、10年経過していても建物簿価は半分程度残っており、土地の価額とともに経費に計上できることになる。つまり、税制改正前(簡便法の適用)に比べ、譲渡所得の金額が大きく減少することとなり、税金も大きく減少することになる。

「節税効果の減少」があっても「売却時の税金の減少」を踏まえて「トータル収支」を考えた場合、税制改正前での投資の効果(6年目)に、税制改正後での投資の効果は、10年程度で追いつくことが可能といえる。

参考だが、少しでも節税効果を出したいという人のために取得費をさらに細分化して分別する「コスト・セグリゲーション」という減価償却の計算方法を利用する動きも出ている。コスト=取得費、セグリゲーション=分別という意味で、これは、建物を一個の固定資産として計上するのではなく、建物本体から構造物や付属設備(電気設備、給排水設備、ガス設備など)などを分けて計算する方法だ。

上述したように、建物(木造 住宅用)の耐用年数は22年だが、付属設備などは10年前後と短いため、建物を細かく分類することによって、1年当たりの減価償却費を早期に多く計上することが可能だ。中谷税理士によると、「内訳を示す正確な報告書を不動産鑑定士などから用意できるのであれば、利用を検討してみても良いでしょう」とのこと。

米ドル資産の所有により「分散効果」が得られる

「特例」の施行によって、個人所得税の節税効果は薄れたものの、日本の不動産と違って中古でも値上がり益が期待できること、さらに人口増加や潜在的な経済成長力とともに家賃相場も上がっていることから、中谷税理士は「米国不動産の投資対象としての魅力は、まったく色あせていないと思います。個人の方の場合、シンプルに『投資型』と見ていただければいいのではないでしょうか。実際、コロナ禍以降も米国の住宅需要はまったく衰えていないようですし、むしろニューノーマルな働き方が浸透したことで、より広い家への住み替えや移住が進み、住宅市場はますます活況を呈しているようです」と話す。

中谷氏は米国不動産のメリットとして、十分なキャピタルゲインやインカムゲインが見込めることのほかに、基軸通貨である米ドル建ての資産を持つことで資産分散効果が期待できる点を挙げる。

「もちろん、その裏返しとして為替変動リスクが存在し、ハリケーン被害のような災害リスクも想定されます。あくまで不動産投資として考えていただき、様々なリスクが、他の投資商品と同様に存在することは認識してください。

また、どんなに有望な市場でも、物件を選び間違えると十分な利益が得られなくなることもあります。

米国不動産だから、すべての物件で満足のいく投資の効果が得られるとは考えないでください。これは国内不動産と同様だと思います。大事なのは物件ではないでしょうか。物件の質は、安定した賃貸収入、売却額などにも非常に影響するでしょう。

そのためにも、物件選び、契約関連の手続き、物件の管理をしてくれる業者は慎重に選んでいただく必要があると思います。投資は買って終わりではなく、買ってからがスタートです。信頼できる業者を選ぶことが投資の効果を最大に生み出す一番のポイントではないでしょうか」

中谷 義宏

中谷義宏税理士事務所

今一番ベストな副業は不動産投資?【書籍発売『会社を辞めずに大富豪になるプレミアムマンション投資』】

株式会社ぱる出版は『会社を辞めずに大富豪になるプレミアムマンション投資』(若月りく 著)を8月26日に発売しました。本書は一部上場企業に務めながら、不動産投資で合計3000万円を超える年収を得ている著者の実体験を紹介した本です。

◆名刺を不労所得に変える方法とは?

著者は名刺を銀行へ持ってゆきその力を活かすべきだと述べます。名刺は公務員や上場企業、あるいは医師のような専門職や、弁護士、会計士といった士業の人たちほど信用度が高くなります。融資審査において銀行が求めているのは、借主属性の安定性、健全性、実績であり、信用のある名刺ならば最低でも年収の7倍、最高で20倍のお金を借りられるそうです。そのお金を不動産投資へと向けるのです。

しかし何千万円もの不動産を購入するのは不安もあるかもしれません。しかし、資産価値と借り入れ金額が等価なため、資産価値が維持されやすい好立地物件の場合、借入額の多寡自体を不安視する必要はないと著者は述べます。こうした発想の転換こそ重要だと気付かされます。著者自身、不動産投資を進める中で「銀行はいくら貸してくれるのか」と前向きな気持を楽しむようになったといいます。

◆副業として気軽に始められる不動産投資

不動産投資は、著者の勧める都心部プレミアム・ワンルーム(トップワン)投資ならば、まず失敗はありません。家賃相場は安定しているため、株やFXなどほかの投資に比べてローリスクであり、精神的な制約も時間的な制約もなく、何より就業規則にも抵触しないため、副業として手離れ良く始められるそうです。

◆実体験に基づく鉄則ルールを紹介

著者は、本業を持つ多用な方が、不動産投資を行うにあたり「鉄則」と言える幾つかのルールを紹介しています。その内容は以下です。

・買うなら好立地新築一択(12年以内の築浅を推奨。中古物件はメンテナンスなど費用がかかる)

・「マーケットリンク」より「コストリンク」を意識(新築物件は価格設定が明瞭。中古は市況で価格変動が相対的に大きい)

・空室リスクを少なくする立地環境の良いトップワン物件を狙う

・物件の条件は複数路線を持つ駅から徒歩7分以内を守る

・12年以内の売却を意識して購入(新築マンションの償却期限は47年のため、次の購入者が35年ローンを組める)

・アパート1棟買いなどの経済感覚が狂うような投資は避ける(高い収益性が期待できるが投資ハードルが高くなる)

こうした見ると、すべての条件に合理的な理由があるとわかりますね。投資は堅実なものだとわかるでしょう。

さらに、おいしい物件を持ってきてもらう営業マンとの付き合い方などについても「どういう質問をすべきか」などポイントが紹介されています。

◆会社員でありながら経済と時間の自由を手に入れるための一冊

著者の若月りく(わかつきりく)さんは理系国立大学の大学院を終了後、大手一部上場企業に入社し、その傍ら副業として不動産投資を始めました。会社員として自分の時間が限られている中で、経済的時間的な自由を手に入れるにはどうすれば良いかを考え、不動産投資に行き着きました。明日には一攫千金で億万長者といったものではありませんが、中長期的に堅実に利益が得られ、時間をかけて大富豪を目指したい人にはおすすめの方法だとわかります。何より著者の立場を踏まえれば、説得力のある言葉でしょう。

【書籍情報】

『会社を辞めずに大富豪になるプレミアムマンション投資』(2021年8月26日発売

¥1650(税込)

Amazonページ短縮URL: http://ur0.work/7RmV

不動産投資、地震や火災など災害リスクへの対策方法は?それぞれ解説

1.不動産投資で想定される災害リスクとは

不動産投資で想定される代表的な災害リスクについて、統計なども用いて解説します。特に気を付けるべきと考えられるリスクは3種類の災害です。

1-1.地震による損壊または全壊のリスク

地震大国などと報道されることもあるほど、日本は世界的に地震が多い国の一つです。しかし、例えばRC造のマンションでは、地震で全壊するほどの被害を被った事例は多くありません。

国は大きな地震が起こるたびに建築基準法で定める要件などを見直しているため、法律に則った基準で建設された建物であれば、大きな被害に遭うリスクはそれほど大きくないと言えます。

社団法人高層住宅管理業協会が発表した資料によると、東北地方および関東地方で、東日本大震災によって建て替えが必要なほど大破したと言えるマンションは、調査対象の中にはありませんでした。具体的な被害の状況については、以下の表のようになっています。

- 被害の程度:調査対象に占める割合

- 建て替えが必要なほど致命的な被害:0%

- 大規模な補強や修繕を要する被害:0.04%

- 外壁タイルの剥落やひび割れなどの被害:2.01%

- 外観上は目視できないレベルのきわめて軽微な被害:14.43%

- 被害なし:83.52%

※参照:社団法人高層住宅管理業協会「東日本大震災の被災状況について」

なお、調査対象地域には宮城県と福島県も含まれており、調査棟数は46,365棟となっておいます。ただし、戸建やアパートなどで木造の物件については、RC造の物件とは強度が違うため、地震による被害のリスクは高いと考えられます。

1-2.火災のリスク

不動産投資では地震に加えて火災による被害も想定できます。自らが所有する部屋で火災が起きた場合だけではなく、近隣の住戸で火災が起きた場合に延焼する場合もある点に要注意です。

火災の程度によっては壁紙や設備の交換で済む場合もありますが、万一全焼してしまった場合には修繕費用も高額になります。

1-3.水害のリスク

河川が近くにある場合は特に水害リスクにも要注意です。洪水と呼べるほどの被害は長期的な目線で見ればそれほど多くありませんが、大雨によって1階部分が浸水したなどの被害は東京都や神奈川県などの都心でも発生しています。

マンションに投資している場合は、投資家が所有する住戸に直接の被害がなかった場合でも、自動ドアやエレベーターなどの共用設備が故障すれば、管理組合から修繕費用を徴収される可能性があるので要注意です。

2.災害リスクに備えるための方法

地震や水災などの災害によって被害を受けた場合は、火災保険に加入していれば大半の場合は保障を受けられます。火災保険の活用は災害リスクに対する備えとして最も代表的です。

2-1.火災保険に地震保険の特約を付加する

地震保険に加入していれば、被害の程度によって保険会社から保障を受けられます。ただし、地震保険は火災保険の特約としてしか取り扱いがないことと、地震保険の保障を受けるためには基準以上の被害を受けている場合に限られることには要注意です。

各損害保険会社は地震保険単独での加入を受け付けていません。地震保険は火災保険の特約として取り扱われており、1度火災保険に加入すると途中から特約を付加できない点に要注意です。

地震保険に加入するためには、物件を購入した時に新規で加入した地震保険に特約を付加するか、すでに火災保険に加入している場合は、一旦保険を解約してから再度加入し直す必要があります。

2-2.保険の対象について理解する

火災保険などの保障内容は、保険会社が発行する約款に記載されています。しかし、約款には専門用語が使われていることも多いほか、内容が多岐に渡っているため、内容をしっかり把握しているという人は少ないものです。

火災保険が保障対象としている災害は、火災だけではなく多岐に渡っています。例えば以下のようなものです。

- 火災

- 落雷

- 大風による窓ガラスの破損など

- 雹が降ったことによる被害

- 水災

例えば、突風によって物が飛ばされてきた結果窓ガラスが割れてしまったなどの場合も、火災保険による保障の対象となります。そのほか、高温によって窓ガラスにひびが入ってしまうことを熱割れと言いますが、熱割れも火災保険の保障対象です。

例えばマンションでは、外気に触れる窓ガラスは共用部分とされており、管理組合の管理範囲内です。窓ガラスが熱割れを起こした場合などは、マンションの管理会社へ連絡すれば、管理組合が加入している火災保険で対応してくれます。

なお、保険会社や保険商品によっては加入が任意とされている内容もあります。火災保険に加入する前に、どの被害が保障対象となるのか理解することが重要です。そのほか、免責金額も選択できる場合があるので、掛金と免責金額のバランスを取る必要があります。

2-3.物件購入時にハザードマップを確認する

火災保険の加入以外にも、水害の恐れが少ないエリアの物件を選ぶことで備えとすることも有効です。水害の恐れが少ないエリアを確認するためには、ハザードマップを見るのが役立ちます。

ハザードマップとは、過去の水害事例などを参考として水害による被害が出ると想定されるエリアを示した地図のことです。ハザードマップは国土交通省や各市町村が作成しており、ハザードマップポータルサイト上で確認できます。

2-4.不動産を複数戸(棟)に分散して所有する

一つの物件に自信の資産を集中して投資していると、避けられないほどの大きな災害にあったとき、大きく資産を棄損してしまうリスクがあります。運用対象の不動産のエリアを分散させておくと、このような災害リスクへの対策になります。

また、エリアを分散させておくことで特定エリアにおける環境の変化や入居率の低下などのリスクも分散させることが可能になります。一つの投資対象に投資資金を集中させず、分散投資を心がけてみましょう。

まとめ

不動産投資では地震・火災・水災などの自然災害リスクに要注意です。これらの自然災害に備える方法として、まずは火災保険への加入を検討してみるとよいでしょう。

なお、火災保険の保障内容には任意の項目もあるため、保険加入時に保障内容を確認することが重要です。そのほか、水災に対する備えとしては、あらかじめハザードマップを確認してからエリアを絞り込むことも有効と言えます。

不動産投資型CF、キャピタルゲインを狙えるサービスは?注意点も

1.不動産投資型クラウドファンディングのキャピタルゲインとは

不動産投資型クラウドファンディングにおけるキャピタルゲインとはどういったものなのか、その内容を確認しておきましょう。

1-1.売却で得た利益を投資家に分配する

不動産投資型クラウドファンディングでは、投資家から集めたお金で不動産を購入します。取得物件の運用が終了した後、不動産の賃料収入や売却益を投資家へ分配していきます。

例えば、投資家から1億円を集め、運用終了後に不動産が1億1,000万円で売れれば、売却後に1,000万円の利益が生まれます。こういった売却益のことを、キャピタルゲインと呼びます。

売却益が出た場合その利益を投資家に分配するかどうかは、不動産投資型クラウドファンディングの案件ごとに方針は異なっています。売却益も投資家に分配する案件であれば、投資家への利回りが高くなる可能性があるのです。

1-2.不動産市況の影響や仕入れ値の影響を受ける

一方、不動産は必ずしも高い値段で売れるわけでありません。不動産業界の景気や日本経済全体の影響を受けます。

また不動産購入時の価格が相場よりも安ければ売却益が大きくなりやすいと言えますが、相場より高い値段で購入された物件は、売却時に購入時より安い価格でしか売れない可能性が高まります。不動産会社の仕入れ能力や販売能力次第で利益が出る可能性が変わってくるのです。

1-3.案件情報で予定分配率が確認できる

キャピタルゲインによる分配の数字がどの程度を想定されているのかは、不動産クラウドファンディングの案件情報に掲載されています。

キャピタルゲインを中心に利益を投資家に分配する案件なのか、インカムゲイン中心に利益を投資家に分配するのかなど、ファンドごとの方針や運用の仕組みが記載されているので、案件情報は細かくチェックしておきましょう。

2.キャピタルゲインが狙える不動産投資型クラウドファンディング

実際にキャピタルゲインが狙える不動産投資型クラウドファンディングにはどのようなサービスがあるのかをご紹介します。

2-1.COZUCHI(コヅチ)

COZUCHIは、LAETOLI株式会社が運営している不動産投資型クラウドファンディングです。

LAETOLI株式会社は1999年に創業した不動産会社で、不動産ファンドを中心にした事業を行っています。リノベーションや買取なども行っていることから、投資用不動産のノウハウが蓄積されていることが伺えます。

例えば、「品川区 五反田Ⅱ」というファンド(現在は募集終了)では、リノベーションによりバリューアップしたオフィスビルを投資対象としていました。募集時の予定分配率9%に対し、63.1%の実績をあげています。

2-2.CREAL

CREALは累計募集実績100億円を超える実績を誇る不動産投資型クラウドファンディングです。CREALでは、居住用不動産マンション以外にも保育所やレジャー施設など多様な種類の不動産案件を取り扱っています。

CREALのマンション案件を見ると、インカムゲインを分配するものも多いのですが、インカムゲインとキャピタルゲインを組み合わせて年利5~6%以上という高めの利回りを分配する案件も増えています。

例えば「(仮称)Rakuten STAY博多祇園」という案件では、インカムゲインが3.4%、キャピタルゲインが2.6%、計6%の予定分配率に設定されています。

2-3.TSON FUNDING

TSON FUNDING(ティーソンファンディング)は、愛知県名古屋市に本社を構える株式会社TSONが運営する不動産投資型クラウドファンディングサービスです。株式会社TSONは2008年創業の不動産事業や関連事業を営む企業で、TOKYO PRO Marketに上場しています。

TSON FUNDINGではキャピタルゲイン型とインカムゲイン重視型の2種類のファンドがあり、投資家のポートフォリオに合わせた投資方法を選択できます。

キャピタルゲイン型には、新築一戸建てを投資対象とした「森林再生シリーズ」と、造成した土地を投資対象とした「LANDシリーズ」の2タイプのファンドがあります。例えば、森林再生シリーズの「森林再生13号(愛知県一宮市・北名古屋市)」では、想定利回り6.7%となっています。

3.不動産投資型クラウドファンディングでキャピタルゲインを狙う時の注意点

キャピタルゲインを狙った不動産投資型クラウドファンディングでは、大きなリターンを見込める反面、リスクが高まってしまうデメリットがあります。次に、キャピタルゲインを狙ったファンドへ投資する際の注意点を見ていきましょう。

3-1.必ずしも利益が出るわけではない

不動産投資型クラウドファンディングでキャピタルゲイン目的のファンドに投資する時には、キャピタルゲインはインカムゲインと異なり一定の収益が見込める投資手法ではないという点に注意が必要です。

インカムゲイン目的のファンドでは毎月の賃料収入が投資家に分配されるため、空室が起きなければ分配金の減額が起こりにくくなっています。

しかしキャピタルゲインは、高値で売ることに成功した場合に分配が行われるため、市況の悪化などが起きれば高値で売ることができず、購入価格よりも安い値段でしか売れないことも起こりえます。

キャピタルゲイン目的の案件では、大きな損失が発生する可能性もあることを知っておきましょう。

3-2.劣後出資割合に注目する

不動産市況の影響を受けやすいキャピタルゲイン目的の案件に投資する時には、劣後出資割合が高いファンドに投資することで、リスク対策を検討しましょう。

劣後出資割合とは、不動産物件の取得の時に不動産会社が出資する金額の割合です。例えば1億2,000万円の物件を取得する時に、投資家が9,000万円、不動産会社が3,000万円を出資していれば、劣後出資割合は、3,000万/1億2,000万=25%となります。

不動産の売却時に損失が発生しても、不動産投資型クラウドファンディングの運営者である不動産会社の出資分から損失が計上されていくので、劣後出資割合が高ければ投資家の損失が発生しにくくなります。

劣後出資割合の数字は、不動産投資型クラウドファンディングの案件情報で公開されているので、数字をチェックしてから投資先を選んでいきましょう。

なお、有線劣後構造のファンドであっても運営会社が倒産してしまう場合には、劣後出資分を支払うことができない状況になる可能性があります。運営会社の資金力や経営状況についても注意しておくことが大切です。

まとめ

不動産投資型クラウドファンディングサイトには、キャピタルゲインを狙えるサービスが複数あります。高いリターンを得たい人にとって、投資検討しやすいファンドの形態と言えるでしょう。

ただし、リターンが大きくなる分のリスクも存在するため、できるだけ劣後出資割合の高い案件に投資したり、他の案件と組み合わせて分散投資したりするなど、大きな損失が発生しにくいような対策を行っていくことも検討することが大切です。

事業性だけでない不動産投資にも 不特法に期待、共感のまちづくり

国土交通省は7月20日、「不動産特定共同事業(FTK)の多様な活用手法検討会」の中間とりまとめを行った。FTKは不動産証券化スキームの1つで、不動産特定共同事業法(不特法)により、個人投資家などから小口出資を募り、運用・売却益を分配する。金融機関の融資対象になりにくい中小規模の再生案件や、財政状況が厳しい自治体の開発案件などで利用可能だ。

FTK案件数は2020年度に295件と増加傾向にあり、出資募集総額は1,556億円。国土交通省建設経済局・不動産市場整備課の渡邉明博氏は、「検討会はFTKを多くの方に知ってもらい、FTKを活用したまちづくりの事例を増やすことが目的だ」と話す。

FTKのメリットは、大きく3つ。1つ目は、地方での事業や空き家の活用など金融機関の融資対象になりづらい事業や、改修費用を賄う自己資金が足りず不動産の担保価値も低いため、不動産の改修費用を賄うほどの多額の融資が見込めない事業について、まちづくりを応援する地元関係者や、理念に共感する個人などの一般投資家から資金調達ができることだ。2つ目は、まちづくりへの市民の積極的な関与を促し、関係人口を増やせること。投資家が利用者にもなり得るため、施設の稼働率向上や運営の安定も期待されている。3つ目は、自治体が所有する歴史的建築物の保存・活用で費用拠出を継続的に行うことが難しい場合や、自治体が保有する土地を活用して地域に必要な施設を開発したいが財政状況が厳しい場合に、民間資金を有効活用して行政費用を抑制できることだ。「物件の改修にも利用できるため、空き家問題の解決にもつながるのではないか」と渡邉氏は話す。

太陽光発電投資と不動産投資、今から始めるならどっちがいいの?実際に両方やってる人に直撃調査!

[株式会社和上ホールディングス]

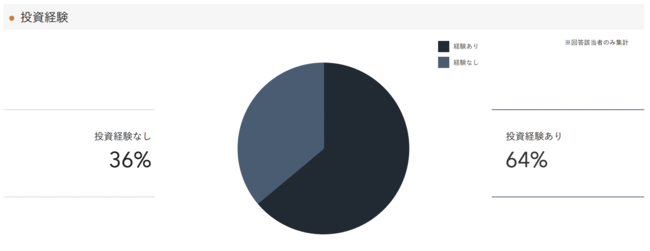

6割近くが「それぞれのメリット・デメリットを踏まえた上で太陽光発電に優位性がある」と見ている!

株式会社和上ホールディングス(本社所在地:大阪府大阪市、代表取締役:石橋 大右)は、太陽光発電投資と不動産投資の経験者を対象に、「太陽光発電投資と不動産投資」に関する調査を実施しました。

コロナ禍は既に1年以上が経過しましたが、事態は収束するどころか、変異株への感染拡大が相次ぐなど状況はさらに深刻になっています。

経済活動も大きな打撃を受けており、いわゆる“コロナ倒産”に陥る企業も後を絶ちません。

先行き不透明な“withコロナ時代”の真っ只中にあるという状況から、

「収入を確保するためにも投資を始めよう」

とお考えの方も多いでしょう。

投資商品は様々なものがありますが、皆さんはどのような投資商品に魅力を感じていらっしゃいますか?

激動の時代とも言える現在、そしてさらなる激動が起こる可能性もあるこれからの時代、

「安定した収入の確保が見込めるものや、今後の発展が見込めるものを選びたい」

というのが本音だと思います。

そのような思いから、不動産投資や再生可能エネルギーである太陽光発電投資に目を向けている方も少なくないかもしれません。

もちろん、あらゆる投資にはメリットだけでなくリスクも伴います。

例えば、太陽光発電投資と不動産投資とでは、どちらがよりメリットが大きいのでしょうか。

いずれの投資も経験している方からの率直なご意見を伺うことができれば、大いに参考になりそうですよね?

そこで今回、産業用太陽光・メガソーラー・中古発電所の日本最大級売却・購入サイト『とくとくファーム』(https://wajo-holdings.jp/farm/)を運営する株式会社 和上ホールディングスは、太陽光発電投資と不動産投資の経験者を対象に、「太陽光発電投資と不動産投資」に関する調査を実施しました。

【太陽光発電投資&不動産投資】現在の投資比率はどれくらい?

はじめに、皆さんの現在の投資比率について伺っていきたいと思います。

「現在の太陽光発電投資と不動産投資のおおよその比率を教えてください」と質問したところ、『太陽光発電5:不動産5(39.8%)』と回答した方が最も多く、次いで『太陽光発電7:不動産3(23.6%)』『太陽光発電3:不動産7(21.2%)』と続きました。

約4割の方が、現状では同じ比率で太陽光発電投資と不動産投資に取り組んでいることが明らかになりました。

しかし一方では、合計すると35%以上の方が太陽光発電にウェイトを置いていることもわかります。

かなりの方が、太陽光発電に軸足を移しつつある様子が見える結果とも言えるでしょう。

この太陽光発電投資と不動産投資の比率、皆さんはどんな理由で決定されているのかも興味深いところです。

例えば、今般のコロナ禍から何か影響を受けることはあったのでしょうか?

そこで、「コロナ禍以降、太陽光発電投資と不動産投資の比率を変えましたか?」と質問したところ、3割近くの方が『太陽光発電投資の比率を上げた(27.9%)』と回答しました。

“withコロナ時代”は、将来性について以前よりもシビアな判断が求められます。

その中で、太陽光発電へのシフトを決めた方が多いことが、この結果から明らかになりました。

太陽光発電は、将来性が評価されていると言えそうです。

【保険代わりになる?空き家リスクが高い?】不動産投資のメリット・デメリット

先程の調査では、かなりの方が、“withコロナ時代”以降の世界において太陽光発電の将来性を評価していることがわかりました。

しかし、不動産投資も投資としては強い魅力を持っています。定番の投資としてイメージされる方も多いでしょう。

ここからは、その不動産投資について、皆さんのお考えを伺っていきたいと思います。

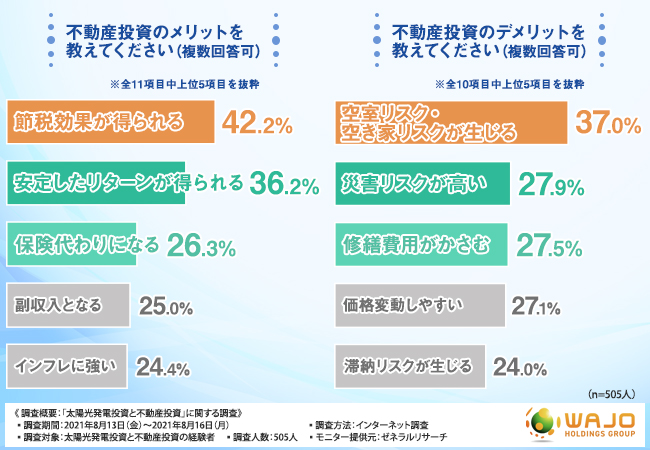

「不動産投資のメリットを教えてください(複数回答可)」と質問したところ、『節税効果が得られる(42.2%)』と回答した方が最も多く、次いで『安定したリターンが得られる(36.2%)』『保険代わりになる(26.3%)』と続きました。

『節税』『安定』『保険』という、ある意味で“守り”をイメージさせる回答が多く集まる結果となりました。

皆さんは不動産投資について、堅実な面をより評価されていると言えそうです。

続いて、不動産投資のデメリットについてもお聞きしようと思います。

「不動産投資のデメリットを教えてください(複数回答可)」と質問したところ、『空室リスク・空き家リスクが生じる(37.0%)』と回答した方が最も多く、次いで『災害リスクが高い(27.9%)』『修繕費用がかさむ(27.5%)』と続きました。

『空室・空き家』『災害』『修繕』という、いずれも不動産投資ならではの、そして避けることができないリスクについて多くの回答が集まりました。

中でも『空室・空き家』の回答率は高く、最多となっています。『災害』『修繕』による出費も痛いですが、そもそもの収益が減ってしまう『空室・空き家』は何よりも大きなデメリットと感じられるのかもしれません。

【ローリスク・ハイリターン?天候に左右される?】太陽光発電投資のメリット・デメリット

では皆さんは、太陽光発電投資についてはどのような考えをお持ちなのでしょうか?

ここからは、太陽光発電投資のメリットとデメリットについて伺っていきたいと思います。

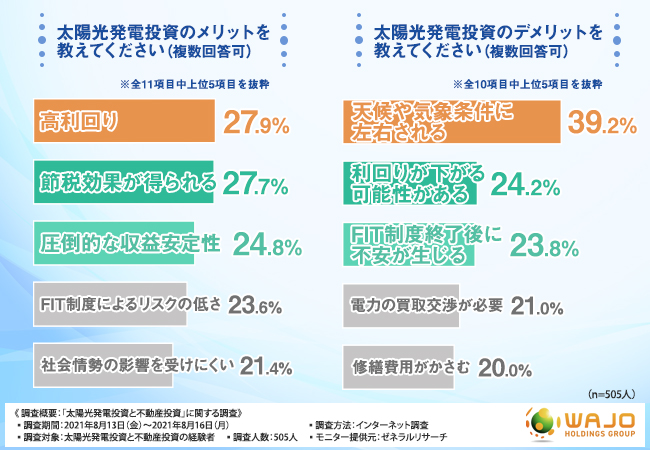

「太陽光発電投資のメリットを教えてください(複数回答可)」と質問したところ、『高利回り(27.9%)』と回答した方が最も多く、次いで『節税効果が得られる(27.7%)』『圧倒的な収益安定性(24.8%)』と続きました。

『高利回り』『節税』『安定』がかなり近い比率で多くの回答を集めています。

一方で、『節税』『安定』は不動産投資と同じ回答ですが、最多となったのはある意味で“攻め”をイメージさせる『高利回り』となりました。

皆さんは太陽光発電投資について、より積極的なスタンスの投資であると認識されているようです。

続いて、太陽光発電投資のデメリットについてもお聞きしました。

「太陽光発電投資のデメリットを教えてください(複数回答可)」と質問したところ、『天候や気象条件に左右される(39.2%)』と回答した方が最も多く、次いで『利回りが下がる可能性がある(24.2%)』『FIT制度終了後(20年後)に不安が生じる(23.8%)』と続きました。

太陽光発電にとって避けられない『天候』に関するリスクが、突出して多くの回答を集める結果となりました。

『利回りが下がる』『FIT制度終了』というのも収益減に繋がる難題ですが、『天候』リスクは収益以前に販売する電力そのものが減少してしまいます。

多くの方がデメリットと考えるのも、やむを得ないことと言えるのかもしれません。

【太陽光発電投資 VS 不動産投資】どちらも経験している方から見た本当の優位性

ここまでの調査で、皆さんが太陽光発電投資と不動産投資にそれぞれメリット/デメリットを感じていることが明らかになりました。

実際に投資に取り組む方ならではのシビアな目線で、双方の特性をしっかりと見定めていることがわかったと思います。

では、そんな皆さんは、太陽光発電投資と不動産投資のどちらが優れているとお考えなのでしょうか?

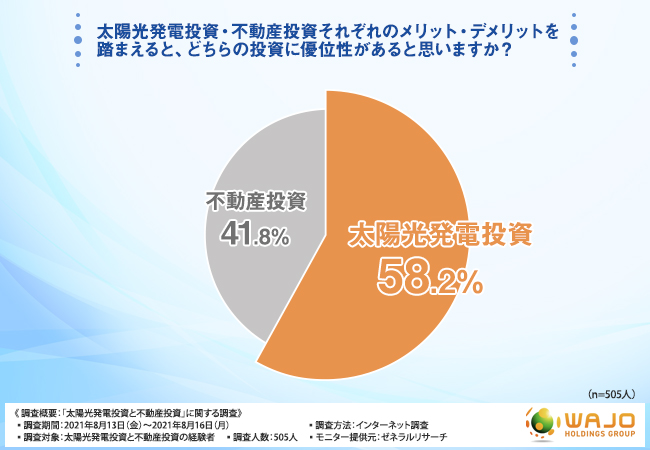

そこで、「太陽光発電投資・不動産投資それぞれのメリット・デメリットを踏まえると、どちらの投資に優位性があると思いますか?」と質問したところ、6割近くの方が、『太陽光発電投資(58.2%)』と回答しました。

過半数の方が、太陽光発電を選ぶ結果となりました。

最初にお聞きした「現在の投資比率」の結果とも近いものが感じられます。

皆さんは、不動産投資のメリットを充分に理解した上で、実際の投資も現状では取り組みながらも、軸足は太陽光発電投資に動きつつあるのかもしれません。

『太陽光発電投資』と回答された方には、回答の理由についても詳しく伺いました。

■太陽光発電投資の方が優れてるのは、こういうところ!

・高利回りだから(20代/男性/埼玉県)

・好感が持てるから(30代/男性/東京都)

・災害時に不安要素が少ないから(40代/男性/東京都)

・やはり空室リスクは避けることができない(50代/男性/静岡県)

・時代にマッチしていて、SDGsのテーマに合っている(60代/女性/神奈川県)

収益面でのメリットに関する回答も多いですが、リスク面でのメリットを評価する声も目立ちます。

また、収益とは直接関係なさそうな「好感」「時代にマッチ」といった面も、融資や周囲との調整などの際には、アピールできる要素としてかなり有効的であると言えそうです。

【これからの時代は太陽光発電!】太陽光発電投資をオススメする理由

先程の質問では、投資経験者の6割近くの方が太陽光発電投資は不動産投資より優位であると考えていることがわかりました。

しかし、皆さんはあくまでも経験者です。初心者とは見る目も異なるでしょうし、投資先の評価や選択もおのずと変わってくるでしょう。

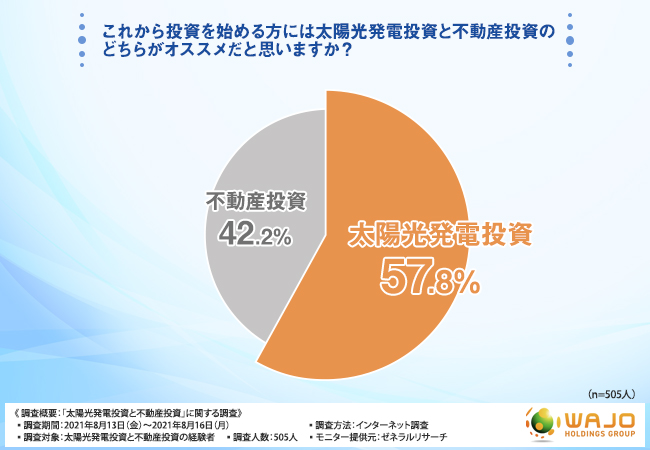

そこで、これから投資を始めようとしている初心者にとっても、太陽光発電投資は不動産投資より優れているのかどうかをお聞きしました。

「これから投資を始める方には太陽光発電投資と不動産投資のどちらがオススメだと思いますか?」と質問したところ、こちらも6割近くの方が『太陽光発電投資(57.8%)』と回答しました。

皆さんご自身の選択をお聞きした先程の質問と、比率を含めてほぼ同じ結果となりました。

皆さんが「初心者にとっても太陽光発電投資は優れた投資先である」と考えていることが、明確にわかります。

投資初心者にも太陽光発電投資はオススメできると回答した方には、その理由も伺いました。

■太陽光発電投資、だからオススメです!

・土地が余っているから(20代/女性/岡山県)

・日本は天気が良い日が多いから(30代/男性/香川県)

・イニシャルコストが不動産投資より安く済むから(40代/男性/千葉県)

・SDGsに貢献していない企業は市場で資金調達しづらくなる(50代/男性/神奈川県)

・環境の時代を先取りした投資だから(60代/男性/東京都)

イニシャルコストやリスクの低さを評価する回答も多いですが、ここでもやはり「環境」「資金調達」といった社会性に関する声がかなり集まりました。

コロナ禍以降、ひたすら利益だけを追求する姿勢に対して批判の目が向けられることが多くなっています。

こうした時代の変化も見据えて、投資家の皆さんは社会性の高い発電方法である“太陽光発電投資”をオススメしているのかもしれませんね。

【まとめ】withコロナ、そしてカーボンニュートラル時代は太陽光発電投資に明るい未来が!

今回の調査で、太陽光発電投資・不動産投資のいずれも経験している方からの貴重なご意見を伺うことができました。

太陽光発電投資・不動産投資に限らず投資にはリスクが付きものですが、今回の調査結果から考察すると、デメリットを上回るメリットを持つのは太陽光発電投資と言えそうです。

また調査では、初心者の投資先としても太陽光発電投資は優れている、と皆さんが考えていることもわかりました。

太陽光発電投資と不動産投資の双方を経験している皆さんだからこそ、太陽光発電投資のメリットの大きさを実感しているのかもしれません。

コロナ禍はしばらく続くことが予想されますし、同時に世界はSDGs推進やカーボンニュートラル時代に向けて着実に動いています。

そして、持続可能な社会を実現するためには、太陽光発電はなくてはならない存在です。

これから投資を始めようとお考えの方にとって、未来を見据えた太陽光発電投資を検討する価値は、とても大きいと言えるでしょう。

産業用太陽光・メガソーラー・中古発電所の日本最大級売却・購入サイト『とくとくファーム』

株式会社 和上ホールディングスが運営する『とくとくファーム』(https://wajo-holdings.jp/farm/)は、再生可能エネルギー投資をワンストップで始めることのできる、新・中古の太陽光発電売買サービスです。

和上ホールディングスグループのこれまでの実績と経験をもとに、お客様のご希望に沿った案件をご提案いたします。

太陽光発電所・用地の売買や賃貸は専門的な手続きの連続なので、スタッフと連携した無償税理士サポートもご用意しております。

また契約後は同グループ内のO&M事業とくとくサービスのアフターフォローおよびメンテナンスまで、一貫したサービスをご提供いたします。

【買いたい方】

★太陽光発電に関する全てのサポートが可能!

ご購入時の銀行紹介、税務のサポート、発電所のメンテナンスまでトータルでサポート。

他社と比較した上で、資産運用のベストパートナーをお選びください。

★経験豊富な専門スタッフによるスピード対応

とくとくファームでは、経験豊富な専門スタッフが多く在籍しています。

最短即日の物件紹介といったスピード対応もお任せください。

■買いたい検索はこちら:https://wajo-holdings.jp/farm/?searchbutton=%E6%A4%9C%E7%B4%A2%E3%81%99%E3%82%8B&csp=search_add&feadvns_max_line_1=5&fe_form_no=1

【売りたい方】

★即日査定!最短10日で現金化×売却益を残すための強力税務サポート

とくとくファームだからできる、査定専門スタッフによるスピード査定×弊社独自のとくとく査定システムにより、最短即日の明確査定、また、最短10日での現金化が可能です。

★残るお金は、税金対策で全く違う!?

あなたの利益最大化のための税務相談を無料で実施。

あなたの大切な資産を守るベストパートナーを目指しています。

■かんたん査定のお申し込みはこちら:https://wajo-holdings.jp/farm/contract/

先の見えない“withコロナ”の時代、そして持続可能な社会の実現に向けて、今、この時代に求められている再生可能エネルギー投資をワンストップで始めてみませんか?

■とくとくファーム:https://wajo-holdings.jp/farm/

■お問い合わせ:https://wajo-holdings.jp/farm/contact/

■TEL:0120-409-522(24時間365日受付 営業時間10:00~19:00)

■株式会社 和上ホールディングス:https://wajo-holdings.jp/

調査概要:「太陽光発電投資と不動産投資」に関する調査

【調査期間】2021年8月13日(金)~2021年8月16日(月)

【調査方法】インターネット調査

【調査人数】505人

【調査対象】太陽光発電投資と不動産投資の経験者

預貯金4000万円で初めての不動産投資、業者との接触方法は?

【属性】

・神奈川県の私学教員43歳

・年収920万

・預貯金は4000万で有価証券、学資保険を含む

・借金は住宅ローン1730万のみ。58歳時点で返済終了

・持ち家有り。4000万円程度で売却可能

まだまだ初心者の域を出ませんが、知識が増えたところで、実際に業者に話を聞いてみたいと考えています。どういった業者とどういう形で接触するのが一番いいのでしょうか? 諸先輩方の意見と経験をお聞きしたいです。

・ネットで「不動産投資、神奈川、評判、いい」等で検索し、よさそうと思ったものにこちらから連絡をする

・町の不動産屋さんに飛び込みでお話を聞いてみる

・楽待で物件を検索し、いいと思った不動産に資料を請求する。ただ、どの物件も浅井佐知子先生や五十嵐未帆先生のストレスをかけたシミュレーションをすると、キャッシュフローが最初のうちは赤字になってしまいます

・楽待から送られてくるメールのセミナーに片っ端から参加して、この業者なら信頼できると感じるまで動き続ける

質問が支離滅裂で長くなってしまった気がしますが、どうやって最初の業者と接触するかを知りたいです。購入したい物件は「区分中古マンション、築浅一棟マンション、アパート・築古一棟マンション・アパート」など好みはありません。キャッシュフローが出ればOKと考えています。

■回答者:melm954938 さん

私ならこうするだろう、という「考え方」をお示しします。

(1)預貯金のうち、最悪なくなっても破綻しない「余裕資金」を区別する→学資保険を投資資金に計上している時点で失格です

(2)そのうち2000万円程度を、投資を考えている地域の信金に預ける

(3)必ず信金から「お尋ね」があるので、投資を考えていることを告げる。地域密着型の金融機関であるほど、相談に親身に応じてくれるでしょう

(4)信金に、投資用不動産で実績のある業者を紹介してもらう

そのほか、何点かアドバイスします。

・街の不動産屋と投資用不動産の業者は別モノです。同じ学校でも小学校と大学ぐらい違います

・不動産業者は「客に好感を持たれる」プロです。「よさそうと思った」「信頼できる」という思い込みで間違った投資をする人が後を絶ちません。彼らは「キャッシュフローが出ればOK」と考えている無知な小金持ちを狙ってセミナーを開きます

・投資する対象に基準を持ちましょう

・最良の投資への道は、実際に不動産投資で成功している先輩を見つけ、その人に教えを請うことです

・くれぐれも区分は止めましょう

スマホで不動産投資、おすすめサービスは?5社の特徴やリスクを比較

1.スマホで不動産投資をする2つの方法

不動産投資は、投資家が足を使って物件を探し、関連する業者と対面で交渉しながら行われていました。しかし、現在ではスマートフォンを使って、インターネットを介して不動産投資ができるサービスが提供されています。

不動産投資の新しい形として注目されている不動産投資型クラウドファンディング、少額から投資できる不動産投資信託(REIT)などは専用アプリやウェブサイトから投資可能です。

不動産投資に掛かる時間や手間などは、スマートフォンによって大幅に短縮されているといえます。以下よりそれぞれの仕組みや特徴、提供しているサービスについてご紹介します。

2.不動産投資型クラウドファンディングで投資する

不動産投資型クラウドファンディングとは、不動産の取得にかかる費用を多数の投資家から集め、投資金額に応じてリターンを分配する投資方法です。直接不動産を取得することはできないものの、サービスによっては一口1万円程度の少額で投資することが可能です。

また、実際の不動産運営や管理は運営事業者が行ってくれるため、投資をした後にほとんど手間がかからない特徴があります。不動産投資を手軽にスマートフォンで行いたい方にとって、検討しやすい投資方法と言えるでしょう。

スマホで不動産投資ができる不動産投資型クラウドファンディングサービスとして、ここでは下記3つのサービスを紹介します。

- WARASHIBE

- Rimple

- CREAL

2-1.WARASHIBE

WARASHIBEはLAETOLI株式会社が運営する不動産投資型クラウドファンディングです。

運営会社が不動産ファンド事業をメインに展開する不動産会社であり、投資用不動産に対する豊富な知識・ノウハウを生かして、厳選した投資ファンドを提供しています。

最低出資額は1万円で少額から投資でき、優先劣後方式によるリスクを抑えた投資が可能です。また、ファンドの運用途中での解約できる数少ないサービスの1つで、急な事情で現金が必要な場合でも、出資金を翌月には換金することができます。

「インカムゲイン重視型」「キャピタルゲイン重視型」など、ファンドのタイプによって利回りが4.5%~12.0%と異なるため、自分のポートフォリオに合ったファンドを選択しやすくなっているのも特徴です。

2-2.Rimple

Rimpleはプロパティエージェント株式会社が運営する不動産投資型クラウドファンディングで、スマホでの不動産投資が可能です。プロパティエージェント株式会社は東証一部に上場する不動産開発・販売を手掛ける企業で、都内で厳選した投資用マンションを対象にしたファンドを提供しています。

物件の運営・管理を運営会社が行うため、賃貸経営や投資に関する知識が乏しくても資産を運用できます。

Rimpleでは1口1万円の少額から投資できるほか、優先劣後方式によって投資家の出資金が保護される仕組みがあるため、投資に掛かるリスクが軽減されています。

また、「リアルエステートコイン」という独自のコインサービスを導入しており、1コイン=1円に換算して投資に利用できるほか、永久不滅ポイントなど他社のポイントをリアルエステートコインに交換して利用することもできます。

2-3.CREAL

CREALはクリアル株式会社が運営する不動産投資型クラウドファンディングです。個人では投資対象にするのが難しいホテルや学校、保育園などの施設にも1口1万円から投資できる点が大きな特徴です。

また、投資家からの出資金を分別管理されているほか、優先劣後スキームによって一定割合までの損失を運営会社側が負担するなど、投資家を保護する体制が整っています。

CREALでは、投資家への登録や投資案件情報の閲覧、投資の申込み、運用状況の確認といったすべての手続きや作業をスマートフォン1つで完結させられるため、手軽な投資を検討している方でも取り組み安いメリットがあります。

3.REIT(不動産投資信託)で投資する

REITは(リート)とは不動産投資信託(Real Estate Investment Trust)の略称です。また、日本国内で運営されているREITは、JAPANのJをつけてJ-REITとも呼ばれます。

REITは運営会社が投資家から資金を集め、その資金でオフィスビルやマンション、テナントといった不動産を購入し、購入した不動産の運用によって得られた利益を投資家に分配します。

法律上では投資信託の1つに数えられ、日本では2001年から証券取引所でREITの売買が行われるようになりました。

上場投資信託であるため、証券口座を開設することで購入することが出来ます。下記、REITの取り扱いがある主な証券会社をご紹介します。

- SBI証券

- 楽天証券

3-1.SBI証券

SBI証券は不動産に少額投資ができる不動産投資信託(REIT)の取引にも対応しており、国内REIT53本・海外REIT136本を取り扱っています。

また、Tポイントサービスと提携しており、取引ごとにTポイントを貯めたり、もらったりすることができるうえ、ポイントで投資信託を買付することも可能です。

3-2.楽天証券

楽天証券も不動産投資信託の取引に対応しており、国内海外含め112本のREIT銘柄を取り扱っています。

SBI証券と比較してREITの取り扱い銘柄は多くありませんが、ポイントプログラムが充実しており、楽天スーパーポイントを利用して投資信託や国内株式の現物取引を行えたり、貯まったポイントを他のサービスで利用したりすることも可能です。

3.各サービスを利用して不動産投資を行う場合の注意点

不動産投資を行う場合、必ずリスクが伴います。

今回紹介した5つのサービスは、それぞれ「不動産投資型クラウドファンディング」「不動産投資信託(REIT)」に投資を行えるサービスであるため、影響するリスクが多少異なります。それぞれ詳しくみていきましょう。

3-1.不動産投資型クラウドファンディングの注意点

不動産投資型クラウドファンディングに伴うリスクとしては、下記のものが挙げられます。

- 元本割れリスク

- 災害リスク

- 流動性リスク

- ファンドに応募できないリスク

不動産投資型クラウドファンディングでは、投資物件の運用次第では投資元本を毀損するリスクがあります。また、不動産を投資対象としているため、地震や台風、火災などによって投資物件が被害を受け、不動産価値や大きく下落するケース(災害リスク)もあります。

また一部のサービスを除き、多くの不動産投資型クラウドファンディングでは、運用期間内の途中解約ができなくなっています。このようなサービスには流動性リスクがあり、急な事情で手元にお金が必要になった場合でも、出資金を換金できない場合があります。

さらに、人気の高いサービスやファンドでは応募者が殺到し、応募したくてもできない場合があります。投資機会を得るために複数のサイトへ登録を行うなど、工夫が必要です。

3-2.REIT(不動産投資信託)の注意点

不動産投資信託への投資に伴うリスクとしては、下記のものが挙げられます。

- 価格変動リスク

- 金利変動リスク

- 災害リスク

- 倒産リスク

- 上場廃止リスク

不動産投資信託は、不動産市場や金利環境、経済情勢などの影響を受けることで、売却価格や配当金が変動するリスクがあります。配当を想定通りに得ていても、REITの基準価額が下落していると売却した時にトータルで損失の方が大きくなっているケースもあります。

不動産投資型クラウドファンディングと異なり、自由なタイミングで売買ができる一方、上場していることにより価格変動が起きる点に注意しましょう。

また、出資金以外に金融機関からの借入を行っているファンドでは、金利が変動することで収益に影響を及ぼす可能性(金利変動リスク)があります。

その他、不動産投資型クラウドファンディングと同じように、実物不動産が投資対象のため、災害リスクにも注意が必要です。

まとめ

今回はスマホで不動産投資ができるサービスについて紹介しました。かつて、不動産投資は手間と資金が必要なハードルの高い投資でしたが、現在では少額から投資できたり、スマホで完結したりする投資方法が登場しています。

しかし、手軽に不動産投資ができるようになったからといって、投資に伴うリスクがなくなったわけではありません。どのようなリスクがあるのかを理解したうえで、利用するサービスを検討してみましょう。

不動産投資CF「利回り不動産」で札幌市の新規ファンド公開、想定利回り6%

株式会社ワイズホールディングスは8月27日、少額・短期間の不動産投資商品を集めた不動産クラウドファンディング(CF)「利回り不動産」で新規案件「利回り不動産8号ファンド(メゾンクレスト中島公園)」の情報を公開した。募集金額495万円、最低成立金額440万円で出資は1口1万円から。募集期間は9月6日正午から9日午後11時59分。運用期間6ヶ月、予定分配率6.5%。匿名組合型で募集は抽選式、優先劣後関係は投資家90%(優先部分)、ワイズホールディングス社10%(劣後部分)となる。

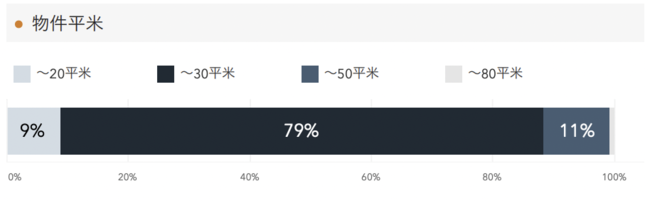

対象物件は北海道札幌市中央区南十三条西1丁目の賃貸マンションで、交通は市営地下鉄南北線「幌平橋駅」徒歩5分、「中島公園駅」徒歩10分。敷地面積は約584㎡、建物は鉄骨鉄筋コンクリート造鉄筋コンクリート造で竣工は1990年2月、延床面積2392.31㎡、全体戸数64戸。専有面積は30.27㎡、バルコニー6.36㎡。「募集金額は少なめだが、札幌市の物件で、地域分散したい方に適したファンド」と同社。

利回り不動産は、1万円からできる不動産CFサービスで、今年7月13日から提供開始した。不動産物件を小口化し、少額かつ短期間で投資を開始することができる。開発や賃貸など不動産にまつわる様々な事業を展開してきたワイズグループが、より多くの人が気軽に、安心して投資活動を行えるサービスとして設計している。

ファンド型の共同出資で1万円から投資額を設定できるのため、ライフプランに合わせた柔軟な投資活動を行える。申込み手続きはウェブサイトで完結。不動産投資経験がなくても気軽に開始できる。優先劣後出資を採用し、運用終了時の不動産売却損失が生じた場合でも、投資家出資分が優先出資となり、同社出資分が劣後出資となり、劣後出資の範囲で優先的に損失を負担するため、投資家が出資した元本の損失をできる限り抑える仕組み。

会員登録はWEBサイトから行い、本人確認審査のため、確認書類(免許証など)を用意する。ファンドへの応募はサイトの「ファンド一覧」より行う。応募の際は、事前に「契約成立前書面」の確認が必要。ファンド成立時はメールで通知が届く。出資応募に当選した場合、契約成立時書面の確認をもって契約締結となる。投資する度に「ワイズコイン」が貯まり、コインは利回り不動産で出資する際に1コイン1円で現金と同様に使用できる。

8月31日まで、新規会員登録者全員にAmazonギフト券1000円をプレゼントするキャンペーン中。

不動産投資の法人化~給与を出すべきか否か~

1.給与を出す場合の問題点

法人を設立すると、代表者が1名だけであっても社会保険の強制加入となります。

よく「従業員5人未満なら社会保険の加入義務はない」と言う方がいますが、それは個人事業主の場合です。

法人の場合には、従業員の人数には関係なく加入の義務があります。

社会保険料の負担は、健康保険と厚生年金と合わせて、給与支給金額の約30%。

例えば、年収が500万円の場合の社会保険は、約150万円になります。

この保険料は、会社と従業員(役員)の折半で払うことになります。

給与金額の約15%(上記の例の場合、約75万円)が会社負担してくれるので、従業員にとっては非常によい制度とも言えます。

しかし、不動産投資家が法人化した場合は自分の会社(同族会社)なので、会社負担といっても自分が負担するのと変わりがないのです。

社会保険に加入すると、金銭的な負担が大きくなり、法人による節税メリットがなくなってしまうのです。

社会保険料を払わない方法として簡単なのは、給与を支給しないことです。

支払わなければ、社会保険に加入する必要はありません。負担もゼロです。

給与を支払わないと会社に利益が残ることになるため、法人税等がかかります。

しかし、資本金1億円以下の中小法人であれば、法人税の実効税率が低いため(課税所得800万円以下であれば、約24%)、社会保険に加入するよりも負担は少なくなります。

したがって、サラリーマンなどで勤務先の社会保険に加入している場合には、あえて給与を支給しない方がよいと言えます。

ちなみに、勤務先の会社と自身の会社で社会保険の加入になると、社会保険料の算定は、それぞれ払われた給与の合計金額によって行われます。

算定された保険料を、それぞれの給与額で按分して負担することになります。

2.非常勤役員になれるか

役員でも非常勤役員の場合には、社会保険の加入をしなくてもよくなります。

非常勤役員に給与を出しても、社会保険の負担はなくなります。

しかし、非常勤という名称で判断するのではなく「業務が経営の参画を内容とする経常的な労務の提供であり、かつ、その報酬が経常的に支払いを受けるもの」であるかを基準として判断するとしています。

日本年金機構における疑義照会では、具体的な判断材料として下記を挙げています。

②法人における職以外に多くの職を兼ねていない

③法人の役員会等に出席している

④法人の役員への連絡調整又は職員に対する指揮監督に従事している

⑤法人において求めに応じて意見を述べる立場にとどまっていない

⑥法人より支払いを受ける報酬が社会通念上労務の内容に相応したものであって、実費弁償程度の水準にとどまっていない

上記を満たさない場合には、社会保険に加入しなくてよい非常勤役員となります。

なお、上記は例示なので、実際には給与額も含めた実態で判断されます。

給与支給額が常勤と変わらないくらいの金額で支給されているのであれば、非常勤と判断されない可能性があります。

3.75歳以上かどうか

年齢が75歳以上になると後期高齢者保険制度に移行するため、社会保険には加入できません。

なお、厚生年金は70歳未満の方は加入の義務があります。

つまり、75歳以上は完全に社会保険の加入の義務はなくなります。

給与を出しても社会保険には影響しません。

しかし、給与の支給を多くすると、所得税・住民税の増加、後期高齢者保険料の増加、医療費・介護費の自己負担の増加につながる可能性があります。

支給するにも金額のバランスが必要となります。

4.国民健康保険料が高い場合

勤め先もなく、どこの社会保険にも加入しない(扶養にもならない)となると、国民健康保険に加入することになります。

国民健康保険料の計算は自治体によって若干変わりますが、前年度の合計所得金額から基礎控除を引いた金額を基準に算定されます。

配偶者控除、扶養控除、社会保険料控除などの所得控除は考慮されないのです。

つまり、所得税は低くても、国民健康保険料は高く計算されることがあるのです。

国民健康保険料は世帯で計算され、上限額もあるため一概に高くなるとは言えませんが、社会保険料(厚生年金保険料を含む)の最低額(東京の場合)は、月額給与63,000円未満であれば、個人法人合わせて約28万円です。

給与支給額を少なくして、健康保険料を抑えることが可能です。

なお、60歳未満であれば国民年金保険料の負担はあります(一律年間約20万円)。

社会保険に加入する70歳以上の方は、厚生年金保険料の負担はありません。

家族全体でシミュレーションして、全体の保険料が抑えられるかどうかで判断しましょう。

画像提供:ピクスタ

アメリカ不動産投資、確定申告の手順は?必要書類や手順を詳しく解説

1.アメリカ不動産投資では、アメリカの確定申告も必要

アメリカでは、アメリカ国内で発生した所得に対して、外国人についても所得税の課税対象となります。したがって、アメリカの不動産の賃貸や売却による所得について、外国人でも確定申告をして納税することになります。

連邦所得税と州所得税の申告、納付手続きが必要となります。

1-1.連邦個人所得税の申告、納付

アメリカの不動産投資について、アメリカの連邦個人所得税の支払いは、源泉徴収方式あるいは、確定申告方式によることができます。

源泉徴収方式による場合は、テナントが家賃支払いの際にオーナーに代って、家賃の30%を源泉徴収して支払います。管理会社等に委託することを検討してみましょう。

確定申告方式による場合は、日本の場合と同様に、家賃収入から、固定資産税、支払利子、修繕費、管理費、維持費、保険料、仲介手数料、減価償却費などの必要経費を控除して、純利益を翌年4月15日までに申告し、これに累進税率を乗じた税額を納付することとなります。

手順の基本的な流れは、日本の場合と同様ですが、たとえば、課税所得の計算において、控除が所得調整控除と項目別控除の2段階になっているなど、税金計算の仕組みが日本と異なります。

申告、納付をする際は、アメリカ税務に詳しい国際税務を扱う税理士などの専門家に依頼することを検討してみましょう。

1-2.州個人所得税の確定申告

アメリカの不動産投資では、連邦個人所得税以外に、不動産が所在する州に対して、翌年4月15日までに所得を申告し、州個人所得税を納付する必要があります。

州個人所得税は、州ごとに大きく異なりますが、源泉徴収方式によることはできず、確定申告をおこなうことが基本となります。

2.アメリカ不動産投資、日本での確定申告の手順

アメリカ不動産投資の場合であっても、日本でおこなう確定申告は、基本的に日本国内で不動産投資をおこなっている場合と同様となります。日本国内の居住者に該当すれば、国内外において生じた全ての所得について課税対象となるからです。

不動産投資で発生する家賃収入は、不動産所得として所得税と住民税がかかります。税金のかかる不動産所得がいくらなのか、毎年、税務署に対して確定申告をおこなう必要があります。

不動産所得は、「不動産収入―必要経費」によって算出されます。税金は、収入総額に対してかかるのではなく、必要経費を控除した後の利益に対してかかってくるため、この必要経費を漏らさずに計上することが重要になります。

また、サラリーマンなど、不動産所得以外の所得がある人は、給与所得などの他の所得と不動産所得を合算し、その合計額から所得控除を差し引いて、所得税の課税対象となる所得を計算します。

これらを踏まえ、確定申告の手順は大まかには下記のような流れになります。

- 必要書類・環境を整える

- 不動産所得の帳簿を作成し決算をおこなう

- 所得税の確定申告書を作成・提出する

- 所得税・住民税を納税する

それぞれの手順を詳しく見て行きましょう。

2-1.必要書類・環境を整える

まず、確定申告に必要な書類を整えます。家賃収入があって確定申告をおこなう不動産投資家であれば、確定申告書(B様式)と収支内訳書もしくは青色申告決算書を提出することになります。

海外不動産投資の申告では、外国税額控除に関する明細書の作成も必要になります。これらの書類を作成するために必要な書類を準備します。自分で申告をおこなう場合は、税務署で所定の様式を揃えておくとよいでしょう。

環境については、確定申告の手続きの一部を自分でおこなう場合に準備が必要になります。帳簿の作成を自分でおこなうのであれば、会計ソフトとパソコン、ネット環境が必須です。会計ソフトで帳簿を作成すると、税務署に提出する書類まで一通り作成することが可能です。

収入に関する書類の収集

収入帳や預金出納帳などの収入に関する帳簿を作成するために、家賃の入金されている通帳や管理会社が発行する家賃明細などを収集する必要があります。

必要経費に関する書類の収集

現金出納帳、経費帳などの必要経費に関する帳簿を作成するために、管理費や修繕費の領収書などが必要になります。

所有不動産の固定資産台帳を作成するために、所有不動産の購入時の売買契約書なども必要になります。

他の所得や所得税の控除に関する書類の収集

所得税の確定申告書(B様式)を作成するために、給与所得の源泉徴収票などの不動産所得以外の収入明細が必要です。また、所得控除に関する書類として、医療費の領収書や寄附金の領収書などが必要になります。

なお、社会保険料や生命保険料、地震保険料も控除対象になりますが、サラリーマンであれば年末調整で調整済なので、源泉徴収票を用意すれば充分です。

会計ソフト、ネット環境などの準備

上述した帳簿は、会計ソフトを利用することで作成可能です。会計ソフトにはPCにインストールするタイプと、ウェブブラウザで起動・操作するクラウドタイプがあります。

小規模の不動産所得であれば、ソフトを使わずにエクセルで帳簿を作成して集計することも可能でしょう。いずれにしても、帳簿作成を自分でおこなうのであれば、PCとネット環境が必要になります。会計ソフトもできれば用意しておくことも検討してみましょう。

青色申告の65万円控除を受けるために、e-Taxで電子申告をおこなうというのであれば、マイナンバーカードとカードリーダーも必要になります。

2-2.不動産所得の帳簿を作成し決算をおこなう

必要書類・環境を整えたら、不動産所得の収支内訳書もしくは青色申告決算書を作成します。

そのために、不動産所得の収入帳や経費帳などの帳簿を作成、整理して一年分の収入と経費の集計をおこないます。この一年分の集計をおこなって収支内訳書もしくは青色申告決算書(損益計算書、貸借対照表)を作成する作業を「決算」と呼びます。

以下、簡易帳簿の作成と決算手続き、収支内訳書もしくは青色申告決算書の作成方法について説明します。

なお、令和3年分の確定申告より、国外中古建物の不動産所得に係る損益通算等の特例が創設され、国外不動産の減価償却費の計上によって生じる国外不動産所得の損失は、不動産所得内および、他の総合課税の所得との損益通算ができなくなっています。(※参照:財務省「令和2年度税制改正の大綱:3 租税特別措置等」)

簡易帳簿の作成と決算

不動産所得の簡易帳簿を作成して決算をおこなう場合、青色申告の届出を提出することで、不動産所得から10万円を控除することができます。簡易帳簿とは、現金出納帳、収入帳、経費帳、固定資産台帳のことを指しています。

現金出納帳は、不動産貸付用の現金の出し入れの状況を取引順に記載する帳簿です。現金で支出した必要経費は、現金出納帳に記載します。家賃収入が預金口座に入金される場合、預金出納帳を作成して記載していきます。

収入帳には、家賃収入を取引ごとに記載します。入金ベースではなく、賃貸借契約ベースで未収家賃も記載していきます。

経費帳は、不動産の貸付けに関する必要経費を、必要経費の科目ごとに分けて記載、集計する帳簿になります。

固定資産台帳は、不動産貸付用の建物や附属設備などの取得費用を、減価償却費として各期間の必要経費に配分していく計算をする帳簿になります。

アメリカ不動産投資では、収入や経費の計上の際、円換算することが必要となります。レートは原則、取引日の仲値を用います。物件を継続保有する場合は、収入は買い相場、経費は売り相場の金額を用いることも可能です。

決算では、未収家賃や未払経費、減価償却費の計上をおこなってから、一年分の簡易帳簿を集計して、収支内訳書や青色申告決算書に転記していくことになります。簡易帳簿による場合、損益計算書の作成のみとなり、貸借対照表は作成しません。

複式簿記による帳簿の作成と決算

不動産所得の帳簿を複式簿記によって作成して決算をおこなう場合、青色申告の届出を提出することで、不動産所得から55万円を控除することができます。

複式簿記とは、取引を、現金と資産の増減という二つの側面(貸方と借方)から記録することで、網羅性・検証可能性・秩序性を備えた帳簿を作成する方法です。正規の簿記の原則を満たす条件でもあります。

作成する帳簿としては、上記の簡易帳簿に加えて、仕訳帳と総勘定元帳になります。仕訳帳とは、すべての取引を日付順に、二つの側面から記録した帳簿です。

一方、総勘定元帳とは、すべての取引を科目ごとに並べて集計した帳簿です。収入、必要経費、資産、負債などのすべての項目ごとに作成することになります。決算でおこなう集計の調整は、簡易帳簿の場合と基本的には同様です。

手間を考えると、複式簿記による帳簿を作成するには、会計ソフトを利用すると良いでしょう。多くの会計ソフトでは、帳簿の作成と同時に決算をおこなった集計結果を青色申告決算書の様式に出力することができます。

複式簿記による決算では、貸借対照表と損益計算書という2種類の決算書を作成します。複式簿記による決算をおこなうには、簿記の専門知識が必要になるため、税理士などの専門家に任せることも検討するとよいでしょう。

2-3.所得税の確定申告書を作成・提出する

不動産所得の決算書の作成が終了したら、所得税の確定申告書(B様式)を作成します。

確定申告書は、決算で集計した不動産所得の金額や給与所得の金額を集計し、社会保険料控除、医療費控除などの各種控除の金額を控除して、所得税のかかる所得を算定し、実際の所得税額の計算をおこなう書類です。

アメリカ不動産投資の申告では、外国税額控除に関する明細書の作成も必要になります。海外で納付した所得税がある場合、一定の算式により計算した金額を外国税額控除として、所得税および復興特別所得税から控除することができます。

これらの申告書類は、通常は、会計ソフトや税務ソフトに情報を入力して作成することがほとんどです。作成の際には所得税の知識が必要になります。

すべての書類を作成したら、管轄の税務署に提出します。提出方法は、直接持参するか、郵送、あるいは電子申告であればインターネットで送信することによって提出します。所得税の確定申告書等の提出期限は、翌年の3月15日となります。

2-4.所得税・住民税を納税する

書類の提出と納税は別々におこないます。所得税は、納税の期限が3月15日になっており、確定申告書等の提出期限と同じです。現金で支払う場合は、納付書を用いて金融機関等で納めます。口座振替の手続きをすれば、口座振替も可能です。そのほか、クレジットカード納付やコンビニ納付などもできます。

住民税は、確定申告の情報を下に、それぞれの市区町村が税額を計算し、6月以降に納付書を送ってきます。サラリーマンであれば、特別徴収という形式で勤務先企業が給与所得から天引きして納めてもらっています。

なお、普通徴収といって住所に納付書を送ってもらい自分で納めることも可能です。普通徴収であれば、通常は4回の分割払いになります。

3.アメリカ不動産投資に強い税理士の探し方

税理士によって得意な分野は異なり、その費用も依頼先の税理士事務所によって異なります。複数の税理士と面談を行い、費用や受けられるサービスの質などを比較してみましょう。特に、アメリカ不動産投資のような海外の確定申告を行う場合、実施経験があったり、現地の税法について詳しい税理士への依頼を検討することが大切です。

効率的にアメリカ不動産投資に強い税理士を探すには、税理士紹介サイトを利用する方法があります。税理士紹介サイトでは、コーディネーターが、相談者のニーズに合った税理士をピックアップし、面談を調整してくれます。税理士との依頼内容の調整や、料金交渉などもコーディネーターに任せることが可能です。

税理士ドットコム

税理士ドットコムは、全国5,900名の税理士の中から無料で希望に沿った税理士を紹介してもらえるウェブサービスです。複数の税理士を比較することができるうえ、「費用はいくら?」「どんな税理士を選ぶべき?」といった税理士を選ぶ際の相談も可能となっています。

報酬引き下げの実績も豊富なため、すでに税理士と契約している方でも利用が可能です。コーディネーターが複数の税理士に相見積りをとり、費用についての交渉までサポートしてくれます。

利用時の主な注意点としては、提携している税理士の紹介しか受けられない点です。提携外の税理士も比較していきたい方は、自身で探してみたり、不動産会社に相談してみたりなどと並行して、利用を検討すると良いでしょう。

まとめ

アメリカ不動産投資で必要となる日本の確定申告手続きは、基本的に日本国内の不動産投資と同様です。

異なるポイントとしては、円換算が必要となること、国外中古建物の不動産所得に係る損益通算等の特例が適用されること、外国税額控除に関する明細書の作成提出が必要であること、であるといえます。

また、アメリカでの連邦個人所得税、州個人所得税の申告、納付が必要となる点にも注意しましょう。

連邦個人所得税は源泉徴収方式によることも可能ですが、州個人所得税は確定申告が必要となります。国際税務専門など、アメリカ税務に詳しい税理士などに手続きを依頼することを検討してみましょう。

国内の確定申告についても税法の取り扱いは複雑であり、税制改正も毎年おこなわれるため、誤った申告をしてしまうリスクは低くありません。判断に迷ったときや、実際に確定申告をおこなうときは、税理士などの専門家に相談することを検討してみましょう。

不動産投資型CF、東京以外の物件に投資するメリット・デメリットは?

1.不動産投資型CFとは

不動産投資型CF(クラウドファンディング)とは、一般の投資家からの出資金を利用して不動産の取得・運用を行い、得られた利益を投資家に分配する投資商品の1つです。

現物の不動産投資では、不動産の取得に多大な資金が必要になるうえ、物件の管理・運営を投資家自らが行う必要があります。

一方、不動産投資型CFでは最低1万円程度の少額から投資できるうえ、クラウドファンディング事業者が物件の管理・運営を行うため、投資に掛かる手間を省くことができます。

なお、ファンド型の不動産投資ができる投資商品には、REIT(不動産投資信託)があります。不動産投資型CFでは投資物件を投資家自身が選択できるのに対し、REITでは投資する信託商品の投資割合を事業者が選択するため、投資家が投資物件の選定を行うことはできない、といった違いがあります。

2.不動産投資型CFで東京以外の物件に投資するメリット

不動産投資型CFで東京以外の物件に投資する場合、下記のメリットがあります。

- 想定利回りが比較的高い

- 一部の地方都市は地価上昇率が高い

- 少額から投資できる

- 分散投資ができる

2-1.想定利回りが比較的高い

サービスによって異なりますが、東京都の物件を対象にしたファンドと比較して、地方の物件を対象にしたファンドの方が、想定利回りが高く設定されているケースが多いといえます。

不動産を購入するための価格を比較した場合、東京よりも地方の購入価格が少なくて済み、家賃収入によっては想定利回りが高くなるためです。

国土交通省の「令和2年都道府県地価調査」で発表された「住宅地の都道府県別価格指数」をみると、東京と比較してすべての道府県で価格指数が低くなっています。東京の平均価格指数を100とした時、2位の神奈川で47.4、3位の大阪で39.9と、大きな差があることが分かります。

なお、これらのデータは県内の平均価格を比較したものであり、地方都市の中でも一部のエリアにおいて東京と変わらない高水準の家賃帯となっているケースもあります。そのため、家賃水準が高い地方都市の不動産を対象にしたファンドでは、取得費を安く抑え、想定利回りが水準よりも高くなることがあるのです。

2-2.地価上昇している地方都市もある

東京だけではなく、地価が上昇傾向にある地方都市があります。国土交通省が発表している「土地白書」によると、令和2年の地価変動率(前年比)は全国で+0.8%、三大都市圏(東京・大阪・名古屋)で+1.1%、地方圏で+0.5%となっています。

ファンドの投資不動産を売却する際に、購入時よりも地価が上昇している場合、キャピタルゲインを期待しやすくなります。投資前には、対象不動産の地価推移についても注意してみましょう。

2-3.少額から投資できる

現物不動産に投資する場合、数百万円~数千万円以上の資金を調達する必要があり、投資規模の大きさから、運用に失敗してしまった時の損失も大きくなるというリスクがあります。特に地方都市の場合は地価下落リスクが高く、大規模な投資を行ってしまうとハイリスクになりすぎてしまうデメリットがあります。

不動産投資型CFでは、地方都市の不動産でも1万円~数十万円から投資できるため、現物不動産よりも投資に対するハードルが低く、リスクを限定的にできるメリットがあります。

2-4.分散投資ができる

東京の不動産にだけ投資している場合、台風や地震などの災害が発生すると投資物件すべてに影響する可能性があります。そのため、不動産へ投資する際は、できるだけエリアを分散した投資を心がけておくことも重要なポイントです。

不動産投資CFでも、一つのエリアだけでなく、複数の地域の不動産に投資することで分散投資ができます。東京の不動産と距離が離れた地域の不動産の両方に投資することで、災害リスクを軽減することができます。

3.不動産投資型CFで東京以外の物件に投資するデメリット

一方で、不動産投資型CFで東京以外の物件に投資する場合には、下記のデメリットも考えられます。

- 空室リスクが高い

- 家賃相場の下落リスクが高い

- 流動性が低い

3-1.空室リスクが高い

地方都市の不動産に投資する場合、空室リスクが高くなるというデメリットがあります。

不動産投資においては、賃料収入と物件の売却益を得られることで利益が発生します。そのため、人が集まる立地を選ばなければ需要を見込むことはできません。

空室リスクはすべての不動産投資に伴うリスクではありますが、人口が流出しやすい地方都市では特に賃貸需要が減少傾向にあるエリアも多く、東京と比較して空室リスクは高くなってしまうデメリットがあります。

これから始めて不動産投資型CFを始める初心者の方は、マスターリースによる賃料保証がある案件や、運用期間の短い案件を選ぶなど、リスクを抑える工夫をしてみましょう。

3-2.家賃相場の下落リスクが高い

地方都市の不動産に投資する場合、家賃相場が下落するリスクも高くなるというデメリットがあります。

地方都市は東京や大阪、福岡などの都市圏と比較して人口が少ないため、景気が悪化した際の影響を受けやすくなります。

また、先述したような賃貸需要が少ない地方都市の場合、入居者を確保するために相場よりも家賃を下げざるを得なくなることもあります。空室リスクと同様に賃料収入に関わるため、案件を選択する際は慎重に検討しましょう。

3-3.流動性が低い

地方都市の不動産は東京と比較して買い手が少なく、流動性が低いというのもデメリットです。

特に、賃貸不動産の流動性は人口が増加している都市で高くなり、減少している都市で低くなります。人口が増加している地方都市もありますが、大半の地方都市では人口が減少しているため、物件を売却する際の買い手が付きにくくなります。

売却益を想定利回りに加えた案件の場合、想定価格での売却ができないと、最終的な投資家へのリターンに影響する可能性があります。買取保証が付いているか、その場合の利回りはどのように変化するのか、事前に確認しておきましょう。

4.東京以外の物件に投資できる不動産投資型CFサービス

東京以外の投資物件を紹介している不動産投資型CFには下記のようなものがあります。

- WARASHIBE

- CREAL

- 信長ファンディング

- TSON FUNDING

4-1.WARASHIBE

WARASHIBEはLAETOLI株式会社が運営する不動産投資型CFで、東京都以外に神奈川県や静岡県の不動産に投資することができます。

LAETOLI株式会社は不動産ファンド事業をメインに展開する企業で、投資不動産に関するノウハウを豊富に持ち合わせており、厳選された投資不動産に対して1口1万円の少額から投資できるのが特徴的です。

インカムゲインをメインにしたファンドでは4%~6%、キャピタルゲインをメインにしてファンドでは100%を超える利回りとなったものがあるなど、ファンドの種類によっては高い利回りを期待できます。

詳細な物件情報を手に入れられるほか、優先劣後方式によるリスク対策や途中解約ができるなど、投資家の資産を守りやすくなっているのもWARASHIBEの特徴といえます。ただし、案件によっては手数料の支払いが発生するケースがあるため注意しておきましょう。

4-2.CREAL

CREALはクリアル株式会社が運営する不動産投資型CFです。居住用物件や保育園、学校、ホテルなどさまざまな種類の物件・施設を投資対象にしており、東京都、福岡県、山梨県、沖縄県、千葉県の不動産に投資できるファンドを提供しています。

不動産投資における情報の不透明さをクリアにすることをコンセプトにしており、各ファンドの投資対象別件の内容が詳細に記載されているのが特徴です。

1口1万円からの少額投資が可能であり、優先劣後スキームによって損失から投資家を守るためのシステムが採用されているなど、リスクコントロールを優先しながら投資したい方に向いているサービスとなっています。

4-3.TSON FUNDING

TSON FUNDING(ティーソンファンディング)は愛知県名古屋市に本社を構える株式会社TSONが運営する不動産投資型CFで、愛知県内の不動産物件をメインに東京都や埼玉県に不動産に投資できるファンドを提供しています。

運営会社が不動産事業や関連事業を展開していることを活かして、月に1回のペースでファンド組成をしています。

ファンドにはキャピタルゲイン型とインカムゲイン重視型の2種類があり、投資家のポートフォリオに合わせて選択できるのが特色です。

1口1万円からの少額投資が可能で、優先劣後方式によるリスク対策や手数料を支払うことで途中解約による現金化が可能であるなど、投資がしやすい環境が整っているほか、運営会社が上場している点も特徴的です。ただし、譲渡・解約事由によっては譲渡・解約を断られてしまうケースもあるため注意しましょう。

4-4.信長ファンディング

信長ファンディングは、愛知県名古屋市に本社を構える株式会社ウッドフレンズが運営する不動産投資型CFです。

「尾張発の不動産投資クラウドファンディング」をうたっており、愛知県や岐阜県など東海エリアの不動産ファンドを提供しています。また、不動産によるESG投資をテーマに掲げ、国産の資材を積極的に活用するなど、独自の取組みを行っています。

最低投資額は1口10万円となっていますが、運営会社がJASDAQと名古屋証券取引所に上場している点や、優先劣後方式を採用している点などから、リスクを軽減しながら投資した方に向いているサービスといえます。

まとめ

今回は不動産投資型CFで東京以外の物件に投資するメリットやデメリットについて紹介しました。

不動産投資型CFでは、東京の投資案件がまだまだ多く、地方物件への投資機会は少ない状況と言えます。しかし、地方都市の物件に投資できる案件も少しずつ増えており、高い想定利回りや投資エリアを分散し、投資の分散効果を期待することができます。

また、地方ファンドは投資機会が少ないことから募集と同時に目標額に達してしまい、投資をしようと思ってもなかなかできないことも少なくありません。各サービスの投資家登録を早めにすませておき、募集時に素早く検討できるよう準備しておくと良いでしょう。

20歳で不動産投資家になる決意、22歳で購入。2年かけて自分で改修した物件に入居希望者殺到

20歳で不動産投資家になろうと決意、22歳で物件を購入、2年間自分で住みながら手を入れ、24歳で完成した2階を賃貸に出した加藤達也氏。半分を貸しただけだが、それで表面利回りは8.6%。これが第一歩で、まだまだこれからという加藤氏に話を聞いた。

会社員にはなりたくない、

だから不動産投資を

加藤氏が不動産を購入しようと決意したのは20歳の時。大学受験に2度失敗、これからをどうしようかと考えて図書館で様々な本を読み、真剣に考えた結果だ。

「しょっちゅう遅刻するので会社員としては働きたくないと思いました。遅刻が問題にならない仕事は何かと考えた時に思いついたのは大家さん、不動産投資家でした。そこで投資に関する書籍を読み、何がリスクになるのかを考えました。その結果、入居者を獲得するためにはきれいで他物件との違いがあれば良いと思うに至ったのですが、それを実践として考えるとリフォームが大事だなと。そこでハローワーク経由でリフォーム訓練校に通うことにしました」。

自分で物件をいじれれば出費を抑えられるし、大工は80歳、90歳になってもできる仕事である。技術を身につけておいて損はないと考えたのだ。

そこで半年ほど通って基本を身に付けたところで、縁があって工務店に勤務することに。そこでも遅刻はしょっちゅうだったそうだが、その分、手は早かったと加藤氏。

「遅刻するので働く時間は短くなりますが、その分、時間内にやり遂げられるよう、作業効率よく仕事しようと考えました」。

購入したのは

無接道の空き家、650万円

その会社には3年勤務したが、勤務して1年目に物件を購入した。根岸線山手駅から歩いて8分、横浜市中区にある、現在トトノン山手として貸している木造2階建てのアパートで、本体価格は650万円。諸経費などを入れて700万円ほどで手に入れたという。

駅からの距離、住所だけ聞くと一等地と思うが、価格から分かるように難がある。山手は高台はお屋敷街で立派な住宅が並ぶが、急坂の多い凸凹な土地で坂の下では風景が異なる。

小さな区画に小規模な古いアパート、一戸建てが並んでおり、そのうちには空き家も多数。加藤氏が購入した物件も数年以上は誰も住んでいなかったらしく、雨漏りがひどかったそうだ。

加えて無接道である。公道からしばらく私道を入り、物件までの最後の部分は人ひとり通るのがいっぱいという幅。工務店関係者、不動産関係者からはどうしてこんな物件を買った!と怒られるやら、非難されるやらだったそうだ。

購入後は自分で住み込み、2年をかけて改修をした。雨漏り、水道本管の引き直しなどもあったが改修費は200万円まではかかっていないという。もちろん、自分でやったので本来ならかかる人件費もゼロという計算になっている。かなり大変だったようで、「次回は人を入れて一緒にやりたいですね」とも。

設備類は

ヤフオク、メルカリで安く購入

面白いのは設備類の購入。ヤフオク、メルカリなどをフル活用して、ホームセンターで買うよりはるかに安く手に入れているのである。たとえば2階は元々風呂無しの2室があったのだが、それを1室にして水回りを設置しており、そこに入れたトイレはメルカリで新品を購入。4万円ほどだったという。

また、ユニットバス、給湯器はヤフオクで購入。ユニットバスは新品で11万円ほど、給湯器は中古だったが3万円ほどで、それ以外の工具その他を含めて全体で16万円前後だったという。

ひとつ、失敗したと思ったのは1階のトイレで、こちらは最新に近い機能の付いた商品で中古で5万円。それ自体は安いのだが、購入後に基板の修理が必要であることが判明、それに3万円ほどかかったという。中古品の場合、修理が必要だと高くつく可能性もあるわけだ。

ちなみにこうしたネットオークションは店と違い、いつでも欲しい品が揃うわけではないものの、1週間も見ていれば欲しい品が出てくることが多いのだとか。急に必要という場合には向かないかもしれないが、1週間かそこら待つ余裕があれば問題はなさそうだ。

また、分からない作業についてはYouTubeを参考にしたという。たいていの作業の動画はアップされているので、それを参考にすればかなりのことができるそうである。

黒い部屋にプロは疑問、

ユーザーは殺到

そして完成した2階の部屋は33㎡の2DK。入ったところにDKがあり、キッチン、水回りを挟んでもう1室というもので、黒い内装にオレンジの建具、水色のトイレと個性的なカラーリングが印象的。外装にも黒を使っているのだが、これも不動産等のプロからは不評。こんな部屋で借り手がつくのかと言われたという。

だが、消費者はこの部屋に殺到した。募集を担当したオリエンタルサンの山田武男氏によると募集開始以降電話が鳴りやまず、問い合わせが15件、内見が4件あり、うち一目惚れしたという女性が借りることになった。募集開始から入居までで1カ月ほどである。

「物件そのもののビジュアルが非常に映えることに加え、水道、ガス代が賃料に込みであること、坂が大変なことを見越して電動自転車をプレゼントするとしていたこと、この3点が他との大きな違いとなり、あっという間に決まりました。他と違う物件を作ることの強さを実感しましたね」。

賃料は6万5000円。物件価格700万円に改装材料代200万円(実際にはそこまではかかっていないそうだが)を足した900万円で6万5000円の賃料を考えると、表面利回りは8.6%。半分しか貸していないのに、良い数字である。

滞在して修理という手段

ちなみに最初の資金は親から借りたという。大体の場合、1軒目の投資は資金をどうするかがもっとも大きなハードルになることを考えると、その点は非常に恵まれている。

だが、1軒目をクリアできればそれが次の投資への大きな助けになることを考えると、若いうちの投資なら親に頼るのも手ではなかろうか。

加藤氏は現在、会社は辞めているものの、月に数回、声をかけてもらって仕事をしているそうで、「それほどお金を使うタイプではないので、家があり、多少の仕事があれば十分暮らしていけます」とのこと。

加えて今月からしばらくは訓練校時代の先生に言われて、使われていない別荘のリフォームをしに行くという。

滞在しながらの工事とのことで、今回は他人の所有する不動産だが、以降自分が所有して滞在、手を入れて貸すというやり方を繰り返せば、資産を増やしていくことも十分可能。自分で体を動かすことが苦にならないのであれば、この手は十分あり得るのではなかろうか。

健美家編集部(協力:中川寛子)

不動産投資、「東京のワンルーム」がコロナ後も「安全」と言えるワケ

人気の高いマンション投資・マンション経営

2020年、コロナ禍は私たちの生活を大きく変えた。特徴的なのは、テレワークの普及などにより、郊外へ移住する動きが増えたことだ。「都心・駅近」物件やタワーマンションの価格が過熱しすぎたこともあり、ファミリー世帯がそれを避ける傾向も見られる。

とはいえ、都内の一戸建てやワンルームマンションなど、東京エリアの住居用物件は依然として非常に人気が高い。それはつまり、不動産投資のチャンスがまだまだ眠っているということだ。

1990年の創業以来、30年以上にわたり、東京エリアの不動産投資・マンション経営を提案・サポートする明光トレーディング。専務取締役の立花秀一氏は、自身でも東京のワンルームマンション経営で「自己資金ゼロ」からの資産形成・運用を実践してきた。

明光トレーディング専務取締役の立花秀一氏

明光トレーディング専務取締役の立花秀一氏立花氏は、マンション経営は投資初心者でもまったく難しくないと、経験から語る。

「マンション投資やマンション経営は大変なんじゃないかと言う方もいらっしゃるんですが、基本的には『ほったらかし投資』です。一部屋単位で保有して、部屋の中は賃貸管理会社、建物全体の管理は建物管理会社にすべておまかせでOK。

ご多忙な会社員、公務員、医師・医療従事者の方、会計士や税理士などの方が、株式投資などと併行して取り組んでいます。

始めるにあたって、まずは『何のためにやるのか?』を意識してください。あくまでも長期的な『将来の年金プラス家賃収入』が目的・ゴールです。年金や、預貯金を切り崩すだけで『ゆとりある老後生活』は難しいです。必ず現役時代からの『自助努力』が大切になります」

なぜ「東京」の「ワンルーム」なのか

「『東京』の『ワンルーム』マンション投資をご提案しているのは、不動産投資の中で最もリスクが低いタイプだからです。その理由として、物件が空室になっている期間が、非常に短いことが挙げられます。

総務省による統計(2019年)を見ると、東京都の転入超過は約8万人、東京圏で約15万人となっています。愛知県、大阪、福岡などの都市以外は、転入よりも転出が多いのです。それを加味しても、東京エリアの人気は圧倒的です」

「今度は東京都のデータですが、1995年のデータから見ても都内の単身世帯は年々増えていて、2040年には東京都の総世帯数の54.4%が単身世帯になるという予測もあります。

それに加えて、東京のワンルームマンションは、ストックの数と毎年の新規供給数が足りていません。もともと東京は余っている土地が少ない東京ですし、築年数が経過しても資産価値が下がりにくいのです。

また、大手ポータルサイト『アットホーム』のデータで、ここ数年の東京都のワンルームマンションの賃料の推移を見ると、最近のコロナ情勢でも変動が少なく、 むしろ中長期的には緩やかな上昇傾向にあります。こうしたことからも、大きな値崩れはしにくいと言えるでしょう」

なぜ30代・40代の社会人が「自己資金ゼロ」で?

それでもやはり不動産投資には、ある程度まとまったお金を持っていないと実践できないというイメージが私たちにはある。なぜ、30代・40代の社会人でも「自己資金ゼロ」で始められるのか。立花氏は現役世代だからこその「強み」を解説する。

「社会人の最大の武器は『信用力』です。会社員の場合は、勤めている会社の信用力なんですね。その信用力に応じた与信枠をうまく利用し、他人資本、すなわち金融機関からお金を借り、マンション経営ができる。実はこれはすごい特権です。

そして借りたローンは、自分ではなく物件を借りている人の家賃を元手にして返済します。つまり、他人資本を他人の資力で返済する、この仕組みが不動産投資の大きなメリットだと考えています。

10年、20年と家賃からローン返済を進めていくと、必ず残債が減っていきます。私もすごく実感しているのですが、自分で減らしているわけではないのに『純資産』ができていく。これが『貯蓄効果』です。

もちろん最終的には『ローンのないマンション』から家賃収入を得ることが目的ですが、仮にその前に売却したとしても、残債が減っていれば十分に利益が出ます。すべての投資は、一般的に長く取り組むほど安定した利益が期待できますが、マンション経営はその中でも特に『負けない投資』なのではないかと思います」

「信頼できるパートナー」の重要性

不動産投資の場合、インフレや地価の下落など、先の見えない要素を読みきらなければならないイメージがある。だが、都心のワンルームに投資対象を絞れば、老後資金を見据えた長期的な運用でも、ある程度リスクは回避できるというわけだ。

ではそうなると、不動産投資の明暗を分けるポイントはどこにあるのか。立花氏は次のようにまとめる。

「まず家賃と資産価値が安定した物件、立地を必ず選ぶことです。もうひとつ重要なのは、信頼できるパートナー、賃貸管理会社を選ぶこと。有利な提携ローンで資金計画を提案できるかどうか、賃貸管理がしっかりしているかどうか、さまざまなリスクに対応してくれるかどうかが大切です。

ローンを組む金融機関や賃貸管理会社、もっと言えば、入居者もパートナーです。ある意味、購入した物件もひとつのパートナーでしょう。そのチームがみなさまの資産を作っていくということになります。そのため、しっかり選ぶ必要があります。

マンション経営に難しいスキルは必要ありません。インカムゲイン、すなわち家賃収入を蓄積する、比較的安定した投資手法です。ただ、自分ひとりで投資が完成するものではないということは、覚えておいてください。

マンション経営で成功するためには、やはり現在の『信用力』を活かす必要があります。あとは『時間』で、やはり30代・40代など早いうちから始めたほうが、時間はたくさんありますから、それを生かして行動することが大切です。行動すれば、不動産投資からその先の資産形成も実現できるはずです。

人生のリスクに『何もしないリスク』が存在するということを、覚えておいていただきたいと思います」

次世代不動産投資「みんなで資産運用」新ファンド発売

実質利回り3.0%という、ファミリー区分マンションのファンドが登場。不動産投資を考えている人はチェックしてみよう。

収益不動産を活用した資産運用コンサルティング事業を展開する大和財託は、8月16日(月)より、次世代不動産投資『みんなで資産運用』新ファンドを発売。

■『みんなで資産運用』について

スマホで一口一万円から出資ができ、手数料無料でいつでも現金化手続きが可能。資産運用ニーズが高まる現代にぴったりな、次世代不動産投資サービス。従来の不動産投資の費用面やリスク等の懸念を取り払い、「手軽・簡単」「安定収益」「安心」をさらに追及した、新しい不動産投資のスタイルだ。

■新ファンドについて

本ファンドは、インカムゲイン(運用期間中の家賃収益)を重視しており、神戸市にあるファミリー向け分譲マンション一室を運用。分配金は入居者からの家賃収入を原資とし、出資した金額に応じて分配する。