日本人の平均貯蓄額に絶句…資産形成にスペイン不動産はどう?

ランキングは語る「スペインの住みやすさ」

スペインは、移住先ランキングや海外移住者に人気の都市ランキングで常に上位に入っています。

たとえば、海外在住者に人気の都市を調査した『InterNations Expat City ランキング2020』によると、人気トップ10の中にスペインの4都市がランクインしました。

まず、バレンシアが気候や家賃相場、医療形体などで高評価を獲得し、同ランキングで堂々の1位を獲得しました。この都市に続き、地中海沿いに位置するアリカンテが2位、マラガが6位、そして最後にスペインの首都マドリードが9位にランクインしました。

また、アメリカのレミトリー社が世界101ヵ国を対象に行った各国の移住したい国ランキングでは、101ヵ国中12ヵ国で、スペインの移住を願っている人が多いことが判明しました。世界各国の中で、移住したい国3位にランクインしたのです。

人気の理由は前ランキングと同様、医療体制の良さ、治安の安定、生活の質があげられました。

これらのランキングは、いかにスペインが移住先や投資先に適しているかを表しています。医療体制が整っているほか、生活の質、得に食生活の質はとても高水準です。その証拠に2019年ブルームバーグによって発表された「健康な国指数」ランキングではスペインが堂々の1位を獲得しました。

リタイア後、生活の質の向上のために物件を買って移住したり、バケーションなどの長期滞在用に、不動産の購入や賃貸を始めたりしています。賃貸需要が途絶えることはありませんので、「スペインに住んでみたい」という人を対象に賃貸用の不動産物件投資をするのも良いでしょう。

スペイン不動産は女性にもオススメ

スペインの個人不動産投資家の多くは女性です。株やFXなどそのほかの金融商品に比べ、不動産投資では市場動向を事細かに気にする必要がなく、時間のない方に向いている点、将来の事を考え長期的な投資をしたい女性に適している点が理由としてあげられます。

老後に必要な資金は現在2,000万円とも3,000万円とも報道されていますが、女性に合った資産運用法のひとつが不動産投資です。そのメリットについて紹介します。

女性を限定にしたアンケートでは、年金、預貯金など将来に不安を抱く人が多数いることがわかっています。 また、総務省の「全国消費実態調査」によると、独身女性の平均貯蓄額は以下のとおりになっています。

• 30代・・・418万円

• 40代・・・984万円

• 50代・・・1,248万円

• 60代・・・1,763万円

出所:総務省の「全国消費実態調査」

年齢が上がるにつれ、老後資金を一気に貯蓄するのは難しくなっていきます。そのためにも、若いころから投資を始めるのが重要です。

それでは、不動産投資が女性にオススメな理由を見ていきましょう。

2. 株やFXは場合によっては資産が目減りする可能性があるが、不動産は価値が急激に下がることはない

3.専門的な知識がなくても投資ができる

4.仕事に加え、家事・育児で忙しい女性も多いが、不動産投資は時間を要さない

5.女性目線で魅力的な物件はたいてい男性も気に入る傾向にある

6.インテリアやリフォームを楽しみながら投資ができる

7.確定申告は面倒だが、それほど手間がかからない

次に、海外不動産投資のメリットを紹介します。

スペインの固定資産税は、日本の3分の1から4分の1とかなり低くなっています。不動産マーケットの多くは中古物件ですが、外国人による不動産所有に規制がないので、売買も比較的簡単です。建物は日本のような木造ではなく、基本的にレンガ、鉄筋コンクリートで作られているため丈夫です。一度リノベーションをしてしまえば、数十年は何もする必要ありません。

スペイン不動産取得の最大メリットは、居住権さらには永住権を獲得できる点にあります。現在(2021年)、50万ユーロ以上の物件を購入すれば居住権が得られるので、将来的にスペインに移住することも可能です。また50万ユーロ以下の物件の所有でも、すでにスペインに投資をしているということで、ほかのタイプのスペインビザが取得しやすくなります。マンション、アパート経営ではなく、一口大家さんのような不動産投資にトライしてみるのも良いでしょう。数人で出資し合って物件を所有し、その額に応じた家賃収入を得る投資法は、スペインでも非常に人気です。

これらの理由やメリットを踏まえると、平均寿命の長い女性にこそ不動産投資は最適な投資方法といえます。株やFXなどに比べて安全性も高く、忙しい女性が資産運用をするのに向いているのです。

管理するのが面倒なイメージがありますが、一般的に海外では日本よりも固定資産税やビル管理費用が安く、メリットもたくさんあります。場所によっては日本語も使用できる日系不動産が存在しているため、管理を委託する等も可能です。

外国人による住宅購入が急落しているが…

スペインでは、外国人による住宅購入はコロナ禍で4割近く急落しました。不動産市場のデータによると、2020年上半期に外国人が住宅用不動産を取得した件数は3万2395件で、2019年1月~6月と比較し37.4%減となっています。

2013年以降で最低の数値であり、パンデミックによる制約を主要因としています。スペインの自治体全体で外国人取引が減少していますが、バレンシア州(42.2%減)とカナリア諸島(42%減)が最も取引の下落が大きく、バスク地方(19%減)とナバラ(19.9%減)が最も小さくなっています。なお、バレアレス諸島、ムルシア、カタルーニャ、マドリード、アンダルシアは30%以上の減少を記録しています。このデータは、不動産投資におけるライバルが減り、お目当ての不動産を手に入れやすくなったことを示唆しています。コロナ禍による将来の不安から住宅を売買しているオーナーもいるため、多くの不動産が市場に出ています。そのため、理想の不動産を価格競争をすることなく購入できるのです。

2021年のスペイン不動産市場予測

スペイン不動産協会は、不動産販売および賃貸価格は2021年夏に高騰し始めると予測しています。また、2021年の最初の第1四半期に2020年よりも、物件

スペイン不動産協会では2020年末に、2021年の販売価格、賃貸価格予測数値を発表します。最新のデータによると、2021年に入ると短期的な不動産価格の下落があり、2021年夏から価格が高騰し始めるようです。

不動産協会の会長は「コロナ禍経済により、別荘やオフィス、商業物件は年末に向けて10%も値下がりしています」と話します。しかし、マドリッド、バルセロナ、ビルバオ、セビリア、マラガ、パルマなどの一部の都市では、値下がりは緩やかで約5%でした。

不動産協会の発表では、「大都市では、観光客向け賃貸物件が長期用の賃貸物件として貸し出され、過剰供給の結果、価格が下落した」と強調しています。実際2020年は、昨年に比べて住宅、オフィス、商業物件すべての不動産セクターで10〜15%の賃料下落がありました。

スペイン不動産協会は「2021年夏に、不動産市場傾向が変化する可能性があるものの、販売物件数の減少が続く」と予想しています。具体的には、住宅物件について、2021年の上半期には賃貸収入は約5%落ちますが、住宅販売価格が8%〜10%程度安くなり、長期的に見れば、利回りの良い物件を購入する良い機会であるとのことです。

2021年6月以降、観光の再開により供給が減少するという事実とともに、消費の再開、ワクチンが市場に出回り、価格は徐々に上昇し始める可能性があります。

甘い話に要注意! 投資の教訓は失敗談から学ぶ

「投資用の物件を購入する前に、しっかりと不動産投資の勉強しておけばよかった」という後悔の言葉をよく耳にします。インターネットでさまざまなことを調べることができるようになっても、知識を持たずに不動産投資を始めてしまう人が多いようです。

楽待では、楽待新聞やYouTubeチャンネルの動画を通して、投資初心者の方から上級者の方にまで、不動産投資に関する役に立つ幅広い情報を発信しています。

特に、不動産投資に興味を持った初心者の方には、「大儲けできる」「簡単にセミリタイアできる」といった甘い話に乗らず、知識を得てから不動産投資を始めてほしいです。

今回は、不動産投資で失敗してしまったという投資家を取り上げた動画を紹介します。やはり、実際に苦い経験をした方の本音ほど、教訓になるものはありません。記事では伝わらないリアルな様子を、ぜひ動画でご覧ください。

新築ワンルームに人生を狂わされた男たち【覆面座談会】

「ワンルームが大嫌いになりましたよ」と話す、新築ワンルームを買ったがために悪夢を見ることになった3人の男性に話を聞きました。顔出しなし、完全匿名の条件で、赤裸々に話を聞く「覆面座談会」シリーズ。

業者の口車に乗せられ、数千万円の買い物をしてしまった被害者が、どのような話を聞き、なぜ購入に至ったのか。不動産投資のスタートで失敗を経験した方に体験談を聞きました。不動産投資は「不労所得」と言われますが、継続して利益を得るためにはさまざまなことをしなければいけません。退去や設備故障が起きれば、即座に対応する必要があります。

被害者の方は、「始める前にしっかりと勉強しておくべきだった」と口をそろえて言います。不動産投資にはメリットとデメリットが存在し、自身で物件を購入する基準ができてから始めることが大切です。

五十嵐未帆の「愛のお説教部屋」

「始める前にいろいろな人の意見を聞いていれば結果は変わっていたはず」と、厳しいながらも相談者に寄り添い、的確なアドバイスを送る五十嵐未帆さんの人気シリーズです。相談者の持ち込む物件はかなり難しいものばかり。

今回相談者が持ち込んだ物件は、35年後の累計CFがマイナス3550万円、返済比率は70%と、五十嵐さんも「救いようがないダメ物件…」と一刀両断。同じような失敗をしないためにも見ておきたい動画です。成功している不動産投資家にばかり注目していては、失敗するリスクは高くなります。人によって属性が違うため、購入に適した物件は大きく異なるからです。成功事例よりも失敗事例から多くのことを吸収し、同じ失敗を繰り返さないためにも「愛のお説教部屋」シリーズをぜひ参考にしてください。

「滞納盗電男」vs「お人よし大家さん」9カ月の闘いの記録

家賃を滞納する入居者と9カ月に及ぶオーナーの闘いを取材することができました。「ぶん殴っていいんだったら、加速つけてぶん殴ってやりたい…」と話すお人よし大家さん。家賃滞納だけでなく、隣家の盗電、壁や玄関ドアの破壊、大量の残置物など、迷惑行為に心底苦しむオーナーの姿を目の当たりにしました。

被害総額は250万円を超えるものの、最終的に回収できたのはたった32万円。大家業の苦労がわかる動画です。家賃滞納は、不動産投資をするうえで起こり得る大きな問題の1つです。家賃が入ってこなければ、利益は上がりません。この取材を通して、迷惑行為が多い入居者の滞納にどれだけのストレス負荷がかかり、時間が費やされてしまうのかを再認識しました。どうすれば滞納リスクを避けることができるのか、動画をご覧ください。

ずさんな融資、ブローカーに騙された28歳女性

「買いたい気持ちはゼロでした」と購入意思もないのに、物件の購入に至ってしまった女性。固定金利住宅ローン「フラット35」販売首位のアルヒ(ARUHI、東京都)が手掛ける投資用マンションの融資で、源泉徴収票など審査資料の改ざんが行われていた問題の被害者に取材を行いました。

「融資審査は通らないだろう」と年収260万円で提出したはずの源泉徴収票は、650万円に水増しされ、金融機関に提出されていたといいます。巧みな話術で物件購入に至らせる「ブローカー」の悪徳手法のリアルを聞くことができました。「断ればいい」という声もありますが、何か危害が及ぶかもしれないという恐怖と混乱の中で契約をしてしまう被害者が多いのも事実です。

どのような状況であっても1人で抱え込まず、第3者に客観的な意見をもらい、一度冷静な判断をしてほしいです。そして、不動産投資には自己破産など今後の人生を左右するリスクが潜んでいることも、改めて認識する必要があります。

新橋SL広場で「新築ワンルーム」の営業を受けてみた

「お客様を幸せにするのが私の仕事」という言葉に踊らされ、都内の高額新築ワンルームを購入してしまう被害者が後を絶ちません。「他人の言うことを鵜呑みにしてはいけない」と、不動産投資業界ではよく言われますが、それでもなお、人に勧められるままに物件を購入し、思うように収益が上がらずに苦しむ人は多いです。

楽待新聞編集部では、実際にどのような営業が行われているのか知るために、投資用マンション営業の現場に潜入取材を敢行しました。彼らの話にはうなずける部分もありますが、悪徳業者に騙されないためにも、一度ご覧ください。アンケート調査と称して、不動産会社の営業マンは近づいてきます。年金や保険などの老後不安を煽る上手な話で信頼関係を築き、断りづらくさせてから物件を勧めることで、騙されてしまう初心者の方が多いようです。

提案を鵜呑みにするのではなく、自ら調べ、詳しい人に聞くことで失敗は避けることができます。焦らずに一度冷静になって、物件購入の判断をしてほしいです。

◇

言葉巧みに不動産投資家を騙そうとする業者はまだ多く存在します。改めて、不動産投資の甘い話には注意しなければいけないことを理解する必要があります。

楽待のYouTubeチャンネルには、他にもさまざまな失敗談を取材した動画を配信しています。同じような失敗をしないで済むように、「勉強しておけばよかった」と後悔しないように、まずは不動産投資の勉強から始めることが重要です。動画を気に入っていただいた方は、ぜひチャンネル登録をお願いします。

相続対策や家賃収入など不動産投資の目的別のポイントは?

1.不動産投資では目的に合わせてポイントを意識する

不動産投資はその目的によって、意識するポイントが異なります。

例えば、相続対策として不動産投資を行う場合、家賃収入の利回りは低くても、資産価値が高く価格下落リスクも低い投資をすることがポイントになります。

一方、家賃収入をメインとした資産形成を目的とする場合、リスクとリターンのバランスを調整しながら、家賃収入の利回りが高い物件を選択していく戦略も考えられます。

このように、不動産投資の目的によって、選ぶべき物件のタイプが大きく変わることになります。まずは投資の目的を明確化し、自身の目的に合わせて投資戦略を立て、投資対象となる物件を探すことが重要と言えるでしょう。

2.目的別の不動産投資のポイント

不動産投資の目的を下記の4つに分けて、それぞれのケースで意識したいポイントを説明します。

- 相続対策

- 長期的な家賃収入

- 家賃収入をメインとした資産形成

- 損益通算による所得税の減額

相続対策は、主に相続税の減額などを目的として行う場合になります。また、同じ家賃収入を目的とする場合であっても、老後の収入として長期的に収入を得たいのか、投資効率を上げてできる限り収入を増やして資産形成をしていきたいのか、でポイントも異なります。

また、給与収入の多い人が所得税を減額する目的で不動産投資を行う場合もあります。それぞれ目的別に合わせたポイント、注意点について見て行きましょう。

2-1.相続対策

不動産は相続税の課税基準となる資産評価額が、市場価格よりも低くなる傾向があることを利用し、現金のまま相続した場合よりも結果的に相続税を減額できるケースがあります。

この場合、不動産に投資した資金を目減りさせないことが重要であるため、利回りが低くても立地が良く、資産価値が下落しにくい物件を選ぶことがポイントになります。

土地を元々所有しているケースでの相続対策では、土地に投資用建物を建てて他人に貸し出すことで、その土地の相続税評価額が大きく下落し、相続税を減額できることがあります。このような目的の不動産投資の場合、建物に投資した分の資金を家賃収入で回収できるかが一つの目安になるでしょう。

また、不動産は相続時に分割しにくく、納税しにくいことが問題となります。相続人同士のトラブルが起きないよう、遺言を残しておいたり、納税資金を確保しておいたりすることもポイントになるといえます。

2-2.長期的な家賃収入

長期的に家賃収入を得るために不動産投資を行う場合、賃貸需要が多く、人口も増加傾向にあるエリアの物件を選ぶことがポイントになります。

ただし、いずれの場合にも、築年数が経過すると家賃収入の相場が下がり、物件の需要も落ちてくることに注意する必要があります。

長期的な家賃収入を得ることが目的であっても、一度購入したらそのまま持ち続けるだけでなく、リノベーションや場合によっては資産の組み換えなど、柔軟な投資判断を怠らない姿勢が大切であるといえます。

2-3.家賃収入をメインとした資産形成

家賃収入をメインとしてできる限り収入を増やし、資産を大きく形成していきたい、という場合もあります。

このような場合、家賃収入の利回りが高い物件を選ぶことになります。また、自己資金のみならずローンに頼ることになるため、金融機関の担保評価が高い物件を選ぶことも重要でしょう。

また、利回りが高い物件は築古物件であったり、空室が増えていたりなどリスクが高くなる傾向にあります。築古であれば修繕費はどれぐらいになる可能性があるか、リスクを慎重に見積もって投資を行うことがポイントになるでしょう。

2-4.損益通算による所得税の減額

給与収入の多い人が損益通算により所得税を減額する目的で不動産投資を行う場合もあります。

損益通算とは、所得金額の計算上生じた損失のうち一定のものについてのみ、一定の順序にしたがって、総所得金額を計算する際に他の各種所得の金額から控除することです。

不動産投資においては、不動産所得で減価償却費により赤字を出し、その赤字を給与所得と損益通算して総合的な課税所得を減らすという仕組みになります。

このようなケースでは、減価償却費に計上できる建物価格の割合が大きい、区分マンションが向いていると言えるでしょう。ただし、区分マンションは、築浅で購入すると値下がり率が高く、控除できる金額を超えて投資利益がマイナスになるケースがあります。

減価償却費を損益通算して所得税を控除する目的であっても、不動産投資の収益は家賃収入から生まれています。購入前に綿密なシミュレーションを行い、投資で得られる利益をベースに検討することが大切です。

まとめ

不動産投資では、相続対策や所得税の控除、家賃収入を長期的に得たいのか、資産形成に利用したいのか、などの目的によってそれを達成するために意識するポイントが異なります。

相続対策や長期的な家賃収入を目的とする場合は、不動産投資のリスクの低さを重視した投資といえるため、リスクの低い物件選びが最大のポイントといえるでしょう。

また、投資効率を高めて家賃収入によって資産形成を目指す場合は、リスクとリターンのバランスを調整することが重要になります。

不動産は物件のタイプによってメリットとデメリットがあります。まずは投資の目的を明確化し、優先順位を立て、慎重に検討してみましょう。

収益性が高くても失敗? 不動産投資で重要な修繕リスクとは

しかし、収益性が高い不動産を運用していたとしても、収益以上の損失が出る場合もある。収益だけに目線を捉われてしまった結果、意外と見逃してしまうものが修繕リスクだ。

■修繕リスクとは

修繕リスクとは文字通り、不動産を保有するにあたって生じる修繕に関するリスクである。ご存知の通り、不動産は年数が経過するにつれて少しずつ老朽化していく。老朽化に伴う修繕には主に原状回復や設備交換、大規模修繕が挙げられる。それぞれの特徴を紹介したい。(1)原状回復 原状回復は入退去の度に費用が発生し、クロスの張替えやハウスクリーニングなど室内の修繕を指す。オーナーがどの範囲まで負担するのかという点は管理会社などによって変わってくるため、詳細な負担範囲は確認しておきたい。(2)設備交換 不動産に付帯する設備の交換に伴う費用も一般的にはオーナーの負担になる場合が多いといわれている。設備とは主にエアコンや給湯器などを指す場合が多い。設備交換のスパンは一般的に数年から10年前後でやってくると考えておくとよいだろう。

(3)大規模修繕 大規模修繕は主に建物の外観部分に生じるもので、外壁修理や塗装、防水・消防設備工事などが挙げられる。一般的に10年~15年に1度のペースでかかってくると考えておきたい。

大規模修繕費は保有する不動産の規模によって変わってくる。一般的に1室の区分マンションよりも1棟アパートの方が高くなり、数十万円から数百万円が必要になる場合が多いことも押さえておこう。

■運用計画は綿密に

収益性の高い不動産は規模の大きい1棟マンションやアパートが多い。規模が大きい分、修繕にかかる費用も高額になるため、生み出した収益を積み立てることがより重要だ。なお、本記事では修繕リスクという言葉を用いているが、修繕費を積み立てておくことでそのリスクを限りなく低くすることも可能だ。

堅実な不動産投資を実現するためにも、綿密な運用計画を立てることを第1に考えておきたい。

福岡の不動産投資家が書籍 「現金資産1億円超えへの道のり ~福岡不動産投資という選択肢~」を出版

株式会社グリード(本社:福岡県福岡市)代表取締役 齋藤 隆行は、これまで福岡を中心に20年以上にわたり不動産投資家として複数の物件に投資して資産形成をしてきた経験をもとに、「現金資産1億円超えへの道のり」(出版社:現代書林)を12月15日に出版致しました。

書籍

【執筆の背景】

著者である齋藤自身が福岡で不動産投資を行うにあたって、多くの書籍を参考にしてきました。しかし、多くの書籍が首都圏でのアパートやマンションへの投資事例であり、福岡の場合はどうなるのだろうと試行錯誤してきた経緯があります。九州や福岡で不動産投資をしてきた経験をもとに、福岡での立地選定や福岡での投資シミュレーション、不動産投資家の声などを具体的に解説しました。

【書籍目次】

第1章 資産形成としての不動産投資の魅力

第2章 福岡が不動産投資で圧倒的に有利な理由

第3章 福岡「勝てる立地、賢い戦略」

第4章 「入居率98・6%」の管理・損なしの売却

第5章 福岡不動産投資成功事例&アパート経営収支シミュレーション

【グリードの新築アパート商品の特徴】

・新築アパートで利回り7%以上の商品提供

福岡市は政令指定都市の中で人口増加率が全国NO.1を背景に、8年連続地価が上昇しております。また「成長可能性都市ランキング」でも1位にランクインされ、今後も継続的な発展が見込まれるエリアです。その市場を背景に、グリードが提供する新築アパートは利回りが7%以上と高い水準を維持しております。

ホームページ: https://gred.co.jp/

▼著者プロフィール

株式会社グリード 代表取締役。不動産投資コンサルタント。福岡市田川市生まれ。1994年建設会社を立ち上げ、アパートを建設する事業を開始。2007年に福岡市博多区で株式会社グリード設立。長年のアパート建設のノウハウ、独自に築き上げた土地選定、土地収集力を活かして福岡県の優良物件を不動産投資家の方々に提供する。

【書籍情報】

タイトル :現金資産1億円超えへの道のり~福岡不動産投資という選択肢~

価格 :1,430円(税込)

出版社 :現代書林

ページ数 :192ページ

刊行年月日:2020年12月15日

ISBN-10 :4774518794

ISBN-13 :978-4774518794

【会社概要】

会社名 : 株式会社グリード

代表 : 代表取締役 齋藤 隆行

所在地 : 〒812-0038

福岡県福岡市博多区祇園町4-61 FORECAST博多祇園8F

資本金 : 1,000万円

事業内容: 投資用不動産開発、不動産売買、賃貸仲介・管理 保険取次など

URL : https://gred.co.jp/

不動産投資ローンの返済に失敗するパターンは?リスクへの対策を解説

1.不動産投資ローンの返済に失敗するパターンとは

不動産投資は、不動産投資ローンによって融資を受けて行います。不動産から得られる家賃収入が当初の予定より悪化した場合、不動産投資ローンの返済額や入退去に伴う修繕などの諸経費を差し引くと月々のキャッシュフロー(資金の流れ)がマイナスになってしまうことがあります。

不動産投資のキャッシュフローがマイナスになった場合でも、毎月のローン返済額は一定のため、その他の方法で得た収入を返済に充てることになります。投資した不動産から収益を生み出せておらず、反対にその他の収益を阻害してしまうような状況と言えるでしょう。

しかし、不動産投資ローンの返済に失敗するケースには典型的なパターンがあります。それらのパターンを分析することで、不動産投資に潜むリスクが見えてくると同時に、失敗をある程度回避する対策となります。

不動産投資のリスクをゼロにすることはできませんが、不動産投資のリスクはコントロール可能な部分もあります。以下で詳しく説明していきます。

2.失敗パターンから見えてくるリスクと対策

ここでご紹介する失敗パターンは、以下4つを取り上げます。

- 不動産の購入価格に問題がある

- 家賃収入や管理維持費用などの想定が甘い

- 返済能力に比べて負担の大きいローンを組んでしまっている

- 出口戦略が無く、初期投資が回収できなくなる

以下で、それぞれのパターンとリスク、リスク回避の対策について説明します。

2-1.不動産の購入価格に問題がある

不動産の価格は、需給関係によって左右されます。立地や賃貸需要など観点から条件の良い物件は人気が高く、割高で販売されることもあります。

不動産投資目的で購入される物件では、利回りが判断指標の一つになります。特別な理由もなく利回りがその地域の相場に比べて低い物件や、利回りが相場通りであっても土地建物の積算評価が価格に比べて低い物件は、割高であるといえます。

積算評価とは、金融機関が融資の担保設定をする際に物件評価の基準にする指標で、積算評価が低いと売却時にも融資金額が伸びず、高い価格で買い手がつきにくくなります。

不動産投資ローンは、投資家の属性を評価して投資物件の評価額以上の融資がつくことがあり、ローン審査が通った場合でも物件の適正な価値を保証するものではありません。立地・間取り・築年数が同じような物件と比べてみるなど、その物件が適正価格であるのか見極めることが大切です。

2-2.家賃収入や管理維持費用などの想定が甘い

不動産投資では、築年数が経過するにつれて、家賃収入の単価が下がったり、空室が出たり、大規模な修繕費がかかったりすることがあります。

購入当初の、キャッシュフローのシミュレーションにおいて、このようなリスクの想定が甘く不動産投資ローンの返済が回らなくなることがあります。

このような事態を避けるために、キャッシュフローは厳しめに見積もっておくとよいでしょう。それでも大規模な修繕費の支出など、想定外の事態が発生することもあります。万一に備え、ある程度手元資金を確保しておくとよいでしょう。

2-3.返済能力に比べて負担の大きい不動産投資ローンを組んでしまっている

不動産投資ローンは金融機関による所定の審査がありますが、投資家が高収入であったり多額の金融資産があったりする場合、家賃収入以外にそれらも返済原資とみて融資が下りることがあります。

そのような場合、属性に変化があると家賃収入だけではローンの返済負担が過大になる可能性があるといえます。

不動産投資は余裕資金でおこなうのが原則です。不動産投資ローンの返済条件は、家賃収入や余裕資金で回るような範囲に抑えたいといえます。

2-4.出口戦略が無く、初期投資が回収できなくなる

不動産投資ローンの返済が厳しくなったとしても、物件を売却して残債を一括返済できるアンダーローンの状態であれば、不動産投資に利用した元本を回収できる可能性は高いと言えます。

しかし、不動産は建物が経年劣化により価値が落ちることに加え、家賃収入の単価や入居需要も落ちる傾向にあり、多くの場合、築年数の経過につれて市場価格が下落していきます。

このため、売却しようと考えた時に残債の金額で売却できるとは限りません。また、不動産投資ローンの返済が厳しくなっている状況では、購入時より収益性が下がっていることが伺え、投資用物件としての評価も下がっていると考えられます。

売却時に残債の金額以上で売ることができないオーバーローンの場合は、結果的に手元資金を返済に充当することになり、不動産投資ローンの返済は失敗といえるでしょう。

このような事態を招かないようにするには、物件の売却・相続という最終的な出口戦略までを想定し、トータルで利益が出るかどうかをシミュレーションしてから購入判断をしたいといえます。

まとめ

今回は不動産投資ローンの返済の失敗パターンと、その原因となる不動産投資のリスク、回避策について解説しました。

不動産投資ローンは物件の収益性や担保評価だけでなく、融資を受ける投資家の年収・年齢・勤務先などの属性も評価対象となり、物件のパフォーマンス以上の融資額が出ることがあります。

融資額の大きさや現時点の収益性だけで物件を選定せず、長期的に担保性・収益性の高い物件を見極めることが大切です。

不動産投資ローンの返済の失敗は、パターン別にリスクを分析して予め対策をおこなうことである程度回避することが可能です。購入前に、価格やキャッシュフローの想定、ローン返済負担、出口戦略までをシミュレーションして、慎重に判断をしたいといえます。

RENOSY、投資不動産⽤リノベーション費⽤のワンストップ貸付サービスを開始

不動産テック総合サービス「RENOSY(リノシー)」を運営する株式会社GA technologies(GAテクノロジーズ)は12月18日、グループ会社の株式会社RENOSY FINANCEから、リノシーの不動産投資オーナー向けに、中古マンションのリノベーション(修繕)費⽤を対象とした貸付サービスを開始した。収益不動産の⻑期保有時に⽣じるオーナーのリノベーションによる⼀時的な⾃⼰資⾦の負担を軽減し、オーナーのリノベーション費⽤負担の軽減によって、物件の価値向上を通じた中古マンション市場の活性化を目指す。

リノシーの不動産投資はAIによる物件仕⼊れ、アプリを通じた資産管理など、不動産とテクノロジーを掛け合わせ、将来に向けた資産形成を実現する次世代型の不動産投資サービスをうたう。また、顧客に安⼼して不動産資産を運⽤してもらえる配慮として、資産価値を維持するためのアフターケアにも⼒を⼊れている。

今回、RENOSY FINANCEより提供開始する貸付サービスは、リノシーの投資物件⽤リノベーションの費⽤を対象に、マンションの⻑期保有における経年劣化や⽼朽化対策として開発された。RENOSY FINANCEでは、リノベーションによる賃料アップを⾒据えた返済計画を提案するため、不動産オーナーの急な出費による負担を最⼩限に抑え、平常化された計画的な収⽀計画を提供する。また、リノシ―ブランドのリンベーションサービスやマンション管理サービスとの連携により、重複する申し込み情報の⼊⼒や必要書類の準備を削減、さらにスムーズなローン審査を実現する。

なお、サービスの利⽤には①RENOSYの不動産投資を通じて購⼊した物件②株式会社RENOSY ASSET MANAGEMENTで賃貸管理している物件③RENOSYの投資⽤リノベーションを通じてリノベーションをする場合であることが条件となる。

今後は、リノシ―のオーナー向けマイページやアプリ内からの申し込み、ローン審査やリノベーション⼯事の進捗管理なども実装する予定という。

カンボジア不動産投資のリスクは?法整備の状況や不動産会社の選び方も

1.不動産会社に関するリスク

カンボジアでは不動産関連の法整備が道半ばにあり、日本と比較して不動産取引のリスクの大きい国です。これらのリスクを回避して不動産取引を進めるためには、信頼性の高い不動産会社を見極めることが重要です。

以下、不動産会社に関するリスクと見極め方について解説します。

1-1.不動産会社の販売資格取得のハードルが低い

カンボジアでは1991年まで内戦が続いていた経緯があります。この内戦の間に法律関連の文書などが処分されてしまったことから、カンボジアでは不動産関係の法律があまり整っていません。2020年12月時点、日本もカンボジアに対して法整備の支援を行なっている状況です。

カンボジアでは内戦に伴う歴史的な背景から、特に免許などを持たずに不動産を販売している会社も存在しています。また、外国企業も比較的容易に不動産市場へ参加可能であり、何か問題が起きるとカンボジアから撤退してしまうことも考えられます。

カンボジア不動産を購入する場合は、売主や仲介会社などの背景を事前に確認する必要があります。

1-2.仲介手数料のみが目的の不動産会社も存在する

カンボジアでは、会社と物件を紹介するだけで、特に取引に関する業務を行わず、仲介手数料を請求してくる会社もいます。

仲介手数料だけが目的の不動産会社は不動産売買に関する実務を特に行わず、売主との交渉やアフターサービスなども期待できないので要注意です。

カンボジア不動産を購入する時には、各会社が何の業務を行う予定としているのか、事前に確認することが重要です。

1-3.供託制度がない

供託とは、不動産の買主を保護するための制度です。不動産会社は、あらかじめ供託所へ営業保証金を預け入れておきます。例えば、不動産売買のトラブルによって買主が規定期間内に売買契約を解除したものの、手付金を取り戻せない場合などは、供託所から買主にお金が支払われます。

日本の不動産会社は、供託所へ供託することで買主のリスクヘッジを図っています。しかし、カンボジアには供託制度がありません。買主から見ると、取引に際して問題が起きた時に、お金が戻ってこないリスクがあります。

日本では、不動産取引に際して供託の有無について重要事項説明で説明することが不動産会社に義務付けられています。このような義務付けがないことから、不動産取引に関するリスクの高さが分かります。

1-4.竣工リスクがある

カンボジアでは外国人投資家向けにプレビルドのコンドミニアムが多数販売されています。プレビルドとは建設工事途中にある物件のことです。また、プレビルドの物件を購入する時には、購入資金を複数回に分けて支払います。

しかし、プレビルドのコンドミニアムは、物件の売れ行きが良くないと工事が途中でストップしてしまうリスクがあります。新興国では買主から受け取った資金をそのまま工事費用に充当する自転車操業状態のプロジェクトも見られます。

自転車操業状態のプロジェクトでは、物件の売れ行きが良くないと、途中で資金が不足して工事がストップする可能性もあるので要注意です。カンボジアでプレビルドの物件を購入する場合は、物件の発売時期と売れ行きの確認が重要です。

1-5.物件の面積表示に注意

カンボジアでは、コンドミニアムのユニットについて、面積の表記が統一されていません。面積の表記には「グロス面積」と「ネット面積」という2つの表示方法があります。

ネット面積は、日本で言うところの専有面積のことを指します。住戸内の面積とバルコニーの面積との合計がネット面積です。その一方で、グロス面積とは、建物の延床面積を戸数で割り戻して計算されます。

建物の延床面積には、共用廊下や階段なども含まれているため、実際の住戸面積を表すには不適切であり、グロス面積と実際の住戸面積とは乖離していることも考えられます。カンボジア不動産を購入する時には、住戸のネット面積を確認することが必要です。

2.物件の賃貸運用に関するリスク

カンボジア不動産の賃貸運用を進める上では、賃貸需要の見極めと入居者トラブルに要注意です。

2-1.空室リスクがある

特にカンボジアの首都プノンペンでは、投資用物件として高級高層コンドミニアムも多数販売されています。高級な物件では、入居者ターゲットは現地の富裕層か外国人駐在員などに限定されます。家賃も高額に設定しないと、利回りを確保できないためです。

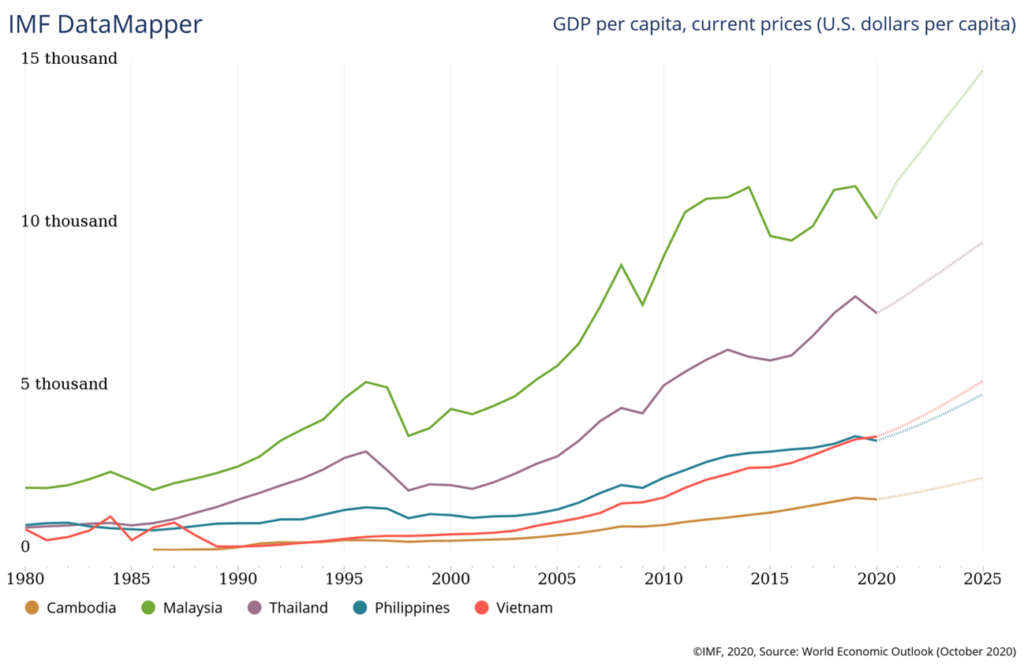

しかし、カンボジアは東南アジアの周辺国と比較して、それほど経済的に豊かなわけではありません。例えば1人当たりGDPを比較すると、カンボジアはまだ低い部類に入ります。

※引用:IMF「GDP per capita, current prices」

※引用:IMF「GDP per capita, current prices」

カンボジアでは、高級コンドミニアムに入居できる現地人は少ないと言えるでしょう。入居者募集に関するしっかりとした戦略がない限り、カンボジア不動産投資では空室リスクに要注意です。

2-2.入居者の属性に注意

カンボジア不動産投資では現地人の所得が低いことから、入居者の収入が安定せずに家賃滞納のリスクもあるので注意が必要です。入居者を選別するためには、入居前のスクリーニングが重要になります。

3.物件の所有権登記に関するリスク

日本では、登記済証を入手することで不動産の所有権を主張できます。しかし、カンボジアでは、歴史的な背景から物件の所有権登記にリスクがあるので要注意です。

3-1.ハードタイトルとソフトタイトルの違いに注意

カンボジア不動産の所有権登記には、「ハードタイトル」と「ソフトタイトル」という2種類の登記済証があります。

日本で言うところの登記済証に該当するのは、ハードタイトルです。その一方で、ソフトタイトルは、不動産所有権の証明ではなく「不動産売買が行われたことの証明」として機能します。

このため、ソフトタイトルの証明書を所有しているだけでは、物件の所有権を法的に主張できません。また、2020年現在では、ソフトタイトルのみを用いた不動産売買は法的に禁止されています。カンボジア不動産を購入するときは、ハードタイトルを入手することが重要です。

3-2.カンボジアでは登記制度が整っていない

すでに解説したとおり、カンボジアでは過去に内戦が発生した時に、法律関係の書類などが大量に処分されました。また、不動産の所有権に関するものも処分されており、1979年以前の不動産所有権が無効となっています。

内戦が終了してから少しずつ登記が進められているものの、2017年9月末時点で国土の約65%がまだ未登記の状態です。また、登記簿は手書きで作成されており、データベース化されていません。日本と比較すると、カンボジアでは不動産の所有権登記に不安があります。(法務省「カンボジア王国における不動産登記制度と実情」を参照)

確実に所有権登記を完了させるためには、不動産会社のサポートが重要です。カンボジア不動産の取引を進めるためには、多くの取引実績を持った不動産業者を探すことが必要になります。

ビヨンドボーダーズ

ビヨンドボーダーズは、日本最大級の海外不動産情報サイト「SEKAI PROPERTY」を運営する不動産投資会社です。社内には英語・中国語のネイティブスピーカーも在籍しており、カンボジアを含む海外不動産の購入時には物件選びから賃貸付け・管理・売却までワンストップで依頼をすることが可能です。

ビヨンドボーダーズは、日本最大級の海外不動産情報サイト「SEKAI PROPERTY」を運営する不動産投資会社です。社内には英語・中国語のネイティブスピーカーも在籍しており、カンボジアを含む海外不動産の購入時には物件選びから賃貸付け・管理・売却までワンストップで依頼をすることが可能です。

また、初心者向けに海外不動産セミナーやオンライン内覧会なども開催していますので、海外不動産に関して情報収集をしたい方や購入を検討している方は、ぜひ一度相談されてみると良いでしょう。

まとめ

カンボジア不動産投資は、物件所有権の登記や不動産取引の制度が未整備なことなどから、不動産会社の適切なサポートを受けることが重要です。不動産会社を選ぶにあたっては、実績を持った日本の不動産会社を選ぶのが良いでしょう。

また、カンボジアでは、クメール語という現地の言語が公用語になっていることからも、投資家が直接現地の不動産会社とコミュニケーションを取るのは困難です。売主とのコミュニケーションを、日本人業者に取り持ってもらうことが重要になります。

「毎月手元にお金を残すには?」【初心者向け!不動産投資の基礎講座】融資を受ける10

これまで不動産投資を行うにあたって組むローンの種類や、ローンの返済以外に毎月かかるコストなどについて解説してきました。では、毎月しっかり収益を上げ、手元にお金を残す、つまり手残りを確保するには、ローンの返済額や費用をどれくらいに抑えればいいのか、説明していきたいと思います。

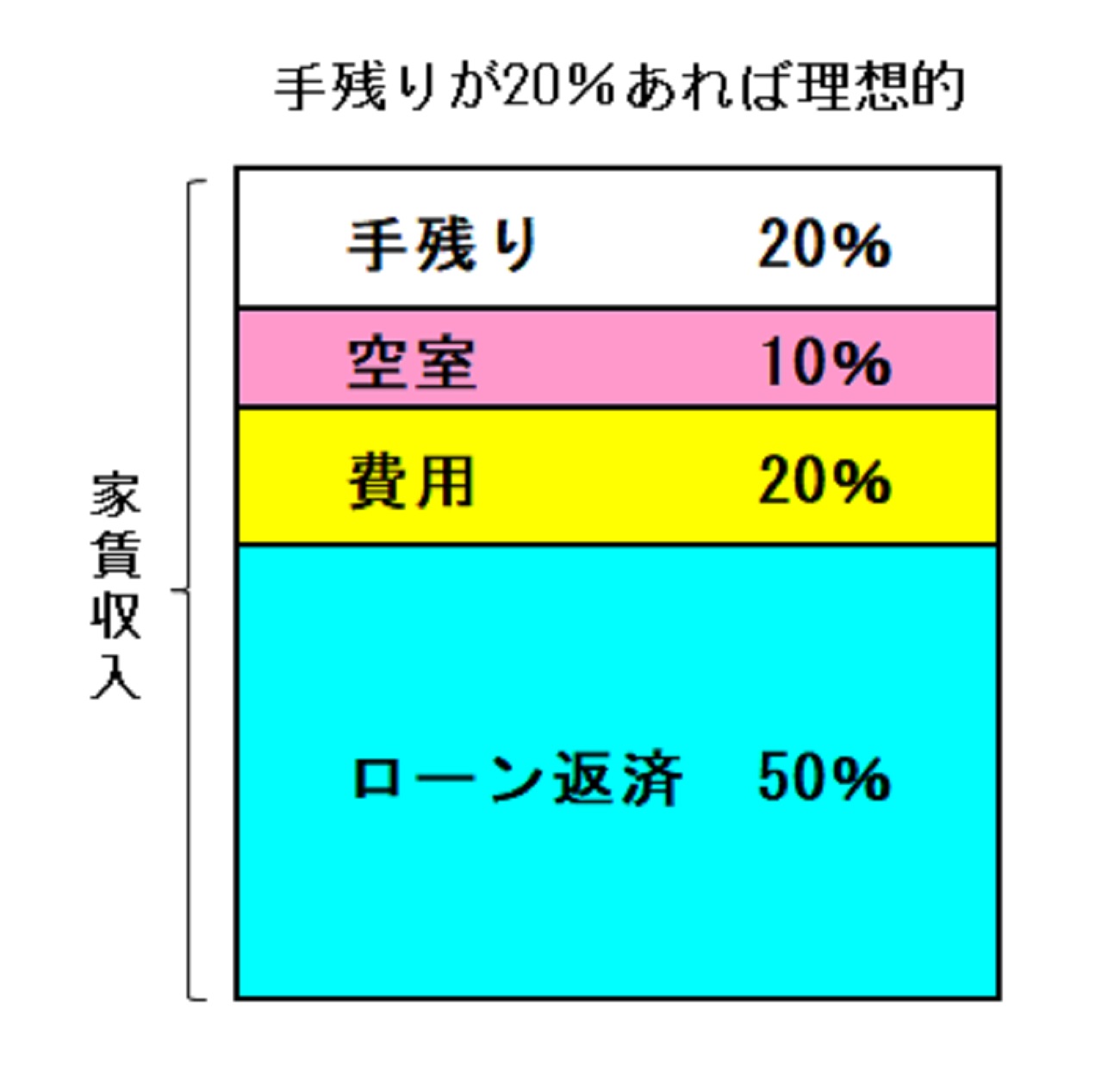

①返済比率は50%程度に

まず、ローンの返済はどれくらいにすればいいのでしょうか?少なからぬ不動産投資家が重視するのは、「返済比率」をなるべく抑えることです。「理想的な返済比率は50%程度」とする不動産投資家が多いようです。

返済比率とは、家賃収入に占めるローン返済額の割合です。たとえば、毎月の家賃収入が100万円で返済比率を50%にするなら、ローン返済額は50万円になります。家賃収入が200万円なら、ローン返済額は100万円です。もちろん、返済比率が50%より低ければ、その分、手残りが増えます。

②費用の目安は家賃収入の20%

次に、前回も説明した通り、不動産の賃貸経営を行っていく上では必ず費用が発生します。管理費や修繕費、税金などです。これらの費用は、おおむね家賃の20%程度と見積もっておきましょう。

もちろん、毎月、同じ額がかかる管理費と違い、修繕費は突発的なもので、かかる月とかからない月があります。税金(固定資産税や都市計画税)も年1回払えばいいもので、毎月払わなければならないわけではありません。

あくまで計算上、毎月家賃の20%程度かかると見ておくのが安心だということです。

③空室率は10%に設定

最後に、物件が必ず満室になるわけでないことを考慮しておかなければなりません。そこで、空室率を毎月10%程度とみておきます。

たとえば10室のアパートなら、1年のうち8カ月が満室で、残り4カ月は7室しか埋まらなかった場合、平均して月あたりの空室率が10%になります。区分所有でマンション1室を運営しているなら、1年のうち1 カ月、入居者がいなければ毎月の空室率は8.3%、2カ月いなければ16.7%になります。

このように、返済率を50%、管理費などの費用を20%、空室率を10%に抑えられれば、手残りは「100%-(50%+20%+10%)=20%」となります。家賃収入が100万円なら20万円、200万円なら40万円が毎月手元に残るということです。

④頭金を払って返済比率を抑えるなどの努力を

もちろん、物件それぞれの事情は、種類や場所、古さなどに応じて千差万別なので、この比率を実現するのは難しいこともあるでしょう。

毎月の返済比率を抑えるには、ローンを組むとき、なるべく頭金を現金で払ったり、返済期間を長くしたりする必要があります。費用を抑えるには、修繕の費用をなるべく安く抑えてくる業者と関係を作っておくといった努力が求められるでしょう。空室率を下げるには、リフォームなどを通じて、物件の魅力を高める努力が欠かせません。

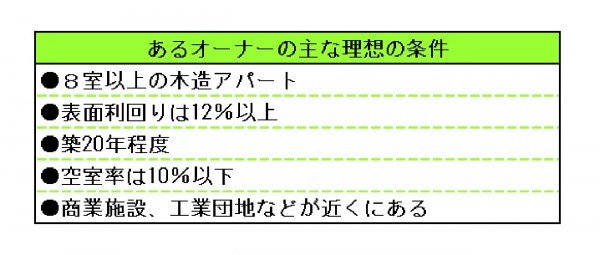

⑤あるオーナーの場合・・・表面利回り12%以上の8室以上の中古アパートを目指す

もっとも、返済比率などに着目する考え方は標準的ですが、人によっては必ずしもそうではありません。

たとえば、主に関東圏で中古アパートの1棟ものを中心に数多く展開する実在のオーナーさんの例をみてみましょう。もちろん返済比率が低いに越したことはないという考え方ですが、返済比率ありきとは考えていません。

彼が理想的としているのは、8室以上ある1棟の中古アパートで、家賃収入の表面利回りが12%以上の物件です。築年数は20年程度、入居率は90%以上(つまり空室率10%以下)が理想的としています。郊外にあっても、東京近郊で近くに工業団地や商業施設があれば、十分に入居者は集められるとしています。

逆に彼が手を出さないのが新築アパート。表面利回りが6%を切るものも多く、利益が出ないからだといいます。

この投資家が理想的とする物件は、かなり良い条件です。不動産会社にこの条件で探してくれと頼んでも、なかなか見つからないかもしれません。

大事なのは、物件に関して、しっかり「自分の尺度」を持つことです。先輩のオーナーから聞いて勉強するなどし、利益を上げられる自分なりの投資手法を確立しましょう。

健美家編集部(協力:小田切隆)

ベトナム不動産、市場は活況だが外国人投資家は静観すべき時期

引き続きポテンシャルの高いベトナム不動産だが…

早いもので、2020年もあとわずかとなりました。今年は新型コロナウイルスによる世界的なパンデミックの発生で、世界中の国々が大変な経済損失を被りました。ベトナム不動産市場も例外ではなく、コロナ禍による影響は深刻です。今回は、今年最後の記事として、ベトナムの不動産市況を総括するとともに、現地目線で実情を解説していきたいと思います。

コロナ禍の影響で、ベトナムでは未だに外国人の入国制限が続いており、外国人向けの不動産販売や賃貸は低調です。とはいえ、ワクチン開発や接種の開始といった希望の持てるニュースも増えており、ベトナムでもコロナ禍の収束を見据え、引き続き不動産投資のポテンシャルは高いといえます。

しかし、ベトナムで不動産事業を行っている立場として非常にいいにくいのですが、このままの状態が続くようであれば、外国人投資家には向かない市場へとなっていくでしょう。ベトナム全体における外国人の不動産投資についていえることですが、ここでは筆者が事業拠点としている、ホーチミン市の傾向も踏まえながら解説していきます。

「法的な縛り」と「価格の急上昇」に細心の注意を

これまで外国人投資家が恩恵を受けたのは、2015年7月からの外国人購入開始時期に購入した方々、そして現在インフラ整備中のMETRO(都市鉄道)駅周辺物件を適正価格で購入された方々だといえます。

しかし、長年ホーチミンをはじめとするベトナムの不動産を扱っている筆者が、不動産市場のポテンシャルは感じつつも、外国人投資家はこのタイミングで動くべきではないと考える理由を、大きく3つにまとめます。

①「外国人は土地及び土地付き戸建ての使用権が購入できない」という前提がある

そもそもの条件として、ベトナムでは、土地は国の所有物です。しかし、ベトナム人やベトナム企業であれば、条件はあるものの、土地に関しては永久使用権があり、資産として代々残せるメリットがあります(2親等までは相続税はなし)。

そのため、ベトナム人にとっては土地の使用権は金(ゴールド)を含め、後世に残せる重要な資産として位置付けられており、ベトナムでの個人投資の41%(ベトナム総合情報サイトVIETJO『【第33回】ベトナム市場における不動産投資のポテンシャル【未来を創るベトナムビジネス】』2020年12月9日記事、「ベトナムにおける投資トレンド・法規制」参照)が戸建、土地関連となっているように、コロナ禍でも活発に取引されています。しかし、この市場に外国人は参入できません。この点は非常に残念です(一部条件により例外はあります)。外国人の立場で無理に参入したとしても、得られるうまみが少ないどころか、資産になりにくい物件を掴むなど、リスクを背負い込みかねません。

②外国人が投資できるマンションにも制限がある

マンションについても、上記①同様に外国人の購入に制限があり、外国人への販売を許可された物件しか購入できません。開発プロジェクト内の棟のうち、外国人が購入できるのは30%だけと法律で定められています。

また、上記の「VIETJO」の記事内にもありますが、現在は中級のマンションの売り出しが多くなっています。その理由として、販売価格が高騰してきたなかで「ラグジュアリー」や「高級」を購入できるベトナム人が限られていることと、購入できる外国人投資家の制限を30%に抑えていることで、自ずとラグジュアリーや高級マンションを売却するのが難しい状況になっていることがあり、外国人が購入してもほかのベトナム人向け物件の買い手が付かず、マンション全体としての価値が下がる可能性も考えられます。販売価格のバランスが崩れてきた

ベトナムでは今年の中旬頃まで、不動産関係のニュースやSNSなどでマンションの販売好調(即時完売等々)の記事が取り上げられていました。しかし実際には、即日完売はありませんでした。「供給不足によって販売価格が上昇している」といった楽観的な話が多く見られましたが、実際には立地とくらべて販売価格が合わないプロジェクトもあり、大手デベロッパー、日系・外資プロジェクト等々、前評判だけが先行して投資価値に反比例するプロジェクトが見受けられます。

現状では、ベトナム人が居住や資産形成を目的にマンションを購入するケースは少なく、土地や戸建てが購入されるケースが圧倒的に多いのです。マンションは短期的な投資との位置付けでの購入が大多数で、とくに銀行から融資を受けて短期転売されることが多く、価格も中級以下近辺での動きとなります。

いまはネット上にもベトナム人の短期転売物件が溢れており、原価割れでの権利販売や支払い不履行による販売代理店からの売出物件も見られます。なかにはお得な物件もありますが、短期転売は敏速な対応が必要になるため、海外に居住している外国人投資家には不向きです。

ただし、以上の3点を踏まえたうえでも、今後の法改正などにより、外国人のマンション購入制限が、現在の販売条件である棟の30%から50%へと引き上げられたり、戸建ての購入が可能になったりすることがあれば、外国人投資家にも大きなチャンスがあるといえます。

今後のアジア、ASEANを含むベトナムの状況からも、経済発展は継続すると想定されますので、その点を考えれば、ベトナム不動産全体のポテンシャルが高い状況は当面続くと思われます。

これからのベトナムで不動産投資するうえで重要となるのは、焦らず、じっくりと、よい物件を目利きしていただくことです。常に不動産市場の状況を見ながら、投資チャンスを待つのが、いまのベトナム不動産市場に適した投資姿勢です。

現地で不動産を扱っている筆者からのアドバイスですが、マンション(コンドミニアム)を購入するなら、不動産選びの基本である立地を重点的に考え、できるだけ都心に近い物件、または交通のよい物件、あと外国人の所有している中古物件の適正価格物件等を狙いましょう。とくに来年からMETRO(都市鉄道)順次開通して行きます。こちらも駅近、駅直の適正価格物件は狙い目です。

徳嶺 勝信

VINACOMPASS Co., Ltd.

General Director

タワーマンションのリスクを解き明かす単行本『「タワマン」ブランドの崩壊』本日発売!

■コロナ禍で急拡大した「タワマン暴落」の懸念

便利な立地に豪華な設備、何よりも高層階から見下ろす素晴らしい眺望! これまで「富と成功の象徴」として不動の人気を得てきたタワーマンションですが、コロナ禍により、そのステータスとブランド価値が揺らいでいます。ステイホーム期間中に、その弱点が明らかとなったからです。

コロナ対策として呼びかけられている、密閉・密集・密接の3密を避けることは、タワーマンションでは物理的に不可能です。

- 1棟内の戸数が多いため、住人も多く、人口密度が高い。

- 生活に不可欠のエレベーターは3密になりやすい。しかし、相乗り制限をすると、いつまでたっても乗ることができない……。

- 眺望のよい全面ガラスの窓は、はめ殺しになっていて開閉できない。

タワマンでは都心部や駅近くの便利な立地が優先されるため、間取りに余裕がありません。書斎など個人のスペースが確保しづらいため、テレワークに不向きなのです。テレワークやオンライン会議で新しいライフスタイルが定着し始めた今、狭いけれど通勤に便利な住まいより、広くてゆったり過ごせる住環境が求められるようになってきました。

■タワマンの価値はどこまで下落するのか?

このように、コロナ禍によってタワマンの不都合が浮き彫りになってきましたが、実は以前から多くのリスクがあったと著者は指摘します。

- 管理費・修繕積立金など、維持費が高い

- タワマン乱立で希少価値が下がり続けている。

- 所有者に投資家・資産家が多く、住民同士の合意がとりにくい。

- 台風被害があったように、災害に弱い。

- 税制改正で相続税対策としての購入メリットが減少。

- 気圧による健康被害がでる可能性がある。

- 自然から切り離されていて、子育てには不向き。

東京オリンピック・パラリンピックの開催が決定してから、建築費の高騰が続いており、タワマンに限らず新築マンションの値段は、その資産価値に対して割高感がありました。コロナショックで、日本経済は戦後最大の危機に直面していると言われる今、その影響が2022年頃まで長引くとすれば、不動産価値は最低でも1~2割は下落。状況によっては3~4割下落すると筆者は予測します。先が見えないこの状況下、不動産のこれからを読み、売り時・買い時を見逃さない知識が必要なのです。

■不動産購入は、慎重すぎるくらいに考えて!――小島 拓

本書のテーマは「今後、タワマンがどうなっていくか」ですが、これはタワマンに限った話ではありません。戸建てや一般のマンションにお住まいの方にとっても、この本が、「自分の所有する不動産は購入価格と見合っているのか」「将来的に資産価値はどうなっていくのか」「住宅ローンは身の丈に合っているのか」を考えるきっかけになれば幸いです。

| 価格暴落とゴーストタウン化が始まる 「タワマン」ブランドの崩壊 著/小島 拓 定価:本体1200円+税 2020年12月16日発売 本日発売! 小学館 https://www.shogakukan.co.jp/books/09388807 |

〈小島拓プロフィール〉

こじま・たく。1983年、東京都生まれ、埼玉県出身。大学卒業後、不動産投資会社勤務を経て、2012年に独立し起業。悪意ある業者や無知な個人投資家によって不動産投資が不正のオンパレードになり業界全体のイメージが悪化していることに問題意識を感じ、著書やウェブによって舌鋒鋭い情報発信を行っている。著書に『不動産会社が書けない「有名大家」の裏話』『融資地獄』(いずれも幻冬舎)。近年はタワーマンションオーナーの多くが物件購入後に後悔している現状を憂い、豊富な物件取引実績に基づいた知見から、購入していい物件の見分け方や賃貸経営のコツ、今後の市場推測を踏まえた売り抜けのノウハウを指南している。

今日から不動産オーナー?不動産投資「J-REIT」のやりかた:実は少額で気軽にできる!

今回は少額でも、人気エリアのビルやマンション、商業施設のオーナーになれるJ-REIT(ジェイ・リート:国内の上場不動産投資信託)について解説します。

少額からでもスタートできる不動産投資

資産運用の手段と言えば、株式投資や投資信託の他に、不動産投資も人気です。人気とは言え、例えば現物のアパートやマンション不動産へ投資する場合、最低でも数百万円という多額の資金が必要です。投資に回せる資金が毎月1万円という人の場合、数十年先にならないと不動産投資を始められないことになります。「話題のエリアだから今後値上がりするに違いない」と先見の明があっても、指をくわえているしかないのでしょうか。

実はここでオススメしたいのが、国内の株式市場に上場するJ-REITの活用です。投資資金の少ない人でもJ-REITを利用すれば、不動産投資が可能です。

J-REIT(ジェイ・リート)とは?

J-REITは投資信託の一種。多くの投資家から集めた資金を元手に、オフィスビルや商業施設、マンションといった不動産だけを複数購入します。そして、これらの賃貸料や売買益を、資金を出した投資家に分配する金融商品です。分配金は、法人税が課税される前の利益のほとんどを分配するので、他の投資信託と比べてメリットが高くなります。

また、J-REITは株式のように証券取引所に上場しているため、証券口座で売買ができ、購入も換金も容易なのが特徴です。2001年9月に登場した投資商品ですが、低金利の現在でも3~4%前後の分配金実績がある商品が複数あり、他の金融商品と比較しても高い分配利回りが期待できます。

ちなみにJ-REITの「J」はREITの日本版という意味です。REITは米国で生まれた仕組みです。

投資ビギナーでも安心なJ-REITファンド

J-REITは投資する不動産の選定や購入した不動産の管理を専門家に任せつつ、少額では購入することのできない都心のビルやマンションを持つことができるもの。

ただし、投資一口当たり、数十万円と投資ビギナーさんには躊躇(ちゅうちょ)する金額の商品が多く、また株式と同様に売買のタイミングにも気をつける必要があります。

でも投資ビギナーさんにもオススメできる商品があります。J-REIT自体が投資信託なので少しややこしいのですが、J-REITを投資対象とする投資信託「J-REITファンド」です。

現物の不動産投資と比較したJ-REITファンドのメリット

現物の不動産を購入するのに比べて、J-REITファンドにはどのようなメリットがあるのでしょうか。大きく3つあります。

(1)購入・売却がカンタンにできる

J-REITファンドは、現金が必要なときにすぐ解約することができます。現物不動産は価格が下がってしまって売れないという物件もあるので、分配金が受け取れて、いつでも換金もできることは、J-REITファンドのメリットと言えます。

(2)少額から投資できる

J-REITファンドは、100円などの少額から投資が可能です。

(3)大家さん業の面倒な管理が不要

不動産の管理で怖い空室率リスクや家賃滞納リスク、改修費を心配しなくていいという点でもメリットがあります。不動産には興味があるけど、空室が出ると資金回収に困ることが怖い、現金にあまり余裕がないという方などには、特にオススメの投資商品と言えるかもしれません。

J-REITのデメリット

ただし、株式のように景気がいいときに大きなキャピタルゲイン(売買差益)を得ることは期待できません。

景気がよくなって株価がうなぎ上りになったとしても、REITの収入源である賃料の上昇幅は相対的に狭いためです。

また、市場金利が上昇していけば、借入金の利払いが増えるため、収益が低下する可能性があります。

さらに、個別のJ-REITは取引量があまり多くなく、価格変動も大きくなりやすいので、まとまった資金のある方でも、個別のJ-REITより、J-REITを中心にポートフォリオを組んでいるJ-REITファンドを購入するほうが安心でしょう。

現物不動産よりも気軽に不動産投資ができ、さらに少額から物件の分散が可能となるJ-REITファンドは、投資ビギナーさんでも、ポートフォリオに取り入れてみたい商品の一つと言えます。

募集金額の大きい不動産投資型クラウドファンディングは?厳選2社を紹介

1.不動産投資型クラウドファンディングの大型案件とは

不動産投資型クラウドファンディングにおける大型案件とは、具体的にどういった案件を指すのでしょうか。

1-1.募集金額1億円を超えるクラウドファンディングの案件とは

東京都心の区分マンションには3,000万円台、それほど面積が広くないものであれば1,000万円台の物件があります。

多くの不動産投資型クラウドファンディングの募集案件はこのような物件を対象としているため、区分マンションや一棟アパートなど、1,000万円台から5,000万円台の案件が中心となっています。

しかし、その中でも1億円を超えるような規模の案件を取り扱うことができる不動産クラウドファンディングサービスは多くありません。

1-2.運用対象は一棟マンションやホテルが中心

大型案件の運用対象は、区分マンションや一棟アパートではなく、一棟マンションやビル、そしてホテルなど宿泊施設が中心となっています。

一棟マンションや大型の宿泊施設を購入し運用することから、募集金額は1億円以上となり、案件によっては5億円を超えるような非常に大きな規模のものもあります。募集金額が大きくなることにより、運用対象の物件タイプが大きく変わることになります。

2.大型案件に投資するメリット

具体的に、投資家が大型案件に投資するメリットには何があるでしょうか。

2-1.多額の資金を運用できる可能性がある

大型案件に投資するメリットは、まとまった金額を投資することができる点です。

例えば、利回りが想定で8%と高くても、募集金額が2,000万円でしたら先着制度が導入されている場合、早々に金額が上限に達してしまうことも多々見られます。

毎月1万円以上の配当金を想定して500万円投資しようと思っても、募集規模が1千万円でしたら、500万円投資する前にあっという間に上限額に達してしまったり、募集規模の少ない案件では投資できる上限金額が決まっているものもあります。

しかし、1億円を超えるような大型案件であれば比較的募集枠に余裕があり、数百万円を投資できる可能性は高くなります。

例えば500万円を想定利回り6%の案件で運用したケースを考えてみましょう。

5,000,000×6%=300,000

300,000÷12=毎月2万5,000円(税引前)の配当

上記の例では、大きな資金を投入できることにより毎月25,000円の配当金を期待できることが分かります。大型案件では大きな資金を運用できる可能性があり、まとまった配当金を期待する投資家に向いていると言えます。

2-2.優待特典をもらえる案件がある

宿泊施設の運用が行われることが多いのも、大型案件の特徴です。そのため、投資家に運用宿泊施設の割引チケットを提供すると特典が付随するケースが多く見られます。

例えばCREALの1号案件「ホテル アマネク 浅草吾妻橋スカイ」では、宿泊施設の10%割引チケットが何回も利用可能です。(※2018年12月時点)

宿泊施設のような大規模施設への投資は募集金額が大きくなり、このような優待を設けているケースも少なくありません。投資による配当金を受け取るだけではなく、優待特典という形で利益を享受できる点も大型案件のメリットと言えます。

3.大型案件に投資する際のデメリット・注意点

大型案件はメリットだけではありません。投資する際にはメリットとあわせてデメリットや注意点のことをよくチェックしておきましょう。ここでは大型不動産案件に投資する時の、注意するべきポイントをお伝えします。

3-1.新型コロナウイルスによる利用者減少リスク

2020年12月時点で注意しておきたい大型案件のリスクは、新型コロナウイルスによる利用者減少リスクです。

特にホテルや宿泊施設は、2020年12月時点では日本国内への海外からの観光客が制限されていることから収入が大幅に下がっています。

例えば、沖縄県「令和2年(2020)8月入域観光客数概況」によると、2020年8月の観光客は前年比で、80.1%も減少していることが分かります。

沖縄県の観光客の減少に伴い、宿泊施設の収入も大きく下がっていると推測されます。宿泊施設の案件は観光客数の増減の影響を大きく受け、想定通りの利回りが得られない可能性があります。

3-2.資産価値の目減りの幅が大きい

大型案件は数億円もの規模のものが多いだけに、購入対象者が限られてきます。景気悪化などで購入者が減り、投資先の不動産の売却が遅れたり値下げを行ったりなどの対策によって、投資家の想定利回りが下がる可能性があります。

大型の宿泊施設や物流施設などは元の金額が大きいだけに、購入できる個人や法人は小規模な物件と比較して限られます。このような背景から、売却を早めるために大きく値下げせざるを得ない可能性があります。

損失が出た際の投資家側のリスクを下げるため、劣後出資などの売却価格低下リスク対策を行う不動産投資型クラウドファンディングの案件は少なくありません。しかし、場合によっては価格の値下がりが劣後出資分を上回るケースも起こり得ます。

大型案件にはこのようなリスクがあることに注意し、運営元の劣後出資割合をチェックするなどの対策をしましょう。

4.大型案件を扱う不動産投資型クラウドファンディング

では具体的に、大型案件を取り扱い、投資できる不動産投資型クラウドファンディングにはどのようなものがあるでしょうか。

4-1.CREAL

CREALは累計募集実績50億円を突破しており、日本で運営している不動産投資型クラウドファンディングの中でも特に大きな実績を持っています。

CREALは、株式会社ブリッジ・シー・キャピタルという不動産会社が運営しており、これまでに数億円規模の大型案件の取扱いを行っています。

CREAL第1号案件として募集開始した「ホテル アマネク 浅草吾妻橋スカイ」は、浅草駅の近くの、海外からの観光客向けのホテルです。その他にも大型案件には、千葉県南房総市のリゾートホテル、東京都墨田区の一棟ビル、また保育施設の案件もありました。

CREALではこれまでに2~3ヶ月に一度のペースで大型と言える案件募集を行っています。大型案件への投資を検討する方は、CREALに登録してみると良いでしょう。

4-2.Rimple

Rimpleは2020年3月からサービスが開始された不動産投資型クラウドファンディングです。

Rimpleの運営元は、東証一部上場企業の不動産会社プロパティエージェント株式会社で、TVCMも放送するなど、マーケティングにも力を入れています。

プロパティエージェントは同社が取り扱うマンション物件で案件を組成しており、その中には1億円に迫る規模のものもあります。運営元が実績ある不動産投資会社であることから、Rimpleの運用においても同社の賃貸運営におけるノウハウが期待できます。

まとめ

不動産投資型クラウドファンディングにおける大型案件は、一棟マンションや宿泊施設の運営が中心となっています。

まとまった金額を運用できるメリットがありますし、物件によっては宿泊費の割引など配当金以外のリターンを得ることもできます。

投資を積極的に行っていきたい人は、大型案件に投資できるCREALや、Rimpleといった不動産投資型クラウドファンディングへの登録を検討してみましょう。

ただし、新型コロナウイルスの流行により不動産市場も大きな影響を受ける可能性があります。特に観光客に売上が依存する観光施設の場合は、現状の売上と前年比の数字、想定されるリスクもよくチェックすることが大切です。

海外投資家が日本の不動産に注目 なかでも、こんな物件が増えている!【馬医金満のマネー通信】

今回は不動産業界です。ここ数年、日本ではREIT(不動産投資)がかなり活発化しています。

その熱狂ぶりを示すようなニュースの一つに、こんなことが。不動産サービス大手、ジョーンズラングラサール(JLL)の調査によると、東京の商業用不動産への投資額が2020年1~9月期で193億ドル(約2兆円)と、世界首位になったことがわかりました。前年同期の4位から、かなりの躍進です。

1位東京、2位ソウル、3位にロンドン

JLLによると、2020年1~9月期に商業用不動産への投資額が多かった都市は、東京に次いで、2位がソウルの142億ドル、3位がロンドンの134億ドルで、3四半期を通じて東京が首位になるのは、少なくとも2008年のリーマン・ショック以降では初めてといいます。

また、日本の不動産に直接投資する海外投資家の割合という側面で考えても、今年1~9月期で38%となり、2019年1~12月期と比べても17ポイント増加しています。海外投資家が、日本の不動産に多くの投資を行っていることがわかります。

ちなみに、4位は前年2位のパリ。5位が前年1位のニューヨークと、いずれも2019年からダウンしました。どちらも新型コロナウイルスの感染拡大が激しい国・都市ですから、経済的なダメージを大きく受けている印象が強いことが投資に影響したように思えます。

2020年1~9月期:投資活動が最も活発な10都市(出典JLL)

特に今年はこのコロナ禍で、かなり多くのお金が市場に投下されたので、投資商品が足りなくなっている状況になっているというのも、価格を引き上げた一つの理由になっているのかな、と推測しています。

不動産用途別の内訳でみると、物流施設30%(前年同期比11ポイント増)や住宅22%(同9ポイント増)などが増えており、一方でオフィス31%(同9ポイント減)、商業施設7%(同7ポイント減)などは前年より減少しています。

これもコロナ禍において、Eコマースへの需要拡大によって、物流施設への投資が加熱していることが背景にあると思われます。

では、また!(馬医金満)

不動産投資、アパート一棟買いのメリット・デメリットは?注意点も

1.アパート一棟買いのメリット

今回ご紹介するアパート一棟買いのメリットは以下の通りです。

- 実質利回りが高くなりやすい

- 総収入額が大きい

- リスク分散できる

- 土地の価値が高い

- 共用部も自由

以下、それぞれ詳しく解説します。

1-1.実質利回りが高くなりやすい

アパート一棟買いの利回りが高くなりやすい理由は、取得費用が安価な点とスケールメリットを得られる点です。

アパートの構造は木造と鉄骨造がメインであり、鉄筋コンクリート造のマンションより建築費用が安価になります。一方、取得費用に比べて1戸あたりの家賃は大きく落ちないため、相対的に利回りは高くなりやすいという特徴があります。

また、アパート投資では、退去が重なった部屋の修繕を同日に依頼することで修繕費用を下げたり、一棟丸ごと管理会社に委託することで管理委託手数料を下げたりするようなスケールメリットがあります。

1-2.総収入額が大きい

アパート一棟買いは複数の部屋を保有するため、区分マンション(一部屋)投資よりも総収入額が大きくなります。例えば、家賃10万円の区分マンション投資は満室時に年間120万円の家賃収入ですが、家賃8万円の部屋が10部屋あるアパート投資なら年間960万円の家賃収入となります。

一棟投資の方が取得費用は上がるため、ローン支払い額が大きくなったりランニングコストが高くなったりするものの、総収入額が大きいことから稼働率が高ければ収益性も高くなります。

1-3.リスク分散できる

前項のように、アパート一棟買いは複数の部屋を保有しているため、空室リスクを分散できます。例えば、同じ家賃の部屋が10部屋あるアパート投資の場合、仮にそのうちの2部屋が2か月間空室になっても、年間収入は3.3%減となります。

一方、区分投資の場合は一部屋しか保有していないため、1ヶ月空室になっただけでも年間収入は8.3%減になります。

1-4.将来的に土地活用も視野に入れることができる

アパート一棟買いの場合は、そのアパートが建築されている土地もオーナー単体の名義になります。そのため、将来的にはアパートを解体して他の活用方法に転換もできるメリットがあります。

1-5.共用部も自由に運営できる

アパート一棟買いは、共用部(外壁や外部廊下など)もオーナーが自由に運営できます。これにより、修繕内容や修繕計画も管理会社と一緒に策定でき、その計画に基づいて収支を読み込めるメリットがあります。

また入居者のニーズを反映させた設備の導入など、建物の価値を向上させる施策も自身の判断だけで講じられます。

一方、区分投資の場合は管理組合(各部屋の所有者全員)が主導するため、共用部の修繕を自分一人の判断で決められません。

2.アパート一棟買いのデメリット

次に、アパート一棟買いのデメリットを見て行きましょう。ここで取り上げているデメリットは以下の通りです。

- 取得費用が高い

- マンションよりも劣化が早い

- 同時に空室になると収益性が落ちる

- 維持管理の費用と手間がかかる

- 高額のため売りにくい

それぞれ詳しく解説します。

2-1.アパートの建築・取得費用が高い

一棟買いは土地と建物の規模が大きくなるため、取得費用が高くなります。例えば、土地を取得してそこに新築アパートを建築するとなると、1億円を超えるケースもあります。

稼働率が高くなれば大きな収益が期待できるものの、稼働率が低くなれば赤字リスクも大きくなります。

2-2.マンションよりも法定耐用年数が短い

前章でも解説したように、一棟アパートは木造と鉄骨造がメインで、鉄筋コンクリート造のマンションよりも劣化が早くなります。国税庁の「減価償却資産の耐用年数表」によると、構造別の耐用年数は以下の通りです。

- 木造:22年

- 鉄骨造27年~34年

- 鉄筋コンクリート造:47年

耐用年数を経過しても住むことはできるため、住宅機能が無くなってしまう指標ではありません。しかし、耐用年数を経過した物件は金融機関の担保評価の指標となるため、融資が付きにくかったり、建物の資産価値が大きく下落したりします。

このように、耐用年数の短い木造・鉄骨造のアパートは、家賃下落率がマンションよりも大きくなりやすく、転売時に建物価格が下落しやすいデメリットがあります。

2-3.同時に空室になると収益性が落ちる

アパート一棟買いは空室リスクを分散できますが、複数の部屋が同時に空室になると収益は大きく落ちます。空室時もローン支払いなどの支出は発生しているため、その状態でも問題なく支払える余裕を持っておくことが重要となります。

2-4.維持管理の費用と手間がかかる

アパート一棟買いは共用部の自由度が高いというメリットがありますが、維持管理費用と手間がかかるというデメリットもあります。共用部の修繕は管理会社が提案するものの、最終判断や費用負担もオーナーの責任となります。

特に大規模修繕時の支出は大きいため、「空室率が改善した」「家賃下落を抑えられた」など、その支出に見合うだけのリターンがないと、共用部の自由度が高い点はデメリットになり得ることがあります。

2-5.区分マンションよりも高額のため売りにくい

アパート一棟は区分不動産よりも高額になるため、売却時も予算の問題で買主が限られる傾向があります。

また、金融機関が不動産の担保価値を評価するとき、上述した耐用年数も加味するため、耐用年数が短い木造や鉄骨造は融資が付きにくくなります。この点も買主が見つかりにくい理由の一つと言えます。

3.アパート一棟買いの注意点

前項のアパート一棟買いのデメリットを軽減するために、アパート一棟買いするときは以下に注意しましょう。

- 綿密なキャッシュフロー計画を立てる

- 手元資金を確保しておく

- 将来不安を入念に調べる

詳しく解説します。

3-1.綿密なキャッシュフロー計画を立てる

アパート一棟買いは、長期スパンで以下を読み込んでおくことが重要です。

- 部屋ごとの退去費用(原状回復費用)

- 部屋ごとの設備交換費用

- 共用部の修繕費用

- 空室率と家賃下落率

上記のように将来発生する支出と、収入に関するリスクを読み込んでおきましょう。

これらの費用をシミュレーションしておくことで、同時に空室になると収益性が落ちる、維持管理の費用が高くなる、というデメリットに備えることに繋がります。

3-2.手元資金を確保しておく

アパート一棟買いをはじめ、不動産投資には毎月ローン支払い義務があるという点に注意が必要です。

その他、不動産投資では、空室リスクを始め、自然災害によって建物が損傷してしまう災害リスク、周辺の家賃相場が下落する家賃下落リスクなどの様々なリスクがあります。ローンの支払いやリスク対策として、ある程度手元資金は確保しておきましょう。

家賃収入がゼロになっても、数か月はローン支払いには問題ない現金を確保しておくことが望ましいと言えます。

3-3.将来不安を入念に調べる

アパート一棟は区分不動産より高額で売りにくい分、将来不安は念入りに調べましょう。

特に周辺に広めの空き地があり、高い建物が建築されたとき「陽当たり」「眺望」が悪くなるときは、アパート全体で家賃下落リスク・空室リスクが上がります。

そのリスクヘッジとして、収益性のシミュレーションに加え、できるだけ自ら現地調査を行い、将来不安の有無は入念に調べるようにしましょう。

4.アパート一棟買い・土地活用が検討できる不動産投資会社

アパート経営では、不動産会社や管理会社と相談しながらシミュレーションを作成し、慎重に検討することが大切です。その際は一社だけの情報ではなく、複数の専門家の意見を聞き、それぞれの特徴を比較することが重要となります。

下記、セミナー参加や資料請求ができる主なアパート経営会社、土地の無料診断ができる土地活用の会社をご紹介します。アイケンジャパンは、「堅実なアパート経営」をコンセプトに掲げる不動産投資会社で、2006年の創立から約900棟の開発・引渡し実績があります。対象エリアを主要駅15分以内、入居者のターゲットは物件選びの目線が厳しい社会人女性に絞って、防音性・防犯性・デザイン性・コストパフォーマンスなどを追求し、入居率99%以上(2020年6月時点)を実現しています。

また、初回満室保証や家賃滞納保証、管理代行サポートや確定申告のサポートなども利用できるため、初心者の方でもアパート経営に取り組むことができます。アイケンジャパンでは、資料請求で同社のアパート経営ノウハウが詰まった詳細資料とアパート経営に関する書籍を無料プレゼントしてもらえますので、まずは情報収集からという方も検討してみましょう。複数の活用方法を比較する際は、「HOME4U」の利用を検討してみましょう。HOME4Uではマンション経営やアパート経営、駐車場経営、賃貸併用住宅、大規模施設など土地の活用方法を選択することで、最大7社からの収益最大化プランを比較することが可能です。

また、土地の利用規制についてもHOME4Uを通して無料で診断できるため、土地調査の手間を省くことが出来ます。「どのような活用手段があるのか知りたい」「複数の活用手段を比較したい」という場合には、利用してみましょう。

まとめ

このように、アパート一棟買いは「利回りの高さ」や「共用部の自由度の高さ」などメリットがあるものの、「取得費用が高い」などのデメリットもあります。

それらのメリット・デメリットと注意点も知った上で、アパート一棟買いが自分に合った不動産投資かを見極めることが大切です。

不動産投資に成功する人の考え方とは

不動産投資に成功する人の考え方──①

長期スパンで考えている

成功する人には共通点があります。不動産投資はビジネスであると考え、損得勘定や経費の考え方、売却時のこと、税金のことまで、お金にまつわる将来像をしっかり描いていることです。

そのため、不動産投資で成功している職業に多いのが、会社経営者、個人事業主です。これは当然ともいえますが、果たして他にはどのような共通点があるのでしょうか。

成功者はマクロな経済指標(日経平均株価や為替レート、GDP(国内総生産)、日銀短観など)をよく見ているため、「自分がほしいときが買いどき」という判断はしていません。本書でもリーマンショックの話などをしましたが、そうした不動産相場に影響を及ぼしそうな出来事をリアルタイムにつかんでおく必要があります。

投資マーケットの時期が悪ければ、自分がどんなに買いたいときでもグッと我慢して、5年でも10年でも待てる。それが成功への第一歩です。投資マーケットの時期の判断基準を知る方法の1つとして、検索サイト「健美家」が四半期に1度配信している「収益物件市場動向四半期レポート」や投資家が回答したアンケート結果をまとめた「不動産投資に関する意識調査」レポートなどをチェックするのも手でしょう。

そのうえで、物件に対して具体的な思考ができる。例えば立地1つとってみても「10%程度の価格差で、3分駅に近づくことができれば、その物件は買いだ」といった数字の認識を持てる人が成功しています。

成功する投資家は、5~10年の中期スパンで考えています。

利回りや節税といった、目の前の短期的なメリットだけを求めると、長い目で見たときにトータルで失敗してしまう可能性があります。

表面利回りが高くても、5年後、購入価格の70%でしか売れないとすれば、経費や税金、融資の返済、空室率などを加味すると損をしているといえます。

たとえ利回りが低くても、物件価値を維持または上昇させるような投資を継続することが大切です。

不動産投資で成功するのは、経済に関心が高く、ビジネスとして長期で損得を考えられる人です。不動産のプロがひしめく不動産投資市場ですので、短期売買(キャピタルゲイン)で利益を出すのは難易度が高い。ですから、中長期の家賃収入(インカムゲイン)で堅実に利益を出していったほうが、投資としては成功に近づけます。

不動産投資が成功すれば、安定収入源(フロー)と資産(ストック)を同時に形成できます。これができれば、年収も比較的簡単に上げることができます。

例えば、年収500万円の人が1000万円にしたいと思っても、サラリーマンだと本業でいきなり2倍にするのは至難の業です。不動産投資で物件を増やすほうが、年収500万円アップはまだ現実的です。無事達成して合算すれば年収1000万円になりますから、一定の成功を収めたといっていいでしょう。

いずれにせよ、不動産を焦って購入し、時間がないことを理由に人任せにしては成功することはできません。投資物件で黒字を出し、中長期的に利益を得る。これが不動産投資の成功の基本です。不動産投資で成功して勝ち残っていくためには、不動産仲介会社やデベロッパーの説明を十分に理解し、自分で物件を見て、建物の管理は自分でやるくらいの気概が必要です。正しく取り組めば利益を出せますが、楽には儲からない。これだけは肝に銘じておきましょう。

不動産投資に成功する人の考え方── ②

経営視点を持っている

不動産投資は、株式や投資信託と異なり投資を超えた奥の深さがあります。地元の地主が管理会社任せで片手間にやるような「大家さん業」ではなく、事業経営そのものだということです。

例えば、区分マンションに投資するとしましょう。購入するとき、金融機関から「融資を引き出す」という交渉からスタートします。いかに融資を引き出せるか。そのためには「事業計画」の中身が問われます。

まずは、キャッシュフローシミュレーションが大事です。不動産投資なら「収入」として家賃収入があり、「支出」として支払い利息、減価償却、保守・管理費、租税公課などの項目があります。収入から支出を引いたものが「不動産所得」となり、そこから借入返済元金や保険料などを支払った残りの手元現金が「キャッシュフロー」になります。

会計の知識も必要になるので、投資の前に簿記の基礎知識はなるべく学んでおいたほうがいいと思います。とくにサラリーマンだと、給料から社会保険料などを天引きしたり、生命保険料を控除したりする作業は会社がやってくれますので、マイホームの住宅ローン控除などでない限り、自分で確定申告したことがない人も多いでしょう。

事業計画は多くの場合、不動産会社がまとめてくれますが、本来は自分で考えるべきです。融資を受けて、そのお金を元手に資産を大きくしていく。これはまさに事業そのものですから、不動産投資家は経営者としての視点を持たなければなりません。

家賃の回収、空室時の募集、設備の修繕など、基本的な日々の業務は管理会社などが代行してくれますが、建物全体の修繕・管理の計画は、経営者である投資家が主導していくものです。

例えば、設備業者からエアコン修理の見積もりがきたとします。「10万円?なんでこんなに高いの?」というやりとりを、オーナーと設備業者が1カ月間もしていれば、入居者はその間、エアコンがつかない部屋での生活を強いられます。そんなスピード感の欠如した対応では、入居者があっという間に離れてしまいます。

これは一例にすぎませんが、不動産オーナーになるということは経営者としての力量が常に問われているということなのです。

サラリーマン投資家の中には、目的があいまいなまま、とにかく「儲かりそうだから」「不動産がほしいから」といった理由ではじめるケースが後を絶ちません。それは事業とはいえません。「リタイア後にサラリーマンのときと同程度の収入を得たいのか」「毎月3~5万円のお小遣いがほしいのか」「将来の個人年金にしたいのか」といった目的やビジョンを明確にして、不動産投資をはじめるべきです。

そうしないと、自分の意図とは違う状況になるリスクが高まります。せっかく物件を買ったのに、毎月多額の融資の返済に追われるだけの日々を送らないためにも、このことは肝に銘じておきましょう。

不動産投資に成功する人の考え方── ③

利回りよりも稼働率を重視する

不動産投資の物件を検討するときの重要なポイントは、その物件が生み出す利益「利回り」(表面利回り)と、空室を発生させない「稼働率」です。

利回りは、「年間家賃収入÷物件購入価格×100」で計算します。

例えば、区分マンション1室の購入価格が2000万円、毎月の家賃収入が10万円だったとします。年間家賃収入は10万円×12=120万円。そのため120÷20000×100=6で、利回りは6%ということになります。

同じマンションで毎月の家賃を15万円にすれば、年間家賃収入は180万円になり、表面利回りは9%まで上がります。

ここに「利回りの落とし穴」があります。

大手物件紹介サイトでは、利回りが「15%」「20%」といった魅力的な数字が並んでいます。実際に、そのような物件を買いたいと思う初心者は多いはずです。

しかし、少し立ち止まって考えてみましょう。はたして、本当にそんな高利回りになりうるのでしょうか。

同じ物件でも、設定する家賃によって利回りは変わりますし、10万円よりも15万円で入居者が見つかれば、それがベストです。しかし、それで本当に入居者が見つかるのでしょうか。

当たり前ですが、家賃を月10万円支払える人よりも、15万円支払える人のほうが人数は少ないでしょう。つまり、むやみに家賃を上げれば、住む可能性のある人が減るのです。

大切なのは立地、それから部屋の広さも含む設備などを踏まえた「相場」です。

利回りを見るとき、まず家賃設定が相場通りかを確認しましょう。相場は賃貸物件の検索サイトでだいたい判断できます。

相場より高い家賃設定なら、稼働率は下がります。仮に相場家賃が10万円なのに15万円にしていたら、入居者はいないでしょう。そうすると利回りは9%どころかゼロになります。

大手物件紹介サイトに掲載されている高い利回りの物件は、こうした背景があります。ですから、利回りだけで物件の優劣を判断してはいけません。

むしろ、利回りより大事なのは稼働率です。一定期間内でどのくらいの間、その部屋が借りられていたか。すなわち家賃収入がある状態だったかを示す数字です。1年間を通して空室期間がなく、毎月確実に家賃収入があったとすれば、その1年間の稼働率は100%ということになります。

したがって、稼働率100%が見込まれることを前提に、利回りが高ければ、それは優良な物件といえます。そして稼働率の決め手は、相場と同じで、立地と設備です。なお、年間稼働率が95%以上の物件は、一般的に優秀だといわれています。

不動産投資に負のイメージがある理由とは

なぜ、不動産投資には負のイメージがあるのか?

不動産には資産価値があり、それを運用する企業によって不動産市場が形成されています。

この不動産市場は、日本では長い歴史があります。1980年代のバブル期には、不動産価格は売るときに買ったときより必ず値上がりしているという「土地神話」が生まれました。不動産投資が最も活発に行われた時期です。

土地を購入する資金として銀行から多額の融資が行われ、多くの企業や富裕層が不動産を頻繁に売買していました。しかし、93年ごろのバブル崩壊で一気に地価が下落し、多くの物件で担保価値(金融機関から融資を受けた人が、経済的事情で返済できなくなったとき、代わりに金融機関に差し出す資産の価値)が融資額を下回る担保割れの状態に陥ることになりました。その影響により、倒産する企業や自己破産する富裕層が続出したのです。

バブル崩壊後、日本経済は「失われた20年」という低迷期に突入していきますが、不動産に関しては、2006年ごろから再び上昇の兆しが見えてきました。

ここにはアメリカで開発された金融工学システムを組み込んだ「不動産証券化」が大きく絡んでいます。仕組みが複雑なため、詳しい説明は避けますが、簡潔にいえば、開発業者(デベロッパー)によるマンション開発などの土地を信託受益権(土地や建物の不動産を信託して、その不動産から得られる収益(賃貸収入や売却益)を受け取ることができる権利)化し、特別目的会社(SPC)という受益者がスポンサー、投資家、銀行からお金を集めて運用するというものです。

デベロッパーにとって不動産証券化のメリットは、資金調達が容易であることと、貸借対照表から物件開発のための借金(負債)を切り離せる「オフバランス」にありました。負債をバランスシート上の記載からなくすことで、自己資本比率、収益性を高めることができるというメリットがあったのです。

不動産証券化自体は悪い仕組みではありませんし、今でも開発で用いられています。しかし、問題は当時この仕組みによりマンション、オフィス、商業施設などが需要を上回って供給されていたことです。

作ることだけが目的になってしまい、外資系の不動産投資ファンドにより作られた地方の中核都市のオフィスや商業施設が、空室のまま1年近く放置されるという事態も多発しました。

この時期は、不動産ミニバブルといわれています。不動産証券化は、お金が回っているうちはいいのですが、どこかで蛇口を閉められてお金の流れが止まると、とたんに資金繰りが悪化してしまいます。

2008年9月、世界規模の金融恐慌が起こり、お金の蛇口が閉まりました。「リーマンショック」です。これは、アメリカで与信力の低い世帯にも家を融資で売っていた「サブプライムローン」が不良債権化したことがきっかけでした。

リーマンショックによって資金調達が困難となり、不動産ミニバブルは崩壊しました。再び、不動産市場は冬の時代を迎えたのです。このとき、供給過多だったマンションが安値で一括売却される「バルクセール」も発生し、多くのデベロッパーが倒産しました。

そして2013年、再び不動産市場が活発化していきます。安倍政権によるアベノミクスがきっかけです。とくに大きな影響を与えたのが、金融緩和政策でした。

金融緩和によって、大手から地方まで銀行はお金余りの状態になりました。本来はそのお金で製造業の設備投資などに融資すればいいのですが、日本の製造業は国内工場の閉鎖などもあって設備投資するにも限界があります。

また法人相手の営業になりますから、どうしても大手銀行が有利になります。

そこでお金の貸し出し先に困った中小銀行が目を付けたのが、個人の不動産投資家でした。

個人レベルの不動産投資としては、木造アパート建築が一般的でした。アパート建築会社から提案を受けた地主が自分の土地に木造アパートを建てるという、家賃収入と相続税対策を目的とした不動産投資です。

地主は自分の土地を持っていますから、かかる費用は建物の建築費用だけです。そして、アパート建築会社が営業時に最大の武器にしていたのが、「サブリース」と呼ばれる家賃保証システムでした。これは、アパート建築会社がオーナーから物件を一棟まるごと借り上げて入居者に転貸し、不動産経営を代行する仕組みです。

不動産経営には入居者募集、修繕、原状回復、クレーム対応など多くの業務がありますから、個人ですべてをこなすのは大変です。それを代わりに業者がやってくれるうえに、一定期間、空室時でも固定で家賃収入を保証するということで安心感を与えたのです。

それゆえ、入居需要が少ないような田舎にアパートを建てても、それなりのメリットがありました。さらに2015年の税制改正により、相続税の基礎控除額が引き下げられ課税対象者が増えると騒がれたため、全国各地で相続税対策のセミナーが開かれ、関連する金融商品が増加しました。

この分野で業績を伸ばし大手企業に成長したのが、大東建託やレオパレス21といった上場企業です。

一方で、金融緩和と老後不安によって近年、新たな不動産購入層が生まれました。それが「サラリーマン投資家」と呼ばれる人たちです。

老後不安がある中、金融緩和で銀行から融資を受けやすいため、主に新築マンションの1部屋を所有する「区分所有」を中心に、資金力の低い若い人たちも投資をはじめたのです。

こうして不動産投資市場は活性化していきます。不動産投資を主業務とする企業は軒並み業績を数倍から数十倍に伸ばし、地方の中小企業から上場を果たした企業もあったほどです。アパート・マンション、新築・中古など、扱う物件の種類、種別問わず右肩上がりでした。

このように明るい兆しが見えた不動産投資市場ですが、光があれば闇もあります。この闇の部分が近年浮き彫りとなり、社会問題にまで発展しました。

その1つが「レオパレス21の施工不良問題」です。

アパートの住戸を仕切る「界壁」という壁が天井裏に設置されておらず、住宅の防耐火性能や遮音性能に関わるため重大な問題とされました。軽微なものも含めて約3万棟という規模で不備が発見され、その補修や入居者の引っ越しなど、補填費用がかさみ、業績は赤字に転落しています。

これはレオパレス21でアパート投資をした地主のオーナーが、独自にオーナー会を作り、経営をめぐるさまざまな問題を指摘する中で発覚しました。

もう1つ、多数のサラリーマン投資家が被害を受けた「かぼちゃの馬車・スルガ銀行事件」も起こりました。

これはスマートデイズという会社が、不動産投資家に「かぼちゃの馬車」というブランドのシェアハウスを建築する話を持ちかけるところからはじまります。このときにもサブリースが用いられました。

サラリーマン投資家は土地を持っていないケースが普通ですから、土地と建物をセットで販売する「ランドセット」が行われました。当然、物件価格は自分が保有する土地に木造アパートを建築するよりも高くなります。さらに、土地は減価償却できませんから、利回りや節税という面から見ても、あまりおすすめできません。

そんな物件にもかかわらず、年収1000万円以上ですでに区分マンションへの投資経験があるような、リテラシーが比較的高い人も購入してしまったのです。

不動産には「団体信用生命保険」というものがあり、住宅購入者が死亡したとき、住宅融資の返済の肩代わりをしてくれて、負債を残さず配偶者や子供に残せます。このうたい文句で、手を出してしまった投資家もいました。

ここで最も問題となったのが、融資関係書類の偽造です。普通なら融資がおりないような人の資本力を高く見せるために、通帳の預金残高のデータを差し替える。さらにそれをスルガ銀行という金融機関が承知したうえで積極的に融資していたという、通常ではとても考えられないことが起きました。

しかも、現地で物件を見ず、販売業者のいうがままに購入した人も多かったことから、不動産価値が相場より低い物件もあり、売却しても負債が残るようなケースも多発しました。実際に自殺や破産した人もいます。

こうした事件が立て続けに起こったことで、金融機関も融資の引き締めに入りました。最近では「申し訳ございませんが、これ以上はお貸しできません」と断られる投資家も増えていると聞きます。真っ当に不動産投資事業を行なっていた投資家であっても、投資物件を買い増しすることが容易ではなくなったのです。

バブルのときもそうでしたが、不動産投資市場というものは、熱狂して伸びているときこそとくに注意すべきです。多額のお金が動くため、そこに強欲な人たちも集まるからです。

国土交通省のデータ(平成28年度)によれば、不動産会社は全国に12万3千社余りあるといわれています。上場している大企業から地元に密着した中小企業まで多岐にわたり、真面目な業者もたくさんありますが、怪しげな業者も少なくありません。

そのため「レオパレス21の施工不良問題」「かぼちゃの馬車・スルガ銀行事件」といった事態に運悪く遭遇することもあります。

これは建築・販売業者のモラルだったり、銀行の不適切な融資が原因だったりするので、一概に投資家自身の自己責任とまではいい切れない部分もあります。しかし、私たちにきちんとした不動産投資の知識があれば、こうした無用なトラブルを避けられた可能性は大いにあります。

投資は失敗すれば、財産を大きく棄損してしまう可能性があります。失敗を回避するためには十分かつ適切な情報収集が必須なのです。

とはいえ、昨今は不動産投資ブームですから、書籍、雑誌、インターネットなどの媒体でさまざまな角度からのノウハウがあふれかえっています。年収500万円から3000万円に増えたという成功体験や、不動産業者が一方的に投資物件の良さを訴えるPRなど、実に多種多様な手口で投資家の欲をくすぐってきます。

しかし、これらの情報は発信者のバイアスがかかっていたり、内容に誤りがあったり、過大に表現していたりするので、情報を得る段階でこちらもフィルターをかけなければなりません。

実は、本書の目的はここにあります。読者のみなさんが不動産投資の情報を得る際に、この本を事前に読んでいただくことで、「さまざまな媒体や不動産業者が出す情報が正しいかどうか、しっかり選別できる」内容を目指しました。

また先ほど、怪しげな業者も少なくないといいましたが、私たちが運営しているウェブメディア「不動産投資の教科書」では、真面目な不動産業者を独自の視点で選び抜いています。こうした活動で、業界の健全化に貢献していきたいという気持ちもあります。

この「不動産会社の選び方」も、本書が他のノウハウ本とは一線を画す独自性を追求している部分です。どのような物件を選べばいいのか、という話は山ほどありますが、どのような業者を選べばいいか、という話は実はとても少ないのです。

1982年神奈川県生まれ。2006年東京大学理学部数学科を中退。在学中に司法試験の勉強を開始(短答式試 験合格)。その後、2007年法律事務所オーセンスに勤務。2010年オーセンスグループ株式会社(現弁護士ドットコム株式会社)にて法人営業等に従事。2012年より参議院議員(当時)で弁護士でもある丸山和也氏の秘書(国会議員秘書)を務める。2014年不動産投資に特化した専門サイト「不動産投資の教科書」を運営する株式会 社不動産投資の教科書を設立。不動産投資家に、「本当に良質な不動産投資会社だけをお薦めする」という経営理念のもと、業界の健全化に貢献すべく日々奮闘中。

※画像をクリックするとAmazonに飛びます

ハワイ不動産投資、失敗事例から分かる原因と対策は?ケース別に解説

1.ハワイ不動産投資に失敗した4つの事例

ハワイ不動産投資の失敗事例として、今回は下記4つの事例を取り上げています。

- 入居者がつかない

- 賃貸管理が上手くいかない

- 高額な修繕費がかかった

- 物件を売却したら高額な税金が発生した

それぞれの事例と対策について詳しく見て行きましょう。

1-1.入居者がつかない

ハワイの不動産投資で失敗した事例として多いのは、入居者がつかずに家賃収入が入ってこないというものです。家賃収入が入ってこないと、毎月管理経費だけがかかることになり、赤字を計上し続けることになってしまいます。

また、入居者を入れるために募集家賃を下げざるを得ず、当初想定していたよりも利回りが下がってしまうこともあります。ハワイの不動産は世界的に人気が高いものの、立地をしっかり選ばなければ入居者を入れるのに苦戦することもあります。

原因:立地や物件の確認が不十分

入居者がつかない主な失敗の原因は、立地や物件現地の確認が足りていないことです。例えば、写真や地図だけを見て物件を判断すると失敗する確率が高くなります。特に海外不動産投資が初めてという場合は注意が必要です。

物件現地を見て判断するのが最も望ましいものの、海外は日本国内と比較すると、移動に時間もお金もかかります。このため、日本国内にいながら得られる情報だけで物件を判断してしまう人も少なくありません。

どうしても現地に行けないのであれば、エージェントからより詳細な写真や情報を送ってもらうなど、工夫をしてみましょう。

対策:公共交通の路線図を確認する

物件選びの基本的な対策として、公共交通の路線図を先に確認しておくことが挙げられます。

ハワイに住んでいる人の中には、主にバスで移動する人もたくさんいます。このため、バス停から距離がある物件は車を持っていない人には敬遠される傾向があります。オアフ島内のバス路線図を確認しておきましょう。(オアフ交通サービス)

また、オアフ島内では2020年末に、アラモアナとオアフ島南西部のカポレイとを結ぶ鉄道が開通します。鉄道駅の近くに立地する物件かどうかも確認しておきましょう。(ホノルル市)

このように、現地の交通機関や周辺環境にも気を配り、賃貸需要があるエリアなのかどうか慎重に検討することが大切です。

1-2.賃貸管理が上手くいかない

ハワイの不動産投資で失敗した事例としては、賃貸管理会社とのコミュニケーションが取れず、賃貸管理が上手くいかないというケースがあります。賃貸管理は入居者募集の成否に影響するため、不動産投資において重要な要素と言えます。

コミュニケーションが上手く取れない事例として、連絡に対する業者のレスポンスが遅い、言語の壁によってコミュニケーションが上手く取れないなどのことがあります。

ハワイには不動産業で働く日系人も多いものの、片言でしか日本語を喋れない人もいます。また、日本とハワイとの時差がコミュニケーションのストレスを大きくする一面もあるでしょう。

原因:不動産業者の見極めが不十分

ハワイ不動産ならばどの不動産業者に任せても安心というわけではないので、事前に賃貸管理業者を見極めることは重要です。物件を購入する段階で、どの不動産業者に賃貸管理を任せるのかも考えておくことが必要になります。

日本と同様に物件売買と賃貸管理も請け負っている不動産業者は多いものの、不動産業者によって得手不得手は異なるからです。

対策:不動産業者の管理実績を確認しておく

賃貸管理の失敗を防ぐ方法としては、物件選びの時点で賃貸管理業者も選んでおくことが有効です。まずは、管理はどのようにしていくのか、不動産売買の業者に相談してみましょう。賃貸管理業者を選ぶにあたっては、確認しておくと良いポイントが数点あります。

- 賃貸管理の実績

- いつ賃貸管理を始めたのか

- 事務所はどこにあるのか

賃貸管理の実績について確認をするために、管理戸数を聞いてみると良いでしょう。また、同様に賃貸管理を始めた時期を確認し、管理を扱っている期間が長さから管理のノウハウが蓄積されているかどうかをチェックしてみましょう。

また、事務所の位置については物件の近くに立地していることも評価できるポイントです。事務所と物件が近ければ、フットワークの軽い対応を期待できます。

1-3.高額な修繕費がかかった

ハワイ不動産の投資運用中に起こる失敗としては、修繕費がかさんで利益が出ないというものがあります。

アメリカでは、新築供給の多い日本と異なり、築年数が数十年経過しても修繕を繰り返して住み続ける傾向があります。このため、ハワイではかなり古い物件に投資することもめずらしくありません。

このようなアメリカの背景から、目に見える部分がきれいでも、給排水管など隠れた箇所が劣化している古い物件であることがあります。物件購入時点で劣化箇所を特定できていない場合に多いのが、こうした失敗例です。

原因:物件購入前の点検調査が不十分

物件購入後に修繕費がかさむ原因としては、購入前に物件の点検調査をしていないということが挙げられます。

アメリカ不動産の取引では、契約適合責任(=瑕疵担保責任)といった考え方がありません。物件引渡し後に不具合が見つかっても、あらかじめ確認しておかなかった買主の責任とされます。このため、物件購入前にはインスペクションという点検調査を行うのが通常です。

点検調査の結果、修繕を要する箇所が見つかった場合は、売主に修繕を求める交渉ができます。しかし、インスペクションは買主の義務ではありません。買主の中にはインスペクションをしない人もいます。

対策:物件引渡し前にインスペクションをする

物件の運用開始後に大きな修繕費が発生するリスクを避けるためにも、物件購入時にインスペクションをしておく方が良いでしょう。

ただし、インスペクションには買主負担の費用が発生します。業者や点検内容にもよるもののおおよそ$1,000前後となるため、費用感と併せて利用検討してみましょう。

1-4.物件を売却したら高額な税金が発生した

ハワイ不動産の売却で起こった失敗例として、日本で高額な税金が発生したというものがあります。ハワイ不動産を売却すると、多くの場合は日本で譲渡所得税を支払います。売却時期に気をつけないと、譲渡所得税が高くなってしまうので要注意です。

原因:為替変動の影響

高額な税金を支払うことになる原因は為替変動です。ハワイの不動産売買はUSドルを使って行われる一方、日本の税金は円換算して算出されます。円安が進んでいるときに物件を売却すると、売却額が高額に算出されるため税金も上がってしまうケースがあります。

対策:物件の購入・売却前には為替を確認する

多額の税金を支払わないようにするためには、物件の購入や売却前に為替を確認しておくことが重要です。購入時と同程度の円ドルレートで売却すれば、為替変動による影響を少なく抑えることができます。

なお、為替は税金だけでなく売却全体の成否も左右するので要注意です。アメリカ不動産の取引では購入よりも売却のほうが、高額な諸経費がかかります。売主と買主それぞれにエージェントがつくものの、売主は買主分のエージェントフィーも負担するためです。

売主が負担するエージェントフィーは全部で物件売却額の6%なので、物件の売却には6%以上の諸経費がかかります。

2.ハワイの不動産が購入できる日本の不動産投資会社

最後に、ハワイ不動産を販売している日本の不動産投資会社をご紹介します。

オープンハウス

オープンハウスは、ハワイを含むアメリカ不動産の販売・管理・売却などで国内トップクラスの実績がある東証1部上場の不動産投資会社です。

アメリカ現地の不動産市場に深く入り込み、人口動態や需給バランス、空室率、学区などの生活環境、周辺取引事例といった広範囲に渡るデータを駆使することで投資に適した地域、物件を見極めています。

購入時にはグループ会社のアイビーネットの融資プランを活用することで、購入する不動産を担保として最大で70%まで融資を受けられ、利息のみを返済すればいいため毎月の返済額も抑えることができるという特徴があります。

オープンハウスでは、初心者向けにアメリカ不動産の基礎がわかる「不動産投資セミナー」を定期的に開催しています。アメリカ不動産と日本の不動産の違い、税効果などだけでなく、アメリカ不動産のリスクや起こりうるトラブルなどについても解説しているため、きちんと理解を深めてから投資を始めたい、メリットとデメリットを慎重に検討したい、という方は検討してみましょう。

まとめ

ご紹介した4つの失敗事例は、それぞれ物件購入の時に入念な確認をしておくことで防げるものです。物件購入前に現地を訪問して物件を見たり、エージェントに会ったりしておくことが有効な対策になります。

現地訪問が難しければ、まずは信頼できるエージェントを探すことに重点を置くと良いでしょう。ハワイには、現地で不動産業を営む日本人も多いので、複数の日本人業者に当たってみることも検討してみましょう。

不動産投資型クラウドファンディング「FANTAS funding」会員向けに特別オンラインセミナーを開催

テクノロジーの力で不動産マーケットに新たな投資体験を足すFANTAS technology株式会社 (本社:東京都渋谷区、代表取締役:國師 康平、以下「当社」) は、オンライン完結の不動産投資型クラウドファンディング「FANTAS funding(ファンタスファンディング)」の会員限定で、プロも実践するアセットやスキームの選び方を学べる「不動産商品投資セミナー」を開催いたします。本セミナーは、Web会議システムのZoomを用いたオンライン配信にて、2020年12月12日(土)・20日(日)・23(水) の計3回開催を予定しています。 FANTAS funding会員限定 不動産商品投資セミナー 詳細

【セミナー内容】:「不動産商品投資セミナー」プロも実践!アセット・スキームの選び方【開催日程】 :2020年12月12日(土) 13:30~14:30

2020年12月20日(日) 10:30~11:30

2020年12月23日(水) 19:00~20:00

【開催方法】 :Zoomを用いたオンライン配信

(当日の視聴URLはお申し込み時の確認メールにてご案内します)

【申し込み方法】:会員向けメールマガジンの申し込みフォームより

【参加費】 :無料

【参加特典】 :本セミナーを申し込みのうえ、第一部を視聴いただき、終了後のアンケートに

お答えいただいた方には、後日お知らせする優待プロジェクトの優先応募権を付与します。(※詳細はメールマガジンをご確認ください。)

■FANTAS funding(ファンタスファンディング)とは

運用期間は最短3カ月、1口1万円から投資ができるオンライン完結型の不動産投資型クラウドファンディングです。価格下落が生じても劣後出資割合までの下落であれば投資家の元本が守られる仕組みを構築し、最大限の安全性を確保しています。当社は、不動産特定共同事業法に基づく事業の許可および電子取引業務の認可を取得しているため、投資家の契約時の書面手続きが不要、オンライン完結が可能となっています。

【会社概要】

社名 :FANTAS technology株式会社

本社 :〒150-0013 東京都渋谷区恵比寿4-3-8 KDX恵比寿ビル5F

代表者 :代表取締役 國師康平

設立 :2010年2月22日

資本金 :1億円

事業概要 :オンラインとオフラインを融合する※「FANTAS platform」事業

・AIを活用した不動産/金融領域におけるマッチングサービス

・カスタマーサクセスを重視したクラウド型資産管理アプリの提供

・クラウドファンディングを通じた空き家の再生

※Online Merges with Offline(OMO)

URL :https://fantas-tech.co.jp

大統領選挙アノマリーへ動き出した米ドル…今後の投資戦略は?

「12/7~12/13のFX投資戦略」のポイント

[ポイント]

・株高トレンドが続くなか、米ドル/円は2円レンジで上下動する緩やかな下落トレンドが続き、結果的に「逆張り」トレードがワークしてきた。

・ただ、先週から円以外の通貨に対する米ドル相場、ユーロ/米ドルなどは一段高となり、米大統領選挙後相場の特徴、トレンドを伴った大相場に変わりだした可能性がある。この場合、トレード戦略も、「逆張り」から「順張り」に変わることになる。

トレード戦略は「逆張り」から「順張り」に?(画像はイメージです/PIXTA)

トレード戦略は「逆張り」から「順張り」に?(画像はイメージです/PIXTA)

[ポイント]

・株高トレンドが続くなか、米ドル/円は2円レンジで上下動する緩やかな下落トレンドが続き、結果的に「逆張り」トレードがワークしてきた。

・ただ、先週から円以外の通貨に対する米ドル相場、ユーロ/米ドルなどは一段高となり、米大統領選挙後相場の特徴、トレンドを伴った大相場に変わりだした可能性がある。この場合、トレード戦略も、「逆張り」から「順張り」に変わることになる。

株高トレンドで米ドル/円は「逆張り」

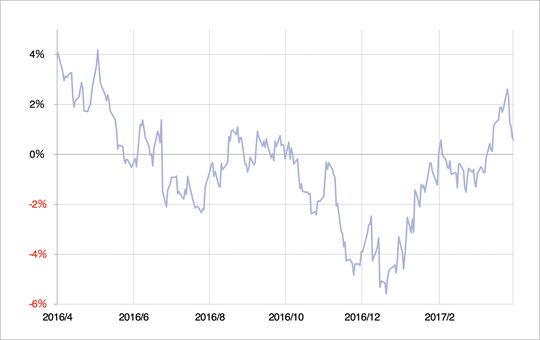

米ドル/円は、3月の「コロナ・ショック」による世界的な株大暴落が一段落して、株反発トレンドが続くなか、90日MA(移動平均線)を上限、そしてそれを2%下回った水準を下限とした、基本的に2円程度のレンジを上下動しながら緩やかに下落するトレンドが続いてきました(図表1参照)。

ちなみに、このレンジは足元では103.2~105.2円程度です。米ドル/円は先週も上昇、下落に向かいそうになる場面はあったのですが、結果的には株高トレンドが続くなかで、このレンジ内での上下動となりました。

米ドル/円における2円程度のレンジ内での上下動というのは、感覚的には「下がるかと思うと上がる、上がるかと思うと下がる」といった相場です。こういった相場は、下がったら買い、上がったら売りといった、いわゆる「逆張り」がワークしました。

以上からすると、株高トレンドが続くなかでは、FX、為替取引においては「逆張り」が有効な状況が続く可能性があるのです。ただし、先週にかけて、米ドル/円以外ではその辺りで少し変化が出てきた可能性があります。

「円以外の通貨」に対し、大相場へと動き出した米ドル

4年に一度の米大統領選挙年の為替相場には、選挙前は小動きながら、選挙前後からはとたんに一方向への大相場に「豹変」する展開が繰り返されてきました。そんな「米大統領選挙アノマリー」も、ついに今回は不発かと思われるなか、動き出したのが円以外の通貨に対する米ドル相場でした。

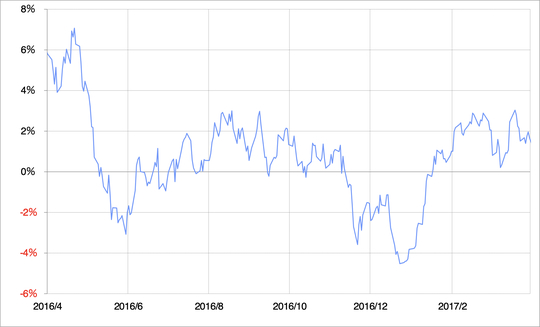

先週にかけて、円以外の主要な外貨に対する米ドル取引、それを「ドルストレート」と呼びますが、その代表格といえるユーロ/米ドル、豪ドル/米ドルなどは一段高(米ドル一段安)となりました。これを90日MAとの関係で見ると、ともに90日MAプラス2%の水準を上回ったところから一段高となっています。

ちなみに、前回の米大統領選挙があった2016年の場合も、ユーロ/米ドル、豪ドル/米ドルとも、選挙後に90日MA±2%のレンジをブレークした方向に大相場が展開し、90日MAからのかい離率は一ヵ月程度といった短期間で±5%前後へ急拡大となりました(図表2、3参照)。

これを、足元に合わせるなら、今月中にユーロ/米ドルは1.25米ドル、豪ドル/米ドルは0.76米ドルを目指す一段高が始まっているといった見通しになります。

それにしても、なぜ米大統領選挙前後の為替は、トレンドやボラティリティーが大きく変化することが多かったのか。それはやはり、「世界のリーダー」が決まることに対する警戒感とその反動の影響が大きかったのではないでしょうか。

そんな観点からすると、今回の米大統領選挙は、歴史的に見ても勝敗の見極めが難しかったために、決着を受けた小動きの反動はむしろ入りやすいといえるかもしれません。

トレンド相場への変化後、適切なトレード姿勢は?

米大統領選挙により「世界のリーダー」が決まるまでは、90日MA±2%といった狭い範囲での小動きが続くものの、選挙の決着からそれまでの小動きの反動にも背中を押されるように一方向への大相場に向かうといった「アノマリー」。

これまで見てきたことからすると、今回の場合、それは米ドル/円以外、つまりユーロ/米ドルなどで始まった可能性があります。レンジ相場からトレンド相場へ実際に変わったなら、トレード姿勢は、基本的に下がったら買いといった「逆張り」から、下がったら売りといった「順張り」ということになるでしょう。

すでに見てきたように、米ドル/円の場合、株高トレンドが続くなかでレンジ相場が続いてきました。ただそんなレンジ下限ブレーク・トライとなった、最近なら9月中旬、11月初めにかけては、NYダウが1割程度の下落となった局面でした。

以上を参考にすると、株高トレンドが続くなかでは、米ドル/円は「逆張り」が基本、そして株安が拡大に向かい、レンジ下限を割り込むようなら、下がったら売るといった「順張り」にトレード・スタンスが変わる可能性があるのではないでしょうか。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティ FX学長

不動産投資は現金とローンのどっちが得か?…考えてみたら

不動産による資産形成は投資ではなく事業

「最初の物件は現金で購入」を勧める理由

本連載では一貫して、不動産による資産形成について、「投資」ではなく「事業」だと伝えてきた。だが、大半の人が「年金代わり」、あるいは不動産会社の営業マンの典型的なセールストーク「所得税の減税になる」という位置付けで始めるため、勘違いしてしまうのだ。

その典型が区分マンション投資だろう。区分マンション投資は、1000万円前後から2000万円程度で購入できるものが多く融資も受けやすい。

自己資金ゼロで始めると、入居者がいる状況でも家賃だけでは返済がまかなえず、自身の預金からの補填が必要なケースが目立つ。物件にもよるが、その額は月々5000~1万円程度、その補填額こそ「年金の保険料みたいなものだと思ってください」と営業マンから説明を受け、ローン完済後には家賃収入はすべて自分のものになり、月々の5000〜1万円程度で35年後には1000万円以上の不動産が手に入ると思ってしまうわけだ。

しかし、冷静に考えてみてほしい。まず、入居者がいる場合でも自己資金を継続してつぎ込まなくてはいけないのに、空室期間中はどうなるのか。都内で家賃が7万~8万円台の物件を買ったとすると、その家賃をさらに自己負担しなくてはいけない。しかも、区分マンション販売会社が提示する表面利回りは、たいてい家賃の減額が加味されていないので、ローンが35年で組めたとしても、その間どれだけ家賃は下がるのだろうか。基本的に不動産は築年数が古くなると家賃は下がるが、月々の返済額は減ることはない。それどころか、減価償却費が減り、元金の割合が増えれば、税額は増えるのだ。

表面利回りには原状回復費用も含まれていない。入居者による破損や故障以外の原状回復費用は家主の負担となる。原状回復費用は、通常家賃の1~3カ月分程度かかる。

もちろん、サブリースを条件とした物件も少なくない。サブリースなら、空室の心配がなく家賃が安定的に入ってくるので安心だと思うかもしれないが、実際はそうではないことも本書では書いてきた。サブリースであっても、基本的に原状回復費用は家主が負担するし、経年による家賃の値下げは免れない。サブリース契約自体を解約される可能性も十分ある。

「物件は現金で購入」という大家さんの考え

家賃の値下げは、リフォームやリノベーションで食い止めることができるかもしれない。ただ、そもそもその費用はどこから捻出するのだろうか。家賃収入でプラスどころか常にマイナスであるのに、リフォームやリノベーションをするとなると、さらなる投資費用が必要になる。

誤解をしてほしくないが、区分マンション投資を否定するわけではない。むしろ、最初に賃貸経営するのであれば、まずは中古区分マンションから始めた方が無難だと本連載でも書いている。

ただし、最初は現金で購入することが重要だ。小規模の不動産を現金で購入し、賃貸経営のイロハのイをまず知る。もちろん区分マンションだけでは、アパートや一棟マンションの経営・管理とは異なるので、家主業のすべてを学ぶことができるわけではない。だが、入居者募集や不動産会社との関係の構築、入退去時の対応などは経験できるし、何よりも資産形成という点において、よほど利回りが低い不動産でなければプラスになる。

「物件は現金で購入」を原則とする家主たちに学ぶ

「あの時、不動産投資をしていなかったら、私たち親子はどうなっていたかしら」

2006年に不動産投資を始めたときのことを振り返るのは、埼玉県の黄金しょうこさんだ。不動産投資を始める5年前に、夫を不治の病が襲った。そのため、車を売却したり、預金を切り崩して生活する日々が続いていた。そんな状況を打破したのが、不動産投資だったという。

区分と戸建てを合わせて20戸ほどを所有する。しかも、全物件無借金だ。今は、戸建てを中心に投資している。アパートと違い、共用部の清掃は不要、売るときは投資家だけでなく実需の人も買うため、希望の価格でサッと売りやすいことが理由だという。「安い戸建てを現金で買って貸す。数年貸したら古くなりすぎて建て替えになる前に、つまり家が使えるうちに実需の人に売る。そんな感じでやっています」と話す。

黄金さんが購入するのは、自宅のある埼玉県川口市から1時間程度で移動可能なエリアで、購入価格は220万~500万円前後を目安とする。立地は、主婦目線で住みやすいかどうか。駅からの利便性よりも、スーパーや病院が近くにあるかといった点を重視しているという。土地は15坪程度の小さいもので、建売業者が手を付けないような広さをターゲットとしている。敷地が狭くても角地や日当たりが良い場所かどうかに着目。駐車場はないが、これまで購入した物件ではあまり影響がないという。建築面積で44~50㎡ほどの小ぶりな戸建てだ。

賃貸需要の高い立地に無借金で長く貸せる

それでも、敷金1カ月礼金ゼロ、ペットは敷金2カ月となるが飼育可とし、入居条件を低く設定しているので、入居者は割とすぐに決まるという。

「利回りはあまり考えずに購入します。それでも価格が安いので、表面利回りで大体12%はいきますね。お金が500万円ほど貯まったら、また新規で購入するというスタンスです」と話す黄金さん。各物件の平均賃料は平均6万円で、毎月80万円強の手取り収入がある。

一方、区分マンションを現金で購入して、給与収入を得ながらコツコツと資産形成をしてきたのは芦沢晃さんだ。24年間かけて東京近郊に区分マンションを買い進め、現在57戸を所有している。当初こそ融資を引いて購入してきたが、3戸目からは現金で購入しており、現在は無借金で年間2800万円(管理費・修繕積立金控除後)の家賃収入がある。

「給料以外の収入があったおかげで、母の介護にもお金をかけることができた」と話す芦沢さん。今は、規模拡大にはこだわらず、現金を準備しておき、良い物件情報が入ったときのみ購入している。

大手電気メーカーでエンジニアとしてサラリーマンを定年の60歳まで続けてきた芦沢さんが、区分所有にこだわってきたのには理由がある。

区分マンションは建物の管理システムが付随して売買され、忙しいサラリーマンにとっては、専有部も自主管理、代行管理、サブリースと選択肢が広く、物件ごとに合った管理方法を選択できるため、都合がよかったのだ。

現金で買い進めてきたので、戸数を拡大するスピードは融資を引いて購入するよりも遅い。それでも芦沢さんが現金購入にこだわってきたのは、建物の減価償却残期間(実際の建物耐用年数より短い、銀行の融資年数基準)を気にせず、賃貸需要の高い立地に無借金で長く貸せる不動産を持つことができるからだという。

アパートや賃貸マンション一棟なら、共用部の修繕が発生した場合家主が全額を負担しなければならないが、区分投資なら共用部の修繕は所有者らとの折半だ。管理組合が保有する修繕積立金が十分に貯まっている物件は、その資金で建物共用部全体が長年修繕維持される。

ポイントは管理組合にどれだけ修繕積立金が確保されているか、購入前に調べておくことだろう。仮に区分マンション購入後すぐに屋上から雨漏りしたり、共用部のエレベーター、上下水道ポンプなどの設備が壊れてしまったりしたら、管理組合が修繕積立金をほとんど持ち合わせていなかった場合、所有者らが修繕積立金とは別に修理費を支払うか、修繕ができず建物が劣化し住めなくなるからだ。

修繕積立金の総額は、マンションごとにある「重要事項に係わる調査報告書」に記載されている。この「重要事項に係わる調査報告書」には、大規模修繕の過去の履歴や今後の計画、または、管理費・修繕積立金の今後の値上げ予定や滞納があればその金額なども記載されているので、購入する際には、修繕積立金について管理組合(建物管理会社)に必ず確認すべきだという。

借金が少なければ破綻リスクは軽減される

借金は最強の味方にもなり、最強の敵にもなる

区分マンション投資の問題は、アパート、一棟マンション同様、自己資金ゼロで始めることにあるのだ。特に融資環境が厳しいときは、アパートや一棟マンションの場合、自己資金ゼロで購入することは難しいため、ある意味歯止めが利く。

しかし、区分マンション投資は融資が厳しい時代でも、サラリーマンとしての年収が安定していれば、審査は通りやすい。最近では、自己資金なしで45年ローンの商品なども出てきた。39歳までは45年でローンが組めて団体信用生命保険付きだ。ローン期間が長ければ、月々の返済額が減るため、より返済しやすいということなのだろうが、45年後の完済時には当人は84歳となる。区分マンション投資の目的は、自身の年金代わりというより、もはや相続対策かといった状況となる。

区分マンションを自己資金なしで購入しても、ローン完済まで持ち続けることができず、最後は損切り覚悟で売却する人は少なくない。某区分マンション投資販売会社大手では、管理戸数がほとんど増えないと聞いたことがある。その理由は、オーナーが売却するからだという。もちろん、よほど安い物件だったり、立地が良く、不動産相場の上下する波の上のところで売却するのであれば、マイナスにならない可能性もあるが、そんなケースはほんの一握りだろう。大体不動産の景気の波は15年周期といわれているが、この15年間持ち続けられるかといえば、そう簡単なことではないだろう。

私の身近な人にも、最近中古区分マンションを購入した人がいる。もともと投資に関心がある人で、株式投資もしている人だ。諸費用のみ自己資金で、購入費用はフルローン、投資対象は、都心の一等立地に立つ築30年超えのマンションだ。「都心の好立地であれば資産価値は下がらない」という触れ込みで購入を決意したという。

購入費用は2000万円ほどで、融資は信販系金融機関から金利2%ほどで受けた。その人の話ぶりから、自己資金をつぎ込んでいないため、2000万円の借り入れをしている感覚が薄いと感じた。もちろん、その人に限らず、近年、自己資金ゼロで不動産を購入し、窮地に立たされたという人たちに何人か会ったが、借金額の重みをあまり感じていないように見えた。自己資金ゼロ投資には、こうした借金の不安を消す「マジック」がある。

「かぼちゃの馬車」オーナー50人ほどの相談を受けたというファイナンシャルプランナーは、相談者の8割がすでに賃貸用不動産を所有、その6割ほどは自宅とは別に区分マンションを所有している人だったという。「相談者にはすでに賃貸不動産を所有しているのに、不動産のことを何も知らない人が多かった」と、そのファイナンシャルプランナーは話してくれた。

区分マンションだけでなく、もっと投資金額が大きいアパートやマンション一棟を購入するときは、なおさらその点を意識しないといけない。融資が引き締まって嘆く声を多く聞くが、本来買ってはいけない人、つまり不動産を買った後、明らかに苦労することがわかる人に融資をしないという点においては、ある意味セーフティーネットになって、良い状況ではないだろうか。

経営にはリスクが付きもの。借金が少なければ少ないほど、破綻リスクは軽減される。リスクを軽減する知識や経営者としての意識、さらにはリスクに打ち勝つ覚悟を持たずにチャレンジをすると、痛い目に遭う確率は高くなることを知っておくべきだろう。

永井ゆかり

「家主と地主」編集長

ハワイで不動産投資、不動産投資ローンを利用する方法は?手順や融資条件も

1.ハワイの不動産投資でローンを組める銀行

ハワイの不動産投資には日本でも複数の銀行で海外不動産投資ローンを利用できます。ローンを利用できる日本の銀行について、借入条件などを解説します。

1-1.オリックス銀行の「不動産担保ローン」

オリックス銀行の不動産担保ローンはハワイを含む海外不動産投資に利用できます。主な借入条件は以下の通りです。

| 項目 | 条件 |

|---|---|

| 借入限度額 | 1,000万円以上2億円以内 |

| 借入期間 | 1年以上35年以内 |

| 金利 | 変動金利(年2回見直し):3.675% 3年または5年の固定金利期間特約付変動金利:3.3%〜3.5% |

| 返済方法 | 元利金等返済(ボーナス返済併用も可能) |

| 事務手数料 | 借入金額の1.1%(消費税込み) |

※参照:オリックス銀行「不動産担保ローン」

オリックス銀行の海外不動産投資ローンを利用するためには、日本国内の不動産を担保に入れることが必要です。他の銀行と違い、購入する不動産を担保にできないので注意を要します。また、担保不動産には立地エリアや面積などの条件が別途定められています。

日本国内の不動産に対する担保評価を基に融資額が決まるため、担保不動産次第で融資額を増やせる点はメリットです。今回ご紹介する他の銀行のローンにおいても購入不動産を担保にできますが、融資限度額が担保評価額の50%などに設定されています。

1-2.SBJ銀行の「海外不動産(ハワイ州ホノルル)購入ローン」

SBJ銀行は、オアフ島のホノルル市内に立地する物件を購入する場合に融資を提供しています。借入条件は以下の通りです。

| 項目 | 条件 |

|---|---|

| 借入限度額 | 1,000万円以上2億円以内 |

| 借入期間 | 1年以上35年以内 |

| 金利 | 変動金利:2.8% |

| 返済方法 | 元利金等返済または元金均等返済 |

| 事務手数料 | 借入金額の2.2%(消費税込み) |

※参照:SBJ銀行「海外不動産(ハワイ州ホノルル)購入ローン」

SBJ銀行の海外不動産投資ローンでは、購入する不動産を担保に借り入れできます。このため、不動産投資が初めてで、日本国内に担保不動産を持っていない場合でもローンを利用可能です。また、保証会社の保証を利用できるので、保証人を立てずに利用できる点もメリットです。

その一方で、保証会社が保証する金額の関係から、基本的な融資限度額が物件評価額の50%までとなる点はデメリットです。ローンを利用する場合でも、目安として物件価格の半額程度は自己資金を用意する必要があります。

なお、保証額は物件価格ではなく、物件評価額に基づいている点にも要注意です。物件価格が周辺相場よりも高い場合などは、物件価格に対する融資額の割合が低くなります。資金計画に狂いが出ないようにするためには、購入する物件の価格を見極めることが必要です。

1-3.東京スター銀行の「ハワイ不動産担保ローン」

東京スター銀行はハワイ不動産担保ローンを提供しています。借入条件は以下の通りです。

| 項目 | 条件 |

|---|---|

| 借入限度額 | 1,000万円以上2億円以内 |

| 借入期間 | 1年以上5年以内 |

| 金利 | 固定金利:2.8% |

| 返済方法 | 元利金等返済 |

| 事務手数料 | 借入金額の1.1%(消費税込み) |

※参照:東京スター銀行「ハワイ不動産担保ローン」

東京スター銀行の海外不動産投資ローンを利用するメリットは、固定金利で契約できることです。ローンの金利変動は不動産投資におけるリスクの1つと言え、リスクを1つ無くせる点は大きなメリットになります。

2020年12月時点では長期金利が低金利で据え置きされています。コロナの感染拡大で金利引き上げの時期は不透明ですが、これ以上引き下げられる見込みは薄いと言えるでしょう。変動金利のローンを利用することは、長期的にはリスクがあると考えられます。

一方で、東京スター銀行のローンを利用するデメリットは、返済期間が5年と短いことです。返済期間が短いと毎月の返済額が大きくなります。十分に利益を出せる物件に投資しないと、毎月の収支が赤字になることもあるので要注意です。

2.ハワイ現地でローンを利用する方法

ここまで日本の金融機関が提供しているローンについてご紹介してきました。しかし、アメリカ国内で安定した収入が認められれば、ハワイ現地でローンを利用することも可能です。

例えばファーストハワイアンバンク(First Hawaiian Bank)では、個人投資家向けのローンも用意されています。申し込みには3年分の確定申告書が必要とされているので、アメリカ国内における3年以上の安定した収入を証明できれば申込可能です。

ファーストハワイアンバンクはハワイの中でも大手の銀行で、支店によっては日本語デスクも用意されています。

なお、2020年に入ってコロナが拡大したことから、アメリカでは景気対策として金利が引き下げられています。長期金利の引き下げに伴い、アメリカの金融機関は各種ローンの金利を下げている状況です。

しかし、景気が回復した段階で金利が引き上げられる可能性は高いと考えられます。景気回復の時期は世界的に不透明な状況ですが、過去の金利を鑑みると、アメリカは日本よりも先に金利を引き上げる可能性もあります。

3.ハワイの不動産投資でローンを利用する手順

実際にハワイの不動産投資でローンを利用する手順について解説します。審査などについては日本国内の不動産投資と大きな違いはありません。ただ、アメリカの不動産取引の特徴から、先にローンの提供元を確保できるとベターです。

3-1.先に銀行を探しておく

ハワイの不動産投資でローンを利用するならば、できる限り先に利用する銀行を探しておくと良いでしょう。ローンを利用するならば、銀行から融資する旨の書類をもらっておくほうが、取引で有利になることがあるためです。

アメリカでは入札制で不動産取引が進むため、1つの物件に複数の申込みが入った場合は、競争相手もローン利用者だと、確実に融資が出る旨を証明する書類を提出するよう売主から求められることもあります。

先に銀行の担当者と話をしておき、必要に応じて書類の発行を求めると良いでしょう。

3-2.投資する物件を決めて売買契約を締結する

融資の審査には物件の売買契約書を求められるため、まず投資する物件を探して売買契約を締結します。なお、売買契約を締結するときには、審査に通らなかった時の支払義務を回避するために「ローン特約」の有無を確認しておきましょう。

ローン特約とは、万一ローンが下りなかった場合のキャンセルに関する条項です。アメリカでは売買契約を締結するとすぐに手付金を支払う必要がありますが、キャンセルによる手付金返しについて、ローン特約で設定されます。

3-3.仮審査を受ける

物件が決まったら、先に金融機関による仮審査を受けます。審査に関しては、日本国内の物件を購入する場合と大きな違いはありません。

3-4.本審査を受ける

仮審査を通過したら本審査に移ります。アメリカの不動産取引は短い日程で進むことも多いので、審査期間の目安をあらかじめ銀行に確認しておくと良いでしょう。

3-5.ローン実行

本審査も通過したらローン実行に移ります。ローンの実行前には、融資額の振込先口座が自分の口座なのかエスクローの口座なのかを確認しておくと良いでしょう。エスクローの口座であれば問題ありませんが、自分の口座である場合は別途送金手続きが必要です。

なお、エスクローとは、アメリカ不動産の取引で売主と買主との間に入る第三者のことです。取引の公正さを保つため、資金のやり取りは取引に利害関係のないエスクローを介して行います。

まとめ

ハワイの不動産投資にローン提供している銀行は日本国内に複数あります。各金融機関によって借入条件やメリットが異なるので、比較して選ぶと良いでしょう。

なお、ハワイの現地にも投資用ローンを扱っている銀行はありますが、アメリカ国内で安定した収入を求められるなど、条件があるので事前の確認が必要です。

また、ローンの利用に際しては、先に銀行の担当者と話をしておくと、物件購入の申込みで競争になった場合に有利に働くことがあります。

徳島市の不動産投資詐欺 代表取締役、起訴内容認める/徳島地裁初公判

知人男性にうその不動産投資話を持ち掛けて現金900万円をだまし取ったとして、詐欺罪に問われた徳島市国府町の不動産会社「RK」の代表取締役の男(42)=東京都世田谷区、本籍・徳島市=の初公判が4日、徳島地裁であった。被告は「間違いありません」と述べ、起訴内容を認めた。

検察側の冒頭陳述によると、被告は不動産投資名目で多数の出資者から資金を集めて不動産取引を行い、得た利益で配当金を支払っていたが、支払いが利益を上回る状況が続き、出資金を配当金などに充てるようになった。

知人男性から受け取った現金については「ほとんどを他の出資者への支払いに充てた」と指摘した。

起訴状によると、2018年8月9日、松茂町内の知人男性に「差し押さえ物件を買うのに急ぎの金が必要。すぐに入れてくれたら毎月70万円の配当金を出せる」などとうそを言い、男性宅で現金900万円をだまし取ったとしている。

被告は、18年11月ごろから一時行方をくらませ、翌12月には自身とRKの破産手続きを始めた。20年1月に別の男性から1500万円をだまし取った詐欺容疑で兵庫県警に逮捕され、9月、神戸地裁洲本支部で実刑判決を受けた。現在は大阪高裁に控訴している。

ビーロット---販売用不動産として収益用一棟マンションを取得

*18:35JST ビーロット---販売用不動産として収益用一棟マンションを取得

ビーロット3452は11月30日、主力事業である不動産投資開発事業において、東京目黒区において収益用一棟マンションを取得したと発表。

同物件は、東急東横線「学芸大学」駅より徒歩圏に位置する、ファミリー向け大規模マンション。碑文谷エリアに程近く、周辺には公園や学校、病院、大型スーパーなど、生活利便性に富んだ施設が揃っている。また東横線以外に、東急目黒線もエリア内であり、都内から横浜方面にもアクセスが可能。

利便性に優れた立地に建つ大規模マンションは、都内において希少性が高いと判断し取得決定に至った。竣工は2001年2月。敷地面積は3381.85平方メートルで、延床面積は5717.49平方メートル。全76戸。

現役医師が不動産投資を実践!「王道は1棟マンションだが…」

「好立地で管理が悪い物件」が狙い目

日本電産の永守社長をご存知でしょうか? 日本電産は、精密小型モーターのシェアが世界一で、東証とニューヨーク証券取引所に上場しています。連結売上高1兆円・時価総額2兆8000億円超で、その巨大企業を創業した永守社長は、自身が保有している自社株の時価総額だけで2400億円を超える国内屈指の富豪です。猛烈な仕事ぶりや独特の経営哲学が異彩を放っています。特に、2000年以降に海外企業を含めた40以上のM&A(企業の合併買収)をすべて成功させた手腕は圧倒的です。

永守社長は再建型M&Aを得意としています。永守社長に関する著書や講演から分析するかぎりでは、再建型M&Aを成功させるポイントは次の2つです。

①日本電産に勝る「キャッシュになる技術力」を持っている

②儲かっていない原因が「マネジメントの問題」である

まず①ですが、技術もしくはウリとなる経営資源を持っている企業であることが再建型M&Aの最低条件です。この条件を持っていない企業に対してM&Aを仕掛けても100%成功しません。

次に②ですが、M&Aで巨額資金を投下する際には、同時に多額の借り入れや株式発行などの資金調達を必要とします。このため、借り入れの返済や金利・配当負担が大きくなります。資金調達コストが大きいので、結果を出すことが急務となるのです。マネジメントを改善することで収益性を劇的に改善できる案件があれば、素早く確実に結果を出すことができます。つまり、素晴らしい技術やノウハウを持っているにも関わらず、当たり前のことを徹底できていない会社を対象とすることが、再建型M&Aの必勝パターンなのです。

なぜ、このような話をしているかと言うと、不動産投資と再建型M&Aは非常に似ていると思うからです。つまり、永守社長の再建型M&Aの必勝パターンは、不動産投資に応用できるのです。素晴らしい技術やノウハウを持っているにも関わらず、当たり前のことを徹底できていない会社は、不動産でいうと立地がよいのに管理ができていない物件です。

この場合の管理が悪いとは、少し資金を投入するだけで高収益物件に化けるにも関わらず、空き家として放置していたり、単に住居として住んでいるだけというケースが該当します。好立地の実需物件を安価に購入して再生することができれば、再建型M&A同様に高い確率で不動産投資を成功させることが可能となります。

再生可能な物件か否か?「好立地」は有効な判断材料

このような投資戦略を可能とするには、次の能力を磨くことが重要だと思います。

●実需物件の存在する好立地エリアを把握する

●資金調達能力

●物件再生ノウハウ

誰もが欲しがる綺麗な物件は、相応の値付けがなされています。このような物件を購入しても不動産投資としての旨味はありません。それよりも見た目や管理が悪い物件を購入して、自分の力で再生させることが高収益物件を取得する秘訣のひとつです。ただし、見た目が悪ければどのような物件でもよいわけではなく、再生可能か否かをシビアに判断する必要があります。

世の中の大部分の物件は、どのような手法をとっても再生不可能です。そして、再生可能か否かの判断材料のひとつに物件の所在地があります。好立地の物件は、ある程度の資金とノウハウを投入することで再生させることが可能なことが多いからです。

不動産投資も金融資産投資と同様に「人の行く裏に道あり花の山」が成功の秘訣です。投資用区分マンションや30年一括借上げ収益1棟マンションなどのように何の苦労もない物件を購入しても、成功することなどあり得ないことを肝に銘じておく必要があります。

税負担大だからこそ「個人所得税の節税」が効果抜群

近年は高額所得者への増税が相次いでいます。少子高齢化が進行する日本の国際競争力を維持するためには法人を優遇する必要があり、法人減税の財源として、個人所得税の増税の流れは今後も続くと考えられています。日本の所得税制は累進課税制なので、所得が上がるほど税額が増加します。

しかし、手元に残る金額を基準に考えると、最も苦しいのは年収1000万〜1500万円の所得階層です。この階層は、それなりの所得を得ている自覚があるため支出が多くなりがちです。このため、年収1000万〜1500万円のファミリー世帯は、贅沢をしなくても手元にほとんどお金が残らないのではないかと思います。

そして、残念ながら医師の年収の中央値はこの所得階層です。このひとつ上の年収2000万〜3000万円クラスでは比較的フラットな税率が続くため、生活費を一定と考えると(十分とは言えないまでも)手元に残る金額は所得増加に比例します。しかし、年収2000万〜3000万円クラスの所得階層は、開業医では平均的な所得階層であるものの、勤務医では少しハードルが高いのが現状ではないでしょうか。

このように開業医・勤務医に関わらず医師は税制面で不利な状況です。しかし普段から多額の税金を徴収されているだけに、きっちり節税対策を実践するとかなりの金額が手元に残ります。そして、個人所得税を節税する切り札は不動産投資です。

しかし、不動産業者が勧めるピカピカの投資用新築区分マンション投資や収益1棟マンション投資には危険がいっぱいです。書店やネットには「投資用新築区分マンション投資」や「収益1棟マンション」などの宣伝文句が躍っていますが、その陰では破綻してひっそり退場していく人が後を絶ちません。

そして、収益不動産投資で破綻する人の中では、医師の割合が高いです。私の手元には任意売却物件の資料がよく届きます。売主の属性をヒアリングすると、医師であるケースが非常に多いのです。1億円を超える物件を購入できる高属性の方は限られており、そのストライクゾーンに医師が該当します。

収益1棟マンションは悪い投資対象ではないですが、不動産経営手法を知らずに開始するのは極めて危険です。例えてみれば、全く勉強していない高校生が、医学部に合格しようとすることと同義なのです。小額の投資資金で開始できる金融資産投資ならオン・ザ・ジョブ・トレーニングも有効です。しかし、高額な収益1棟マンション投資では、知識や経験のなさは致命的で挽回不可能です。

不動産投資の王道は、都市中心部の収益1棟マンション

収益1棟マンションは、①収益の多角化、②節税(納税時期の随意的コントロール)、③レバレッジによるキャッシュフロー増加、などの大きなメリットがあります。このため勤務医・開業医に関わらず、最終的には収益1棟マンションを目指すのは悪くないと思います。しかし一足飛びに1棟収益マンションではなく、練習の段階が必要です。その練習台として築古木造戸建投資はうってつけです。

築古木造戸建は、小さなものでは数百万円程度で購入できるものが多いため参入障壁が低いです。価格が安いため、地方や郊外立地の収益1棟マンション投資よりもリスクが低いです。リスクが低いにも関わらず、購入までの交渉・改装工事・客付けなどの不動産投資で必須のスキルは、築古木造戸建投資でも十分学ぶことが可能です。十分な経験を積んだ後、よりリスクの高い収益1棟マンション投資にステップアップします。このように築古木造戸建投資は、不動産投資の練習台としてぴったりだと思います。

更に、築古木造戸建投資は「4年での減価償却」と「給与所得との損益通算」によって、特に医師のような高額所得者では大きな節税効果を発揮します。普通のサラリーマンと異なり、医師は普段から多額の所得税・住民税を納税しているため、実質的な物件価格は、減価償却を通じて強烈にディスカウントされます。やり方によっては流通価格の2〜3割引で購入するのと同じ効果を得ることも可能です。

減価償却を用いた節税プランで最もポピュラーなのは中古の高級車を利用したものですが、この方法の欠点は少なくとも購入金額の半分程度のキャッシュアウトを伴うことです。節税を意識し過ぎて無駄な支出が増えるのでは元も子もありません。高級車といっても最後は鉄クズです。減価償却するのなら償却後も市場価格が落ちにくい対象を購入するべきです。

私が知る限りでは、実質的に土地価格に連動する築古木造戸建のみが、減価償却後にもある程度の市場価格を維持できる対象だと思います。また、不動産市場が好調な時期であっても投資物件と異なり実需マーケットなので、稀に掘り出し物がみつかることもあります。不動産市場が好調な時期は基本的に購入を推奨できませんが、あくまで不動産投資の練習台と割り切るのなら、参入する時期を選ばないこともメリットのひとつです。

ここまで築古木造戸建投資のメリットを挙げましたが、デメリットもご紹介します。まず、低価格帯の築古木造戸建の購入は現金購入が基本となります。低利で銀行融資を受けることは難しいのが現状です。また、ひとつひとつの物件規模が小さいため、築古木造戸建投資だけで経済的に自由な状況を目指すことは現実的ではありません。最後の注意点として、不動産投資の王道は、都市中心部の収益1棟マンション投資や収益1棟ビル投資であるため、築古木造戸建の購入は最初の1〜2戸だけで十分だと思います。

<POINT>

築古木造戸建投資は

①不動産投資の練習台として

②医師の節税対策として

1粒で二度おいしい手法

自由気ままな整形外科医

医学博士、日本整形外科学会専門医、日本リウマチ学会専門医

「アパートローン、プロパーローンって?」【初心者向け!不動産投資の基礎講座】融資を受ける

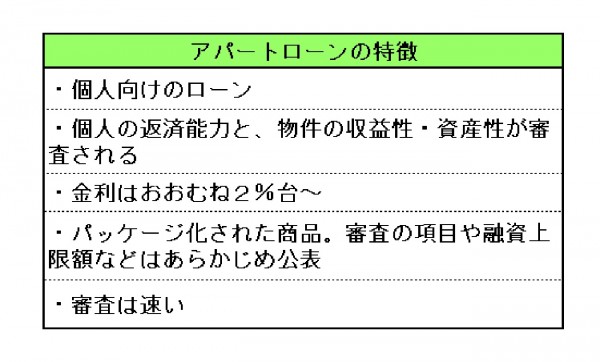

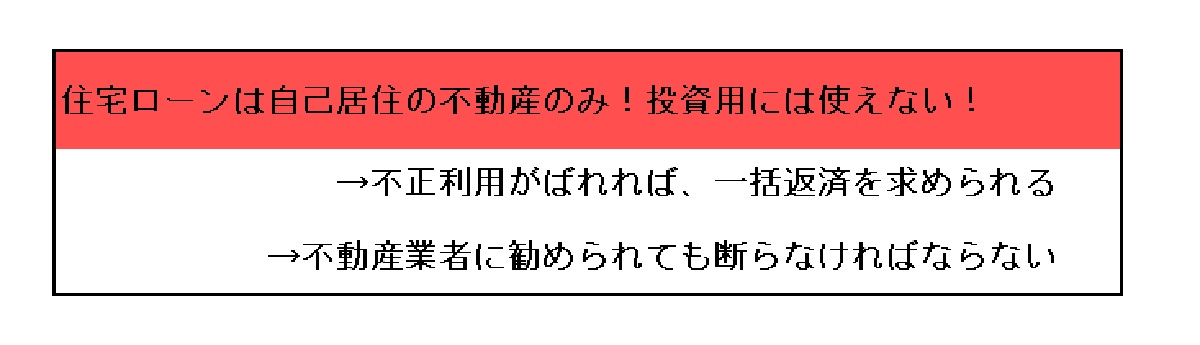

ときには「億円」単位となる大きな買い物の不動産投資には、金融機関から融資を受ける「ローン」の活用が欠かせません。不動産投資では基本的に住宅ローンは使えず、「アパートローン」か「プロパーローン」を利用していくことになります。

会社員などにおなじみのローンは住宅ローンですが、大前提として不動産投資には使うことはできないので注意が必要です。

住宅ローンはあくまで自分が住むために借りるローンで、その分、金利も安くなっています。後で紹介するアパートローンの金利がおおむね2%以上であるのに対し、住宅ローンは現状0%台から借りることができる場合もあります。

不動産投資では当然、返済金利が低いほうが家賃収益の利回りを上げることができるので、住宅ローンを使いたい誘惑に駆られる人が出てきます。

しかし、住宅ローンはあくまで自己居住の物件用として契約を結ぶので、投資物件の購入という目的の隠して借りれば、金融機関に対する詐欺になってしまいます。

もし投資用物件を購入したことが後で分かれば、残った借入額を一括返済するよう求められます。かなわなければ物件は競売にかけられ、それでも借入額が返済できなければ、自己破産といった道は避けられません。

2019年には、長期固定金利の住宅ローン「フラット35」が投資用不動産の購入のために不正利用されていたケースが多数、表面化し社会問題となりました。不正利用していた人たちは、借入金を一括返済するよう求められることになりました。

フラット35のケースでは、不動産業者が利用者に不正を勧めていました。こうした悪質な業者には、注意しましょう。

不正が発覚した場合、責任を負わされるのは、あくまで融資契約の当事者、つまり利用者です。今後、不動産投資を行っていくにあたり、かりに業者から不正利用を勧められたとしても、絶対に乗ってはいけません。

2 アパートローンとは

一般的に不動産投資に使えるのはアパートローンとプロパーローンの2つになります。

アパートローンは個人向けのローンで、その名の通り、アパート、マンションなど、自分が住む以外の物件を賃貸用に購入したい場合に利用できます。増改築などにも使うことができます。また、1棟丸ごとの購入にも、区分所有の1室のみの購入にも利用可能です。

アパートローンの審査でみられるのは、①個人の返済能力と、②買おうとしている物件の収益性や資産性です。

物件から収益が上がらない場合、給与収入などから確実に返せて補えるかをみられるので①は重要です。①で何をみられるかは、11月18日配信の「融資の審査で何を見られる?」【初心者向け!不動産投資の基礎講座】融資を受ける3で詳しく紹介しました。

ちなみに住宅ローンは①のみをみます。アパートローンは、②が加わる分、住宅ローンより審査が厳しいといえます。金利も住宅ローンより高くなります。

また金利については、初めて物件を買う人よりも、すでにいくつも物件を持って賃貸経営の実績のある人のほうが低くなるといわれています。

アパートローンはあらかじめ審査される項目や融資の上限額、下限額が決められ公表されており、パッケージ化された商品だと言えます。

金融機関はローンの申し込みがあった場合、これらの項目にあてはまるかをチェックして判断するので、審査のスピードが速いといえるでしょう。

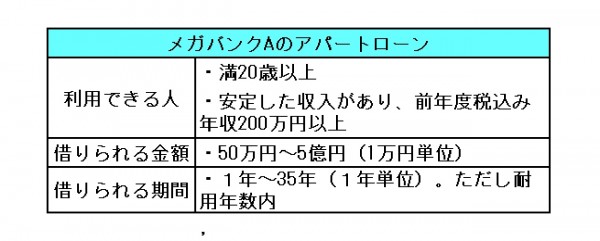

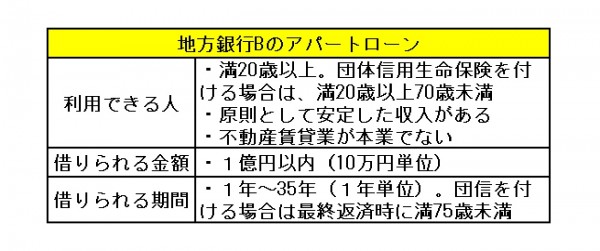

参考までに、あるメガバンクと地方銀行が公表しているアパートローンの条件を次に示しておきます。

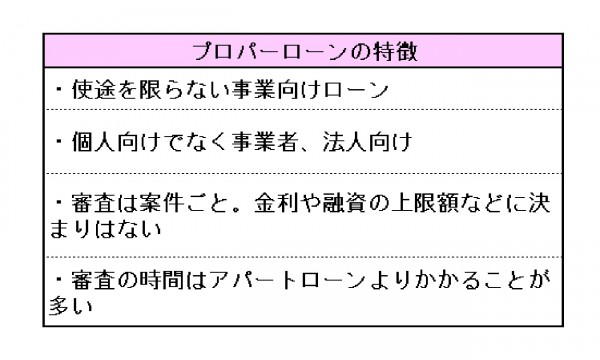

3 プロパーローンとは

次に、アパートローンと並んで不動産投資で使われるプロパーローンを見ていきます。

プロパーは、英語で「(目的や状況にかなって)適切な」という意味です。アパートローンのように、あらかじめパッケージ化され公表された審査項目や融資の上限・下限額などはなく、金融機関が独自の基準にもとづいて、案件ごとに審査します。金融機関の独自の基準は公開されていません。

アパートローンは使途が不動産賃貸経営向けと決まっていますが、プロパーローンは、とくに使途を限らない事業向けの融資です。設備投資や事業の運転資金確保などのために借りることができます。

個人向けではなく事業者や法人向けですので、基本的には法人を作って融資を受けることが必要性になってきます。賃貸経営の採算性などを証明する事業計画書も重要です。

融資の審査は案件ごとに行われるので、あらかじめ決まった融資の期間や金利、融資の上限額や下限額はありません。審査にかかる時間は、アパートローンより長くなるでしょう。

4 初心者はアパートローンから

以上、見てきたように、分かりやすさからいえば、アパートローンのほうが上です。初心者はまずアパートローンの利用から考えたほうがいいでしょう。

賃貸経営を軌道に乗り、今後、物件を増やして経営を拡大させていこうと考えたときに、プロパーローンの活用も検討してみましょう。

健美家編集部(協力:小田切隆)

CREAL

CREAL Rimple

Rimple

オープンハウス

オープンハウス

コメント

コメントを投稿