月2000万円の収入でも「破滅寸前…」大家撃沈、酷すぎる末路

「あれも」「これも」手当たり次第はもう最悪

私は流儀一の中で「目標は高く掲げるが、それを越えてはいけない」と書いた。そこで私が強調したかったのは、目標を決めたらそこに向かって集中しろということだった。

不動産投資に興味をもつと、本を読んだり人の話をききかじったりして「あれも」「これも」と無計画に手を広げる人が少なくない。それではダメだ、ということがいいたかったのだ。

それと一見、矛盾するようだが、ここでは目標を達成したら次の目標にチャレンジだ、という点を強調したい。

「地道な作業」であることを理解していない人が多い。

あとで詳しく説明するが、私はいままで本業の工務店とは別に、いくつもの会社をつくってきた。たとえば「賃貸マンション20棟購入費(土地建物20億円)」という目標を設定したら、その目標を達成する受け皿として会社をひとつつくるのだ。

そしてその目標を達成したら、また新しい目標をたて、新しい会社をもうひとつつくる。私はこうしては、ゆっくりと、しかし確実に自分の所有する1棟マンションの数を増やしてきた。目標は、あくまで通過点にすぎないのだ。

銀行に返済後、残りわずかな利益を享受する地味な作業

わたしはよく自分がたてた目標をビーカーにたとえることがある。大家さん業というのは、月々いただく家賃から銀行への返済を行い、残りのわずかな利益を、すこしずつビーカーに集めていくようなものだと思うことがあるからだ。

少しずつしか、たまってはいかないが、しんぼう強く続けていれば、いつかはいっぱいになってくれる。

しかしビーカーばかり増やしていたら、どうなるだろうか。なかなか水はいっぱいにならない。ひとつのビーカーにゆっくりとではあるが確実に水がたまっていくイメージと、カラに近いビーカーばかりがならんでおり、あちらにポツリ、こちらにポツリと水が落ちているイメージをくらべてみてほしい。どちらがプラスのイメージかは、いうまでもないだろう。

ひとつのビーカーがいよいよいっぱいになったら、つぎの目標をたてるタイミングがきたということだ。

このビーカーこそが、私のいう「大家さんとしての目標」であり、その目標を達成するためにつくった受け皿会社である。

もちろん目標のたてかたはいろいろある。たとえば、あるエリアを想定してそこに一定の数の1棟マンションを建てるとする場合もある。またある既成の大型マンションを対象に単身者向けの専有部分をすべて買い進むという目標をたてる場合もあっていいだろう。

こうして目標を達成し、いっぱいになったビーカーができていくと、こんどはビーカーがあふれことになる。

銀行から借りたおカネを完済し利益が増えてあふれる場合もある。また大型マンションの専有部分を買い進めていくうち、予定の戸数をオーバーしビーカーの容量をこえてしまうこともある。私が自分の所有する賃貸住宅の売却を考えるのは、こんな場合だ。

地下鉄の相互乗入れなし「西武新宿線・田無」にあえて住む理由

西武新宿線単独駅でNo.1の利用者を誇る街

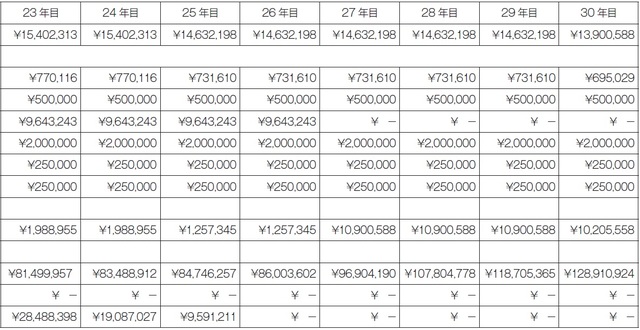

「田無」は東京都西東京市に位置する、西武鉄道新宿線の駅です。1日の乗車人数は7.5万人ほどとなっています。

「田無」という地名の発祥は、田んぼがないからとか、「棚瀬」から変化したなど諸説ありますが、はっきりとはわかっていません。歴史上では、小田原城に拠点をおいた後北条家の文献『小田原衆所領役帳』に「田無」の名が見られることから、室町時代には戦国大名の支配下にあったと推測されます。

江戸時代、青梅街道と所沢街道が交わる宿場町として栄え、1889年、町村制施行により、田無町が発足。高度成長期には郊外の住宅地として人口が増加し、1967年、田無市に昇格しました。その後2001年、隣接していた保谷市との合併を果たし、西東京市となりました。

もともと西武新宿線沿線は旧街道が走っていたこともあり、鉄道の誘致に積極的ではありませんでした。現在の中央線の甲武鉄道が「新宿」~「立川」を開業したのが1889年、現在の東武鉄道東上線の東上鉄道が「池袋」~「田面沢」(現「川越市」~「 霞ヶ関」にかつてあった駅)を開業したのが1914年、現在の西武鉄道池袋線の武蔵野鉄道が「池袋」~ 「飯能」を開業したのが1915年でした。

現新宿線は遅れること1927年、「国分寺」~「川越」を開業させていた川越鉄道の後身、旧西武鉄道が「東村山」~「高田馬場」を開業。西武新宿線沿線がほかの近隣路線沿線よりも開発や整備が遅れているといわれるのは、このような歴史的な背景もあるかもしれません。

「田無」駅が開業したのも、西武新宿線の原形ができた、1927年。西武新宿線単独駅では最多の乗降客を誇る駅です。西東京市には、北部に西武池袋線が走り、南部に西武新宿線が入りますが、市の代表駅は「田無」駅とされています。

駅周辺を見ていきましょう。北口は商業施設「リヴィン」が入る「田無アスタ」やロータリーなどが整備され、市の中心らしい洗練された雰囲気。一方で南口は対照的に狭い路地に商店が並び、昭和感あふれる雰囲気が漂います。駅周辺にはいくつかの商店街が点在。一見すると商店街とわからないくらい商店の集積度は低く、住宅地に溶け込んでいますが、日常使いに便利な店もあるので、重宝しそうです。

西武鉄道新宿線

市の中心駅だが、北口と南口で利便性に大きな差

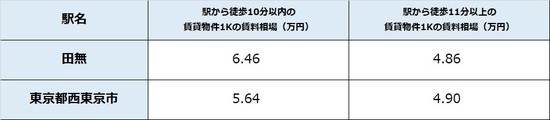

「田無」駅周辺は、一般の単身の会社員が住むにはどうなのでしょうか。見てみましょう。まずは駅周辺の家賃水準。駅から徒歩10分圏内の1Kの平均家賃は6.46万円、11分を超えると6.25万円(図表1)。同条件の東京都西東京市の家賃水準は、駅10分圏内で6.72万円、11分を超えると6.16万円。「田無」駅周辺の家賃水準は、駅チカで区の平均を少々下回っています。

厚生労働省が発表している「賃金構造基本統計調査」によると、都内勤務の男性会社員の平均月給は、25~29歳で27.5万円、30~34歳で34.1万円です(図表2)。企業規模によって平均給与は異なりますが、そこから住民税や所得税などを差し引いた手取り額の1/3以内を適正家賃と考えると、都内勤務20代後半は6.9万円、都内勤務30代前半は8.5万円です。

「田無」駅周辺は、20代でも十分検討できるエリアです。大手検索ポータルサイトで、20代会社員の適正家賃内、徒歩10分圏内を条件に検索すると、豊富とはいえませんが、単身者向けの物件がヒットします。その内訳は、3割が築30年以上の築古物件、3割が築20~30年、3割が築10~20年。駅チカは新築、または築5年以内の築浅物件の供給数は少ないエリアです。徒歩20分圏内まで範囲を広げると、適正家賃内で築年数の新しい物件が豊富。いまどきの賃貸ニーズに合った物件を望むなら、範囲を広げて探すことをおすすめします。

交通面はどうでしょうか。「田無」から「高田馬場」26分、「西武新宿」30分。「高田馬場」にてJR山手線乗換えで、「新宿」39分、「渋谷」46分、「池袋」38分。東京メトロ東西線乗換えで「大手町」50分(所要時間は「田無」を平日8時に出発した場合の目安)。都心1時間圏内ですが、相互乗入れする路線がなく、他路線よりも見劣りするところです。

買い物環境はどうでしょうか。駅周辺のスーパーは「リヴィン田無店(運営:西友)」のほか、「成城石井」、駅北口徒歩8分のところに「オリンピック」。大手ドラッグストアチェーン店は北口に1店あります。日常の買い物であれば、北口が圧倒的に便利です。

飲食店はどうでしょうか。リーズナブルで単身でも利用しやすい、ファストフードやファミレス、牛丼店、定食店など、お馴染みの飲食チェーン店は北口に集中。南口の飲食店は個店中心です。外食がメインの人は、気軽に利用できる店の多い、北口のほうが何かと便利かもしれません。

2001年に2つの市が合併し誕生した、西東京市の中心駅である「田無」。再開発で整然としている北口に対して雑多な南口と、出口によってずいぶんと雰囲気が違います。またチェーン店が多い北口に対して、南口は個店が中心。地元民でない単身者であれば、気軽に利用できる店の多い、北口に住むほうが正解といえるかもしれません。

ただ山手線と接続する私鉄路線にしては珍しく、西武新宿線は地下鉄との相互乗り入れがなく、交通の利便性でどうしても見劣りします。その分、家賃は他路線よりもリーズナブルです。利便性をとるか、家賃をとるか。判断が分かれるところです。

「人口密集地=入居率安定」の勘違い…儲かる賃貸不動産の条件

物件管理に伴う3つのリスク

不動産投資にはさまざまなリスクがつきものですが、そのうち管理に基づくリスクにはどのようなものがあるでしょうか。リスクヘッジという側面から管理について考えておくことで、より確実性の高い不動産投資を実現できるはずです。

そもそも管理に基づくリスクとして挙げられるのは「入居」に関連することです。入居者が思うように得られない「空室リスク」に加えて、周辺物件との競争が加速した場合の「家賃下落リスク」や、さらには「周辺価値の低下リスク」などもあるでしょう。

そのような入居に関するリスクについては、物件を購入し、管理することまでを想定したうえで検討しておく必要があります。イメージとしては“点”としての物件管理ではなく“線”や“面”というそれぞれのつながりを意識しておくことが大事です。

管理に基づくリスクは必ずしも一定であるとは限りません。なぜなら入居者という人を相手にしている以上、各人の要望や不満など、住まいに求める内容は多様だからです。その点を踏まえて管理を行っていく必要があります。

そうした観点を前提としつつ、管理に伴うリスクを以下の三つに分類し、それぞれの対応策について考えてみましょう。

収益性をより確実にするためには、リスク対策が不可欠だが…

(1)入居に関するリスク

入居に関するリスクには、「入居者の獲得」と「入居者の退去」の二つがあります。「入居者の獲得」とは、想定以上に入居率が悪く募集をかけても入居者を得られないケースです。エリアや立地の問題だけでなく、仲介業者の営業スキルによって左右される場合もあるため業者の選定が重要となります。

また「入居者の退去」とは、物件管理の状況やトラブル対応に問題があり、空室率が高まってしまうケースです。物件そのものに問題がある場合もありますが、トラブル対応などが不十分なのであれば、管理業者を見直す必要があるでしょう。

(2)家賃に関するリスク

家賃に関するリスクには、主に「家賃の滞納」が挙げられます。家賃の滞納についてはどれだけ注意喚起してもし足りないほど重要であり、不動産投資における大きなリスク要因となり得ます。

その点、管理体制によって家賃滞納対策を講じておくことは、不動産投資家の責務であるといえるでしょう。管理会社に委託する場合、家賃滞納にどう対応しているのかをヒアリングし抜けや漏れがないようにしてください。

(3)経済・社会的なリスク

最後に経済・社会的なリスクについてです。いくら適切な物件管理を行っていても、社会全体の景気低迷や人口減少など、避けられないリスクがあります。また競合物件の進出や家賃下落、天災リスクなども含まれます。

そのようなリスクに対しては、管理体制を強化するというより戦略的な対応が求められます。具体的には複数の物件・エリアに投資することでリスクを分散させたり、もしものときを想定して保険での対応を検討したりするなどです。

特に天災リスクや人リスクに関しては、保険でカバーするのが基本です。具体的には家財保険を含む「火災保険」や地震への対策となる「地震保険」、さらには「施設賠償責任保険」や「孤独死保険」など、状況に応じて加入しておくといいでしょう。

また管理という点で考えると、複数の管理会社に依頼しておくことがリスクヘッジにつながることもあります。

築古物件の「建物トラブル」は事前精査で回避可能

利回りの高さをベースに投資適格性に優れている中古物件ですが、管理運用の段階で生じる各種のトラブルには注意が必要です。あらかじめトラブルを想定していなければ、思わぬ費用と労力がかかることになりかねません。

中古物件のなかでも特に築古物件は、建物が古いということもあり特定のトラブルが想定されます。具体的には物件にまつわる不備や故障、経年劣化などが挙げられます。築年数が古くなればなるほど建物のトラブルは起こり得ます。

では、そのような建物にまつわるトラブルをどのように回避すればいいのでしょうか。ポイントとしては物件購入時にきちんと精査しておくことが挙げられます。購入してから対応するのではなく、購入前によくチェックしておくことが大切です。

たとえば中古物件を購入する際に見ておきたいポイントとして、次のようなものがあります。

●現入居者の状況

物件管理のリスクでも触れていますが、トラブルの中心も入居者に関連するものが多いです。たとえば入居者の家賃滞納や騒音、共用部分の使い方、その他物件ごとに定められたルールに基づくトラブルなどが挙げられます。

入居者のトラブルが生じやすいかどうかは、物件があるエリアや立地、家賃水準、さらには周辺環境や前オーナーおよび不動産業者へのヒアリングによって、ある程度はイメージできるはずです。やはり事前の調査が大事でしょう。

特に中古アパートを購入する場合、いわゆる「オーナーチェンジ」になることが多く、旧オーナーおよび管理会社の対応に目を配っておく必要があります。各入居者をつぶさに確認することは難しいですが、調べられる範囲で見極めておくことが大切です。

●建物と設備の経年劣化

中古物件の場合、建物と設備の経年劣化が懸念されます。購入時に細部までチェックしておかないと、大きな瑕疵(かし)はともかく、想定外の問題に悩まされる可能性もあります。特に内装や外装、水回りなどは入念に見ておきましょう。

管理状況がきちんとしていれば、建物本来の寿命にかかわらず、経年劣化は防げるものです。自ら細部までチェックできそうになければ、第三者機関に調査を依頼するなど、より確実な方法を選択するようにしてください。

このような物件の状況調査を「インスペクション」といいます。物件が高額であればあるほど、購入前のインスペクションは重要となります。購入後にリフォームやリノベーションを検討している場合も、専門機関の調査が入っていれば安心です。

●中長期的な修繕の可能性

リフォームやリノベーションに加えて、中長期的な修繕の可能性についても見ておきたいところです。こちらもこれまでの管理状況によって左右される事項であり、管理会社の対応次第で状況は異なります。

住まいとしての質を担保する水回りや電気設備、内外装の修繕はもちろん、構造や耐震性なども押さえておくといいでしょう。

ちなみに1981年6月より前に建てられた建物は「旧耐震基準」で建てられています。耐震性の観点から必要な補強が行われているかどうか、あらかじめ確認するようにしてください。

「賃貸管理」も物件の価値を左右する一要素

購入した物件の管理に関しては、想定されるトラブルだけでなく、不動産投資の成否にかかわる問題が発生することもあります。特に入居状況の悪化などが生じた場合の対策について、ここで確認しておきましょう。

まず、想定されていた入居率が大きく下落してしまい、ローン返済にも影響が及んでしまった場合です。入居率が大きく落ち込むとローン返済ができず、最悪の場合には赤字のまま経営していかなければならなくなります。

本来であればそのようなことがないよう、きちんとリサーチしたうえで物件を購入するべきです。しかし、購入時には見落としてしまっていたり、あるいはリサーチ不足で購入してしまったりする場合は、あとから対処するしかありません。

その場合の対処法としては、まず管理会社に相談することから始まります。管理会社に状況を説明し、どのような対応を取るべきなのかを相談することが何よりも大事です。なぜなら管理会社は、管理のプロフェッショナルだからです。

もちろん多くのケースでは、発生する問題の内容を管理会社も把握しています。管理会社から問題点について報告を受けるケースが大半でしょう。その点において、自分ですべて対応しなければならない自主管理より安心です。

特に自主管理の場合、あらゆる問題が不動産投資家(オーナー)の元に寄せられます。それらすべてに対処するとなると、相応の労力と時間を投下しなければならず、また問題の解決が長引いてしまうこともあります。

管理会社を利用するべきなのは、その点からも明らかです。特に緊急性を要するようなトラブル対応を持ちかけられたとき、「対応できません」となってしまえば入居者の満足度に大きく影響してしまいます。

たとえ入居者を獲得しやすい人口密集地でも、周辺物件との競合関係を考えれば、より望ましい対応を行っている物件に人が集まるのは当然です。そして対応が悪い物件というのは空室率が高くなり、収益性が不安定になるわけです。

そのような前提を踏まえると、トラブル対応のポイントとして重要なのは「対応可能な時間」「スピード」「対応力」の三つであるとわかります。これらの項目は管理会社を選ぶ際にも重要視される事項です。

すでに述べているように、日常管理やトラブル対応は、「24時間365日」が基本となりつつあります。もちろん深夜や早朝の対応は遠隔での対応にはなりますが、それでも「いつでも対応できる」という姿勢が入居者の安心につながります。

そうした対応がスタンダードになっているということは、対応可能な時間に制限があるというだけで、入居者からの反応が悪くなることを覚悟しなければなりません。それはすなわち、入居率や空室率にも影響があるということです。

スピード対応についても同様です。問い合わせの電話がつながらない、あるいはつながっても返答までに時間がかかるとなれば、信頼性の毀損につながります。もちろん対応できる内容やその範囲に関しても、高い水準が要求されます。

現状、賃貸管理は入居サービスの延長として捉えられている傾向があります。賃貸管理も含めて物件の価値が決まるということを、肝に銘じておきましょう。

不動産投資クラウドファンディング「CREAL」、運用資産残高で2年連続1位に

不動産投資型クラウドファンディング「CREAL」を運営する株式会社ブリッジ・シー・キャピタルは7月30日、マーケティングリサーチの株式会社日本マーケティングリサーチ機構が今年6月に実施したインターネット調査でCREALが「不動産投資クラウドファンディング運用資産残高No.1(第1位)」に選ばれたと発表した。ブリッジ・シー・キャピタルの運用資産残高は約300億円(20年3月現在)で、1位に選ばれるのは2年連続となる。

CREAL(クリアル)は不動産特定共同事業法に基づき、1万円から不動産投資ができるクラウドファンディングサービス。実際に不動産投資を行っている感覚はそのままに、契約実務や不動産管理は簡略化。不動産投資における必要な情報を明確(クリア)にすることで、安心して利用できる「新しい時代の不動産投資」をうたう。自社で厳選した資産価値の高い物件のみを掲載しており、現時点での配当遅延や元本割れは発生していない。

投資家には、全ての案件に同社も劣後出資として10~20%程度出資する優先劣後出資、運⽤物件の空室リスクに対する対策としてマスターリース契約による賃料収⼊の保証、信託銀行を活用した分別管理、不正送金の防止などを行っている。

新型コロナウィルスの影響で、リモートワークの普及などによる大規模オフィスの需要減退が懸念され、一部ではオフィス面積の縮小も見られる。同社はリモートワークの普及により需要が生まれるサテライトオフィス・スモールオフィスのニーズに着目、今年6月29日に募集受付を開始した「両国駅前ビルファンド」は約3.6億円を即日調達完了した。

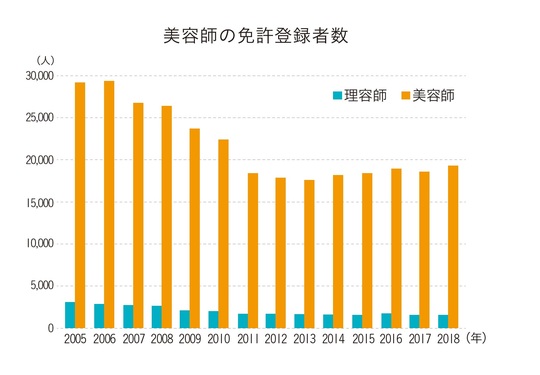

美容師が感じている「理想と現実のギャップ」

知っておくべき、美容師の「現実」

[図表1]美容師の免許登録者修

年収400万円サラリーマン「4000万円借りて」投資始めたら…

サラリーマンなら借入額は年収の10倍まで

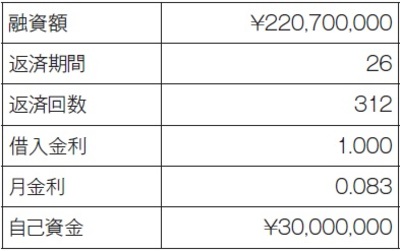

一棟物件の大家さんをめざすには、どんなことに気をつければいいのか。まず大切なのは一般のサラリーマンが銀行などからお金を借りるときの限度額をどう利用するかだ。

この限度額を借入枠と呼ぶこともあるが、これは人によって違うし、銀行によっても違う。また何に使うかによっても違うので正確に「いくら」というわけにはいかない。

だが不動産を購入するために借りる場合、サラリーマンで年収の10倍がひとつの目安だと言われている。つまり年収400万円なら約4000万円ということになる。

◆借入枠を自宅の購入につかってしまっては損

4000万円というと私の地元である大阪、堺あたりでも、そこそこ立派な新築マンションが買える。頭金を貯めれば新築一戸建ても夢ではない。東京近郊でも、都心をのぞけば同じようなものだろう。

目いっぱいの借入額。何に使うか

しかし、ここで自分の住む家の購入のためにこの4000万円の借入枠をつかいきってしまうのは惜しい。

この4000万円の枠は、自分の家を買うためではなく、賃貸用の一棟物件を買うために目一杯つかう。これが大家さんになるための賢いやり方だ。

自分の家のために組んだローンは、サラリーマンなら自分の給料から返済するしかない。だから目一杯借りてしまえば、それ以上借りることは難しい。

しかし賃貸用の一棟物件のために借りたお金の返済には家賃をあてることができる。毎月入ってくる家賃で銀行などの金融機関から借りたお金を着実に返していけば、借入金が減っていく一方で、あなたの大家さんとしての信用度が増していくのだ。

「大家さん」業として認められれば借入額は物件次第

つまり大家さんとして一歩を踏み出すには、まずサラリーマンのかたわら事業として大家さんをめざしていると銀行に認められることが重要なのだ。

それには、まずは4000万円の借入枠を活用して一棟物件の賃貸住宅を購入し、店子(賃借人)から入る賃料で着実に返済を続け、実績をつくっていくことが大切だ。

そうすれば「つぎの物件」は意外に早くやってくる。というのも、あなたが大家さんと認められるかどうかの明確な基準のようなものはなく、「つぎの物件」へ銀行が融資してくれるかどうかは、まずはあなたの返済実績が大きくものをいうからだ。

あとは「大家さんをやりたい」というあなたの熱意を具体的にどれだけ銀行の担当者にアピールできるかにかかっているといってもいい。

◆所有物件の規模が増えると限度がなくなる

あなたの返済実績と大家さん業にかける熱意が認められれば、借入金の枠は拡大され、限度額は物件の善し悪しにかかってくる。さらに、あなたの努力が実を結んで、金融機関からりっぱな大家さんとして認知されると、借用枠は事実上なくなる。

ここまでくると銀行が融資するかどうかは、あなたの信用というより、これからあなたが購入したり、建築したりしようとしている賃貸住宅が事業として成り立つかどうかにかかってくる。

もう少し具体的にいえば、その賃貸住宅から入ってくる家賃収入で、きちんと銀行からの借入金を返済できるかが、判断基準になってくるというわけだ。したがってこの条件を満たせば、原則的には何軒でも賃貸住宅をもてることになる。

◆銀行との交渉は不動産業者を通じてやるから安心

こう書くと、大家さんになるためには、お金を借りるために銀行相手の難しい交渉をしなければいけないと思う人もいるかもしれない。だが、そんな心配は無用だ。

銀行との交渉は直接あなたがやるのではないからだ。あなたが購入しようとしている賃貸住宅の販売を手がけている不動産会社は、提携している銀行があり、細かな交渉事は不動産会社と銀行の間でやってくれると考えていい。

とくに最初の1軒を購入するときは、一般のサラリーマンがマイホームを買うときとほとんど変わらない。必要な書類や証明書などは不動産会社がていねいに教えてくれる。

違いといえば賃貸住宅を購入する場合は、住宅ローンではなく事業用のローンになるから、金利が少し高くなるほか、返済期間が短いことぐらいだ。

町田 泰次

株式会社町田工務店 代表取締役社長

本を鵜呑みも「老朽化マンションで手遅れ」不動産投資家の末路

20億円大家「一棟物件の大家さんの方が断然楽しい」

私は若い人から不動産投資をはじめたいと相談を受けると、アパートでもマンションでもいいから土地と建物が自分のものになる一棟物件の大家さんになることをめざしなさいと答えることにしている。

なぜ私はマンションなどの区分所有建物への投資ではなく、初めから土地と建物の一棟物件をすすめるのか。

それは、規模は小さくても土地と建物が自分のものになる一棟物件の大家さんの方がなんといっても楽しいからだ。それに最初は小さいとはいえ土地も建物も自分のものになるというステイタス感もいい。「大家さんになった」という満足感が違うのだ。

不動産投資家のリアル

また、一棟物件の大家さんになれば、室内のデザインや機能はもちろん、建物の外観から通路などの共用部分まで、自分の思うように管理できるし、アイディアを十分にいかせる。これは世の中に星の数ほどある賃貸住宅の中から自分の物件を選んでもらう上で、たいへん重要だ。そしてそこに大家さんの大きなやりがいと楽しみがある。

◆自分のアイディアで満室を維持するのが大家さんの醍醐味

たとえば私がつくる賃貸マンションでは、各戸がなるべく角部屋になるように工夫をしている。こうすると通路や階段は建物の中央部分に来るので風雨にさらされることが少なく、住んでいる人が快適に出入りできる。しかも少ない費用と手間で共用部分をきれいに保てる。ここがポイントだ。

不動産業者に連れられて内覧にやって来た人は、エントランスから通路を通って目的の部屋に行く。もしこの共用部が汚れていたりして印象が悪かったら、いくら部屋の内部が気に入っても、成約につながらないこともある。

人間も部屋も同じで、第一印象はとても大切なのだ。だから私は共用部の美観には細かい部分にまで、気をつかっている。こうした細かな気づかいをすることで、自分のマンションを常に満室の状態に維持していく。それが大家さんの醍醐味であり、楽しさなのだ。

マンションは共用部分の管理が他人まかせになりがち

ところがマンションやアパートなどの区分所有建物ではそうはいかない。自分で管理できるのは所有している部分(専有部分)だけだ。共用部分はマンションの共有者が共同で管理することになっているから、たとえばエレベーター壁が傷だらけになっていて、汚れが目立つような場合でも、自分で業者を呼んで直すというわけにはいかない。

エレベーターの傷のように修理が必要な部分は管理組合が定期的に行う補修計画に沿って業者に発注して直すのが普通だ。また外廊下の掃除が行き届いていないと感じたような場合には、管理会社にクレームを入れることもできるが、いち共有者からのクレームで、すぐに動いてくれるとは限らない。

「どうしても」という場合は、管理組合で話し合うように働きかけ、管理会社や請け負っている清掃業者を見直すこともできるが、共有者全員が賛成してくれるとは限らない。何をするにも、けっこう時間と手間がかかるのだ。そこまでしても結果的には、賃貸マンションの顔ともいえる共用部分の管理が他人まかせになってしまいがちだ。

◆最初はマンション1戸からはじめてもいい

もちろん私はマンションはダメだといっているわけではない。私自身、最初に買ったのは先にも触れたように単身者向けのマンションだった。

親からもらった財産で不動産を買うのではなく、限られた収入の中からお金を貯め、それを元に大家さんをめざそうとすれば、どうしたって最初はワンルームマンションや単身者向けの1DKを1戸買うところからはじめることになる。そして最初にあなたが買った賃貸用のマンションは、大家さんという仕事がどんなものなのか、その楽しさも苦しさも教えてくれる。

大家さんとしての最初の一歩をふみ出すのに、これほど適したものはないともいえるのだ。私がいいたいのは最初の1戸はワンルームマンションでいいとしても、最終的には一棟物件の大家さんをめざすという気持ちを忘れないでほしいということなのだ。

「老朽化マンション」のレッテルを貼られてしまう…

◆マンションは大家さんの楽しみをうばう

本屋さんに行くとワンルームマンション投資をすすめる本が山と積んである。そのどれもがいま私が述べたことと正反対のことを書いている。曰く「ワンルームマンションは専有部分の中だけを管理していればいいから管理コストが安くてすむ」。曰く「エレベーターなどコストのかかる機器が故障しても共有者で分担するので、負担が少なくてすむ」。

たしかにそういう見方もできるが、自分のマンション(区分所有建物の専有部分)をいくらきちんと管理していても、建物全体の価値は年とともに確実に落ちていく。それとともに自分の所有する物件に空室期間が目立つようになってきたとき、打つ手が限られてくるのがマンションの弱点だ。

自分がマンション1棟の大家さんであれば、建物全体の価値を落とさないように早め早めに手を打てるが、共有のマンションでは、何をやるにも共有者の総意が前提になるから、スピード感がない。気がついたときには「老朽化マンション」のレッテルを貼られて、借り手も買い手もないという状況にならないとも限らないのだ。

また修理や点検にお金がかかるエレベーターは、建物を低層にして最初から設置しなくていいような設計にすれば問題はない。私に言わせれば、マンション(区分所有建物の専有部分)の最大の弱点は、土地をさがし建物のプランを立て、自分が大家さんになるという楽しみをうばってしまうところだと思う。

町田 泰次

株式会社町田工務店 代表取締役社長

不動産投資家が知っておくべき「登記簿」の知識…読み方を解説

不動産登記と登記簿謄本

円滑な不動産取引を目的に、土地・建物の権利関係を記録することを「不動産登記」といいます。土地や建物を見ただけではわからない情報の記録・公表によってスムーズな不動産取引を促進することが目的です。

登記の情報をまとめた書類が、法務局に備え付けられている「不動産登記簿」であり、登記簿の写し(謄写)をした書類が「不動産登記簿謄本」です。謄写した書類なので謄本といいます。

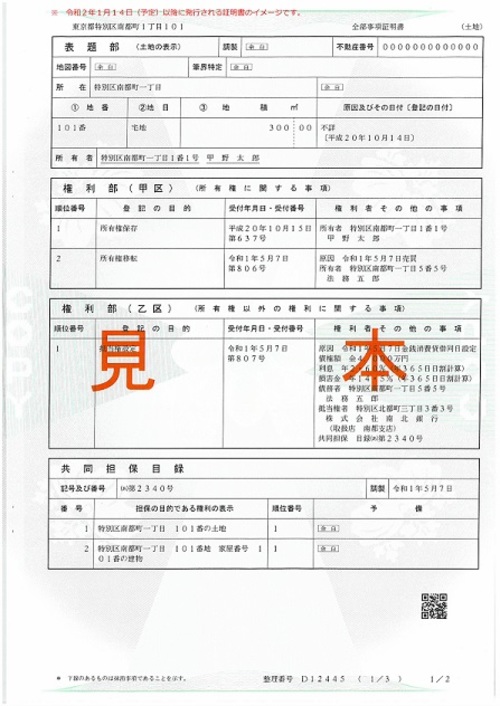

下記は登記簿謄本のイメージです。

「登記事項証明書=登記簿謄本」!?

登記に関する書類に「登記事項証明書」というものもありますが、登記事項証明書と登記簿謄本は同じものです。

かつて、登記簿が紙のファイルだった時代には、法務局に備え付けられていた登記簿の謄写をして登記簿謄本を作成していました。現在は法務局のシステムもコンピュータ化されており、登記簿の大部分(すべてではありません)を電子情報として記録されています。電子化されている登記の内容の証明書は「登記事項証明書」という名称になります。しかし、昔の名残で、登記事項証明書のことも登記簿謄本と呼ばれているのです。本記事でも「登記簿謄本」という呼び方で統一しています。

また、登記簿謄本には以下の4種類があります。

1.全部事項証明書

不動産登記簿に記録されているすべての内容が表示された証明書

2.現在事項証明書

不動産登記簿に記録されている現在有効な事項のみが表示された証明書

3.何区何番事項証明書

不動産登記簿の指定した情報だけが表示された証明書

4.所有者証明書

不動産登記簿に記録されている所有者の名前や住所など表示された証明書

不動産登記簿に記録されているすべての内容が表示された証明書

2.現在事項証明書

不動産登記簿に記録されている現在有効な事項のみが表示された証明書

3.何区何番事項証明書

不動産登記簿の指定した情報だけが表示された証明書

4.所有者証明書

不動産登記簿に記録されている所有者の名前や住所など表示された証明書

単に「登記簿謄本」とだけいえば、一般的には全部事項証明書のことを指します。

登記簿謄本はどうやって入手するのか?

登記簿謄本の入手方法は、主に以下の3通りです。

●法務局の窓口で入手

登記簿謄本は不動産所在地を管轄する法務局の窓口で入手できます。法務局で申請書に必要事項を記入し、印紙を購入して提出すれば登記簿謄本を取得可能です。

●郵送で入手

法務局へ行くことができない場合は、郵送で登記簿謄本を入手することも可能です。申請書、印紙、返信用切手を法務局へ送付すれば、登記簿謄本が入手できます。

●オンラインで入手

登記簿謄本をオンライン入手することも可能です。オンラインの場合は、窓口での入手手続きに比べて手数料が安くなります(窓口:600円、オンライン:480円〜500円)。ただし、一部には電子データ化できていない情報もあるため、求めたい登記簿が電子データ化されているかどうか、法務局への事前の問い合わせが必要です。

なお、登記簿謄本は、その不動産の関係者だけではなく、無関係の第三者でも取得できます。

一般的な不動産登記簿に書かれている内容とは?

不動産登記簿は、大きく以下の4部で構成されています。

(1)表題部

(2)権利部(甲区)

(3)権利部(乙区)

(4)共同担保目録

それぞれで、記載内容が異なるため把握しておきましょう。

(1)表題部

不動産登記簿謄本の表題部には、その不動産の基本情報が記載されています。

具体的には、

●所在

●地番

●地目

●地積

●登記の日付

●所有者

●家屋番号

●種類

●構造

●床面積

などです。

表題部は、土地と建物で記載項目が異なります。

(2)権利部(甲区)

権利部(甲区)は、過去から現在までの所有者に関する事項が記録されています。所有者がだれで、いつ、どんな原因(売買、相続など)で所有権を取得したかがわかります。

●順位番号(登記の順番。番号が大きいほど新しい登記)

●登記の目的(所有権移転登記、所有権に関する仮登記、差押え、仮処分など。いちばん最初の登記は「所有権保存登記」になる)

●受付年月日・受付番号

●権利者その他の事項(だれが、いつ、どんな原因(売買、相続など)で所有権を取得したか)

(3)権利部(乙区)

権利部(乙区)は、所有権以外の権利(抵当権、地上権、地役権など)にかんする内容が記載されています。融資を受けて購入した不動産で金融機関の抵当権などがついている場合、ここに書かれます。

●順位番号(前同)

●登記の目的(抵当権設定など)

●受付年月日・受付番号

●権利者その他の事項(登記の原因、債権額、利息、損害金、債務者、抵当権者、共同担保など、権利の内容)

(4)共同担保目録

共同担保目録は、担保となる不動産が複数ある場合に記載されるものです。たとえば、戸建て住宅の場合など、土地と建物が同時に住宅ローンの担保になるので、共同担保として記載されます。

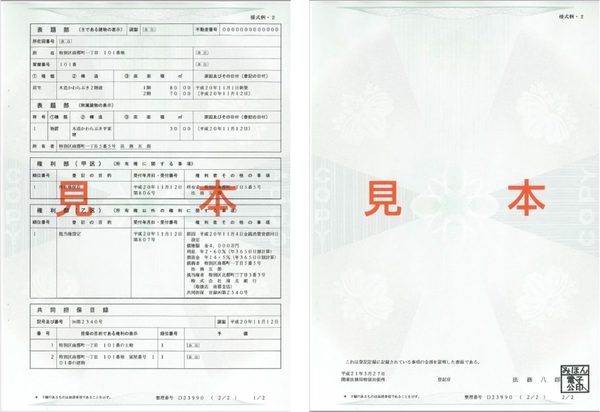

マンションの登記簿はどうなっている?

マンションの登記簿は、戸建てと違って、土地と建物が一体のものとみなされるので、建物の登記簿だけとなります。一般的な登記簿謄本とは表題部の内容・項目が異なります。

マンションの場合は、以下の項目が記載されています。

●専有部分の家屋番号(マンション内のすべての住戸の番号)

●表題部(一棟の建物の表示)(マンションの一棟全体の基本情報)

●表題部(敷地権の目的である土地の表示)(マンション一棟全体の土地についての情報)

●表題部(専有部分の建物の表示)(対象なる住戸についての情報)

●表題部(敷地権の表示)(対象なる住戸にかんする敷地権についての情報。マンションは土地と建物を別々に販売できないため、土地の権利は敷地権と呼ばれて建物とセットで扱われる)

登記簿謄本確認時の注意点

登記簿謄本を確認する際は、次の3点に注意しましょう。

(1)売主と所有権は同じか

(2)登記簿には公信力がないことを忘れずに

(3)抵当権は抹消されているか

(1)売主と所有権は同じか

売主と所有者が違う場合、正常な売買が成立しない可能性があります。信頼できる不動産会社が仲介していればそんなことはほとんどありませんが、そうじゃない場合、悪意のある第三者が勝手に売買しているだけかもしれません。

(2)登記簿には公信力がないことを忘れずに

そもそも登記簿謄本に記載してある情報は、「公信力」がないとされている点も覚えておいてください。「公信力がない」とは、その内容の正しさが公的には保証されていない、という意味です。たとえば、登記簿に記載されている所有者が実は偽者の所有者だった場合に、「登記簿に記載されているのだから正しいだろう」と信じてその偽者と売買契約を結んでお金を渡してしまうと、買主はその土地の所有権を主張できません。

そもそも登記簿には公信力がないということが前提であり、国や法務局によって内容の正確さが担保されているわけではありません。登記簿への登録は、登録する人が、いったことをそのまま載せるだけで、法務局の職員が実際にその土地にいったりして、調査のようなことをしているわけではないのです。そのため、ウソの情報を登記されても、法務局では調べようがありません。

公信力がない登記簿謄本だけを信じて取引をするのは、大変危険な行為だと覚えておきましょう。そのためにも、信頼できる専門家(不動産業者など)の仲介が必要なのです。

(3)抵当権は抹消されているか

通常、不動産を売却する場合はローンを完済し、金融機関が登記した抵当権を抹消する必要があります。

抵当権が抹消されていない場合はローンが完済されておらず、金融機関の担保設定がされているままなであるため、注意が必要です。通常、抵当権が残ったままの不動産は売却できません。

抵当権がきちんと抹消されているかどうかは、念のために確認してください。

まとめ

登記簿は不動産取引の際に必ず確認すべきものです。建物や土地の現物を見てもわからない情報が載っており、権利関係など不動産のリスクを知るための証明書でもあります。ただし、「公信力」がないため、それだけを100%信じて取引をすることは危険だということは、忘れないようにしてください。

家賃滞納、退去者も…「自分で管理」選んだ不動産投資家の末路

自主管理と委託管理…それぞれのメリット・デメリット

不動産投資において、購入した物件の管理は管理会社に委託するのが普通です。管理会社に委託することで費用は発生しますが、その分、不動産投資家は労力と時間を費やすことなく物件を管理運営していくことが可能となります。

一方で、不動産投資家が自ら物件を管理していく「自主管理」という方法もあります。自主管理では、通常であれば管理会社に委託する作業を、すべて自分で行わなければなりません。そのため、多くの不動産投資家にとってハードルが高くなります。

では自主管理と委託管理には、それぞれどのようなメリット・デメリットがあるのでしょうか。実際に物件管理を行う場合を想定して利点と欠点に着目しつつ、両者の違いについて比較してみましょう。

(写真:PIXTA)

まず自主管理のメリットとしては、管理会社に支払う委託料が発生しないことが挙げられます。委託料が節約できる分、利回りを高くできることになります。もともと利回りが低い物件などでは、委託料の節約が大きく影響するでしょう。

また、物件の状況を自分の目で把握するという意味でも、自主管理は優れているでしょう。自分で物件を管理するということは、建物の経年劣化や入居者の状況、共有スペースの使用環境など、さまざまな部分の変化をウォッチすることができます。

もともと空いた土地を所有しており、そこにアパートを建設して不動産投資をスタートしている不動産投資家などは、近隣に住んでいるなどの事情から、積極的に自主管理を選択しているケースもあります。

ただしその多くは、アパート経営やマンション経営で生計を立てている地主や富裕層であり、本業を持ったまま不動産投資をしようと考えている人とは事情が異なります。また不動産投資で目指すべきゴールも異なっているでしょう。

その点、自主管理のデメリットとしては、入居者対応や建物管理など24時間365日対応しなければならないということが挙げられます。本業を持つ人にとってこれはまず不可能だと考えられます。

費やさなければならない労力と時間という観点からも自主管理のデメリットは大きいのですが、さらに入居者との間で生じるトラブル対応のむずかしさも見逃せません。それらは往々にして専門的なスキルが必要となります。

たとえば不動産投資の収益面に直結する家賃管理。集金から滞納者の対応など、人的トラブルはデリケートな要素を多分に含んでいます。場合によっては法的な対応が求められることもあり、専門知識が欠かせません。

さらに、そうした管理体制が整っていないと入居者の不満が募り、退去者が続出する可能性もあります。入居者の安定的な獲得と維持は、不動産投資の収益性と密接に関連しています。退去者が出るということは、また入居者を確保しなければならないということです。

このように自主管理と委託管理には、それぞれメリット・デメリットがあります。不動産投資をほぼ完全に自動化するには委託管理を選択することになりますが、状況に応じて自主管理を選ぶケースもあるかもしれません。それぞれの違いを理解し、自分にとってよりプラスとなる意思決定を行いましょう。

「地域性」をベースに、3つの視点から判断

不動産を販売している業者がたくさんいるように、物件を管理する管理会社も多種多様です。不動産投資の成功確率を高めるには、どのような管理会社を選んでもよいわけではありません。最適な管理会社を適切な基準で選ぶことが大事です。

管理会社を選ぶ際のポイントとしては、まず「地域性」を意識しておく必要があります。つまり、どの地域で投資物件を購入するのかをベースに、その地域に根ざして活動している業者を中心に検討するのが通例です。

もちろん、全国対応している管理会社のうち、各地域に拠点を置いている事業者もあります。そのような事業者に管理を委託することもできますが、地域に根ざした管理会社と比較したうえで、よりよい業者を選ぶことが大切です。

では、どのような視点で最適な管理会社を選べばいいのでしょうか。いくつかのポイントを紹介しましょう。

そもそも建物管理を行っている業者には、仲介業務も兼ねている業者と、管理業務を専門に行っている業者があります。従来型のいわゆる「町の不動産会社」といえば、前者を意味することが多いです。駅前などに実店舗を構え、事業を行う業者です。

一方で、管理業務を専門に行っている業者もあります。入居付けなどの賃貸仲介業務を行わず、物件の管理運営に特化している事業者です。管理を専門に行うため、必要なスキルやノウハウは充足されていると考えていいでしょう。

兼業業者と専門業者のどちらを選ぶべきなのかは、不動産投資家のスタンスにもよりますが、冒頭で述べたような地域性もヒントになります。つまりその地域で評価されている管理会社がどの業者なのかによって、選択肢は変わるのです。

加えて一般的な要素として、「管理体制の内容」「過去の実績」「対応力」の三つが判断材料になります。

管理体制の内容として着目しておきたいのは、担当者の有無についてです。特に物件ごとに担当者を付けてくれるかどうかは、物件管理の質に直結することもあり重要です。場合によってはオーナーごとに担当者を付けている業者もあるでしょう。

いずれにしても適切な物件管理には、当該物件およびそのエリアの知見が不可欠です。管理する物件と地域に精通していることは、業者の選定における基本事項といえるでしょう。仲介も兼業している業者であれば、それが入居率にもつながります。

過去の実績については、管理している物件数や建物の種類だけでなく、各物件がどのような状況で推移しているのかもチェックしておきたいところです。つまり不動産投資の視点から、管理している物件の成績を見ておくということです。

管理会社の成績としてわかりやすいのは、やはり入居率でしょう。入居率には地域差があるので一概にはいえませんが、おおむね80~85%を上回っていることが一つの目安になります。併せて、空室対策の中身についても確認しておけば万全です。

三つ目の対応力については、トラブル対応の種類とスピード感、さらには対応時間がポイントになります。現状、遠隔による24時間365日の対応は基本となりつつあり、それができるかどうかだけでもチェックしておくといいでしょう。

なぜ資産20億円大家は「山手線内側にある物件」を疑うのか?

不動産投資初心者の「浅はかすぎる第一歩」は…

◆大家さんをめざすなら目標を設定することが大事

本格的に大家さんをめざそうと決めたら、まず最初に目標を設定することが大事だ。なぜなら、無計画に自分の所有する賃貸住宅を増やしていくと、いろいろな不都合がおきてくるからだ。

もっとも注意したいのは小さなマンションを思いつきで無計画に購入することだ。場所も購入する不動産会社も別々にマンションをいくつか購入すると、借り入れ銀行も複数になるから返済が面倒なだけでなく、大家さんとしての実績にもならない。

やはり早い時期にたとえば、「価格1億円のアパートの大家さんになり、家賃月額60万円をめざす」というふうに目標を設定し、その目標達成に協力してくれる不動産会社をみつけることが何よりも重要だ。

◆目標を決めれば家賃収入月額2,000万円も夢ではない

私は現在20棟の一棟物件を所有しており、毎月2000万円の家賃収入がある。だが最初の1戸は300万円の小さなマンションだった。しかし最初の賃貸用マンションを買ったあと、私はすぐに資産総額20億円、家賃収入月額2000万円という具体的な目標を設定した。

もしあのときこうした目標を立てないまま、気が向いたときにパラパラとマンションを買っていたら、現在のような規模の賃貸住宅の大家さんにはなれなかったと断言できる。

なぜなら最終的な資産額1億円をめざすのと20億円をめざすのでは、物件の選び方はもちろん、金融機関との付き合い方、資金計画の立て方まで、まったく違ってくるからだ。

不動産投資に成功したからこそわかることがある

「資金計画が狂ってくる人」のシンプルな特徴は…

◆大家さん業の第一歩は信頼できるパートナーをさがすことだ

目標を決めたら、それを実現するために、まずやることがある。それは信頼できるパートナーをさがすことだ。信頼できるパートナーとは、こんな人のことだ。

1.あなたの目標を理解し、目標実現のために賃貸物件をさがしてくれる。

2.購入の際、銀行との交渉をしてくれる。

3.購入後はあなたの賃貸物件の入居者を募集してくれる。

4.部屋が埋まったあとは、手足となって賃貸物件の管理をしてくれる。

これらは、すべて不動産会社の仕事だが、このすべてを一人のパートナーにまかせている大家さんは、あまりいない。大家さんとしてあなたが成功するには、すべてをまかせられるパートナーをみつけることが必須なのだ。

◆目標を決めたら「覚悟」も決める

ただ、誤解しないでほしいのは、ここで述べている目標とは、ほぼあなたの願望のことであって、あなたの両親がお金持ちだから目標を大きくした方がいいとか、逆に自分は財産とは無縁だから目標は低くしておこうとかいったこととは無関係だ。

もしあなたが資産額20億円の大家さんになると覚悟を決め、ぶれることなくその目標に向かって進んでいけば、必ず総資産額20億円の大家さんになれる。ただ多くの人は途中で覚悟がゆらぎ「このあたりでいいや」と思ってしまう。

あるいは最初に決めた1億円を簡単にクリアできそうになると、つぎつぎと目標を高くしようとする。そして失敗するのだ。

◆目標以上の投資が失敗をまねく

とくにあなたが所有する賃貸用の物件が増えてくると、パートナー以外のいろいろな業者からも新規の案件が持ち込まれるようになる。それ自体は、あなたの大家さんとしての実績が認められたということなので、喜んでいい。

しかし、パートナーに黙ってそうした業者から持ち込まれる案件を購入するのは、やめた方がいい。あなたはすでにパートナーを通じて銀行などの金融機関とも相談のうえ、目標に向かって計画的に物件を増やしていっているところだ。

そこに突然、あらたな物件を購入すれば、いままで立てた資金計画が狂ってくるし、パートナーや銀行との信頼関係にもひびが入りかねない。

一度立てた目標以上に物件を購入することには、慎重なうえにも慎重でなくてはならないのだ。

「狙い目物件」なんてものは疑ったほうがいい

◆物件の立地条件も疑え

私が述べようとする大家さん業のノウハウは、本屋さんにたくさん並んでいる不動産投資本と真逆である場合が少なくない。ここまで読んで「あれっ」と思った人も少なくないだろう。

たとえば、不動産投資の初心者、ましてサラリーマンであれば、まずはワンルームマンションをすすめるというのが普通だ。しかし私は最初から一棟物件の大家さんになることをすすめている。大家さん業も、やはり競争の世界だ。ライバルに負けないためには、同じ発想をしていてはだめだ。そこで「発想を変えよう」ということで、私の流儀をお届けする。

こうした発想からは、あなたが狙う物件のタイプや立地条件も、従来の常識を疑えということになってくる。

◆東京・山手線、大阪・環状線の内側ならいいか

たとえば物件の立地条件は絶対ではない。よく駅に近ければ近いほどがいいとか、大阪だったら環状線、東京だったら山手線の内側がいいとかいうが、それは一般論であって、絶対ではないのだ。

なぜなら、駅に近い物件は、同じように駅に近い物件同士で、実際は競合しているのだ。同じ駅から徒歩5分の物件の中でどれだけ借り主にアピールする物件を「演出」できるのか。そこに大家さんの知恵を発揮する余地がある。

ましてや東京・山手線の内側がいいとか、大阪・環状線の内側でなければだめとかいった議論は、まったく意味がない。

◆需要があるのに供給が少ないエリアこそ狙い目

たしかに山手線の内側とか環状線の内側とかいったエリアは、だれでも一度は住んでみたいという意味で、ステータスの高いエリアではある。

しかし、あたり前のことだが、賃貸住宅には大家さんが自分で住むわけではない。自分の所有する賃貸住宅が常に満室で、計画に沿った家賃収入が得られる場所なら、エリアのステータスにこだわる必要はまったくないのだ。むしろ「住みたい街ランキング」のようなファミリー向けの人気ランキングからこぼれ落ちているような場所こそ狙い目といえる。

「新婚カップル向け」が戦略として的外れといえるワケ

◆入居者のターゲットも疑え

ここまできたら入居者ターゲットも疑ってみよう。学生向け、女性限定、単身者向け、新婚向け、ファミリー向け。賃貸住宅には、部屋の大きさやグレード、立地条件などから、さまざまなターゲットを設定するのが普通だ。ターゲットを絞り込むことは賃貸住宅を経営する大家さんにとっても重要だが、住んでくれる人のことを考えた結果でもある。

たとえば新婚カップルに人気の1LDKや2DKといった間取りの部屋と学生向けのワンルームを1棟のマンションの中に同じ数だけつくったら、どうなるか。

結論からいえば、いくら大家さんが新婚カップル向けにと内装などに工夫をこらしても、その1LDKや2DKには、まず新婚カップルが入居することはない。募集の際にいくら「新婚さん歓迎」とうたっても、となりに学生や単身者が住むと思われるワンルームがあれば、新婚さんは敬遠するのが普通だからだ。同じことはファミリータイプにもいえる。

そうなると新婚カップル向けやファミリー向けだけにターゲットを絞った1棟マンションやアパートをつくればよさそうだ。ところが実際には、そううまくはいかない。

◆ファミリーでもなく学生でもなく、ターゲットは単身者

新婚カップル向けは、子どもができれば手狭になるので、どうしても入居期間が短くなりがちだ。また新築を好む傾向があるので、古くなると入居率がおちる。

2LDK以上のファミリータイプは入居期間は長いが、いったん空き部屋になると次の入居者が決まるまで時間がかかるのが問題だ。またファミリータイプは広さの割に家賃が低いという欠点もある。たとえば30平米の1DKなら8万円の家賃が設定できる場所で、倍の広さの2LDKで倍の16万円の家賃が設定できるかというと、難しい場合が多い。

また学生向けは、入れ替わりは激しいが、常に新しい需要があるという点はプラスだ。だが近所に大学がない場合、学生向けにターゲットを絞ると意外に苦戦する。

このようにみてくると、ターゲットを絞るなら、これはもう、ファミリーでもなく新婚さんでもなく、学生でもなく、20代後半から30代のサラリーマン、つまり単身者ということになる。

別荘を有効活用…ハワイで人気の「ホテルコンドミニアム」とは

そもそも「ホテルコンドミニアム」とは?

ホテルコンドミニアムは、日本語的に表現すると「ホテルマンション」です。日本では、ホテルコンドミニアムという概念を知らない人がほとんどだと思います。ハワイでは一般的に知られていますが、日本には沖縄に数件ある程度で、一般的ではないかもしれません。

ホテルコンドミニアムとは、ホテルの1室を区分所有し、オーナーが利用しない期間は、ホテルの客室として運用する仕組みをもつコンドミニアムのことを指します。簡単にいうと、自分が使いたいときに使って、使わない期間はホテルとして運用をして、宿泊費が家賃収入として収益を生むのです。

単純に別荘としてコンドミニアムを購入するのではなくホテル運用をした収益で、所有している間の維持管理費を補う方法として有効な手段です。

ハワイでは、「イリカイホテル」、「アラモアナホテル」や、「トランプタワーワイキキ」「リッツカールトン」など一流高級ホテルといわれるところもホテルコンドミニアムです。ハワイへの旅行の際、ホテルとして利用された方もいるのではないでしょうか。

ハワイで人気の一流高級ホテルは「コンドミニアム物件」だった

ちなみに、どれくらい収益を生むかは部屋によって大きく変わりますが、ハワイでは一般的に、ホテル運用の収益からオーナー様が固定資産税と管理費、住宅保険等を差し引くと収支がゼロ前後になることが多いです。ただ、これお部屋によって大きくかわり、利益が生まれているお部屋もあれば赤字になっているお部屋もございますので、購入の際に、エージェントに収支報告書(Owner Statement)の取得依頼して、稼働実績を確認することをお勧めします。なお、長期賃貸収入と違い、1日毎の貸し出しになるので稼働率も前年と同じとは限らないのも注意が必要です。

ホテルコンドミニアムを所有する上でなによりも嬉しいことは、通常のコンドミニアムと異なり、オーナーご自身が利用する際も、一部有料にはなりますが、到着前・デイリー・出発後のルーム清掃、洗濯などホテルのサービスを受けることができます(なお、ホテルによってサービス内容は異なります)。そういった背景から、実はハワイのホテルコンドミニアムでは日本人オーナーの割合が通常のコンドミニアムより高くなっております。

「ハワイ不動産」を売却する際の流れ

次に、ハワイ不動産を売却する際の流れをご説明します。

まず、売却をしようと思った際に、日本と異なり複数の仲介業者に売却を依頼することはできません。つまり、日本の一般媒介というものはなく、専属専任媒介契約のみとなります。よって1社にしか依頼ができないので、依頼をするリスティングエージェント会社(仲介会社)選びが重要になります。

またエージェント(日本でいう営業担当)はフルコミッション(業務委託契約)で正社員ではない場合がほぼすべてとなります。アメリカでは、不動産業界に限らず、営業職といわれる方は、フルコミッション(業務委託契約)の場合が多いようです。よって「会社」に売却を依頼するというより、「個人」に売却を依頼するという色が強いです。ただその「個人」もどこかの会社と業務委託契約を結ばないと売却活動をできないように法律で決まっているので、「個人」といえど、「会社」も選定基準になります。

個人での販売力(マーケティング)には大きな差がありますので、そのエージェントがどこの会社に所属していて、その会社のサポートがあるのかも見極める必要があります。

はじめに物件価格の査定を行い、どのようなマーケティングをして売却をしていくのかを聞き、その内容に納得できれば、売却金額を決めリスティング(専属専任媒介)契約書にサインをします。当該契約書には、契約期間、契約をキャンセルできる条件、売主と買主のエージェントに支払うコミッションなどの記載がございます。

その後、MLSという不動産業者だけが見ることのできる流通サイト(日本でいうレインズ)がありそこに登録をします。登録の際にお部屋の写真も登録するので、その写真の出来映えも重要になります。このMLSに登録すると、不動産サイトで有名なZillowやRedFinなど(日本でいうSuumoに近い存在)に自動的に反映される仕組みとなっております。

日曜日には現地見学会を実施し、買主を集めます。どこまでマーケティングできるかで、集客力が問われます。

買主からオファー(購入申込書)が入り、その条件で売主が許諾できないものがあった場合、カウンターオファーを行います。これは、再度売主が売却条件(価格など)を買主に再度提示することを指します。売却金額が合意したらエスクローを開設し、買主からエスクロー口座にファーストデポジット(申込金)を入金してもらう流れとなります。ここから引き渡しまで30日~45日で完了しますので日本の取引と比べスピードが速いです。

エスクロー開設後、通常14日以内に、売主が知っている情報開示書、コンドミニアム約款書類、シロアリの検査報告書を買主に提出します。また「インスペクション」と呼ばれる建物内の検査を行います。建物内検査で修理箇所があった場合、売主は買主に対応しなければいけません。そして、買主がその上で問題ないとした場合、セカンドデポジット(内金)を買主がエスクロー口座に振り込みます。

ちなみに、通常金額合意後14日以内であれば、買主は無条件で白紙解約することが可能です。また最後の引渡し(ファイナルウォークスルー)前の確認の際には上記修理箇所の工事完了および清掃会社による清掃やカーペットシャンプーの手配を行います。

最後の引渡し登記の前に、エスクローの弁護士が作成した権利書(Deedといい、売主から買主に所有権と譲渡するための公的文書)の公証手続きを行います。公証手続きは、ハワイのエスクロー会社や日本の公証役場で署名することが可能です。これは引き渡し日より2~3営業日前までに完了している必要があります。買主も同様に、引き渡し日より2~3営業日前に残代金をエスクロー口座に入金している必要があります。

引き渡し日(登記日)当日は、エスクローから登記が完了した連絡が入ることを待ち、買主のエージェントに鍵の引渡しを行います。売却金額はアメリカの銀行口座であれば同日の午後に着金の確認がとれます。

売却費用に関して、買主・売主エージェントに支払うコミッションフィー(仲介手数料)が売却金額の約6%かかるのが慣例です。日本では買主側仲介会社に買主が3%、売主側仲介会社に売主が3%の仲介手数料を払うのが通常ですが、アメリカにおいて購入時買主は仲介手数料がかかりません。その代わり、売主が買主側エージェントにも3%、売主側エージェントにも3%の仲介手数料を払います。

また、これとは別に、エスクロー費用に売却金額の1.5%程度かかります。この費用の中に、不動産所有権にかける権原保険、譲渡書類作成費用、所有権の名義調査費用、シロアリ調査費用、建物検査費用、不動産移転税などが含まれます。

ハワイ不動産、売却時に税金はかかるのか

売却の際の税金について、キャピタルゲイン税というものがございます。これは得た利益分に対して税金がかかります。日本人が売却した場合には、HARPTA(ハワイ州源泉徴収税)とFIRPTA(連邦源泉徴収税)という預かり税があります。HARPTAは売却金額の7.25%、FIRPTAは売却金額の15%となり、合計22.5%が源泉徴収されます。そのキャピタルゲイン税の金額が、源泉徴収額より低かった場合、キャピタルゲインがでなかった場合、確定申告時に返金されます。日本とアメリカは租税条約を結んでおり、外国税控除といって同じ所得に対して二重課税されないように調整される仕組みがあります。よって、日本での確定申告だけでなく、アメリカでも確定申告をする必要がございます。

株式会社オープンハウス

ウェルス・マネジメント事業部

なぜお金持ちは「駅から徒歩10分」「同じエリアに1物件」か?

不動産投資型クラウドファンディングで新たな取り組みを開始通常より先に応募できる優先権を医療従事者住まい支援者に付与

[FANTAS technology株式会社]

~人気PJに先行応募できるメリットを提供し医療従事者住まい支援拡大に貢献~

FANTAS technology株式会社 (本社:東京都渋谷区、代表取締役:國師 康平、以下「当社」) は、運営するオンライン完結の不動産投資型クラウドファンディング事業「FANTAS funding(ファンタスファンディング)」で、第24回募集の医療従事者住まい支援プロジェクトで優先権を付与した顧客に対して、第25回募集の優待プロジェクトで先行募集を実施することをお知らせいたします。

医療従事者住まい支援とは、当社が2020年5月から行っている取り組みで、新型コロナウイルスに関連した医療、検査、研究に従事されている方々に向けて、当社が管理するマンションを臨時住まいとして、賃料無料で提供する支援です。本プロジェクト開始後は、希望者や賛同企業などからお問い合わせをいただきました。

この医療従事者住まい支援の一環として、新たな空室マンションの取得費用の調達を目的に「FANTAS funding(ファンタスファンディング)」の第24回募集を実施しましたところ、従来の募集と比較し、年利1%と低金利ながらも募集開始1時間で受付終了となるなど、多くのご支援をいただきました。

この度の優先権は第24回募集で10口以上出資いただいた方が対象となり、第25回募集において一般募集に先行してご応募いただけます。なお、先行募集はプロジェクト全体の8割を予定しており、残り2割を一般募集致します。優待プロジェクトの先行募集期間は2020年7月13日(月)12:00 から14日(火)15:00まで、一般募集期間は翌週7月20日(月)12:00 から21日(火)9:00までとなります。

■優待プロジェクト(第25回募集)概要

<先行募集>

【対象者】 :医療従事者住まい支援PJ (FANTAS check PJ 第77号)にて、10口以上出資いただいた方

【募集期間】:2020年7月13日(月)12:00 ~ 7月14日(火)15:00

【募集方法】:先着方式(※1)

【対象PJ】:FANTAS check PJ 第80~83号

●FANTAS check PJ 第80号(大阪府大阪市)

募集金額:1,126万円 利回り:4.5%(年利)

●FANTAS check PJ 第81号(東京都港区)

募集金額:1,779万円 利回り:4.0%(年利)

●FANTAS check PJ 第82号(東京都世田谷区)

募集金額:1,555万円 利回り:3.5%(年利)

●FANTAS check PJ 第83号(東京都品川区)

募集金額:1,497万円 利回り:3.5%(年利)

(※1)募集開始日時になりましたら、対象者の方に優待プロジェクトにアクセスできるURLをメールにてお知らせいたします。先行募集期間中は、優先対象者の方のみアクセスできます(通常のプロジェクト一覧からは、優待プロジェクト案件が閲覧できません)。また、先着順のため募集枠が上限に達した場合、優先対象者の方でもご応募いただけません。

<一般募集>

【対象者】 :全ての会員の方(先行募集にてご応募いただいた方も含む)

【募集期間】:2020年7月20日(月)12:00 ~ 7月21日(火)9:00

【募集方法】:先着方式

【募集PJ】:FANTAS check PJ 第80~83号

●FANTAS check PJ 第80号(大阪府大阪市)

募集金額:282万円(※2) 利回り:4.5%(年利)

●FANTAS check PJ 第81号(東京都港区)

募集金額:445万円(※2) 利回り:4.0%(年利)

●FANTAS check PJ 第82号(東京都世田谷区)

募集金額:389万円(※2) 利回り:3.5%(年利)

●FANTAS check PJ 第83号(東京都品川区)

募集金額:375万円(※2) 利回り:3.5%(年利)

(※2) 先行募集で上限金額に達しなかった場合は、一般募集時の募集金額に上乗せいたします。

■FANTAS funding(ファンタスファンディング)とは

運用期間は最短3カ月、1口1万円から投資ができるオンライン完結型の不動産投資型クラウドファンディングです。価格下落が生じても約20パーセント程度までの下落であれば投資家の元本が守られる劣後出資の仕組みを構築し、最大限の安全性を確保しています。

当社は、不動産特定共同事業法に基づく事業の許可、及び電子取引業務の認可を取得しているため、「FANTAS funding」では、投資家の契約時の書面手続きが不要、オンライン完結が可能となっています。

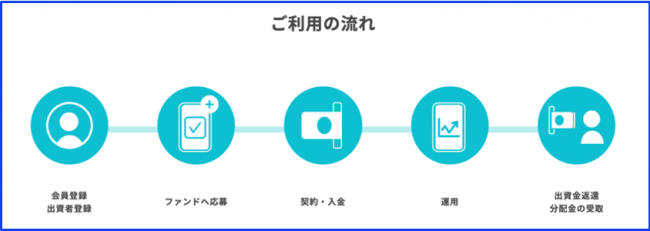

■ご利用の流れ

(URL:https://www.fantas-funding.com/)

FANTAS funding(ファンタスファンディング)に会員登録後、マイページから出資者登録を行っていただきます。出資者登録には、銀行口座の登録、本人確認書類のアップロード等が必要になります。登録受付後、審査・本人確認手続が完了しましたら、成立前書面のご確認・ファンドへの出資の応募が可能となります。出資確定後、契約・入金手続を経て、ファンドの運用を開始いたします。運用期間終了後、各ファンドの運用終了月の20日(土日・祝日の場合は翌営業日)までにご登録いただいた銀行口座に出資金と分配金をお振込みいたします。

FANTAS technology株式会社 (本社:東京都渋谷区、代表取締役:國師 康平、以下「当社」) は、運営するオンライン完結の不動産投資型クラウドファンディング事業「FANTAS funding(ファンタスファンディング)」で、第24回募集の医療従事者住まい支援プロジェクトで優先権を付与した顧客に対して、第25回募集の優待プロジェクトで先行募集を実施することをお知らせいたします。

医療従事者住まい支援とは、当社が2020年5月から行っている取り組みで、新型コロナウイルスに関連した医療、検査、研究に従事されている方々に向けて、当社が管理するマンションを臨時住まいとして、賃料無料で提供する支援です。本プロジェクト開始後は、希望者や賛同企業などからお問い合わせをいただきました。

この医療従事者住まい支援の一環として、新たな空室マンションの取得費用の調達を目的に「FANTAS funding(ファンタスファンディング)」の第24回募集を実施しましたところ、従来の募集と比較し、年利1%と低金利ながらも募集開始1時間で受付終了となるなど、多くのご支援をいただきました。

この度の優先権は第24回募集で10口以上出資いただいた方が対象となり、第25回募集において一般募集に先行してご応募いただけます。なお、先行募集はプロジェクト全体の8割を予定しており、残り2割を一般募集致します。優待プロジェクトの先行募集期間は2020年7月13日(月)12:00 から14日(火)15:00まで、一般募集期間は翌週7月20日(月)12:00 から21日(火)9:00までとなります。

■優待プロジェクト(第25回募集)概要

<先行募集>

【対象者】 :医療従事者住まい支援PJ (FANTAS check PJ 第77号)にて、10口以上出資いただいた方

【募集期間】:2020年7月13日(月)12:00 ~ 7月14日(火)15:00

【募集方法】:先着方式(※1)

【対象PJ】:FANTAS check PJ 第80~83号

●FANTAS check PJ 第80号(大阪府大阪市)

募集金額:1,126万円 利回り:4.5%(年利)

●FANTAS check PJ 第81号(東京都港区)

募集金額:1,779万円 利回り:4.0%(年利)

●FANTAS check PJ 第82号(東京都世田谷区)

募集金額:1,555万円 利回り:3.5%(年利)

●FANTAS check PJ 第83号(東京都品川区)

募集金額:1,497万円 利回り:3.5%(年利)

(※1)募集開始日時になりましたら、対象者の方に優待プロジェクトにアクセスできるURLをメールにてお知らせいたします。先行募集期間中は、優先対象者の方のみアクセスできます(通常のプロジェクト一覧からは、優待プロジェクト案件が閲覧できません)。また、先着順のため募集枠が上限に達した場合、優先対象者の方でもご応募いただけません。

<一般募集>

【対象者】 :全ての会員の方(先行募集にてご応募いただいた方も含む)

【募集期間】:2020年7月20日(月)12:00 ~ 7月21日(火)9:00

【募集方法】:先着方式

【募集PJ】:FANTAS check PJ 第80~83号

●FANTAS check PJ 第80号(大阪府大阪市)

募集金額:282万円(※2) 利回り:4.5%(年利)

●FANTAS check PJ 第81号(東京都港区)

募集金額:445万円(※2) 利回り:4.0%(年利)

●FANTAS check PJ 第82号(東京都世田谷区)

募集金額:389万円(※2) 利回り:3.5%(年利)

●FANTAS check PJ 第83号(東京都品川区)

募集金額:375万円(※2) 利回り:3.5%(年利)

(※2) 先行募集で上限金額に達しなかった場合は、一般募集時の募集金額に上乗せいたします。

■FANTAS funding(ファンタスファンディング)とは

運用期間は最短3カ月、1口1万円から投資ができるオンライン完結型の不動産投資型クラウドファンディングです。価格下落が生じても約20パーセント程度までの下落であれば投資家の元本が守られる劣後出資の仕組みを構築し、最大限の安全性を確保しています。

当社は、不動産特定共同事業法に基づく事業の許可、及び電子取引業務の認可を取得しているため、「FANTAS funding」では、投資家の契約時の書面手続きが不要、オンライン完結が可能となっています。

■ご利用の流れ

(URL:https://www.fantas-funding.com/)

FANTAS funding(ファンタスファンディング)に会員登録後、マイページから出資者登録を行っていただきます。出資者登録には、銀行口座の登録、本人確認書類のアップロード等が必要になります。登録受付後、審査・本人確認手続が完了しましたら、成立前書面のご確認・ファンドへの出資の応募が可能となります。出資確定後、契約・入金手続を経て、ファンドの運用を開始いたします。運用期間終了後、各ファンドの運用終了月の20日(土日・祝日の場合は翌営業日)までにご登録いただいた銀行口座に出資金と分配金をお振込みいたします。

「かぼちゃの馬車」なぜか中堅サラリーマンがハマった甘い罠

甘い言葉に夢を買った「かぼちゃの馬車」

私は、2018年5月から8月まで当社が発行する「週刊全国賃貸住宅新聞」に「シェアハウスの投資検証」という連載を10回にわたって書いた。このような事件が起きた背景は何か。ポイントは次の4つ。(1)マイナス金利、(2)長寿化、(3)身近になった不動産投資、(4)サブリースで安定収入だ。

まず、(1)は、2016年に日銀がマイナス金利を発動したことにより、金融機関は融資を積極的 に行わないといけなくなった。その時にスルガ銀行をはじめ地銀がこぞって目を付けたのが、個人の不動産業への貸し付けだった。担保が取れる不動産は、融資しやすかったからだ。当時、いくつかの地銀の融資額が、本社のある地元よりも、東京にある支店の方が多いという話をよく耳にしたものだ。その中でもスルガ銀行は群を抜いていた。スルガ銀行はサラリーマンに対し、他行が金利1〜2%前後で融資していたときにそれよりも高い4.5%だったが、年収に応じてフルローンで融資した。取材したある年収1500万円の「かぼちゃの馬車」オーナーには3億円の融資枠が設定された。そんな融資枠を提示されたため、そのオーナーは「かぼちゃの馬車」を2棟も買ってしまった。

さらに、(2)の長寿化と年金不安によって老後の生活への不安が一層強くなっているサラリーマン にとって、(3)の不動産投資で成功をしている人たちの話を書籍で見かけたり、セミナーで聞く機会が増えた。しかも本を出している人の中には「主婦」「中卒」「高卒」という簡単に融資が引けないような属性だったり、「たった1年で」という短期間で家賃収入を数千万円得られたという話だったりと、「自分でもできるのではないか」と感じさせる空気があった。とはいえ、サラリーマンとしての仕事が忙しいと、片手間で不動産取得後の賃貸経営は難しいという懸念材料はある。

「かぼちゃの馬車」は銀行も業者と結託していた。

そこで、(4)の「サブリース」という便利な仕組みがその不安を払拭した。サブリースとは、運営会社がオーナーから1棟丸ごと借り上げることで、家主は空室による家賃収入の減額リスクが回避できるばかりか、自分の代わりにシェアハウスの管理・運営をしてくれるという一見便利な仕組みだ。だが、サブリースにもデメリットはある。後述するが、最初に提示された家賃で長期間借り上げてもらえるわけではない。入居状況が悪ければ、予想以上に家賃を下げられるリスクがあるのだ。

周知の通り、スルガ銀行は金融庁から行政処分を受け、信用が失墜。2019年11月に発表した2025年度までの中期経営計画では、22年度時点で新規融資額はピーク時(15年度)の3割まで減る。「かぼちゃの馬車」の運営会社は経営破綻し、破産。サブリース家賃は絵に描いた餅で、倒産3カ月前の実態は入居率が3割。そんな収益性が低い建物を他社がサブリースをするメリットはなく、家賃も下げざるを得ない。売却しようにも、相場よりも高く買っているせいで売れても多額の借金が残る。

今、苦しめられている「かぼちゃの馬車」オーナーに共通するのは、ロクに不動産投資や賃貸経営について学ぶこともせず、シェアハウス販売業者のセミナーや営業マンと化した知人の甘い言葉に夢を見て買ってしまったことだ。無論、「かぼちゃの馬車」に限っていえば、銀行も業者と結託していたという不正もあったし、不動産業界に精通していないとわからない取引もあった。それだけに不動産投資をする際にはかなりの勉強と情報網が必要なのだ。

「かぼちゃの馬車」の事件を見ると、不動産は投資額が大きく、しかも失敗すると多額の借金を抱えるリスクがあるため、資産運用の候補から除外したくなるかもしれない。そこで注意したいのは、不動産投資という言葉だ。不動産投資とは本来、購入した不動産を売却した時に儲ける方法である。その点においては、株式投資と似ているかもしれない。だが、本書で紹介するのは、不動産投資ではなく「家主業」という事業だ。事業として収益不動産を運用し、利益を得るという手法を紹介する。

…詐欺?「どう見ても嘘」入居率98%への疑惑。暴かれた真実

1日入居しただけで「空室ありません」と言い張る強者

【Case1:空室があるのに入居率98%?】

某管理会社が「弊社は入居率98%以上で、万一空室が出てもネットワーク力ですぐに借主が見つかります」と資料を送ってきた。その物件が気になって何度か足を運んだら、空室らしき部屋もあって、どう考えても98%ではないと思うのだが、本当のところはどうなのか知りたい。

(写真:PIXTA)

マンションでもビルでも、空室はつきものだ。いくら人気のエリアに立地していたとしても、借主の身に何かが起これば、退去せざるを得ないことも生じるもの。そうなれば、次に契約した借主が入居するまでに掃除が必要になるし、場合によっては修繕や改装をしなければならないこともある。その期間は誰かがその部屋を使うことはできないから、必然的に空室の期間が発生するのだ。

そんなことは、素人でも想像すればわかることだ。それでも入居率にこだわるのはなぜか。それは、空室=家賃収入がなくなることを意味するからだ。つまり、入居率が低くなれば、実質利回りも低くなる。儲からないのだから、担保評価される金額も目減りする。当然、そんな物件を好き好んで買う客はいないだろう。だから少しでも良く見せようとする。

幸いにして、入居率というものは細かな算出方法が決まっているわけではない。ちゃんと空室率を計算するなら、家賃発生日/365日×100で計算するべきなのだが、ちゃんとした計算方法をどの広告も載せていない。業者によっては、月単位で稼働率計算を行い、1日でも入居すればその月は稼働で処理して誤魔化す場合もある。というか概ね管理会社の稼働率なんて後者での計算が圧倒的かと思う。

普通に計算したら退去から原状回復を最短で処理しても3日は必要だ。募集が予約で埋まる部屋なんて世の中にそんなにない。なので平均1ヵ月程度は空室になる事が多い。そうすれば稼働率は91.78%になる。

「これだけ儲かる」と夢想した哀れな初心者の末路は…

それでも低ければ、広告費(オーナーの金)をかけて入居者の募集を強化する。それでもダメなら、フリーレントで借りられるという設定で、とにかく入居させてしまう。そうやって、入居率を高水準で維持させているのである。フリーレントの名前通り、お金の面では空室と変わらないが。

さて、そんなことを知らない顧客はどうなるか。

まずは売却金額と表面利回りをチェックして、諸経費を勘案しながら実質利回りを出そうとする。この表面利回りは、入居率100%での計算だから、実質利回りの計算時は単純に入居率を掛ける。そして、勝手に「これだけ儲かる」と想像するのだ。

だが、考えて欲しい。先のように入居者募集を強化すれば、広告費がかさむ。フリーレントにしてしまえば、その期間は収入もゼロのまま。それらも本来は実質利回りを算出する際の諸経費に含まれるものだが、中身がどうかを管理会社も自ら進んで話すことはないだろう。そうして、想像していた利回りと大差がついてしまう。これが積み重なって利益が減少したり、最悪のケースでは赤字に陥ったりするのだ。

こういう事態を防ぐにはどうするかは簡単だ。1年間のトラックレコードを要求すればいい。出さない売主や管理会社は、一言で言えば信用できないヤツだ。

また、1年の修繕リストを開示してもらえれば修繕の予測もつく。最後に業者に依頼して募集資料をいただけば完璧だ。募集資料に広告料やフリーレントといった条件が載っているので見ればわかる話だ。

あとは、2018年のように天災が度々起こることで諸経費が増えるということもある。これも直接的な被害は保険で補償されることもあるが、例えば広範囲にわたって被害が生じた影響で、仮復旧工事をくり返して本工事を待つということもあり得る。その間も空室になってしまえば、またしても家賃収入が減る。さらに、その物件に住めないという状態に陥ってしまえば、移転費用も発生することになるだろう。そうなると、儲けはどんどん減っていく。

一つアドバイスをするならば、実質利回りはある程度厳しい数字で計算していくしかない。少なくとも、年間収入の1割相当は経費として見るべきだろう。さらに言うと、余計に広告費がかかるような人気のないエリア、業者がなかなか見つからないようなエリアは避けるべきだ。単に価格や業者が算出した利回りを鵜呑みにせず、自分で判断して、本当に信頼できるプロの判断をもらうクセが必要だ。

「プロにお任せください」を安易に信じたところ…

【Case2:あらゆる物件は管理のプロに任せるのがベスト?】

不動産業者から管理会社を紹介されてつき合いをはじめたが、担当者は「管理会社は管理のプロですから、あらゆる物件を任せるのがベストな選択です。遠方でも提携先の管理会社があるので安心してほしい」と営業をしてきた。自分はまだ手持ちの物件が少ないから、管理会社に任せなくてもいいと考えているのだが、どうか。

副業の投資家は24時間365日対応することはできないから、管理会社を利用するしかない。また残念ながら、売ったら売りっぱなしの業者から入手した物件で、自分にノウハウがない投資家であれば、相談できる相手もいないから管理会社に頼らざるを得ない。だから管理会社の利用は圧倒的に多い。

管理会社を使うかどうかは別として、言っておきたいのは「任せたままにしない」ということだ。

自分の物件が今どうなっているか?管理会社がどんな業務をしているか?借主(住人)がどう思っているか?などが把握できているオーナーなら、管理会社も手を抜かず仕事をすることだろう。楽をしたら、その分だけ儲からないのだ。

また、管理会社も業務の質は千差万別だから、内情をよく調べておくことも大事だ。よくある話だが、管理会社の下手な業務で、物件に傷が入ったり、トラブルやクレームが多くなったりということもある。それで物件の価値が下がってしまうこともあるのだ。また、入居率を高めるということも重要だが、そこに力を入れず、結果を出せない管理会社もある。それも避けるべきだろう。

前者も後者も、仕事がデキるかどうかがポイントだから、業務委託を定期的に見直すことも必要になるだろう。オーナー自らがよく状況を把握し、業務内容を理解した上で管理会社に任せていくことだ。15%以上の空室が出たり、修繕費が高いと感じたりしたら迷わず相見積もりを取ることをお勧めする。

そう、ここまで考えていくと、自らの住居から遠く離れた地方での物件購入はNGだ。土地であれば、早めに売れない限りは持たない方がいいケースも多い。そこはどんな地域で、どんなニーズがあり、周辺がどうなっているかがわからないのに、建物を建てて入居してもらえるほど世の中は甘くない。

安い家賃帯のマンションだとやっぱり問題が…

もう一つ付言すると、管理の手間は借主の質によっても大きく変わる。端的に言えば、安い家賃帯のマンションはトラブルやクレームが多く、共用部も傷みがちだ。入居の判断も家賃が最優先になる。だから管理会社に任せてしまった方が楽だ。

一方で、家賃が10万円台後半の借主は管理の手間が少ない。空室でも、ニーズに合わせたデザインや設備にしていけば、おのずと入居が決まる。だから、ある程度の経験があれば、こうした物件に限って自主管理してもいいと考える。むしろ、そこに面白さを見出して自主管理ができれば、投資家としての腕も上がると思っている。

「使えない」悪評も…対象拡大の持続化給付金、実際のところ?

「要件厳しい」「受給遅い」悪評も…給付金の実情は?

売上高が前年同月比で47%も減少したが、あと3%のところで要件に満たず持続化給付金をもらうことができない! こんな悲鳴を友人から伺いました。要件があるとはいえ、まだ半数近くの中小企業、小規模事業者の方々が受給されていません。なかには申請していない方々も少なからずいらっしゃるのではないでしょうか。未受給の経営者の方には、ぜひとも確認して欲しい! そんな想いを持っています。

支給遅れや事務委託に関しての様々な悪評ばかりが世間を賑わせていますが、支援を必要としている企業にとってはやはりよい制度です。本記事では給付金の概要から対象者や申請方法を改めて解説し、最後にはちょっとした節税対策にも触れたいと思います。

国を挙げての中小企業支援、ぜひとも活用したいが…

経済産業省によれば、6月22日までに、約165万件の中小企業・個人事業者への給付が完了しており、支給総額は約2兆2,000億円となっています。中小企業庁が公表する2016年の中小企業、小規模事業者の総数が357.8万人であることを踏まえると約半数の方が受給している一方で、もう半数の方は未受給と言えます。

【給付金概要】

感染症拡大により、営業自粛等により特に大きな影響を受ける事業者に対して、事業の継続を支え、再起の糧としていただくため、事業全般に広く使える給付金を給付します。

感染症拡大により、営業自粛等により特に大きな影響を受ける事業者に対して、事業の継続を支え、再起の糧としていただくため、事業全般に広く使える給付金を給付します。

持続化給付金の財源として2020年度第1次補正予算で2兆3,176億円を計上しました。その後、支給対象拡大などのため第2次補正予算では1兆9,400億円を積み増ししています。

申請要件は?満たせなくても給付対象となる「特例」も

【給付対象】

資本金10億円以上の大企業を除く、中小法人等を対象とし医療法人、農業法人、NPO法人など、会社以外の法人についても幅広く対象となります。

1. 2020年4月1日時点において、次のいずれかを満たすことが必要です。ただし、組合若しくはその連合会又は一般社団法人については、その直接又は間接の構成員たる事業者の3分の2以上が個人又は次のいずれかを満たす法人であることが必要です。

A) 資本金の額又は出資の総額注1が10億円未満であること。

B) 資本金の額又は出資の総額が定められていない場合は、常時使用する従業員注2の数が2,000人以下であること。

注1 「基本金」を有する法人については「基本金の額」と、一般財団法人については「当該法人に拠出されている財産の額」と読み替える。

注2 「常時使用する従業員」とは、労働基準法第20条の規定に基づく「予め解雇の予告を必要とする者」を指す。(パート、アルバイト、派遣社員、契約社員、非正規社員及び出向者については、当該条文をもとに個別に判断。会社役員及び個人事業主は予め解雇の予告を必要とする者に該当しないため、「常時使用する従業員」には該当しない。)

注2 「常時使用する従業員」とは、労働基準法第20条の規定に基づく「予め解雇の予告を必要とする者」を指す。(パート、アルバイト、派遣社員、契約社員、非正規社員及び出向者については、当該条文をもとに個別に判断。会社役員及び個人事業主は予め解雇の予告を必要とする者に該当しないため、「常時使用する従業員」には該当しない。)

2. 2019年以前から事業により事業収入(売上)を得ており、今後も事業を継続する意思があること。

※事業収入は、確定申告書(法人税法第二条第一項三十一号に規定する確定申告書を指す。以下同じ。)別表一における「売上金額」欄に記載されるものと同様の考え方によるものとします。

3. 2020年1月以降、新型コロナウイルス感染症拡大の影響等により、前年同月比で事業収入が50%以上減少した月(以下「対象月」という。)が存在すること。

※対象月は、2020年1月から申請する月の前月までの間で、前年同月比で事業収入が50%以上減少した月のうち、ひと月を任意で選択してください。

※対象月の事業収入については、新型コロナウイルス感染症対策として地方公共団体から休業要請に伴い支給される協力金などの現金給付を除いて算定することができます。

なお、上記要件を満たさない場合でも、創業特例(2019年1月から12月までの間に設立した法人に対する特例)や、季節性収入特例(月当たりの事業収入の変動が大きい法人に対する特例)等が認められるケースも考えられますので、ご不明点等はお気軽にお問い合わせください(代行については行政書士の独占業務となっておりますので、あくまでも相談にのるということです)。

【給付額】

給付金の給付額は、200万円を超えない範囲で対象月の属する事業年度の直前の事業年度の年間事業収入から、対象月の月間事業収入に12を乗じて得た金額を差し引いたものとします。

※月間事業収入が、前年同月比50%以下となる月で任意で選択した月を【対象月】と呼びます。対象月は、2020年1月から12月までの間で、事業者が選択した月とします。

(『「持続化給付金」の事務局ホームページ』より引用)

たった3点の書類とオンライン手続きのみで完結

【申請に必要な書類】

申請の際に必要な書類はたった3点です。

①確定申告書類のうち、確定申告書別表一(収受日付印が押されていることが必要)及び法人事業概況説明書

②2020年分の対象とする月(対象月)の売上台帳等

③通帳の写し、銀行名・支店番号・支店名・口座種別・口座番号・口座名義人が確認できるもの

【申請手続】

まずは申請用ホームページ(https://www.jizokuka-kyufu.jp/procedures_flow/)にアクセスし、マイページを作成しましょう。マイページから基本情報(法人番号・法人名や業種・設立年月日・資本金の額及び従業員数をはじめとする法人情報)、売上額(入力すると申請金額を自動計算)、振込口座情報を入力し、必要書類を添付し(スマートフォン等で撮影した写真画像でもOK)、各種宣誓・同意事項に同意することで完了です。

公式ホームページには、申請内容に不備等がなければ2週間程度で振り込まれると記載されています。

持続化給付金における4つのポイント

【ポイント1】確定申告書の控えには「収受印が必要」

前述の必要書類の一番目の確定申告書の控えについて、「収受印が必要」という点には留意が必要です。e-Taxを通じて申告を行なっている場合には「受信通知」を添付する必要があります。いずれも存在しない場合には、税理士による押印及び署名がなされた対象月の属する事業年度の直前の事業年度の確定申告で申告した又は申告予定の月次の事業収入を証明する書類を提出することで代替することができます。

【ポイント2】不正受給とみなされた場合、厳罰対応

不正受給については厳しい対応が取られることが明記されておりますのでご留意ください。以下は持続化給付金公式ページからの抜粋です。

【不正受給時の対応】

提出された証拠書類等について、不審な点が見られる場合、調査を行うことがあります。調査の結果によって不正受給と判断された場合、以下の措置を講じます。

①給付金の全額に、不正受給の日の翌日から返還の日まで、年3%の割合で算定した延滞金を加え、これらの合計額にその2割に相当する額を加えた額の返還請求。

②申請者の法人名等を公表。不正の内容が悪質な場合には刑事告発。

②申請者の法人名等を公表。不正の内容が悪質な場合には刑事告発。

【ポイント3】持続化給付金にかかる法人税

持続化給付金を受領した際の留意点は「この給付金は課税所得となる点」です。会計処理としては営業外収益又は特別収益として計上します。

【ポイント4】「経営セーフティ共済」の活用で経営難回避&節税

課税所得となるため、法人税が取られてしまうとそのぶん効果が薄れてしまいますが、そんなときには「経営セーフティ共済」の活用がおすすめです。正式名称は中小企業倒産防止共済ですが、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。

掛金月額は、5,000円から20万円までの範囲(5,000円単位)で自由に選択でき、掛金は掛金総額が800万円に達するまで積み立てることができます。

また確定申告の際、掛金を損金(法人の場合)、または必要経費(個人事業主の場合)に算入できるので、節税効果があります。

共済契約を解約された場合は、解約手当金を受け取れます。自己都合の解約であっても、掛金を12ヵ月以上納めていれば掛金総額の8割以上が戻り、40ヵ月以上納めていれば、掛金全額が戻ります(12ヵ月未満は掛け捨てとなります)。

共済金の借入れは、無担保・無保証人で受けられます。共済金貸付額の上限は「回収困難となった売掛金債権等の額」か「納付された掛金総額の10倍(最高8,000万円)」の、いずれか少ないほうの金額となります。

取引先の事業者が倒産し、売掛金などの回収が困難になったときは、その事業者との取引の確認が済み次第、すぐに借り入れることができます。

掛金は前納できます。前納すると、1月につき掛金月額の1,000分の5注3の前納減額金が発生します。払い込んだ掛金は税法上、法人の場合は損金、個人の場合は必要経費に算入できます。また、1年以内の前納掛金も払い込んだ期の損金または必要経費に算入できます。前納の期間が1年を超えるものは、各事業年度末(決算期)において、期間の経過に応じて、必要経費または損金の額に算入できます。

注3 2017年11月以降に前納した分からは「1,000分の0.9」となります。

(中小機構『経営セーフティ共済』より)

直近では、対象者が拡大され、2020年1~3月の間に創業した事業者の方も支給対象となりました。国を挙げて中小企業、小規模事業者の方を支援する助成金ですので、未申請の方はぜひともお早めに!

村木 謙介

村木謙介公認会計士事務所 代表

貧乏サラリーマン大家と金持ち大家、明暗分けた「知識」とは?

安定的な収入を維持するカギは「賃貸管理」

不動産投資の物件運営に欠かせない「賃貸管理」について解説していきます。不動産投資を始める際、物件の選定に力を入れる人は少なくありませんが、この賃貸管理にも着目しておくことが大切です。

そもそも、なぜ不動産投資に賃貸管理が重要なのでしょうか。それは、不動産投資というものが中長期的に行われることを基本としているためです。もちろん短期間で売却することもありますが、基本的には、中長期的に保有することを軸にしています。

それというのも不動産投資のメイン収入は、入居者から得られる家賃収入であるからです。家賃を得て、融資の返済(元金+利息)に充てつつ、残りの部分が純粋な利益となるわけです。そこに、賃貸管理の重要性が隠されています。

要するに、入居者を安定的に獲得すること、そして家賃水準および入居者を維持していくことは、不動産投資における最大のキーポイントとなります。そしてそれは、賃貸管理によって実現できる事柄です。

用語の詳しい解説については後述しますが、賃貸管理には大きく「入居管理」と「物件管理」の二つがあります。前者は入居者を獲得するためのもの、そして後者は物件の価値および入居者を維持するためのものになります。

これら賃貸管理が適切に行われていなければ、思うように入居者を獲得できないか、獲得できたとしても維持することができません。たとえ好立地の物件でも入居者が次から次へと離れてしまっては意味がないのです。

知識の差がすべてを決める。

管理会社の活用が不動産投資の成功につながる理由

不動産投資における賃貸管理について考える際には、この入居管理と物件管理の双方をバランスよく検討し、どちらもおろそかにすることのないよう厳しくチェックしていく姿勢が必要です。特に業者に委託する場合はなおさらです。

不動産投資は外部業者に委託することで、ほぼ自動化することができます。自動化することによって不動産投資家は意思決定に注力できるようになり、かつ余計な労力や時間を投資しなくて済むようになるのです。

この点は、ほかの投資と比較しても優れているポイントとなります。そしていかに自分の労力と時間を費やさずに投資を行えるかは、中長期的に見て決して軽視できないことです。なぜなら別の活動に労力と時間を投下できるからです。

一般的な事業を考えてみるとわかるように、企業の経営者は基本的に現場の仕事を行いません。現場の仕事を行ってしまうと、会社を運営するために必要な意思決定や戦略立案、さらには資金調達およびトップ営業ができなくなってしまうためです。

もちろん小さな企業であれば、社長自ら現場仕事をしているケースもあるでしょう。しかし、上場しているような大手企業であれば、経営者(経営層)は現場仕事をしません。それが企業全体が稼ぐために必要不可欠だからです。

不動産投資もまた、一つの事業運営と同じです。自分で何でもやろうとすれば、本当にやるべき物件の選定や意思決定ができず、また融資付けに使う労力と時間もなくなってしまいます。また会社員の方であれば、本業にも支障をきたす可能性があるでしょう。

投資の成功は、本業やプライベートに影響を与えずに実現するのがベストです。そう考えると、賃貸管理という重要事項を自分でやるのではなく、任せられる体制を整えることが不動産投資の成功につながるのだとおわかりいただけるのではないでしょうか。

最低限押さえておきたい賃貸管理の基礎知識

不動産投資家が押さえておくべき賃貸管理の基礎知識は、物件を購入し、管理運営していくまでの流れを踏まえて把握することが大切です。まずはどのような流れで物件の管理運営に至るのかを学んでおきましょう。

物件を購入したあと、まずやるべきは「入居者の募集」です。すでに入居者がいる中古物件であればこの過程は必要ありませんが、入居者がいなかったり空室があったりする場合には入居者の募集をかけなければなりません。

通常、入居者の募集は管理会社の窓口やホームページ、ポータルサイトなどで行われます。これらの管理運営には人件費や広告費がかかるため、不動産投資家はそれらの費用も計算に入れて、シミュレーションをしておく必要があります。

入居者が獲得できるかどうかには地域差があります。たとえば住宅需要の高い激戦区などでは、一定の広告費用をかけなければ入居者が集まらないケースも多く、その点も踏まえて戦略的に投資していかなければなりません。

入居者が無事に集まれば、その後は賃貸借契約などの手続きを経て、実際の入居へと至ります。ただ仲介業者を入れている場合は、仲介手数料も支出しなければなりません。通常これらの費用は、物件購入の検討段階で加味しておくことになります。

ちなみに、仲介手数料は不動産投資家(オーナー)と入居者の双方から支出されています。仲介会社はそれぞれの仲介手数料を得て事業を行っているというわけです。宅地建物取引業法では、仲介手数料について次のような規定が設けられています。

●借主と貸主の双方が仲介手数料を負担する場合はそれぞれ家賃の0.5ヵ月以内となる

●依頼者の承諾があれば、いずれか一方から家賃1ヵ月分以内の仲介手数料を受け取れる

●借主と貸主から受け取る報酬の合計額は、賃料の1ヵ月分以内でなければならない

このように、不動産業者が受け取れる仲介手数料は法令で定められています。しかも、この規定はあくまでも上限を定めているものなので、当然に上限額を請求できるわけではないという点も押さえておきましょう。

ここで考えておきたいのは、不動産業者に仲介を依頼するケースの広告料等についての取り扱いです。入居者の獲得には広告料の支出が不可欠な場合も多いですが、仲介業者を入れている場合、その広告料はだれが負担するべきなのでしょうか。

通常、仲介業務の過程で発生する費用に関しては、不動産業者は依頼者に請求することができません。それは広告費用や入居の案内にかかる費用についても同様です。それらは仲介手数料に含まれると解釈されているためです。

ただし、注意が必要なのは、“例外的”な措置も認められているという点です。例外とは依頼者からの特別な依頼に応じて発生した実費については、依頼者に請求することができるという規定のことです。

具体的には「依頼者の依頼に基づいていること」「通常の仲介業務では発生しない費用であること」「実費として発生していること」などが条件となります。費用の根拠を明確にし、余計な費用を支出しないように注意しましょう。

このようにして入居者を獲得したあと、入居後の管理が始まります。入居後の管理には主に入居者対応(家賃・管理費の集金、クレーム対応等)と物件管理(清掃やメンテナンス等)があります。管理費用は業者によって異なりますが、家賃の5~10%が目安です。

以上のように、入居付けに必要な作業と入居後に必要な作業とを区別して、管理業務全体をイメージしておきましょう。

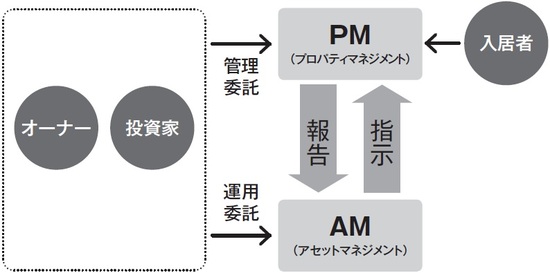

不動産管理における「PM」と「AM」の役割

不動産投資の管理に関連する業者は、入居までの流れを担当する業者(仲介業者等)と、入居後の管理を行う業者(物件管理会社等)に分類できます。それぞれの役割の違いを理解したうえで、委託することが大切です。

またそれ以外にも、「PM」と「AM」という用語で不動産業者を分類することもあります。では、PMとAMはそれぞれ何を意味し、どのような役割を担っているのでしょうか。その違いと特徴についてチェックしておきましょう。

●PM(プロパティマネジメント)

不動産管理におけるPMとは、「プロパティマネジメント」のことを意味します。プロを行う業者を指します。

通常、賃貸管理といえばPMを意味していると考えて間違いないでしょう。ただしこのPMに関しては、不動産投資家からの不満も少なくありません。入居付けから物件管理、さらには入居者のフォローまで、幅広い業務を担うことになるためです。

そしてそれらの業務範囲は、対応する業者ごとに異なります。投資物件の「経営」全般までそつなくこなしてくれる業者もいれば、必要最低限の業務しかせず、清掃などはオーナーに任せているところもあります。

また、入居付けや集金管理など、それぞれの業務に強みを持った業者もいます。トータルでマネジメントしてくれる業者に不満がある場合は、それらの強みを持った業者に委託することを検討する必要があります。

●AM(アセットマネジメント)

不動産管理におけるAMとは、「アセットマネジメント」のことを意味します。AMの仕事は、PMよりも大局的な部分を踏まえています。具体的には、不動産投資家の経営状況をウォッチし、投資家の代わりに必要な対策を行うのが主な仕事です。

多くの不動産投資家は、複数の物件を所有しています。保有する物件数が増えれば増えるほど見るべきポイントも多くなるため、外部の専門家にチェックしてもらう必要があるのです。そこにAMの必要性があるというわけです。

ちなみにアセットマネジメントは、直訳すると「資産管理」を意味します。そのため物件管理という枠を超えて、投資利回りを最大化するための投資顧問業務全般を行う業者もあります。まさに資産全体の管理です。

従来の不動産投資家は、よほど扱う物件の数および規模が大きくならない限り、個人でAMを活用するという発想はなかったかと思います。しかし、より効率的に不動産投資を行っていきたいと考えるならAMの活用も検討するべきでしょう。

以上のように、不動産管理におけるPMとAMにはその役割と業務内容、さらには不動産投資家にもたらす価値に大きな違いがあります。それぞれの特徴を踏まえたうえでどのように活用していくべきかを考えることが大切です。

特に、これまでAMの活用を視野に入れていなかった人は、不動産投資の効率性という観点から「資産管理の専門家とともに投資を行う」という視点を持ってみてください。そこに不動産投資家の成長を促進させる要素があるかもしれません。

不動産投資は自分らしく生きる道具 女子のための資産運用入門

◆「不動産投資は自分らしく生きる道具 女子のための資産運用入門」(杉原杏璃、祥伝社、1650円)

投資家としても知られるグラビアアイドルが、ロングセラーとなった株の入門書「株は夢をかなえる道具」に続けて書いたのは、不動産投資の本。「とにかくもうけたい」と目の色を変えて取り組むのではない女性ならではの視点が、初心者には共感、納得できるだろう。

フラット35不正利用、オーナーは本当に「被害者」なのか?

住宅金融支援機構が提供する低金利の住宅ローン「フラット35」を不動産投資に不正利用していたオーナー約150人が、契約違反として機構から残債の一括返済を求められ、一部が自己破産に追い込まれている問題。前回の記事では、業者側が巧みな営業トークで投資家に住宅ローンを組ませ、さらに二重売買契約や架空のリフォームローン契約などによって組織的に裏金を抜くスキームの実態について紹介した。

悪質な手法でオーナーを食い物にする業者側にも当然問題があるが、その一方で、住宅ローンと知りながら契約したオーナーたちの行動を疑問視する声も少なくない。

オーナーはなぜ、フラット35での投資物件購入を決めたのか。そして、彼らは本当に「被害者」なのか。実際に一括返済を求められたオーナー3人に話を聞いた。

遅延損害金が毎月50万円積み上がる

「4000万円もの残債を一括返済できるわけもなく、毎月約50万円の遅延損害金が積み上がっている状態。借り換えも10行に断られて、任意売却も許されず、もう手の打ちようがありません。このまま競売にかけられたら数千万円の債務が残ってしまう」

東京都の会社員遠山健司さん(仮名、36)は2017年6月、都内で築2年の3LDKマンションを4600万円で購入した。「老後のために」と買ったその物件が今、目の前の生活を脅かしている。

以前から不動産投資に興味を持っていた遠山さん。参加していた副業スクールの代表者の紹介で仲介業者のセミナーに出席し、「空室でも家賃は保証され、長期的な資産形成につながる」という説明を受けた。「当時は転職したばかりで将来の退職金も当てにできず、家賃が保証されるならリスクもないのでいいかな、と思ってしまったんです」

遠山さん

その頃の年収は600万円ほどだった。担当者は「あなたの与信ではなかなか融資を引っ張るのは厳しいです。あと1社だけ、ここならいけるというところが残っているのでトライしますか?」と言ってきた。

それが、アルヒの手掛ける住宅ローン「フラット35」だった。

遠山さんが「住宅ローンなのに大丈夫なんですか?」と尋ねると、担当者は「もうこれしかないんです。みんなやってますし、住民票だけ半年移せば問題ありません」と言った。「プロが言うなら大丈夫なのかなと思って、信頼してしまったのが間違いだった」と遠山さんは振り返る。

前回の記事で紹介した通り、今回問題となっているサブリース契約では、ローン返済や管理費など月々の支出とほぼ同額が保証賃料として設定されているケースが多い。遠山さんが結んだサブリースの契約書にも「本物件の設定キャッシュフロー金額831円を保証する」という記載がある。「月の収支がマイナスになることはない」という意味だ。しばらくは、支出とほぼ同額の18万円ほどが毎月振り込まれていた。

しかし、昨年11月。アルヒから「面談がしたい」と突然の呼び出しを受けた。

アルヒの担当者から「フラット35で契約した住所に住んでいませんよね?」「売買契約書を偽造して差額を抜いていますよね?」と尋ねられた。

「1点目の住宅ローンについてはたしかに知っていたので、自分の認識が甘かったことを認めました。ただ、2点目については全く心当たりがなかったので『どういうことですか?』と聞いたんです」

アルヒは2種類の売買契約書を遠山さんに突きつけた。本来の売買代金が3990万円なのに対し、アルヒに提出された売買契約書は4580万円になっていた。二重売買契約によって融資額がかさ上げされ、590万円が抜かれていたことになる。遠山さんは「知りませんでした」と訴えたが、「振込伝票にはサインしているでしょう」と言われた。

遠山さんが購入した物件の売買契約書。銀行提出用(上)と本来の売買代金(下)で590万円の差がある

遠山さんはフラット35以外にアプラスの諸費用ローンなども組んでおり、契約時の振込伝票を見ると、売主業者に3950万円、仲介会社に830万円を振り込む形になっていた。

「金額などは仲介業者の担当者がすでに記入していて、名前と連絡先だけを書かされました。どこにいくら振り込むかは説明されず、何も考えずに書いてしまったのが反省点です」。この830万円の一部が、今回のスキームの黒幕などに裏金として流れたとみられている。

そして今年2月、契約違反として機構から一括返済を求める催告書が届いた。1カ月後までに一括返済できない場合は競売に移行するという内容だった。4000万円強の残債を一括返済できるはずもなく、1カ月後に契約不履行となった。現在は残債に対して遅延損害金14%がかけられ、毎月約50万の金額が膨らみ続けている状態だ。

「仲介業者は当初、『悪いのは全てアルヒと売主業者で、あなたは何も悪くないし、裁判になっても負けません。いざとなったら弊社のネットワークで売却もできますし、ダメでも買い取りますから』と言っていたんです。それなのに催告書が届いたら態度が一変し、『ウチが買い取る義務はない。契約違反をしたのはあなたでしょう』と言われて…」

サブリースの保証賃料はまだ振り込まれているが、いつストップするか分からない状況。「このままでは自己破産する」と危機感を抱き、金融機関10行以上に借り換えを打診したが、住宅ローンを利用して投資物件を買ったことを正直に伝えると、その瞬間に門前払いされる毎日だった。不動産会社の売却査定額は3000万程度で、任意売却も機構には認められなかった。このまま競売にかかれば数千万円の債務が残る。

「最初の時点でもう少し調べておけば、契約違反が発覚した時にどうなるかぐらいは考えが及んでいたはず。副業スクールの代表者からの紹介だったこともあり、相手の言うことを軽率に信じ込んでしまったことを本当に後悔しています。これからどうすればいいのか…」

「投資用ローンを使うなんて馬鹿ですよ」

自己居住用と偽って投資物件を購入する行為は「なんちゃって」と呼ばれ、業界では古くから横行していた手口だ。住宅金融支援機構が昨年、不正利用の疑いが浮上した案件162件について調査したところ、購入者にヒアリングした148件のうち145件で自己居住用と偽った不正な申し込みがあったことが発覚。機構は今年に入り、これらの不正があった案件のオーナー約150人に対して残債の一括返済を求めている。

住宅ローンであることを知りながら、オーナーたちはなぜフラット35を使って投資物件を購入してしまうのか。今回一括返済を求められたオーナーの多くは「業界では当たり前だと思っていた」と話し、その行為が契約違反になることをしっかり認識していなかったケースも多い。

2018年6月に、フラット35で区分マンションを購入した千葉県の会社員漆原弘毅さん(仮名、31)もその1人だ。

「もともと仕事で悩みを抱えていて、異業種交流会に参加したりしていたんですが、そこでLINEを交換した人から『手出しゼロで不動産が持てる』と、ブローカーを紹介されたんです。半信半疑でしたが、とりあえず会ってみると、『ローンを20年保証して、最初に200万がもらえて、運営も全てサポートする』という話。そんなにおいしい話はないだろうと思いつつ、販売会社に行ってみると、すごくしっかりした建物で…」

営業本部長と名乗る男が「住宅ローンを使いますが、しっかり20年保証します。その後は自分で返済して住んでもいいし、手放して売却益を得てもいい。低金利の今しかできない投資です」と説明した。

漆原さん

実は漆原さん、この会社を訪問する前に別の不動産会社3社とも話をする機会があったという。

「その3社全てが住宅ローンを使ったスキームを勧めてきて、『投資用ローンを使うなんて馬鹿ですよ』という会社もありました。ただ、3社とも小さな会社だったので怪しくて断っていたんです。でも、その時に行った会社はあまりにもオフィスがしっかりしていたので、『本当に当たり前にやられていることなんだ』と。自分で住まなければいけないと分かってはいましたが、それが悪いことだという意識が希薄になってて…」

当時の年収は400万円ほど。融資審査に通るとは思っていなかったが、営業本部長は「私は金融機関と強いパイプがあるので、必ず通すことができる」と言った。面談時に物件リストを紹介され、後日LINEで「いい物件が新しく入りました。リフォーム済みで、立地も間取りもこの物件がベスト」と連絡が来た。埼玉県にある築24年の2LDKマンションで、価格は2600万円だった。

「明日までに決めてください。間に合わなければ次の人に回します」

その言葉を聞いて、思わず「では、審査に回してください」と伝えた。「今考えればもっとしっかりと調べるべきだったと思うんですが、『早くしないとこの話はなしになります』と急かされて、焦ってしまった」

住民票を千葉から埼玉に移すよう指示され、アルヒの埼玉県内のフランチャイズ店で金消契約を結んだ。仲介会社からは「とりあえず言われた通りペンを動かすだけでいい。あとは『はい、はい』とだけ答えておけば大丈夫」と指示された。契約は淡々とした雰囲気で終わった。「20年保証で200万円もらえる」という話は、「ローンや諸費用全てを20年保証する」「固定資産税は払う必要があるが、代わりに前金として200万円渡す」という内容だった。「二重売買契約という言葉は知りませんでしたが、『実際の物件価格より多く融資を引く』という説明を受けていて、その差額の200万円をもらえるんだという理解はしていました」

「契約に必要だから」と、4枚の振込伝票を渡された。「僕が司法書士と話をしている間に金額も名前も全て書かれていて、銀行印だけ押すように指示されました」。漆原さんは融資額の水増しのために架空のリフォームローンや諸費用ローンなどを組まされており、その分は売主やサブリース会社のほか、今回のスキームの黒幕と目されるブローカーのペーパーカンパニーなどに送金されていた。

約束の200万円は後日、現金で受け取った。

漆原さんが契約時に押印した4カ所への振込伝票

しばらくは保証賃料14万円ほどが入金されていた。購入から4カ月ほど経ったころ、何の気なしにサブリース会社についてネットで調べてみると、「サブリース詐欺」「家賃の支払いストップ」といったワードがずらりと並び、被害者の会まで存在することを知った。「自分も家賃が払われなくなるかも…」。仕事が手につかなくなり、精神的に追い詰められて不眠症になった。

その2カ月後にアルヒから呼び出され、昨年10月に催告書が届いた。1カ月後までに住宅ローンの残債2500万円ほどを一括返済するよう求める内容だった。

アルヒから届いた催告書

「ようやく、とんでもないことをしてしまったと気づきました。自己破産するか、命を絶つか、どちらかしかない、と」

自殺を考えるところまで追いつめられたが、最終的には、両親が退職金などから工面した資金で住宅ローンを一括返済し、なんとか自己破産は免れた。

住宅ローンは完済したが、「知らぬ間に組まされていた」と語る諸費用ローンやリフォームローンなど6万7000円の支払いが続く。「支払いと同額の保証賃料は入っていますが、最初のサブリース会社は飛んでしまって、今やどこから振り込まれているのかさえよく分からない状態。実賃料が共益費込み8万5000円なので、直接契約に切り替えたいんですが、唯一連絡の取れる担当者に聞いても『詳細は話せない』と言われて…」

今も後悔の念に苛まれている。「よく考えればマンションを買う必要なんてなかったのに、おいしい話につられて話だけ聞いてみようと思ったのが間違いでした。オフィスがしっかりしていたので信頼できる会社だと思って、このスキームは業界では当たり前なんだと錯覚してしまった。ただ、説明なしにポンポンと話を進められてしまったことについては、正直おかしな話だなという気持ちは抱いています」

「借金300万円を帳消しにする」と言われたが…

今回、一括返済を求められたオーナーの中には、「今の借金を帳消しにして不動産が買える」という営業トークで勧誘を受けた人も多かった。2017年11月にフラット35で投資用マンションを買った会社員吉村典久さん(仮名、50代)も、その説明を受けて購入を決めた1人だ。

「当時300万円の借金があったんですが、知り合いから『不動産でいい話がある』と、ブローカーを紹介されたんです。『借金を返せるんだったら』と会ってみると、たしかに『借金を返済できて、物件も手に入る』という話。最初は物件を買う前に借金を肩代わりしてくれるという話だったんですが、途中から『物件を買った後に借金を埋めるから』という話に変わり、先に決済することになったんです」

吉村さん

物件は埼玉県内の2LDKマンションで、価格は約2000万円だった。「住宅ローンを使って買うしかないという説明を受けましたが、それが悪いことだという認識は正直ありませんでした。埼玉県内のアルヒのフランチャイズ店で契約する時、仲介業者の担当者から『自分で住みますかと聞かれたら、はいと言ってください』と指示されて…。ローン申込書は自分で署名、押印しました」

吉村さんは業者の指示で、フラット35に加えてリフォームローンも組んだ。「そのローンで借金300万円を埋めてくれるという認識でしたが、いまだに300万円は手元に届いていません。後日物件を見に行ったんですが、リフォームもされていませんでした」

そして昨年10月、一括請求を求める催告書が届いた。「300万円の借金を帳消しにする」という約束は反故にされたままだ。

しかも吉村さんは契約時、ブローカーに120万円を貸していた。「50万円は『申し込みに必要な費用で、後から返す』と言われ、70万円は『あなたのほかに買いたいけどお金がない人がいるから一時的に貸してほしい』という説明でした」。借用書には「スキームを辞退したら50万円は返ってこない」という記載があり、「この縛りがあったから、途中でおかしいと思っても降りられなかった面があった」と吉村さんは言う。

借用書には「スキームを辞退する際には返却不可」の文言

70万円は後から返ってきたが、50万円は何度催促しても返ってきていない。「最初に50万円を支払ってしまったことで後に引けなくなってしまった。ブローカーに『いつ借金がなくなるんですか』と何度メッセージを送っても『業者待ちです』『遠くにいるので会えません』の一点張りで、最近は電話もメッセージも完全無視なので打つ手がありません」

ブローカーへのメッセージに返信はない

吉村さんは3人の子供がいるが、この現状についてはまだ伝えていない。先日、競売に向けて裁判所の調査が入った。

「借金がなくなると思って買ったのに、逆に自己破産寸前に追い込まれている。自宅が差し押さえられたら家族が住む場所がなくなってしまうので、なんとか個人再生の道を探したいと思っていますが、どうなるのかわかりません。今振り返ると途中で引き返せるポイントがあったのに、流されてしまったことが情けない。戻せるなら時間を戻したい」

◇

取材を進めていくと、オーナーの多くが契約時に住宅ローンを利用すること自体は理解していたことが分かる。以前の記事で紹介したアルヒ・アプラスの投資用マンションローンをめぐる不正では、オーナーの多くが源泉徴収票など審査資料の改ざんを認識しておらず、その点が今回のフラット35と違う部分といえる。

この2つの問題でオーナーからの相談を受けている加藤博太郎弁護士は「投資用マンションローンの問題とは違って、フラット35の場合はオーナー側の落ち度も否定できないと考えている。投資用の方はアルヒ・アプラスへの法的対応も検討しているが、フラット35はアルヒ側の責任追及も容易ではない面がある」と指摘する。

「住宅ローンを使って投資物件を買うという問題の大きさを正しく認識していなかったオーナーも多く、おかしいと思ったら立ち止まって考える慎重さが必要だったといえる」と加藤弁護士。「ただ、今回は複数の業者がアルヒの特定の代理店からの指示があったと証言しており、オーナー側だけが責任を取ればよい話ではないと考えている。背景に何があったのか、実態の解明を進めていく」

アルヒは楽待新聞の取材に対し、「昨年機構が認定した不正について、審査は適切なプロセスを経て実施されたと認識している。フランチャイズ店の社員が関与・黙認した事実はなかった」とし、不正への関与を否定。「特定の売主業者やサブリース事業者などで構成するグループの関与の元、オーナーが自己居住用としてフラット35を申し込んでいたということ」としている。

(楽待新聞編集部・金澤徹)

「都市も空室」NZ不動産、厳しい年だが…逆境が生むチャンス

新規感染者が発生、渡航制限も持続…予断許さない状況

ニュージーランドでは、新型コロナウイルスの警戒レベルを1と下げてから4週間が過ぎ、ほぼ通常の生活に戻っています。しかし、新規感染者数ゼロを維持してきたニュージーランドですが、6月16日、海外から帰国した人々のなかに感染者が発生し、現在は2名、4名…と少しずつ増加している状況です。

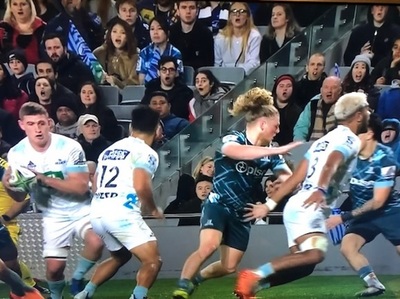

その一方、ラグビーシーズンに入り、ようやくゲームが開催されました。観戦するために各地からグランドへ出向く人々や、自宅やパブでテレビ観戦する人々など、国民全体で盛り上がりました。通常の生活が戻ったと実感する一幕でした。

ラグビーに熱狂するニュージーランドの国民

アーダーン首相は、海外からのフライトについて「安全性が確保できない限り開かない」と発表しています。

6月25日より日本への週1便が開港したものの、主な乗客は、転勤・異動で帰国する日系企業勤めの人や、留学から帰国してきた日本人です。日本への入国は、日本国民及び日本永住権保持者のみとなっており、2週間の隔離もあるため、観光客及び留学生の自由な行き来はまだ先になることを示しています。

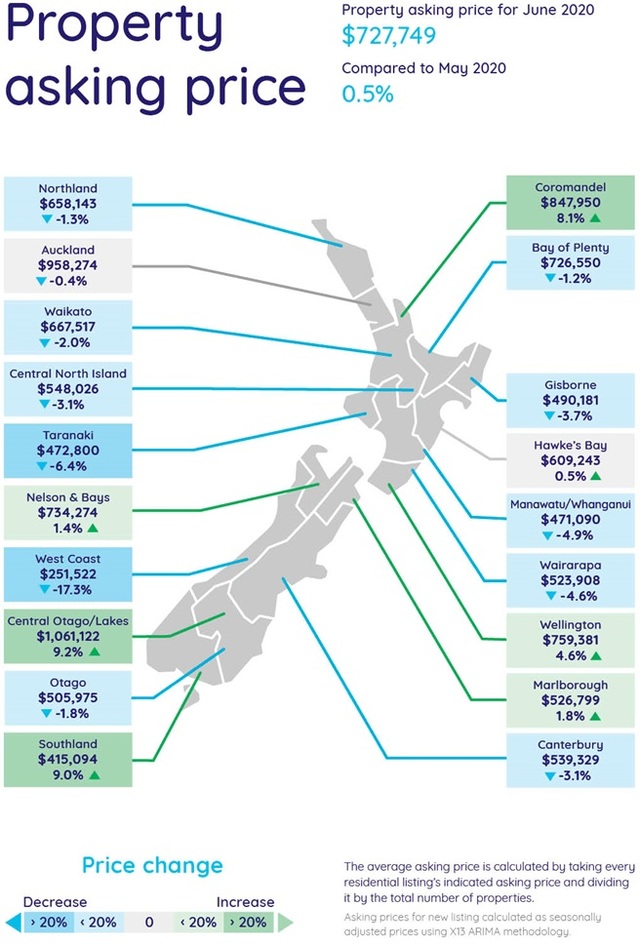

6月の不動産販売価格は各地で小刻みにダウン

ニュージーランドは陸の孤島的になりつつあるものの、独自の力で社会形成を維持しています。

不動産売買の取引は国内中で盛んに行われ、決して低迷していないことが実感できます。5月の販売価格は、平均で約10%上昇しました。しかし、6月の実績だと、オークランドは0.4%ダウン、ワイカト地方は2%ダウン、クライストチャーチのあるカンタベリーでは3.1%ダウンし、各地で小刻みにマイナスの数字が出る結果となりました。ただしオークランドは0.4%ですので、ほぼ横ばいでしょうか。

日々開催するオープンホームには、多くの人々が訪れます。ニュージーランドはいま冬で、比較的数字が低くなる季節ではありますが、7月、8月の数字に注目していきたいと思います。

都市部のアパートをお手頃価格で所有するチャンス

以前の記事『室温は最低18度に…NZの「健康的な住宅整備」にまつわる法律』で、賃貸物件の運営において、ヘルシーホームの規定が厳しくなり、断熱材・暖房・スモークアラームの設置が義務化されたことをお話しました。しかし、コロナ禍の影響でサービス提供ができない面があり、雇用の課題も抱えています。また、2020年9月までは家賃の値上げをしてはいけないことになりました。小さな都市では、専門家が特に忙しく、7月1日までの対処がむずかしいため、ヘルシーホームの規定の遂行日を12月1日に延長することが決定しました。

家主である投資家の皆様にとっては頭の痛い出費ですが、家を整えて快適な暮らしを提供することは入居者の長期滞在につながり、スムーズな賃貸運営を継続させることができます。オークランドのような大都市では、観光客や留学生の数が低迷し、シティーを中心にアパートメントの空室が目立っています。この状況は投資家にとって大打撃ですが、国内を移動する人々をうまくキャッチして運営できるよう努力し、管理会社も空室があるいまこそメンテナンスを試みるようにと工夫してご案内しています。

とはいえ、このような事態では物件を所有し続けることがむずかしくなる家主も出てきますので、シティーのアパートメントをお手頃価格で手に入れるチャンスでもあります!

いずれにせよ、今年2020年の不動産投資が厳しいことは隠せませんが、皆様がどの位置にいるかによって視点が異なります。我々は、皆様がうまく工夫して投資運営ができるようサポートしています。ご自身の物件を万人にも気に入られるような状態に保つことにより、賃貸・売却の面でもきっと成果が出るかと思います。

これから、投資(購入)しようと思っている方にとってはチャンスでもあります。家主様の状態を細かく調査し、値を下げてくる状況を把握し、よい物件をお得にゲットしましょう。

9月には選挙が開催されます。いま注目しているのは、政権がどうなるかによって、外国人が不動産物件を所有する際の条件がよい方向へ進むのか、現状維持となるか、完全にシャットアウトになるのか…というところです。いまの時期はリサーチに費やし、9月からの活動に注目したいと考えます。

一色良子

Goo Property NZ Ltd.代表取締役社長

なぜお金持ちは「賃貸不動産投資」が一番儲かると考えるのか?

周りに支えられていることを知っている

誰も、自分一人の力だけでお金持ちになることはできません。

たとえば不動産投資でいえば、大家さんがいて投資家がいるだけで、運営ができるわけではありません。部屋を借りてくれる人、物件を紹介してくれる不動産会社の人、清掃や管理をしたりしてくれる管理会社の人、融資をしてくれる銀行の人も必要でしょう。

さらに、建物に水道を引く水道屋さん、電気の配線をしてくれる人、タイルを貼ってくれる人や内装を仕上げてくれる人たちがいなければ、部屋はできません。

もっといえば、そもそも建物は、コンクリートなどの素材をつくってくれる人、設計や基礎工事をしてくれる人などがいなければできあがらないのです。

また、その物件にたどり着くための交通機関を運営する人やそこで働く人がいなければ、住みたいと考える人がいないでしょう。

そう考えると、ほんとうに多くの人に支えられていることがわかります。

会社を経営しているのであれば、働いて成果を出してくれる社員がいなければ企業は成り立ちません。

お金は、運用しないと小銭持ちにしかなれない。

私の事務所では、社員の希望によってさまざまな働き方ができる制度を整えています。一番大きな改革は、65歳だった定年をなくしたことです。退職したければかまいませんが、働きたければ何歳まででも続けられ、結果を出してくれれば給料も下がりません。のんびり働きたければ嘱託でもいいですし、働く時間も選べます。

お金に対して1円単位までシビアになることは「お金持ち」になるためにとても大切です。でも、まわりに支えられていることに感謝せず「なんで、こんなこともできないんだ」と、要求ばかり突きつける人は、まわりから見放されて落ちぶれていくでしょう。

江戸時代の前期である元禄年間に、現代のマルチタレントばりに活躍した人物に井原西鶴がいます。

俳諧師で興行師であった西鶴は、日本で最初のベストセラー小説「好色一代男」を著していますが、その後、自分の腕一本でのし上がった金持ちのノウハウを紹介した経済小説「日本永代蔵」でも大評判になりました。

その西鶴が、同書のなかで書き残しているのが「商売人の三原則」です。

「商売人の三原則」とは、

①才覚(才能・センス)

②算用(そろばん勘定)

③始末(後始末)

です。

この三つが揃えば、商売人として大成でき、一つでも欠けると商売人として成功するのは難しいということです。

私には特に「③始末(後始末)」ができない人が多いように感じます。

次から次へと仕事に挑戦するのはとてもいいことですが、一つをやり遂げる前に次のことを始めてしまい、結局はどれも中途半端に終わってしまう人がまわりに一人や二人、いるのではないでしょうか。

商売人だけでなくサラリーマンでも同じです。

そんな人が、出世を成し遂げるのは難しいでしょう。

これと決めたら、徹底的にやり切り、途中でまわりからアドバイスをいただいたら、素直に聞く。

こうした姿勢がまわりから応援されることにつながり、大成するための重要なポイントなのではないでしょうか。

また私は、現代では「商売人の三原則」に、あと二つ加えた「商売人の五原則」が重要とも考えています。

①才覚(才能・センス)

②算用(そろばん勘定)

③始末(後始末)

にプラスして、

④情報管理

⑤熱いハート

です。

情報が溢れている現代では、必要な情報を選択し重要なものに集中する。

そして、熱いハートを持って何事も成し遂げる。

この五つを兼ね備えていれば、変化の激しい時代でも人と協力し合ってお互いに成功することができるのではないでしょうか。

運用しないと小銭持ちにしかなれない

さあここで、お金をどんどん増やせる人の、最も大切な特徴をお伝えしましょう。

それは「お金は、運用しないといつまで経っても小銭持ち」にしかなれないと知っていることです。

日本の高度成長期には、普通預金の金利が3%あったことがあります。これは、今の金利、0.001%の3000倍です。

また、1980年ごろには、定期預金の金利が8%だったこともあります。金利8%を複利で運用すれば、およそ9年で元本が2倍、つまり100万円が200万円、3000万円だったら6000万円になります。

そんな時代だったら、節約して貯金して、銀行に預けておくだけでもよかったかもしれません。

しかし、現在の日本では、三大メガバンク、そしてゆうちょ銀行の普通預金金利はたったの0.001%です。100万円を1年間預けても、利息はたったの10円にしかなりません。

しかも 20.315%の税金が源泉徴収され、手取りはたったの8円になってしまいます。

これではいつまで経っても、お金を増やせないのはおわかりになるでしょう。

また、いくらビジネスが上手くいっていても、年齢を重ねれば、これまでと同じようには働けません。

会社のなかで儲かる仕組みをつくるのはもちろん、ビジネスの場以外でもお金が増える仕組みをつくらなければならないのです。

私は、数多くの社長と接する機会があり、将来に不安を抱えている方には不動産投資を勧めることがよくあります。

しかし、どれだけビジネスの発展には積極的な経営者でも「投資」となると二の足を踏む人が多いことに驚いています。

日本銀行の調査統計局によると、金融資産の構成比は、日本では、現金・預金が 52.3%、比べてアメリカでは、現金・預金はわずか13.9%、ユーロエリアでも36.9%にとどまります。

その一方で、債券、投資信託、株式などの運用資産は、日本は15.1%、アメリカは51.2%、ユーロエリアは29.7%と、それぞれ日本と比べ、3.5倍と2倍にもなっているのです。

日本で積極的に投資をする人が少ない大きな理由は何でしょうか?

元来、日本ではまわりと協調し、主君や会社に尽くすのが尊いとされてきました。他者や集団を優先するというのは、見方を変えると、自分で思考し意思決定する機会が少ないといえます。

しかし、もはや一生面倒をみてくれたはずの終身雇用制度は崩壊し、年金さえ予定どおりにもらえるかわからない時代です。

会社や国などの他者に任せて、チマチマと貯金しているだけでは、いつまで経っても「小銭持ち」から抜け出すことはできません。

将来の不安を解消し「お金持ち」になるには、投資をすることは不可欠なのです。

寝ていてもお金が増える2つの商売とは

投資をしない大きな理由の一つに、

「 〝投資〞は、損するリスクがあるから貯金でいい」

と元本割れを回避したい考えがあります。

でも、ここでちょっと考えてみましょう。

単純に現在の金利が続くと考え、100万円を銀行に30年預けても利息は240円にしかなりません。しかし30年後には、物価が上がっている可能性があります。

鳥山昌則著『家賃収入11億円の税理士大家がこっそり教えるお金の増やし方』(現代書林)

バブルが崩壊して不景気が続く日本でも、30年前と比べてモノの値段は確実に上昇しています。たとえば、ハガキ1枚が41円から63円に、国立大学の授業料は30万円代から50万円代になっています。

つまり、せっせとお金を貯めていても、その価値が失われる可能性だってあるわけです。

たとえ、経済環境がどう変わっても、自分や家族がお金に困らないよう備えておくべきでしょう。

私はよく、

「この世には、寝ていても儲かる商売が二つだけあります」

とお話しします。

一つめは「金貸し」、つまりお金を貸すことです。元手さえあれば、朝も夜も、平日も土日も関係なく、預ける金利の300倍以上の金利を得ることができます。

ただし、担保をとっておかないと、元も子もない状況に陥ることもあります。

もう一つが「賃貸不動産投資」です。建物を手に入れ利用してくださる方がいれば、起きてほかの仕事をしている間も、寝ている間も、毎月安定した家賃収入を得ることができます。

「寝ていても儲かる」以外にも、賃貸不動産投資のメリットはあります。

まず、不動産投資は銀行でローンが組めるということです。銀行に「株やFXの投資に使いたい」といっても資金を借りることはできません。不動産であれば、頭金程度のお金があれば、多額の自己資金は必要ないのです。担保にできるということは、価値があるという証しなのです。

また、大きな値上がり利益が狙える一方で、元本割れのリスクが高い株などとは異なり、不動産は現物資産なので価値がゼロになる心配も極めて低いといえるでしょう。

さらに、不動産を所有することで所得税や相続税、贈与税などを軽減できることもあり、私が最終的に「一番儲かるビジネス」として選んだのが不動産投資だったのです。

もちろん、不動産投資がリスクゼロなわけではありません。

鳥山 昌則

税理士法人とりやま財産経営 代表

月40万円の収入だったが…投資で負った「借金額」に80歳絶句

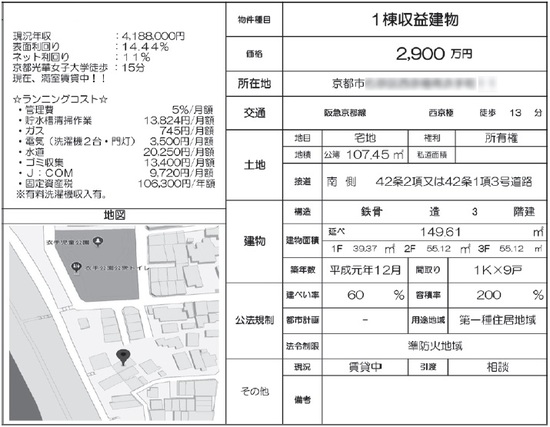

「NO1利回りが悪い」と断言できる愚かな不動産投資

【Case:毎年少しずつ物件を買い足せば儲かる?】

仲良くなった税理士から「毎年少しずつ物件を買い足せば、定年後の生活も安定するくらい儲かるし、節税にもなる」という話を聞いた。マンションを1棟買えるほどの貯蓄も与信もないので、区分マンションの買い増しにしようと考えている。空室リスクも、複数所有していけば何とかなるような気もしているが、どうか。

これも初心者が陥りがちな話だが、

・区分マンションを10物件買う

・10戸あるマンションを1棟買う

という両者は、イコールではない。なぜか。それは、銀行は土地に価値を見出しているからだ。区分マンションの土地は敷地権がほとんどだ。そうなると部屋の価値で評価していくことになるが、部屋は年が経てば経つほど価値は下がる。つまり評価額が下がるのだ。

加えて区分マンションだと、管理費や修繕費を組合に月々払わなければならない。そうした状況で、長い目で見て資産形成に適しているやり方とはまったく思えない。一言でまとめると、NO1利回りが悪い。それなら、配当金がもらえる別の投資商品を調べるべきだろう。

さて、税理士の立場で考えてみると、顧客を「節税ができた」と実感させることが第一なので、この提案自体は(顧客の儲けどうこうを度外視すれば)正しいと言える。確かに収益物件を購入し、維持・管理すれば所得を損益通算できるので、所得税、また所得税に連動する住民税は節税できる。購入した年はもとより、以降も経費を計上していけば会計法上でマイナスにすることが可能だ。

だが、キャッシュフローは相当厳しい。例えば3LDKのマンションを所有し、家賃収入を得るとしよう。月々に発生する管理費・修繕積立費はおそらく2万円くらい。これが10件あれば1カ月で20万円。1年で240万円になる。それが1棟10戸であれば、年間240万円の管理費はかからない。さらにいうと、自己所有だから管理費も修繕積立金も金額はやり方次第で節約できる。

こうした中で、家賃が12万円で銀行融資の返済額が月々8万円なら、区分マンションの儲けはわずか。それでも一定の家賃収入があるからキャッシュは回るのだが、借主の変更による修繕(退去時の原状回復だけでも15万〜20万円くらい)、10~12年ごとの大規修繕の時期が到来すれば、すぐにキャッシュが行き詰まる。

成功していると思っていた

年間5,000万円の家賃収入。でも借入額は驚愕の…

実はこの質問は、以前に相談を受けた方の実話をもとにしている。相談者は80歳で、早い段階からリタイア後の人生を考えて、資産運用について思案していたという。そんな時に、以前から知人だった税理士から「区分マンションを買い、その利益と収入で少しずつ買い増していく」という方法を聞いたのだそうだ。

以来、相談者は言われた通りに買い増し、今では50を超える物件を所有し、年間で5,000万円ほどの家賃収入がある。それだけだと成功している印象を受ける。

しかし実際、返済して残るお金は500万円程度だ。借入残高も7億円残っている(残債表面利回りで7%程度)。現在だけを切り取って見ると、他の同世代より裕福な生活もできているという。だが、これを相続することは至難の業だ。なぜか。それは、相続する物件がすべて区分マンションだからである。

度々触れてきたように、銀行は建物ではなく土地を評価する。実際区分マンション投資は売却できる価格より残債の方が多い傾向がある。目先の節税にとらわれ、実質利回りを考えなかった結果で起こる現象だ。このケースでは明らかに、ある程度の資金が確保できるようになったタイミングで1棟買いをするべきだった。そうすれば、何倍かは儲かったことだろう。

もちろん買うとなれば、一時的に返済額や経費でキャッシュフローが苦しくなることもある。でも、入居者を獲得していけば家賃収入でキャッシュが回るようになるのだ。

その後は、家賃収入をコツコツ積み上げることも、タイミングよく売却することも可能だ。さらに、管理費や修繕費の差額は内部留保に回せる。また、年数が経ってきた時も、家賃を下げるのではなく、設備やデザイン、場合によっては間取りなどをリフォームで変更させていくことで人気を高めることも、オーナーのみが実行できる。また、シンプルに物事を動かせる分、「どうすれば家賃をアップできるか」「いつが売り時か」などを見る余裕ができ、投資の質を高めることもできる。

このように、投資も人生と同じで、意識しなければステップアップはない。レベルの低い業者や人脈とのつき合いで資産と時間を消耗させるのではなく、より高いステージへと駆け上がりながら人生を楽しむべきだ。

地銀担当者が真っ青になった「顧問税理士の言葉」は…

【Case:くり上げ返済にデメリットなし?】

会社と個人の状況をいつも相談している顧問税理士から「今期は少し余裕があるので、不動産の融資分をくり上げ返済したらどうか? うちにデメリットはまったくないです」と提案された。融資をしてくれた地銀の担当者は顔色を変えていたが、実際のところ銀行の影響はどうか。また、デメリットはあるのか?

銀行には原則NGとなる行為だ。くり上げ返済をした当事者は「払う利息が減ってよかった」というが、その分だけ銀行が消失を被るわけで、確実に以後のつき合い方が変わっていくことになるだろう。

もう一つ気になるのは、税理士の「デメリットはまったくない」という言葉だ。実際の会社経営を知らないからこその言葉であり、驚きを隠せない。なぜ最近になって「黒字倒産」が増えているのか、そこを考えてもらいたいものだ。

結論から言うと、見るべきポイントはキャッシュフローだ。資産にかかわらず、現金が潤沢であれば倒産はしないし、ビジネスも停止しない。しかし逆になると、先の通り会社は黒字倒産するしかない。だからキャッシュフローが大事なのだ。また、これも少し考えてみてほしいのだが、

① 土地や建物などの資産を1億円持っている投資家

② 土地や建物の所有はないが、現預金が1億円ある投資家

のうち、どちらに融資をしたいと考えるだろうか。おそらく銀行マンでなくても、②を選ぶことだろう。そうなれば、わざわざ銀行に恨みを買ってくり上げ返済するよりも、余剰のお金で新たな投資をしたり、ほかに必要なことに費やしたりするべきだろう。

投資家として成功する人は、1,000万円で得た利益が300万円なら、その300万円を再び投資してさらに利益を生み出す。「もったいない」と思う人がいるかも知れないが、そもそも300万円は偶然儲かって得たお金であり、それが失敗してゼロになっても実はマイナスにはならないのだ。会社や事業もそうやって大きくしていくものだが、やはり近年はそこまで思い切れる人が減っている感覚がある。

どうか読者の皆様も、自分がどうしていくべきかを考えてもらいたいと思う。

【FX投資戦略】コロナで続く米ドル安…今週の「買い」は?

「7/6~7/12のFX投資戦略」のポイント

・「コロナ・ショック」株暴落一段落後は、対円以外で米ドル一段安が明瞭に

・「米ドル・キャリー取引」を軸とした「株高・米ドル安」「株安・米ドル高」の可能性

・6月からの株反落、過去の類似ケース参考なら、そろそろ終盤の可能性

・「株高・米ドル安」再開なら、米ドル売りに対する「買い」の本命は豪ドルか!?

「コロナ発生後」は、比較的シンプルな米ドル安が展開

初めまして。マネックス証券 チーフ・FXコンサルタントの吉田恒といいます。これから毎週、FX投資戦略レポートを発信することになりましたので、よろしくお付き合いお願いします。

米ドル/円は4月以降、106~110円のレンジ内で方向感のない展開が続いてきました。米ドル/円を見ると、この先上がるか、それとも下がるか、なかなかイメージしにくいのではないでしょうか。

ただ、米ドルは、あの3月の「コロナ・ショック」株大暴落が一段落した3月末を高値に、その後は6月にかけて、ほとんどの通貨に対して一段安となりました。とくに、豪ドルに対しては最大で2割もの下落となりました。

この「2割の下落」を米ドル/円にたとえるなら、1米ドル=110円から90円まで下落した計算になります。そのような動きを見たら、大半の人は「この相場はとてもわかりやすい米ドル安だ」と感じるのではないでしょうか。要するに、コロナ感染拡大以後の為替相場は比較的シンプルな米ドル安が展開していました。しかし米ドル/円を見ていると、それが分かり辛くなってしまったかもしれません。

「株高・米ドル安」「株安・米ドル高」から見えるもの

そんな「コロナ感染拡大以後」の米ドル安も、6月は一服するところとなりました。豪ドルに対しては0.7米ドルで、ユーロに対しては1.14米ドルで米ドル安は、今のところ一段落となっています。では、「コロナ感染拡大以後」の米ドル安はもう終わったのでしょうか。

米ドル安は、もう終わったのだろうか…

「コロナ感染拡大以後」の米ドル安一服のタイミングは、コロナ暴落後の株価反発が一服したタイミングとほぼ重なりました。要するに、「コロナ感染拡大以後」、3月末以降は基本的に「株高・米ドル安」、「株安・米ドル高」の組み合わせとなってきたのです。これは、「米ドル・キャリー取引」の可能性を感じさせるものです。

「キャリー取引」とは、安く調達した資金を元手に、より高い利回りの運用先に為替リスクをとって行う取引で、おもにヘッジファンドなどが利用すると見られています。3月に「コロナ・ショック」が急拡大するなかで、米国の中央銀行であるFRBは、政策金利をゼロまで引き下げ、さらに、量的緩和と呼ばれる方法で大量の米ドル資金供給に動きました。

こういったなか、世界的に株価は反発に転じていったわけですが、大幅な金利低下で安く調達できるようになった米ドル資金を元手に、それを売って反発する株価に投資する「米ドル・キャリー取引」が拡大した可能性が考えられます。

その場合、米ドルを売って株などに投資するので、「株高・米ドル安」の組み合わせとなり、株が反落すると投資を引き揚げることから米ドル買い戻しが発生し「株安・米ドル高」の組み合わせになったということではないでしょうか。以上のように考えると、「米ドル・キャリー取引」が軸となった「コロナ感染拡大以後」米ドル安が、もう終わったのか、それとも再開するかは、6月からの株反落がどうなるかが鍵となります。

「6月からの株反落」は終わりが近い

3月末からの株価の反発が6月に入り一服となったのは、COVID-19(新型コロナ・ウィルス感染症)への懸念が再燃したことが一因といった指摘が多いでしょう。ただし、そもそも株価が「上がり過ぎ」となり、悪材料に反応しやすくなっていたことの影響もあったのではないでしょうか。

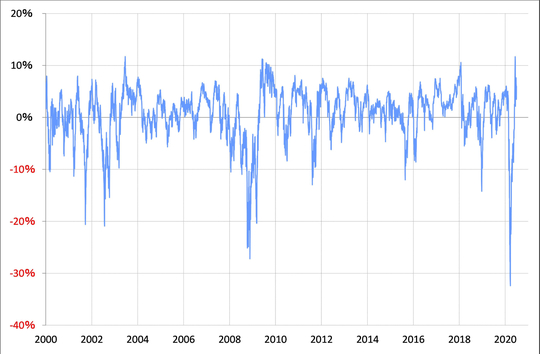

NYダウの90日MA(移動平均線)からのかい離率を見ると、暴落が一段落した3月末は記録的な「下がり過ぎ」となっていたのに対し、株価反発が一巡した6月上旬は、一転して「上がり過ぎ」懸念が強まっていました(図表1参照)。株価が「下がり過ぎ」だと、コロナ問題のような悪材料にも反応が鈍くなり、逆に「上がり過ぎ」だと、悪材料への反応が敏感になってしまいます。

[図表1]NYダウの90日MAからのかい離率(2000年~)出所:リフィニティブ・データをもとにマネックス証券が作成

では改めて、6月からの株価反落はいつまで続くでしょうか。NYダウの90日MAからのかい離率が今回と同じような「上がり過ぎ」を示すものとなったのは、2000年以降では2003年6月、2009年6月、そして2018年1月の3回でした。このうち、2003年6月と2009年6月は、株価が大底を打って反発に転じた初期で起こったものでした。

大底を打った株価が反発に向かい、初期段階で勢い余って短期的な「上がり過ぎ」が起こった、それが2003年6月と2009年6月のケースでした。この2つは、結果的には株価は反発の初期段階に過ぎなかったので、「上がり過ぎ」修正も90日MAまで戻ったところで、比較的短期間で軽微にとどまり、反発トレンドに戻るところとなりました。

今回もそういった値動きに類似するのであれば、NYダウは6月上旬の2万7千ドル台から反落となりましたが、足元の90日MAが2万4千ドル程度なので、その前後で反落が終わる可能性があります。

株高・米ドル安再開なら「買い」の本命は?

米ドル売り運用ともいえる「米ドル・キャリー取引」をベースとした「株高・米ドル安」、「株安・米ドル高」の組み合わせを前提にするなら、これまで見てきたように6月からの「上がり過ぎ」修正に伴う株反落が、そろそろ終わりに近づいてきたということになり、逆にいえば「株高・米ドル安」再開に近付いてきたといった意味になるでしょう。

米ドル売りなら、FXの投資戦略としては何を買うべきなのでしょうか。

伝統的に金利の低い通貨の円は、もともと「キャリー取引」に利用されることが多い通貨でした。このため、「米ドル・キャリー」と「円キャリー」の綱引きで、米ドル/円の方向感が乏しい状況が続いているのかもしれません。

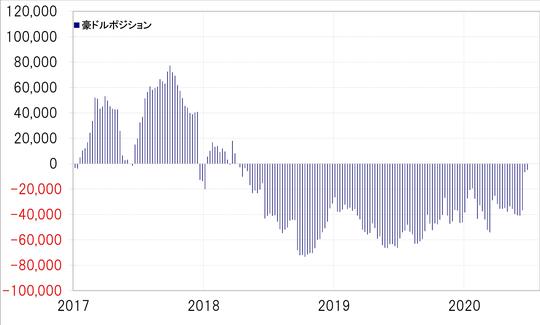

では、円以外で米ドル売りに対してどの通貨を買うべきなのかというと、ヘッジファンドなどの取引を反映しているCFTC統計では、ユーロはすでに「買われ過ぎ」懸念が強まっているのに対し、豪ドルはまだ買い余力が大きいようです(図表2参照)。

よって、メイン・シナリオは豪ドル買い・米ドル売りになるのではないでしょうか。

[図表2]CFTC統計の投機筋の豪ドル・ポジション(2020年2月~)

出所:リフィニティブ・データをもとにマネックス証券が作成

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティ FX学長

政治の季節到来!アメリカ大統領選が鍵を握る日本の財政・金融政策

政治の季節到来!米大統領選挙が日本政治に与える影響

社内外の投資のプロをお招きし、今のマーケットを語り合うという番組、Pictet

Market Lounge。第14回はピクテ投信投資顧問株式会社 シニア・フェロー、市川 眞一氏との対談です。

萩野:こんにちは、ピクテ投信投資顧問の萩野です。ピクテマーケットラウンジへようこそ。本日は弊社のシニアフェロー、市川との対談です。よろしくお願いします。

市川:よろしくお願いします。

萩野:「政治の季節」ということで、今日は市川さんと政治についてお話していきたいと思います。どこから話していきましょうかね。結構色々なことが起きてて…。

市川:そうですね。まあやはり、スケジュールが決まっているものでいうとアメリカの大統領選挙。11月3日に本選が行われているということが決まっていまして、そこにあわせて実は日本の政治スケジュールも動き始めていますので…。

萩野:うん。

市川:そういった意味では、アメリカの大統領選挙をどう考えるかによって、日本の政治スケジュールもだいぶ変わってくるということが大事かと思います。

萩野:あと、アメリカの大統領選挙の結果によっては…

続きはこちら ↓

【動画/政治の季節到来!アメリカ大統領選が鍵を握る日本の財政・金融政策 】

※データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『政治の季節到来!アメリカ大統領選が鍵を握る日本の財政・金融政策 』を参照)。

(2020年7月3日)

萩野 琢英

ピクテ投信投資顧問株式会社 代表取締役社長

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

社内外の投資のプロをお招きし、今のマーケットを語り合うという番組、Pictet

Market Lounge。第14回はピクテ投信投資顧問株式会社 シニア・フェロー、市川 眞一氏との対談です。

Market Lounge。第14回はピクテ投信投資顧問株式会社 シニア・フェロー、市川 眞一氏との対談です。

ピクテ投信投資顧問株式会社 代表取締役社長

香港「国家安全法」施行…「暗号通貨への資産退避」の可能性

6月30日、中国・全人代で「香港国家安全維持法」施行

1、初めての物件を初めてのDIYでリフォーム

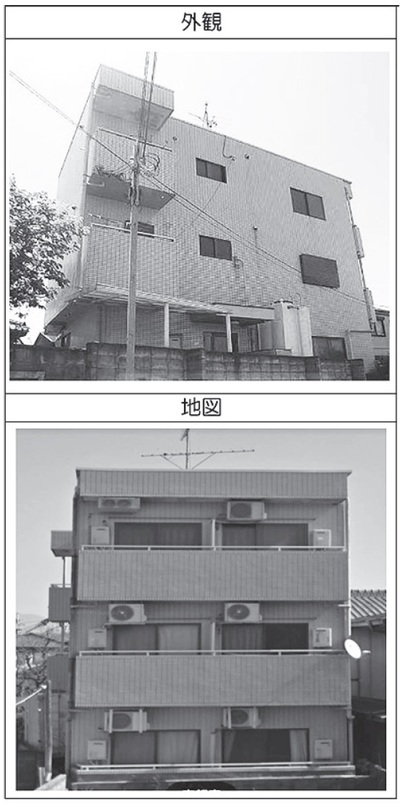

香川県高松市で高齢者向きアパートに取り組んでいる片山哲也オーナー。築56年の全空アパートを購入し、こつこつとDIYでリフォームしてきた。そして6月12、13日にモデルルーム内覧会を実施した。

彼は中小企業庁の「 専門家派遣 」制度を活用して、初めての物件探しから始まり、企画書を作成、融資を引いて物件を購入した。この物件を高齢者向きアパートとして再生し、大家デビューを狙っている。

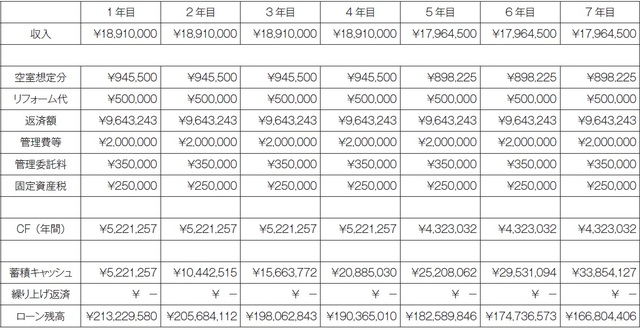

諸経費を含んだ購入価格は1,300万円、修繕費900万を計画。自己資金1,200万円、借入は信用金庫と日本政策金融公庫の協調融資で500万円ずつ計1,000万円、借入期間10年、金利は2.2%だ。

物件は美しい屋島を間近に見る場所で、高松琴平電気鉄道志度線の屋島駅から徒歩3分という好立地。もとは病院の寮だった建物で、当初はメゾネットタイプ5部屋のRC2階建て。

その後改築により、1DK8室とメゾネットタイプ1室になった。1階の1DK4室に高齢者、2階の1DK4室に社会人、メゾネットにはファミリーの入居を考えている。

2、投資額を抑え、大家力を磨くためにDIY

高齢者向きアパートは「 頑張れば成功する 」スキームだ。彼は金銭的リスクを減らすためと、大家としての実力を身に付けるために、DIYでまずは一部屋再生することにした。その反響を見ながら、必要最小限の投資に抑えようとしている。

「 DIYは時間の無駄。業者の力で一気に再生、一日でも早く賃料を取るべき 」。そういう考えもある。しかし、DIYを通じて学べることは多い。彼自身も、物件を見る目が出てきて、業者の見積もりがわかるようになったという。

3、体験会を通じて勉強

しかし、彼はDIYもまた初めてだった。そこでDIYに詳しい大家と一緒に「 DIY体験会 」を開いて、参加者と一緒にDIY体験を重ねた。どう見て、どう考え、どう対処していくかという「 DIYリフォームの考え方 」を学び、あとはこつこつと夫婦でDIYリフォームを続けた。

学んだのはDIYのテクニックだけではなかった。体験会に参加した大家からは、「 大家の考え方 」も学んだ。時間はかかったが、体験会の収穫は大きかった。

4、並行して営業活動

高齢者向きアパートは、物件購入に先行して「 予約営業 」 が可能だ。彼は知人のケアマネージャーを通じて、介護事業者の紹介を受けたり、介護施設見学会などを通じて、人脈を築いていった。今回の見学会はその時の人脈で募集をかけ、20名を超える参加となった。

5、まずは一部屋

ひと口に高齢者と言ってもいろんな人がいる。デイで風呂に入るから自室に風呂は不要な人もいれば、家で風呂に入るのが一番の喜びという人もいる。食事を作るのが面倒な人もいれば、調理が楽しみという人もいる。

多彩なニーズを満たそうと思えば、それなりの投資が必要だ。投資を少なくするために、まず一部屋を創る。それを内覧してもらって、要望を聞き、その要望に合わせて「 別の部屋 」をリフォームするという手法を取った。

これにより、時間はかかるが、余分なリフォーム( 投資 )をしなくて済む。例えば、デイで風呂に入る人なら、浴槽はそのままでもいい。シャワーも要らないなら、浴室を収納にすれば、便利のいい部屋になる。

これにより、入居者さんには喜ばれ、投資額が減り、リスクがその分低くなる。

6、内覧者に意見を聞いた

内覧会は、介護事業者のほかに、不動産管会社、大家仲間も集まった。感想を聞いたところ以下のようなものがあったという。

・明るく清潔感があってきれい

・玄関やトイレの手すり、二重窓など高齢者向きだ

・収納が多くて使いやすそう

・畳の香りも良く落ち着く。高齢者の方は畳を好む人がほとんど

・ケアマネの私も入りたいくらい素晴らしいお部屋だ

・一人暮らしの利用者さんを紹介できるかも

7、内覧者に質問してみた

彼自身、悩んでいることを内覧者に質問した。

Q風呂はどのくらい使う?

・高齢者は風呂好きが多く、使う人は毎日湯船につかる

・風呂に入らない人でも、汗をかいたらシャワーという人もいる

Q玄関や風呂などの段差はどう思う?

・はっきりした段差は意識するのであまり問題ない。わずかな段差が危ない

・段差は色分けなど視覚的に分かりやすくしたほうがいい

Q高齢者はフローリング? 畳?

・畳の方が落ち着くという人がほとんど

・足腰が弱い人はベッドだし、滑る恐れがあるので、フローリングも検討したい

・車椅子だと畳が傷むのでフローリングがいいかも

8、内覧会で得たもの

この内覧会でお褒めの言葉をうけ、夫婦でDIYの喜びをかみしめた。また、介護事業者の「 現物を見たうえでのアドバイス 」を得られたし、疑問に思っていたことも解消できたようだ。

さらに、住んでみたいとか、紹介したいという話もあり、今後の営業の明かりも見えてきた。今回の内覧会の成果を生かして、入居者が決まればリフォームという手法を取れば、コストを下げた賃貸経営が可能となる。さらなる努力で、成功へさらに一歩近づいてほしい。

☆片山オーナーのHP: https://www.kaoku-kagawa.jp/

香川県高松市で高齢者向きアパートに取り組んでいる片山哲也オーナー。築56年の全空アパートを購入し、こつこつとDIYでリフォームしてきた。そして6月12、13日にモデルルーム内覧会を実施した。

彼は中小企業庁の「 専門家派遣 」制度を活用して、初めての物件探しから始まり、企画書を作成、融資を引いて物件を購入した。この物件を高齢者向きアパートとして再生し、大家デビューを狙っている。

諸経費を含んだ購入価格は1,300万円、修繕費900万を計画。自己資金1,200万円、借入は信用金庫と日本政策金融公庫の協調融資で500万円ずつ計1,000万円、借入期間10年、金利は2.2%だ。

物件は美しい屋島を間近に見る場所で、高松琴平電気鉄道志度線の屋島駅から徒歩3分という好立地。もとは病院の寮だった建物で、当初はメゾネットタイプ5部屋のRC2階建て。

その後改築により、1DK8室とメゾネットタイプ1室になった。1階の1DK4室に高齢者、2階の1DK4室に社会人、メゾネットにはファミリーの入居を考えている。

2、投資額を抑え、大家力を磨くためにDIY

高齢者向きアパートは「 頑張れば成功する 」スキームだ。彼は金銭的リスクを減らすためと、大家としての実力を身に付けるために、DIYでまずは一部屋再生することにした。その反響を見ながら、必要最小限の投資に抑えようとしている。

「 DIYは時間の無駄。業者の力で一気に再生、一日でも早く賃料を取るべき 」。そういう考えもある。しかし、DIYを通じて学べることは多い。彼自身も、物件を見る目が出てきて、業者の見積もりがわかるようになったという。

3、体験会を通じて勉強

しかし、彼はDIYもまた初めてだった。そこでDIYに詳しい大家と一緒に「 DIY体験会 」を開いて、参加者と一緒にDIY体験を重ねた。どう見て、どう考え、どう対処していくかという「 DIYリフォームの考え方 」を学び、あとはこつこつと夫婦でDIYリフォームを続けた。

学んだのはDIYのテクニックだけではなかった。体験会に参加した大家からは、「 大家の考え方 」も学んだ。時間はかかったが、体験会の収穫は大きかった。

4、並行して営業活動

高齢者向きアパートは、物件購入に先行して「 予約営業 」 が可能だ。彼は知人のケアマネージャーを通じて、介護事業者の紹介を受けたり、介護施設見学会などを通じて、人脈を築いていった。今回の見学会はその時の人脈で募集をかけ、20名を超える参加となった。

5、まずは一部屋

ひと口に高齢者と言ってもいろんな人がいる。デイで風呂に入るから自室に風呂は不要な人もいれば、家で風呂に入るのが一番の喜びという人もいる。食事を作るのが面倒な人もいれば、調理が楽しみという人もいる。

多彩なニーズを満たそうと思えば、それなりの投資が必要だ。投資を少なくするために、まず一部屋を創る。それを内覧してもらって、要望を聞き、その要望に合わせて「 別の部屋 」をリフォームするという手法を取った。

これにより、時間はかかるが、余分なリフォーム( 投資 )をしなくて済む。例えば、デイで風呂に入る人なら、浴槽はそのままでもいい。シャワーも要らないなら、浴室を収納にすれば、便利のいい部屋になる。

これにより、入居者さんには喜ばれ、投資額が減り、リスクがその分低くなる。

6、内覧者に意見を聞いた

内覧会は、介護事業者のほかに、不動産管会社、大家仲間も集まった。感想を聞いたところ以下のようなものがあったという。

・明るく清潔感があってきれい

・玄関やトイレの手すり、二重窓など高齢者向きだ

・収納が多くて使いやすそう

・畳の香りも良く落ち着く。高齢者の方は畳を好む人がほとんど

・ケアマネの私も入りたいくらい素晴らしいお部屋だ

・一人暮らしの利用者さんを紹介できるかも

7、内覧者に質問してみた

彼自身、悩んでいることを内覧者に質問した。

Q風呂はどのくらい使う?

・高齢者は風呂好きが多く、使う人は毎日湯船につかる

・風呂に入らない人でも、汗をかいたらシャワーという人もいる

Q玄関や風呂などの段差はどう思う?

・はっきりした段差は意識するのであまり問題ない。わずかな段差が危ない

・段差は色分けなど視覚的に分かりやすくしたほうがいい

Q高齢者はフローリング? 畳?

・畳の方が落ち着くという人がほとんど

・足腰が弱い人はベッドだし、滑る恐れがあるので、フローリングも検討したい

・車椅子だと畳が傷むのでフローリングがいいかも

8、内覧会で得たもの

この内覧会でお褒めの言葉をうけ、夫婦でDIYの喜びをかみしめた。また、介護事業者の「 現物を見たうえでのアドバイス 」を得られたし、疑問に思っていたことも解消できたようだ。

さらに、住んでみたいとか、紹介したいという話もあり、今後の営業の明かりも見えてきた。今回の内覧会の成果を生かして、入居者が決まればリフォームという手法を取れば、コストを下げた賃貸経営が可能となる。さらなる努力で、成功へさらに一歩近づいてほしい。

☆片山オーナーのHP: https://www.kaoku-kagawa.jp/

ベトナム不動産開発プロジェクト「Grand Park」の投資価値

居住者・来訪者合計20万人想定の大規模開発

ホーチミン市9区で進む不動産開発プロジェクト、「VINHOMES Grand Park」は投資家の関心が高く、筆者もこれまで何度か記事として取り上げてきました。また、投資家や読者からの問い合わせもよく入るため、ここではとくに質問の多い、投資物件としての可能性について検証してみたいと思います。

まずはGrand Parkの最新情報を紹介しましょう。

Grand Parkはホーチミン市の9区に位置し、1区の中心街から東に車で45分ほど(24.7km)の場所にあります。敷地面積271ha、約4万4,000戸超で、コンドミニアムを含む71棟のビルと戸建が建設されており、2023年中には全区画が完成予定です。

敷地内にはオフィスビル、ショッピングモール、運動場、病院、公園、幼稚園から大学まで、生活に必要なさまざまな施設も併設されます。住居者で単純計算した場合、ベトナム人ファミリー1戸あたり4人として、4人×4万4,000戸=約17万6,000人、学校やオフィス、商業施設に訪れる人々を含めると、約20万人規模の巨大都市となります。

ホーチミン市9区の遊園地「スイティエン公園」

過去に販売された「Central Park」との比較

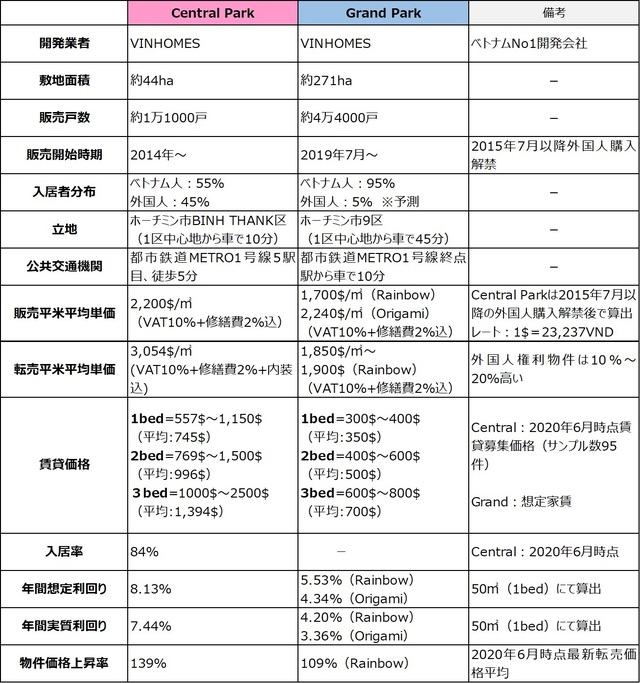

では、同じくVINHOMESのプロジェクトとして過去に販売された「VINHOMES Central Park」と、今回のGrand Parkを比較していきましょう(下記図表参照)。

Central Parkは2014年、ホーチミン市の1区中心地の隣にあるBINH THANK区で行われた巨大不動産開発プロジェクトです。敷地内にLandmark 81(ベトナム一高い高層ビル)、17棟の高層ビルと戸建てを備えた約1万1,000戸規模の街を開発したもので、Grand Parkのモデルになったプロジェクトでもあります。

上記の比較表から改めて感じるのは、開発規模の巨大さです。Central Parkも大規模開発に位置づけられていますが、Grand Parkはさらにその4倍です。これほどの開発を行うことができるベトナム企業は、地場不動産のナンバーワンデベロッパーであるVINGROUPぐらいでしょう。

以下、気になる部分を比較していきます。

【入居者分布】

Central Parkは中心地に近いため、入居者の半数近くを外国人が占めており、主に賃貸での居住です。ベトナム人の場合は自宅用として購入している人々が多く、資産と投資の市場バランスが取れています。Grand Parkの場合は、立地の問題もあり、当面は居住用として購入するベトナム人が大半を占めると予想されます。

【販売価格】

★Central Park

平均単価 約2,200$/m2(付加価値税10%+修繕費2%込)

★Grand Park(2019年販売開始のプロジェクト「Rainbow」)

1,700$/m2~(付加価値税10%+修繕費2%込)

Central Parkの初期販売価格の1平米あたり平均単価は2,200$/m2(付加価値税10%+修繕費2%込)、昨年売り出したGrand Parkの「Rainbow」は1,700$/m2~(付加価値税10%+修繕費2%込)、今回売り出す「Origami」は2,240$/m2~(付加価値税10%+修繕費2%込)で、Central Parkの4年前の売出し価格とほぼ拮抗しています(2015年7月の外国人解禁以降のデベロッパーの売出価格で比較)。

1bed50平米で比較すると、Central Parkの販売価格は11万$(約1,166万円、付加価値税10%+修繕費2%込)、Grand Parkの「Rainbow」は8万5,000$(約901万円)です。ちなみに今回売り出す「Origami」は、平米単価2,240$で、1bed50m2で計算すると11万2,000$(約1,190万円、付加価値税10%+修繕費2%込)となっています。

【転売価格】

★Central Park

平均平米単価=3,054$/m2(付加価値税10%+修繕費2%+内装込)

★Grand Park(2019年販売開始のプロジェクト「Rainbow」)

平均平米単価=1,850$/m2~(付加価値税10%+修繕費2%込)

コロナの影響もありますが、現時点では上記のとおりです。販売当時の価格と比較した場合の価格上昇率でいうと、Central Parkが139%、Grand Parkの「Rainbow」は引渡前の権利転売で109%となります。

こちらも1bed 50平米で比較すると、Central Parkの販売価格は15万2,700$(約1,620万円)、Grand Parkの「Rainbow」は9万2,500$(約980万円)となります。

【利回り】

年間想定利回り

★Central Park=8.13%、

★Grand Park=「Rainbow」5.53%、「Origami」4.34%

年間実質利回り

★Central Park=7.44%

★Grand Park=「Rainbow」4.20%、「Origami」3.36%

GRAND Parkの場合は、客付に苦慮する可能性もあり、当面はインカムを求めるのは厳しいといえます。

購入&売却のタイミングの見極めが重要な1年に

Central ParkとGrand Parkの比較は上記のとおりです。ホーチミン市における、同等あるいは同時期の他プロジェクトと比較しても、ほぼ同じような結果が出ると思われます。逆にいうなら、2015年7月~2017年初旬頃までは、投資対象として比較的手ごろな物件が多くあったということです。

筆者が考察するにGrand Parkは、出口戦略としてインカムを考える場合、当面は期待できません。キャピタルについても、周辺のインフラ整備とベトナムの経済発展を「期待値」としてどう考えるかによります。いずれにせよ、長期戦略が必要な物件です。投資物件として検討するなら、ベトナム人向けに賃貸対応できる、出口戦略をしっかり持った管理運営のできる不動産会社が必要となるでしょう。

今年だけでなく、来年の不動産市場もコロナの影響は残ると思われますが、これまでも力強い成長を続けてきたベトナム経済は、しぶとい立ち直りを見せるものと期待されます。それに伴い、不動産市場も次第に回復していくでしょう。重要なのは、どのタイミングで物件を購入し、売却するかです。

現地不動産を扱う筆者から見ても、今年はとくに購入物件の見極めがむずかしいです。現地を視察し、実際に自分の目で見て「自分ならこの場所に住むだろうか?」と、いま一度考えてから購入することが重要です。不動産投資の成果は物件の見極め次第です。決して「負動産」を掴まないよう、しっかりと吟味してください。

有事の不動産投資、凄腕大家はどう動く? 自粛解除後の国内旅行特需を狙い「内需型郊外民泊物件」で勝負

働き方から余暇の過ごし方までライフスタイルを一変させたコロナショック。投資環境にもさまざまな変化が起こりつつある。新型コロナウイルスの感染拡大により、市況が大きく変わるなか、我々はどう勝負していくべきか。明確なプランを描く大家を直撃した!

新型コロナウイルスの感染拡大により特に大きな打撃を受けたインバウンドビジネス。日本政府観光局によれば、4月の訪日外国人観光客は前年同月比99・9%減。早くも4月24日にはカプセルホテルを運営するファーストキャビンが、東京地裁に破産申請するなど状況は深刻だ。しかし、そんななかにあっても千葉県外房で民泊や賃貸業を営む不動産投資家のサーファー薬剤師氏は余裕の構えを見せる。

「都内の民泊はインバウンド頼みのところがありますが、もとからこのあたりはインバウンド依存が低くて、日本人の利用者が圧倒的に多い。コロナ以前もサーファーやバーベキューを楽しみに来る大学生グループなどが主な客層でした」

さらに近い将来、レジャー需要が爆発するという展望を描く。

「現状では、直ちに海外旅行は現実的ではありませんので、まずは手近な国内旅行を楽しみたいと考える人が増えるでしょう。そうなればこれまであった海外旅行需要まで取り込んだ国内旅行の特需が発生するはずです」 インバウンドに依存しない内需型民泊がV字回復するというシナリオは、サーファー薬剤師氏の単なる楽観やポジショントークではない。 「先行事例として参考となるのが、コロナが落ち着きを見せた台湾です。台湾の観光地は国内旅行者たちですでに連日大賑わいで、台中にある星野リゾートの宿泊施設も大変な活況となっているとのことです。日本も終息すれば、同じような状況になるでしょう」 都内の民泊市場は撤退が相次いでいるが、そこにも新たなビジネスチャンスを見出している。 「今回のコロナ禍により都心で民泊プレイヤーが減っている状況は、僕らにとっては都内参入の好機。今は千葉で民泊運営ノウハウを蓄積しつつ、虎視眈々と参入機会を窺っています。現状、大打撃を受けているインバウンド産業ですが、今後は国策として支援に力を入れるのは必然。再び外国人観光客が戻ってくる流れにうまく乗りたいです」

自粛解除後の国内旅行特需を狙い「内需型郊外民泊物件」で勝負

「現状では、直ちに海外旅行は現実的ではありませんので、まずは手近な国内旅行を楽しみたいと考える人が増えるでしょう。そうなればこれまであった海外旅行需要まで取り込んだ国内旅行の特需が発生するはずです」 インバウンドに依存しない内需型民泊がV字回復するというシナリオは、サーファー薬剤師氏の単なる楽観やポジショントークではない。 「先行事例として参考となるのが、コロナが落ち着きを見せた台湾です。台湾の観光地は国内旅行者たちですでに連日大賑わいで、台中にある星野リゾートの宿泊施設も大変な活況となっているとのことです。日本も終息すれば、同じような状況になるでしょう」 都内の民泊市場は撤退が相次いでいるが、そこにも新たなビジネスチャンスを見出している。 「今回のコロナ禍により都心で民泊プレイヤーが減っている状況は、僕らにとっては都内参入の好機。今は千葉で民泊運営ノウハウを蓄積しつつ、虎視眈々と参入機会を窺っています。現状、大打撃を受けているインバウンド産業ですが、今後は国策として支援に力を入れるのは必然。再び外国人観光客が戻ってくる流れにうまく乗りたいです」

急速なテレワーク化で郊外物件のお宝化も

勝機が訪れるのは民泊以外に不動産投資も同様だと明かす。 「本業が厳しくなった事業者が、所有不動産を手放すケースが出ると予想します。急ぎの現金化のため割安で市場に出てきたらチャンスですね。特にこれを機にテレワークが一般化すれば、狭くて高い都心の物件よりも、広くて安い郊外物件が見直されます。テレワークに必須となる仕事部屋の確保が容易で、三密とは無縁の周辺環境はストレスも溜まりにくい。今までは都心への通勤がネックでしたが、出社が週1~2回程度となれば負担は少ない。“テレワーク移住”の流れは今後数年のトレンドになる可能性が高いです」

アフターコロナで見直される郊外物件の需要

「田舎の物件は駅からの距離はあまり関係ありません。外房エリアでは駅チカよりも海チカのほうが人気。最近も駅徒歩40分の物件をリフォームして入居募集したら2週間で決まりました。庭が広くてウッドデッキもあり、車が2台停められる点がよかった。車社会なので駐車場は最低でも1台。2台停められる駐車場は客づけに有利です」 今後は融資の冷え込みが予想されるなか、具体的な融資対象はなにか。 「今は公庫や民間金融機関はコロナ融資の対応で忙しいため、不動産の融資まで手が回りません。そのため現金で始められる郊外の格安戸建て投資は時世に合っている。投資額の目安は、リフォーム代込みで400万円くらいがいいと思います。これを家賃5万円で貸せれば利回り15%になります。まずは戸建てで経験を積んでから、一棟に進むのがおすすめです」 割安に放置された郊外不動産がコロナでお宝化する未来はすぐそこまで来ているようだ。 ●サーファー薬剤師氏流 [有事の投資術] ・国内旅行需要の爆発に備え、郊外型の民泊物件に注力 ・中長期的には回復するインバウンド需要に応える都内民泊も調査 ・テレワーク拡大による郊外物件の人気上昇は格安戸建てが最適 【サーファー薬剤師氏】不動産投資家 千葉県外房エリアを中心に戸建て21戸、アパート1棟を保有。2年前に脱サラ、現在はYouTubeチャンネル「不動産投資家サーファー薬剤師」を運営 <取材・文/栗林 篤 藤村はるな>

「もう目も当てられないくらい最悪」コンサル主催の投資セミナー

「儲けるのは人次第、人脈を広げた方が良い」の大嘘

【Case:不動産投資も人脈が大事?】

不動産投資について自分なりに勉強はしているが、不安もあるのでいろいろなセミナーや投資家グループのパーティーに顔を出している。そうしたセミナーでも「不動産投資で儲けるのは人次第だから、人脈を広げた方が良い」と、某不動産コンサルがセミナー参加者や相談者を集めて交流会を開いている。こういうイベントには、やはり参加した方がいいのか。

もう目も当てられないくらい最悪。

まず言いたいのは、「不動産投資で儲けるのは人次第ではない」ということ。アホじゃなければわかると思うが、人じゃなくて、物件次第だ。

少し譲って、その物件に関する情報、または物件を知っている人次第とは言えるかもしれないが、仲良く皆で儲けるなんてキレイごとが通用する世界じゃない。だから、闇雲に人脈を広げたところで無意味だし、そもそも資金集めでパーティーを開くようなコンサルとつき合ったところで、時間のムダだ。儲かってない投資家同士で慰め合うようなことになれば、もう目も当てられないくらい最悪。つき合うべきはどんな人か、もう少し頭を使ってほしいものだ。

もし万一こうしたイベントや集まりに、コンサルが情報源にしている業者、親しくしている銀行マンを紹介してくれるなら、参加する意味はある。前者は情報源、後者は儲けのカギを握る融資に関係する人。つまり両者は「儲けの源」だ。コンサルも一投資家だから、自分の儲けが大切。にもかかわらず紹介してくれるというなら、本当の親切者だ。

成功者はこういうキーマンといえる人脈を惜しげもなく紹介する。それは、紹介したところで自分に一切の不利益がないと言い切れるだけの信頼関係があるから。また、他人の儲けを奪い取るほどお金にも困ってないし、第一それを紹介する投資家と立つ土俵が違う。だから、求められて、紹介する人も同意するなら、いくらでも紹介する。

「ダメコンサル」を手っ取り早く見抜く質問がある

あとは、コンサルが所有している物件の場所を聞くのも手っ取り早い判断基準になる。もしも都心部にあるビル、商業地に至近のマンションを1棟まるごと持っているようなコンサルなら、プロ業者も認める成功者であり、つき合って学ぶ事もあるだろう。

ただ、場所を聞くとほとんどは郊外の地名しか挙がってこないもの。それは、先に挙げたようなビルやマンションを買えないということだ。

不動産業者もそれはわかっているから、情報すら提供しない。だから質問のようなイベントで紹介することもできないというわけだ。コンサルといっても、プロ業者からすれば素人同然。くり返すが、つき合うべき相手をよく考えていただきたい。

もう一つ、コンサルタントや投資家のグループには、物件の内装や管理会社を共同で発注・委託するということもある。これは一見すると大口取引のようなお得感があるイメージを抱くものだが、はっきり言うとそれほどメリットはない。なぜなら、内装業者にとっても、管理業者にとっても「同一の場所で同一の工期」でない限り、人件費も材料費も変わらないからだ。

だから、所有者側が思い描くような割引はあり得ないというのが実状だ。それでも取りまとめようという理由があるとすれば、リーダー格の人間のキャッシュフローの助けになるというくらいのものだろう。

そんなことをするくらいなら、既存の業者と関係性を強めるべきだ。例えば内装業者なら、既存の管理会社の担当者と仲良くなって、そこから内装業者の交渉に入る。なぜなら、管理会社は何十、何百もの建物を管理しているからだ。

そうなると退去から入居までのメンテナンスも月々一定数は見込めるから、業者としても仕事のスケジュールが立てやすく、受注も安定する。コスト圧縮もできない話ではないだろう。そこも踏まえて、とくにワンルームのようにメンテナンスが比較的頻繁に発生するような建物は管理会社に自分の物件を任せてしまうというのも一つの手だ。

ただし、管理を任せて、リフォーム代やその他に利益を計上する管理会社も多い。見積もり請求は業者と直接契約させてくれて、かつ交渉等は勝手にやってくれる管理会社が理想だ。