コロナ後、世界の富裕層は「不動産投資で一儲け」を狙う

株失敗で不動産投資家デビュー。先輩大家業の叔父がアドバイス。「新築より中古を狙え」

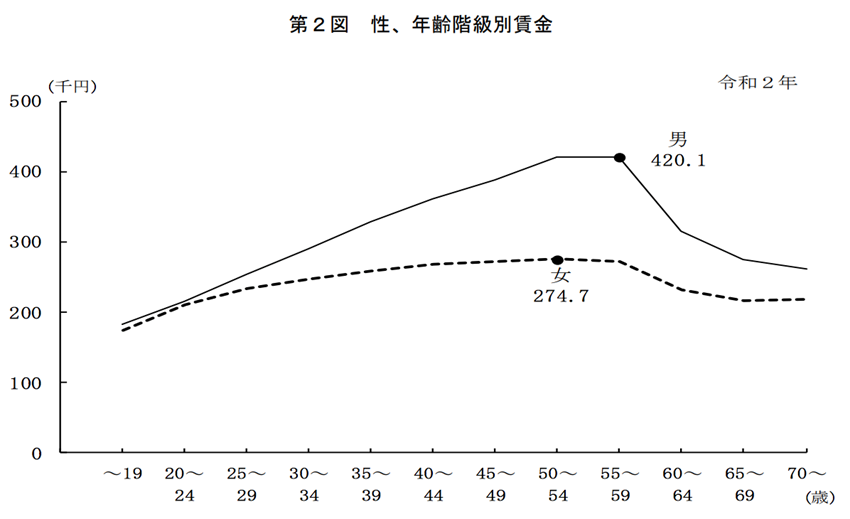

総務省が6月25日に発表した2020年国勢調査の人口速報値によると2020年10月1日時点の日本の総人口(外国人を含む)は1億2622万6568人となった。2015年の前回の調査から0.7%減少した。47都道府県中、38の道府県で人口が減っている。

増加しているのは1都3県(東京、埼玉、千葉、神奈川)と愛知県、滋賀県、大阪府、福岡県、沖縄県の9都府県にとどまった。東京圏は3693万人と全人口の3割近くが住んでおり、人口の一極集中が進んでいる。

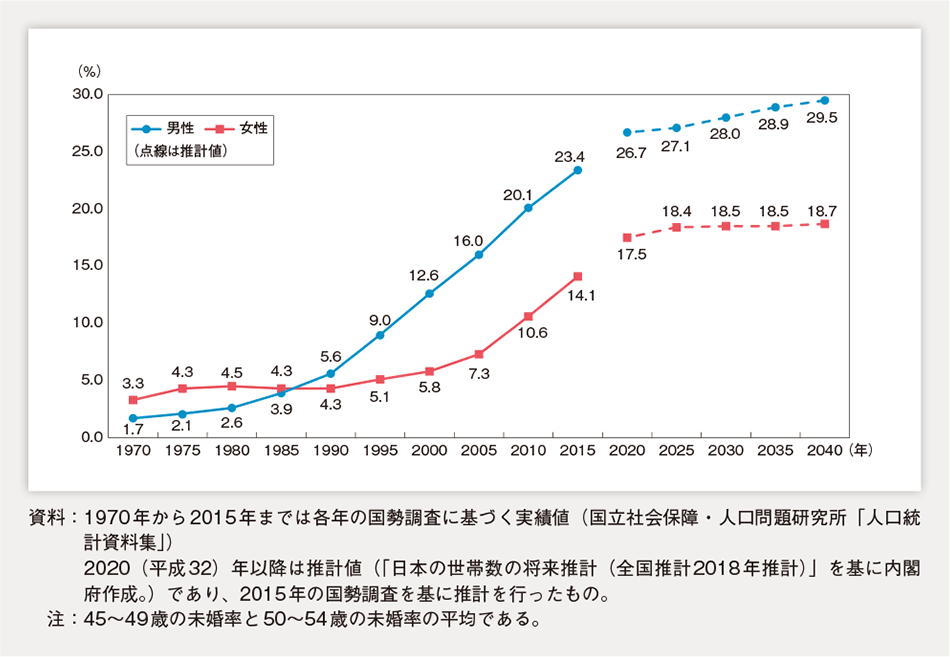

総人口が減少する一方で、世帯数は増加傾向にある。晩婚や未婚、独居高齢者の増加などを単身世帯の増加を背景に5571万9562となり、前回調査から4.2%拡大している。1世帯あたりの人数は2.38人から2.27人に減っている。

将来展望への期待が描けないで不安が増す時代。コロナ禍で持てる者と持てない者の差がくっきりと浮かび上がり、社会の分断が進んだことでいっそう将来に不安感を募らせる。将来の年金に対する信頼が揺らいでいる中で、老後の生活費用を自ら用意しなければならないと焦りを見せる若いサラリーマンも増えている。

そうしたサラリーマン層を見据えて、ワンルームマンションの新規供給も高水準にある。長谷工総合研究所によれば、30㎡未満の着工戸数は2015年以降で2017年を除き年間1万戸を上回り、直近2020年1~6月は5783戸(前年同期比0.2%減)と高水準の着工があったとしている。単身者世帯の増加などを背景に新規の供給は続きそうだ。

杉並区で築古2戸を購入。自らシミュレーションで営業マン任せにしない

東京都心に本社を置く化学メーカーに勤務する30代前半の会社員S氏は、2015年に初めて区分マンションを購入した。

「実家から東京都心まで通勤するのに1時間半ほどかかるが、会社から家賃補助が出ない範囲のため、家を借りて家賃を払うよりも購入して自分のモノにしようと思った。日本財託に大学の先輩が勤めていたので相談に乗ってもらったが、最初は特に将来のことをなにも考えずに買った」と振り返る。

最初に購入したのは築20年弱の杉並区内の区分マンションで最寄り駅から徒歩3分の立地。入居者がいる状態で購入し、ネット利回りは5%台となっている。2017年には2戸目の中古ワンルームを同じ杉並区内で最寄り駅5分の場所で購入した。

「老後の年金代替の一つとして考えるようになったことが買い増しの動機だ。将来的には4~5戸を購入してずっと保有し続ける。不動産投資をするのなら若いうちに購入したほうがいいと思った」と話す。この2つの区分マンションは、50歳までにローンを完済するイメージでそれぞれ1500万円と1300万円で買い入れている。

いろいろな不動産投資会社の営業マンに会ったが、「なかには強引な、オシの一本調子の営業マンもいて大変だった。でも、それら営業マンが使っている運用計算表を見て自分も同じような計算表を作り、将来のデフォルトリスクなどをシミュレーションした」と営業マンの受け売りを真に受けないで自ら検証する作業の重要性を指摘する。この想定力は、不動産投資の源泉となる本職・本業にも生かすことができる。

先行投資の株式と合わせて二刀流で将来に備え

身近に大家業をしている人がいたことも大きい。「叔父が7物件ほどマンションを保有していたので1戸目を購入したあとに相談をしたところ〝新築は割高なので絶対に買うな〟とアドバイスされた」ため、今後も中古マンションに狙いを絞って物件を選別するという。

新築は言うまでもなく、建てるために必要な用地の代金や建設費など開発コストがかかり、その上に事業者の利益が上乗せされる。現在のように地価が高かったり、資材価格が上がったりすればその分がさらに販売価格にオンとなってしまう。

一方、中古物件であれば、需給バランスにより価格が上がり下がりするものの、地価高騰による土地値が直接的に影響することがなく、資材価格の影響は関係ない。5年、10年、20年と一定の期間運用されている中古住宅であれば手抜き工事などの欠陥住宅の心配がない。仮に欠陥住宅ならば、その運用期間になんらかの異常を住んでいる人が感じて発覚しているはずだからだ。S氏は、そうした点を踏まえながら、新耐震物件を条件にワンルームマンションを探していくという。

もともと投資にも興味があったようだ。株式投資を入社2年目あたりからスタートして現在も続けている。最初は100万円のうち60万円を投資信託に残りを国内IT大手R社に投じたところ、R社の株価が半分以下にまで下落してしまい、投資には勉強が必要だと身に染みた。

「もちろん、良いときもあった。マザーズなど新興市場でバイオ株に資金を投じて2016年に投資したバイオ株が急騰して一時10倍まで膨れ上がったが、(まだ上がると考えて)その時点で売ることができなかった」と株式投資の判断の難しさも実感している。足元では、コロナ禍で乱高下する日本株ではなく米国株にシフトしており、GAFA系の株を買い増している。今後の資産形成について不動産投資と株式投資の二刀流で将来に備えていく考えだ。

健美家編集部(協力・若松信利)

不動産の相続、税理士の探し方・選び方は?相場や相談方法も

1.不動産の相続では税理士選びが重要

不動産の相続税申告では、税理士選びが非常に重要になります。

不動産の相続税額の算定では、財産評価の際に相続税法の解釈や適用が複雑な取り扱いや、特例の適用が多く、適用の違いが税額に与える影響も大きくなります。

さらに、相続税の申告をした人のうち10人に1人に税務調査が実施され、追徴税額が課されているという統計があり、税務リスクが高い傾向があります。

このように、相続税では申告に関する影響、リスクが大きいうえ、税理士によって得意不得意が明確に分かれる分野であるため、税理士選びが非常に重要になるといえるでしょう。

1-1.不動産の相続税額は税制の適用方法によって大きな差が生じうる

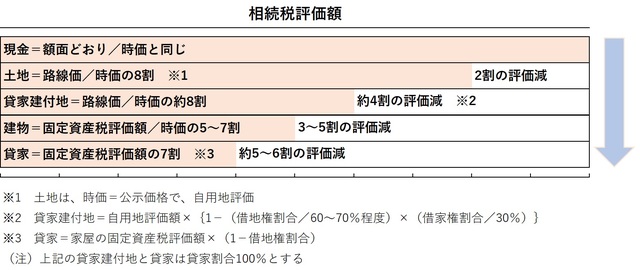

不動産の相続税額の算定をする際、基礎となる財産評価には、相続税法の解釈や適用で認められている、評価額の減額方法があります。また、一定の条件を満たす場合に、不動産の財産評価額を大幅に減額することができる特例も設けられています。

このように、税法の解釈によっては適用できる評価額の減額方法や特例を利用しなかったり、あるいは別の解釈をすることで適用しなかったりすると、結果として相続税額が増えることになります。

不動産の財産評価額は数千万~数億円単位となる場合もあり、相続税の税率も10%~55%と財産評価額が大きくなるほど高率であることから、税制の適用方法によって生じうる相続税額の差は非常に大きなものになります。

1-2.相続税申告は税務リスクが高い

国税庁が令和元年に発表した「平成30事務年度における相続税の調査等の状況」によると、平成30事務年度における相続税の実地調査は、平成28年に発生した相続のうち、過少申告あるいは無申告と想定されるものについて、約12,000件おこなわれています。

「平成28年分の相続税の申告実績」は約106,000人であるため、約10%の割合で税務調査がおこなわれていることになります。

また、税務調査が入った場合、申告漏れ等の非違件数の割合は約86%であり、追徴税額は加算税を合わせて1件あたり568万円にも上っています。

このように、相続税申告は税務調査が実施される確率や追徴税が課される可能性が高く、その税額も高額であるといえます。すなわち、総じて税務リスクが高いといえるでしょう。

1-3.相続税申告は税理士によって得意不得意が分かれる

相続税の申告は、死亡した人の正味の遺産額が基礎控除額を上回るときに初めて必要となるものであり、令和元年の相続税申告件数は115,000件と令和元事務年度の法人税申告件数約300万件と比べると市場規模が限定されているといえます。

したがって、税理士によっては相続税申告の経験・実績が少ない場合もあり、得意不得意が分かれる分野であるといえます。

また、平成26年の税制改正以前は基礎控除額が大きく、相続税申告が必要な人の規模が現在の約半分であったことも影響しているといえるでしょう。国税庁の「「平成27年分の相続税の申告状況について」によると、改正後の平成27年分申告から基礎控除額の引下げ等が行われ、課税対象被相続人数の前年比が約2倍になっています。

2.不動産の相続に強い税理士の探し方・選び方

それでは、不動産の相続に強い税理士は、どのような点に注意して選ぶのがよいのでしょうか。以下で詳細を説明していきます。

2-1.相続税の申告実績が豊富であること

相続税の申告は税理士によって得意不得意が分かれる分野であることから、相続税の申告実績が豊富かどうかを確認することが大切です。

その際、相続税の相談実績ではなく、税金の計算をして税務署に対して書類を提出する、申告業務の実績がどれぐらいあるかを確認しましょう。

できれば、申告実績の内容について、遺産規模や資産の種類なども確認するとよいでしょう。法人税の申告を主要業務としている税理士の場合、顧問業務をおこなっている法人の社長などの相続税の申告が多く、株式の相続税申告は経験しているものの、不動産の相続税については経験が少ないケースがあります。

また、相続税専門の税理士の中には、他の税理士がおこなった相続税申告を修正し、納付済の相続税を取り戻す相続税還付申告を請け負う税理士もいます。還付申告の実績についても確認してみましょう。

2-2.報酬体系が明確で適正であること

相続税の税理士報酬は遺産総額の〇%というように決められていますが、相続税の申告では、個別の特殊事情によって手間がかる場合があり、その分の報酬が加算されることがあります。

報酬加算の対象となる事情とは、たとえば、土地の評価が必要である場合や、相続人が複数いる場合、非上場株式の評価が必要である場合、申告期限まで時間がない場合など、税理士事務所によって様々です。

このような、報酬体系が明確で適正な金額であることは、それだけ申告実績があり、業務フローが確立されているということでもあり、相続税の申告に強い税理士であることの目安であるといえるでしょう。

2-3.不動産評価算定や相続税の特例適用ができること

不動産の相続税の基礎となる財産評価の際、税法の解釈や適用方法によって、不整形地の評価を減額したり、小規模宅地等の特例に該当する土地の評価を8割減額したりすることができます。

このような、不動産の評価算定方法や特例を適用して、相続税の適正な減額をおこなってもらえるかどうか、という点も不動産の相続税申告の依頼をする際は、判断ポイントになるといえるでしょう。

特に、不動産の評価は個別性が高く複雑であるため、不動産の相続税申告に強い税理士事務所では、相続税申告と不動産評価サービスを分けておこなっていることもあります。

2-4.二次相続を見据えた相続税対策ができること

二次相続を見据えた相続税対策の提案があるかどうかも、不動産の相続税申告に強い税理士を探す基準になります。

二次相続では、配偶者に大きな非課税枠がある配偶者控除を利用できない場合が多く、法定相続人が減ることで基礎控除額も減少してしまいます。さらに、二次相続では、相続人である子が同居要件や所有要件を満たすことができず、小規模宅地等の特例を適用することが難しくなる場合もあります。

このように、二次相続で発生する相続税まで考慮した上で、相続財産の分割などについての対策の提案があると心強いといえるでしょう。

2-5.税務調査対応や書面添付ができること

上述したように、相続税の申告は税務リスクが高いといえます。相続税の申告について、税務署の税務調査にも対応してもらえる税理士であれば、税務リスクを軽減することができるといえるでしょう。

なお、税務調査対応については、多くの税理士事務所で相続税の申告業務とは別料金に設定されています。対応の可否、料金の目安を確認するとよいでしょう。

また、申告書に税理士がその申告書について計算、整理をし、相談を受けた事項を記載することによって、税務調査の際、事前にその税理士に意見聴取することを義務付ける、書面添付制度があります。

この書面添付制度を適用するサービスをおこなう税理士であれば、税務署対応を任せる際にも心強いといえるでしょう。

3.相続税の申告を税理士に依頼する費用相場

税理士に相続税の申告業務を依頼する場合の費用相場はいくらぐらいなのでしょうか。以下で確認してみましょう。

3-1.遺産総額ベースの報酬体系が多い

相続税の申告業務の税理士費用は、遺産総額規模に応じた報酬体系となっているケースが多いといえます。一般的に、遺産総額の0.5~1%程度が相場であるといえるでしょう。

ただし、相続税の申告は個別事情によって業務量が異なるため、遺産総額ベースの報酬は基本的な申告業務の範囲に限定されているケースが大半です。

その他、遺産総額規模が配偶者控除の範囲内であり、遺産分割が決定済であるなど、シンプルな申告業務と報酬体系を区分しているケースもあります。

3-2.別途加算報酬となる業務

相続税の申告業務は、遺産である財産の内容や相続人の人数などの個別事情によって、申告業務の複雑さ、手間などが大きく変わります。

そのため、遺産総額ベースの報酬を基本として、別途個別事情に応じた手数料を規定している税理士事務所が多いといえます。加算報酬の単価は事務所によって様々ですが、次のような個別事情がある場合、加算費用が発生することが多いでしょう。

- 土地の財産評価がある

- 非上場株式の財産評価がある

- 相続人が複数である

- 申告期限が近い

- 税務調査の立ち会いが必要である

4.税理士に相談依頼する方法

不動産の相続税申告に強い税理士を探して相談依頼するには、インターネットのホームページ経由、セミナー、他の士業や金融機関などの紹介、税理士紹介サイトの利用、などの方法があります。

なお、どのような手段で税理士を探す場合でも、できれば複数の税理士への相談や面談を通して、費用や対応内容について比較することが大切です。相続の状況に適した税理士を見つけられるよう、効率的にアプローチしていきましょう。

4-1.ホームページ経由

近年では、多くの税理士が事務所のホームページを持ち、業務内容の紹介をしています。インターネットで税理士事務所のホームページを検索し、業務内容を調査して相続税申告に強い税理士を探してみるのもよいでしょう。

興味を持った税理士がいたら、一度面談を設定してもらい、依頼内容と料金の確認をし、複数の事務所を比較検討してみましょう。

4-2.セミナー、他の士業や金融機関などの紹介

不動産の相続税申告に強い税理士事務所では、相続税対策についてのセミナーを開催していることがあります。セミナーでは、事務所の業務内容を紹介しているケースもあるため、セミナーをきっかけに税理士を探すのもよいでしょう。

また、弁護士や行政書士、司法書士など、相続に関する業務をおこなっている士業であれば、相続税の申告に強い税理士と接点を持っていることが多いでしょう。また、金融機関も業務の中で税理士との接点は多く、税理士を招いて相続セミナーなどを開催しているケースもあります。他の士業や金融機関などから紹介してもらうという方法もあります。

4-3.税理士紹介サイトの利用

税理士紹介サイトを利用して、不動産の相続税申告に強い税理士を紹介してもらうという方法もあります。

税理士紹介サイトでは、コーディネーターが、相談者のニーズに合った税理士をピックアップし、面談を調整してくれます。税理士との依頼内容の調整や、料金交渉などもコーディネーターに任せることが可能です。

税理士ドットコム

税理士ドットコムは、全国5,900名の税理士の中から無料で希望に沿った税理士を紹介してもらえるウェブサービスです。複数の税理士を比較することができるうえ、「費用はいくら?」「どんな税理士を選ぶべき?」といった税理士を選ぶ際の相談も可能となっています。

不安のある方は、このようなサービスの利用を検討するなどして、手間やリスクを省くことも選択肢の一つと言えるでしょう。

まとめ

不動産の相続税申告に強い税理士を探すポイントは、相続税申告の実績・経験が豊富かどうかというのが基本になるでしょう。不動産の財産評価や特例の適用をしてもらえるかどうか、二次相続対策、税務調査対応の可否も判断基準となります。

多くの場合、費用は遺産総額ベースとなっていますが、相続の個別事情によって加算費用がかかるケースもあるため、それぞれの事情に応じて報酬体系を確認しましょう。

不動産の相続税申告は、比較的税務リスクが高いといえます。複数の税理士事務所を比較して慎重に検討しましょう。

毎月160万円もの不労所得が…「廃墟不動産投資」達人に聞く、ノウハウと極意

【不動産投資こそFIREへの近道】

不動産投資は「事業」である

不動産投資で大切なのは

センスより愚直さや真面目さ

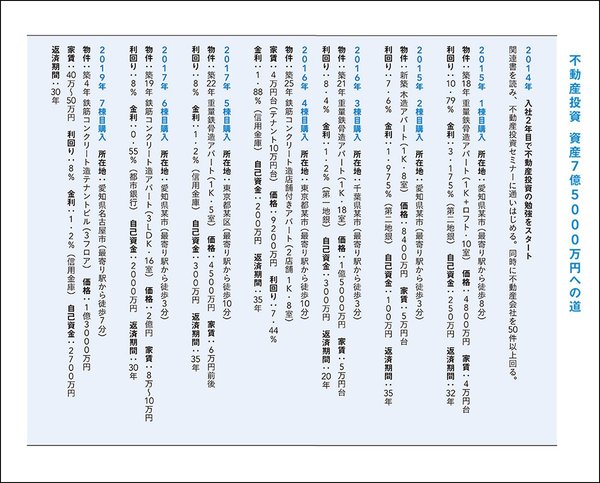

これまで7棟を所有して資産7億5000万円、年間2000万円のキャッシュフロー(純現金収支=手元に残るお金)を得るようになってつくづく思うのは、不動産投資は「事業」だということです。

私は、まだ証券会社に勤めていた2016年、3棟目を購入するときに法人登記してからは、法人名義で不動産を購入し、黒字決算を続けています。

その翌年(2017年)に4年勤務した野村證券を退職したのは結婚がきっかけでしたが、「不動産投資でやっていける!」と確信できたからこそなのです。

そういう意味でも、20代で早めに不動産投資をはじめて本当によかったと思っています。

資産運用する「事業」として大きな柱ができると、他の仕事を含めていろいろなことに挑戦できるようになるからです。

「若いのに不動産投資なんてよくやるね」といわれることもありますが、若いからこそ10年、20年、30年の長期スパンで余裕を持って計画を立てられるのです。

もしうまくいかなくても、若ければ、方向転換すればいいだけですから。

女性の場合、結婚、出産、育児などでライフスタイルが大きく変わる可能性があります。

それを不動産投資のリスクだと考える人がいるかもしれません。

でも、ライフスタイルが変わっても資産を増やせる手段こそ、不動産投資なのです。

不動産賃貸業の黒字化が続けば、出産や子育てなどで仕事を一時中断することがあっても困ることはありません。

会社員は学歴や人脈、ビジネスセンスなどが重視されますが、そういったことは不動産投資で成功するためにはあまり関係ありません。

不動産投資で大切なのは、むしろ愚直さや真面目さ。誰でもやろうと思えばできることばかりです。

キャッシュフローを増やしていくために、やるべきことは決まっているので、それを1つひとつコツコツ実践していくイメージです。

これから不動産投資をはじめる人は、「長期安定の新規事業」のつもりでスタートすることをおすすめします。「投資」と聞いて、多くの人が最初に思いつくのは、本書のテーマである「不動産投資」ではなく「株式投資」のほうでしょう。

新型コロナウイルスが世界的に蔓延し、2020年3月に株価が大暴落したコロナ・ショックを機に、株式投資をはじめた人が増えたといいます。

かつて野村證券に勤めていた私がいうのもなんですが、株式は不動産に比べて市場経済の影響をモロに受けます。

もちろん、景気や業績が好転すれば株価はまた上がりますが、市況の波は誰にも予測できないものです。

売り時もわからず、株価が下がりはじめると「このまま下がり続けて反転しなければ大損することになる」と焦って“狼ろう狽ばい売り”する人が多いのが現実です。

銀行の普通預金の金利は0・001%程度(2021年4月5日時点)ですから、100万円を1年間預けてもたったの10円しか増えません。

一方、株式投資は低リスクの金融商品でも利回り3~5%くらい狙えますから、毎年3万~5万円は増えます。

さらに、株式よりも確実に、より短期間で資産を最大化していけるのが不動産投資だということを、私はこの5年間で7棟の不動産を購入して実感しています。

そうした経験をふまえて、私が自信を持ってお伝えしたいことは、「もっとも不況に強く、安定的かつ効率的に資産を増やす方法は不動産投資しかない」ということなのです。

節税効果が薄れたハワイ不動産投資はどうすればいい?対処法を解説

税制改正大綱によって節税効果が縮小

令和元年末に発表された税制改正大綱により、ハワイ不動産投資による節税効果は縮小することとなりました。ハワイ不動産投資による節税の方法と、税制改正大綱の内容について解説します。

減価償却費の計上が節税のポイント

これまで、海外不動産投資による節税は、日本の税制によって発生する減価償却費を計上できることがポイントでした。

減価償却費とは、不動産など資産の経年劣化による価値の目減り分について、税務上の経費として計上できる費用のことを指します。減価償却費は実際の支出を伴う経費ではありません。このため、減価償却費を計上すれば実際の資産を減らさずに節税が可能です。

1年あたりの減価償却費を最大化するためには、減価償却期間を短期化できる築古の木造住宅を購入するのが有効です。しかし、日本では築古の木造住宅は入居者にも投資家にも人気がないため、最終的な物件の売却が課題となります。

その一方で、アメリカではハワイを含めて築古の木造住宅も多数流通しています。ハワイでは、日本で課題となる物件の流動性についても解決可能なため、これまで多くの富裕層がハワイ不動産投資による節税をしていました。しかし、減価償却費の計上による節税は今後封じられることとなります。

海外不動産投資の減価償却費は計上不可能に

2019年末に発表された税制改正大綱により、2022年に実施する確定申告からは、海外不動産投資によって発生した減価償却費を計上できなくなりました。海外不動産全てが対象となるため、ハワイ不動産についても今後は減価償却費を計上できません。

※参照:令和2年度 税制改正大綱

賃貸管理費や修繕費などは経費計上できるため、ハワイ不動産の節税効果がゼロになったわけではありませんが、効果が大幅に小さくなったと言えます。ハワイには、税制改正前には節税効果を期待できた木造築古物件も多く、こうした物件を購入していた日本人投資家も少なくありません。

コロナでハワイ経済も縮小

ハワイ不動産投資による節税は、税制改正によって効果が縮小することとなったため、投資家は今後の対応を迫られています。しかし、ハワイの主要経済は観光業なので、コロナで渡航制限が敷かれている2021年時点では、ハワイの経済も大きな打撃を受けている状況です。今後数年間は、失業者の増加などによる空室リスクや家賃滞納リスクなどに注意を要します。

渡航制限によって観光客が大幅に減少

ハワイ観光局の統計によると、2020年4月のオアフ島訪問者数は、対前年比マイナス99%となりました。なお、ハワイの訪問者はこれまで平均滞在日数が7日前後でしたが、コロナを経て20日以上など長期化しています。観光や結婚式などを目的としてハワイを訪問する人は減っており、友人・家族と会う目的でハワイを訪れる人が増えている状況です。

※参照:ハワイ観光局

ハワイ州の失業率推移

観光客の減少はハワイ州の失業率にも表れており、ハワイ州政府が発表したレポートによると、ハワイ州の失業率は以下のように推移しています。

※参照:ハワイ州政府

※参照:ハワイ州政府

ハワイ州の失業率は、2020年第1四半期には2.0%でしたが第2四半期には19.4%まで上昇しました。その後、2021年第1四半期には9.0%まで下がっているものの、平常時と比較すると、ハワイの失業率はまだ高い状況です。

なお、宿泊施設・飲食業などに関連する失業者数は55,000人に上っており、全失業者数の42.2%を占めています。観光に関連する宿泊業や飲食業に従事する人たちの多くが失業している状況です。ハワイ州政府が発表しているレポートによると、ハワイ州の失業率は年々低下していく見込みです。

しかし、2024年の予測失業率は5.0%であり、ハワイの雇用が回復するまでには数年かかると予測されています。

平均所得が回復するのは2024年の見込み

そのほか、個人所得の指標も2020年以降2023年までは低下もしくは横ばいとなる見通しです。予測個人所得の推移は以下グラフのようになっています。

※参照:ハワイ州政府

※参照:ハワイ州政府

2023年まではコロナの影響がある見通しとなっているものの、2024年には直近5年間では最高所得を更新すると予測されています。なお、2022年は最も平均所得が落ち込む見通しであり、予測平均所得は$82,599です。

ハワイでは元々の平均所得が高いことから、コロナの影響で所得が減少すると予測されているものの、$80,000を下回ることはない見込みとなっています。

ハワイ不動産投資で考えられる対応策

節税が封じ込められた上に、数年間は空室リスクや家賃滞納のリスクに要注意のハワイ不動産投資において、今後考えられる対応策を解説します。

ハワイ不動産はキャピタルゲインを期待できる

もともと不動産市場の安定性が高いハワイでは、コロナ禍においても住宅価格の暴落などは起きていません。アメリカ政府が打ち出した経済対策の1つである低金利政策が、住宅ローン金利を押し下げており、低金利を背景として住宅需要が拡大している状況です。

また、ハワイ不動産は価格の上下動が多いものの、長期的には右肩上がりで推移しています。コロナを原因としたハワイ経済の停滞によって、住宅価格が一時期落ち込むことは考えられますが、長期保有を前提に考えればキャピタルゲインも期待できます。

ハワイ不動産投資では節税が封じられた上に、コロナの影響で家賃収入によるインカムゲインも不安定な状況です。しかし、リーマンショック後も早い段階で不動産価格が回復した過去を鑑みると、キャピタルゲインを狙うのは不可能ではないと考えられます。

資産分散の観点からも長期保有は有効

海外不動産投資には、節税やキャピタルゲインといった直接的な利益のほかにも、資産分散によるリスクヘッジという効果があります。物件価格の暴落が起こりにくいと思われるハワイ不動産投資は、資産分散の観点からも有効です。

日本国内の不動産は、人口減少や経済成長の鈍化などが起きていることから、今後価値が下がることも考えられます。また、日本では地震や台風といった自然災害のリスクもあるため、海外不動産投資による資産分散は効果的です。

まとめ

ハワイ不動産投資による節税のポイントは、減価償却費の計上を活用することでした。しかし、2022年に実施する確定申告からは、税制改正によって減価償却費を計上できなくなります。

2021年時点では、ハワイの経済はコロナによる影響を受けており、コロナ以前の水準に回復するまでには数年かかる見通しです。今後ハワイの不動産市場にもコロナの影響が表れる可能性があります。

しかし、過去の住宅価格推移を鑑みると、キャピタルゲインや資産分散の観点から、ハワイの不動産を長期保有するのも有効です。

利回り不動産の評判・口コミは?メリット・デメリットや注意点も

1.利回り不動産とは

利回り不動産は、株式会社ワイズホールディングスが提供する不動産クラウドファンディングサービスです。

1口1万円の少額から不動産投資が可能で、これまでに5つのファンドを運営・募集しており、不動産クラウドファンディングを活用した次世代の投資スタイルを提案しています。

運営会社である株式会社ワイズホールディングスは東京に本店、大阪と沖縄に支店を構え、不動産開発・不動産仲介・不動産賃貸など行っており、これまでにホテルや商業施設などをメインに、比較的大規模な不動産開発を手掛けてきた実績があります。

| 運営会社 | 株式会社ワイズホールディングス |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門4丁目3番1号 城山トラストタワー33階 |

| 設立 | 平成26年8月 |

| 資本金 | 1億円 |

| 代表 | 和泉 隆弘/萩 公男 |

| 事業内容 | ・不動産開発事業 ・不動産特定共同事業不動産仲介事業 ・不動産賃貸事業 |

2.利回り不動産の特徴やメリット

利回り不動産の特徴やメリットは下記の通りです。

2-1.優先劣後出資を採用している

利回り不動産では優先劣後出資方式を採用しています。優先劣後方式とは、投資家から集めた資金を「優先出資分」、利回り不動産が出資した資金を「劣後出資分」として別々に管理してすることをいいます。

仮に運用後の損失が発生した場合には、劣後出資分から損失計上が行われ、投資家が出資した資金が守られる仕組みとなっています。

利回り不動産が運用・募集しているファンドでは、10%の劣後出資が行われているため、各募集金額の10%の損失までは、利回り不動産が負担してくれます。ただし、10%を超える損失が発生した場合には投資家の負担となる点に注意しておきましょう。

2-2.マスターリース契約による空室保証がある

利回り不動産では、運営会社が投資物件を一括して借り上げるマスターリース契約を締結しており、空室・満室に関わらず、一定額の賃料が支払われます。

2-3.ワイズコインを使った投資ができる

利回り不動産では、ワイズコイン(WISE COIN)を使った投資が可能です。

ワイズコインとは、クラウドファンディングに投資できるコインサービスのことで、こちらも株式会社ワイズホールディングスが運営しています。

利回り不動産での口座開設や物件への投資額などに応じてコインが貯まる仕組みとなっており、1コイン1円相当で利用可能です。貯まったポイントはクラウドファンディングへの投資に充てることができます。

2-4.1口1万円からの投資が可能

不動産クラウドファンディングでは、現物の不動産投資よりも少額で投資ができるという特徴があります。

ただし、最低投資金額はサービスによって異なり、1口数万円から10万円程度必要になるケースもあります。

利回り不動産では、1口1万円から投資ができるため、これから投資を始めたいという方でも利用しやすくなっています。

2-5.予定利回りは6.5%~7.0%

利回り不動産にて運用・募集されているファンドの予定利回り(年換算)は6.5%~7.0%に設定されています。

予定利回りが3.0%~5.0%程度に設定されている不動産クラウドファンディングも多く、利回り不動産のファンドは比較的に高い利回りで投資物件を提供しているといえます。

2-6.すべての案件で6ヶ月の運用期間(2021年6月時点)

利回り不動産が運用・募集しているすべてのファンドで、6ヶ月間の運用期間が設定されています。

多くの不動産クラウドファンディングサービスでは、運用が終了するまでお金を動かせないようになっており、この点は資金流動性の面でデメリットとなります。

利回り不動産では運用期間が比較的に短く設定されているため、投資に対するハードルが低くなっているといえるでしょう。

3.利回り不動産のデメリット

一方で、利回り不動産には下記のデメリットがあります。こちらもそれぞれ詳しく見て行きましょう。

3-1.元本割れのリスクがある

利回り不動産を始めとした不動産クラウドファンディングサービスでは、元本が保証されません。出資法という法律により出資元本の保証が禁じられているためです。

場合によっては元本を毀損する可能性があるということを理解しておきましょう。

3-2.運用実績がまだない(2021年6月時点)

利回り不動産は2021年からサービス提供を開始した新しい不動産クラウドファンディングです。

第1号ファンドの契約期間は2021年5月1日から2021年11月30日となっており、運用は開始されているものの、運用を完了した実績はまだありません。過去の実績を見て判断したい方にとって、デメリットと言えるでしょう。

3-3.ワイズコインの利用は利回り不動産に限られる(2021年6月時点)

ワイズコインはクラウドファンディングに投資できるコインサービスです。出資の際に自動的に現金化して投資金額に充てられるほか、保有するワイズコインの有効期限がないため利用に対する自由度が高いなど特徴があります。

しかし、2021年6月時点でワイズコインを利用できるクラウドファンディングは利回り不動産のみとなっており、他社のポイントサービスへの交換などはできなくなっています。

ワイズコインを利用できるサービスの範囲については、今後期待したいポイントと言えるでしょう。

3-4.北海道札幌市の物件に限定されている(2021年6月時点)

2021年6月時点、利回り不動産で運用・募集されている5つのファンドはすべて「北海道札幌市」の物件となっています。土地勘がない場合は、投資物件周辺がどのような環境なのかを判断しづらく、投資判断に影響する可能性があります。

また現物資産である不動産は、一か所に投資対象を集めてしまうと災害リスクや賃貸ニーズ減少の影響を大きく受けることになります。投資対象を分散させたい場合には、他のクラウドファンデイングと並行して利用するなどの工夫が必要です。

4.利回り不動産の評判・口コミ

利回り不動産に対する評判・口コミの一部を紹介します。

- 利回り不動産の口座開設完了

- 投資家が少なく投資しやすいかも

- 募集開始時間から10分かからず完売していた

- 出資額に応じたポイントがいつ付与されるか分からない

サービス提供開始からまだ間もないこともあり、利回り不動産に関する評判や口コミはそれほど多くありませんでした。そのなかでも、不動産投資に関心のあるユーザーからは利回り不動産の口座開設を完了したという声があり、サービス内容への期待がうかがえます。

また、参加する投資家が少なく投資しやすいと感じる声や、募集開始から10分足らずで完売していたという声もありました。

一方で、ワイズコインがいつどれだけ付与されるのかわからないといった、不安の声も見られました。

5.利回り不動産での投資の始め方

利回り不動産を利用して不動産投資を行う場合の手順は以下の通りです。

- 会員登録

- ファンドへの応募

- 契約・入金

- 運用

- 分配

5-1.会員登録

最初に、利回り不動産のウェブサイトで会員登録を行います。氏名や住所などの情報の入力と、免許証などの本人確認書類の提出を行い、利回り不動産側で本人確認審査が行われます。

なお、利回り不動産のメルマガに登録すると、新規公開の物件情報のお知らせやキャンペーン情報のお知らせが届きます。他の投資型クラウドファンディングでの傾向を見ても、想定利回りが高いような人気案件は募集枠がすぐに埋まってしまうことが少なくないため、余裕を持って投資判断をしたい方や、キャンペーン情報を見逃したくないという方はメルマガ登録を検討してみると良いでしょう。

ウェブ上で審査が完了すれば手続き完了のメールが送付されるので、その内容に従って手続きを行います。本人確認が完了しなかった場合は初回ログインに必要な認証コードを記載した本人確認ハガキが送付されます。

認証コードを入力することで、利回り不動産への会員登録が完了し、サービスを利用できるようになります。

5-2.ファンドへの応募

ウェブサイトに掲載されているファンド一覧から、ファンドへの応募を行います。

事前に契約成立前書面を確認し、投資したいファンドを選択します。本人確認が完了していない場合はプロフィール情報変更の申請をしている場合は、ファンドへの応募ができないため注意しましょう。

5-3.契約・入金

ファンドへの応募が完了すると、登録したメールアドレスにファンドが成立した通知が行われ、「契約成立時書面」を確認することで契約締結となります。契約締結後は指定口座に必要金額の振込を行います。

5-4.運用・分配

入金した後は利回り不動産が対象物件の運用を行います。ファンドの進捗状況などは、随時メールで通知されるのでこまめに確認しましょう。

運用後は6ヶ月ごとに口座へ分配金が振り込まれます。また、運用終了時には翌月までに分配金と出資金が口座に振り込まれます。なお分配金には20.42%の源泉徴収がされます。

所得税より源泉徴収額が多い場合、確定申告することにより還付金を受けることができます。還付金の申告は、確定申告の義務がない場合でも可能です。

まとめ

今回は利回り不動産の評判や口コミ、メリット、デメリットについて紹介しました。

利回り不動産は1口1万円からの少額投資が可能な不動産クラウドファンディングで、優先劣後出資や満室保障、ワイズコインを使って投資ができるなどの特徴があります。

予定利回りは比較的高いものの、新しいサービスであるがゆえに分配の実績がまだなく、利用については慎重に判断するべきでしょう。

不動産投資を始めたい、資産運用に取り組みたいと考えている方は、本記事を参考に利回り不動産の利用を検討してみてください。

知らないと損をする不動産投資の‟勘違い節税”

1.不動産投資は経費計上を多くして赤字にできるという勘違い

「なんでも経費」の勘違い

不動産投資は、経費計上できるから節税になるという方がいらっしゃいます。

サラリーマンからすると、経費で落とすということができない(特定支出控除という制度はありますが、利用してメリットになる人は少ないです)ことから、不動産投資で経費を使うことに憧れを抱く方もいらっしゃいます。

しかし、何でも経費にできるということではありません。

経費にできるのは、事業に利用したものだけです。

・友人との飲み代

・勤め先でも使用できるスーツ代、かばん代

など事業に関係のない支出は経費にすることはできません。

自宅の一部を事業で使用しているのであれば、水道光熱費、家賃などを一部経費にすることは可能ですが、事業で使用していることが明確となる部分のみが経費として認められます。

生活費も含めてなんでもかんでも経費に計上して、税務調査で修正させられた事例がありますので、注意をしてください。

「無理やり経費」の勘違い

事業にかかわる経費であれば、金額に上限はありません。

だからといって、無理に経費を計上しようと、がんばって支出をする方がいらっしゃいます。

確かに税金は減って、還付を受けられるかもしれません。

しかし、還付を受けたからといって、得をしているかどうかは別問題です。

100万円経費を使った場合に、節税になる税金はいくらでしょうか?

100万円ではありません。

税率分をかけた分だけ税金が減るのです。

所得税の税率は超過累進税率です。

所得が大きくなれば大きくなるほど、高い税率で課税されるということです。

ただし、全体に対して高い税率が課税されるということではなく、一定の金額を超えると、超えた部分にだけ高い税率がかかるというものになります。

100万円×30%=30万円が税金。つまり節税になる金額です。

100万円使って、30万円の税金が減るのです。

逆を言えば、70万円の支出は生じるということです。

つまり、税率分だけ税金が減ることから、最大でも55%(所得税45%+住民税10%)の税金を減らせることに留まり、確実に節税額よりも支出の金額の方が多くなるのです。

この事実を知らずに、経費になるからとやみくもに支出をして、手残りまで無くしている方がいらっしゃいます。

これでは何のために不動産投資をしているかわからないでしょう。

けっして経費を使うなと言っているわけではありません。必要な経費は使うべきです。

しかし、無駄な経費は徹底的に削減することが、キャッシュフロー上も経営上も良いことに間違いありません。

2.減価償却を多く取りすぎの勘違い

不動産投資は、減価償却があるから節税になるという方がいらっしゃいます。

「減価償却は支出のない経費」と謳っているようです。

これは正確ではありません。

正しくは、「減価償却は支出がある経費。ただし、支出と経費のタイミングをズラすことができるもの。」です。

現金で不動産を購入すれば、支出のタイミングが先で、減価償却となる経費が後になります。

ローンで不動産を購入すれば、支出のタイミングが後になり、減価償却となる経費が先になることが多いです。

いずれも支出は伴うのです。

減価償却の耐用年数によって、経費のタイミングを先にもってきたり、後ろにもってきたりできるため、「支出のない経費」と勘違いされてしまうのです。

たしかに減価償却で大きく赤字を作ることが可能です。

しかし、不動産所得については、赤字になった場合には「土地取得にかかる借入金の利子については、損益通算の対象にはならない」という規定があることは前回お伝えしました。

減価償却を大きくして赤字を作ったところで、土地に係る利息分までは、赤字が切り捨てられてしまうのです。

黒字であれば経費として利用できた減価償却費を、赤字にしたばかりに捨ててしまっているのです。

築年数が古い建物であれば、短い年数で償却することが可能です。

それによって1年あたりの減価償却費を大きくすることができるのですが、土地負債利子とのバランスを考えるべきです。

土地負債利子で、あまりにも切り捨てられてしまう減価償却費が大きいのであれば、短い年数で償却しない方がよいという選択を考えるべきでしょう(中古の耐用年数を簡便法ではなく、見積法を使うことで、耐用年数を長めにとることが可能です)。

3.まとめ

前回も伝えましたが、不動産所得が節税に使われてきた背景から、節税を規制する制度になっています。

赤字を作れるというところから不動産投資を始めると、節税になっていなかったり、手残りが残らない経営になってしまっているケースがあります。

不動産投資が節税にならないわけではありません。しかし、ルールを知らないと痛い目を見ます。

損をしないためにも税制や会計の知識はある程度持つべきなのです。

金利上昇で崩壊した日本の不動産バブル、韓国も追随か

マンション投資で超重要な「物件選び」のポイント…不動産会社の経営者が解説

都心か、地方か(資産性 vs. 収益性)

購入する物件について、よくみなさんが悩まれる「都心か地方か」「新築か中古か」といった疑問について解説していきます。まずは、収益物件を持つなら、都心か地方か、それぞれの特徴についてお話ししましょう。

●都心の物件は、資産性は高いが、物件価格が高く、利回りが低い

結論から言うと、都心の物件であれば、収益性は低く、利回りも低いのが特徴です。それがゆえに、相対的に割高となります。

メリットとして、アドレスに優位性があるため、物件価格が落ちにくいことです。もちろん、年数が経てば建物価値は落ちますが、一般的には資産価値は落ちにくいと言われており、資産性が高いと考えられます。

一方、デメリットとしては、利回りが低いため、収益性が弱いことです。都心の物件は高いため、比較的お金持ちの資産家が買う傾向にあります。

●地方の物件は安くて収益性が高いが、空室対策や出口戦略が肝になる

地方の物件を買うメリットは何かというと、収益性が高く、利回りが高いことです。また、価格帯が小さくなるため、購入しやすく、参入障壁が低くなります。「キャッシュフローはしっかり確保したい」「利回りが高く、収益性の高い物件がほしい」という人に、地方の物件は向いているでしょう。

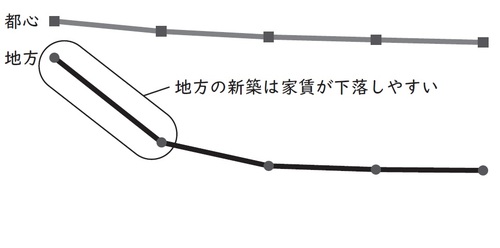

一方、デメリットとしては、地方の物件ですから、長期間保有する際に、需要が少なく、特に新築は家賃が落ちやすい点が挙げられます(図表参照)。運営・出口戦略をよく考えてから購入することが大切です。

また、エリアによっては空室リスクが高いケースがあります。人口が減少していく地域なのかどうか、統計資料をよく見てから買う必要があります。また、地方であれば、それぞれの地域の管理会社に管理を任せるため、自分の目が届きにくいというデメリットもあります。都心と地方、それぞれにメリットとデメリットがあるため、どちらがいいかは、投資家の属性によって適正な物件が異なるので、信頼できる不動産会社からアドバイスを求めることが必要ですね。

一見、都心部のほうが投資として安全なイメージを持たれる方が多いのですが、収益が上がらなければ意味がありません。投資を始めて間もなく、これからキャッシュフローや実績を積み上げたいと考えるならば、地方の物件でキャッシュフローを積み、収益をしっかり上げる方法もいいでしょう。

新築か、中古か(家賃 vs. 修繕費)

新築か中古か、どちらがいいかは、投資スタイルと自分のリスク許容量によっても異なってくるでしょう。最近の傾向として、新築を買うよりも、中古物件を割安で手に入れて、賢くリフォームやリノベーションをして収益を上げる方法が好まれる風潮にあるようです。キャピタルゲインよりも、キャッシュフローを求めるサラリーマン投資家が多いことも影響しているかもしれません。

●新築は修繕の手間がないが、家賃が落ちやすい

まず、新築の大きな特徴として、購入してから10年ぐらいはほとんど修繕費がかからないという点が挙げられます。これは最大のメリットです。しかし、家賃が落ちやすいというデメリットもあります。たとえば、新築のワンルームを家賃10万円で貸し出したとします。入居者が一度退去したら「新築」と表記できないことから、同じ家賃ではなかなか入居者がつかず、家賃が9万円になってしまったというケースがあります。その他、新築は購入価格が相場より割高なことから利回りが低い点が挙げられます。

●中古の場合は家賃が安定しているが、修繕費が予測できないことも

中古の場合、新築よりも利回りは高く、収益性は高いと言えます。それは物件価格が新築に比べ割安になっていることと、家賃が安定しているためです。築20年ぐらいになると、家賃の変動はそれほどなく、安定性があります。

また、これまでの賃貸経営の中で蓄積されてきたデータを活かすことで、入居者のタイプや推移などがわかるため、投資する側も見通しができるというメリットもあります。

たとえば、これまでの空室率を元に、これからの空室率を予測することもできるでしょうし、入居者の入れ替わりのタイミングはいつが多いのかによって、先手を打つこともできるでしょう。ただ、築年数が経っていればいるほど、いつ、どれだけの修繕が必要になるのかを予測しにくいものです。

古くなりすぎると、融資の審査が厳しくなるというデメリットもあります。なんとか現金を組み合わせて買うことができたとしても、出口戦略にておい難航するケースがあるため、注意が必要ですね。

1棟かワンルームか(攻め or 守り)

投資用物件を扱う不動産会社の立場として、お客様の傾向を見ていると、1棟買いは、収益を生んで稼ぎたい人に向いています。

区分所有のワンルームは、どちらかというと、攻めというよりも守りの資産運用です。なぜなら、区分所有は1棟に比べたら規模が10分の1ぐらいとなり、資産拡大のペースが遅いからです。そのため、収益も生まれにくいわけです。

ワンルームは、入ってくる家賃と出る返済がほとんど変わらないので、収益は生まれにくいのですが、将来的には残るものは残るため、老後の収入や安定を求める人に向いています。不動産投資によって、ライフスタイルそのものを変えていきたいのであれば、やはり1棟買いを目指すのがいいでしょう。

●1棟買いでも、自己資金は区分所有と変わらない

ライフスタイルを変えるなら、または稼ぎたいなら1棟買いがいいと言っても、「ハードルが高い」「お金を用意できるのか」と不安に思う人もいるでしょう。しかし、地方の1棟ものであれば、都心の区分1室と同等の価格で売られているケースもあります。さらに言えば、自己資金をあまり出さずに、購入に至る場合が多いものです。1棟買いは大きな収益得て資産を拡大していくには適しています。

●区分所有「1室だけ」のメリットとデメリット

ワンルームの場合、価格帯が小さく投資リスクが低いですね。また、区分所有権は各1部屋ずつの権利です。建物全体の修繕は管理組合が行ってくれますので修繕リスクも限定されます。

一方で、その1部屋の入居者が退去してしまった場合は収入がゼロになりますので、空室期間をなるべく短くするよう運営しなければなりせん。

ここでポイントとなるのが、目標をどこに見据えるかです。老後の年金程度の資産であればワンルームでいいと思います。億単位の資産を構築したいのであれば1棟買いが適していると言えます。

1Rか、ファミリータイプか(空室耐性 vs. 入居期間)

●ワンルームは空室のダメージが少ない

ワンルームかファミリータイプかという疑問について考えてみましょう。地方の物件の場合、ファミリー向けのアパートの家賃が6万円だったら、ワンルームでだいたい3万円など、半額になるケースが多いものです。逆に言えば、ワンルームばかり20戸入る1棟ものの賃貸物件なら、1部屋空室になっても、3万円家賃が落ちるだけなので痛手は少ないと言えます。

ファミリータイプの場合、ワンルームに比べて広さが必要なので、1棟に10戸あるとして、1部屋空室になるとすると、6万円も家賃が落ちることになります。つまり、一部屋あたりのダメージが大きくなります。

●入居期間はファミリー層の方が長い

もう1つ、ワンルームとファミリータイプの賃貸の決定的な違いがあります。それは平均的な入居期間です。

ワンルームの場合、平均的な入居期間は4~5年といった感じです。一方、ファミリータイプの物件に入居する層は、新婚もしくは小さな子供のいる家族が中心です。地域によっても差はありますが、子供が中学校や高校に入学するタイミングでマイホームを購入して引っ越していくというパターンが多いです。

たとえば、子供が小学1年生から中学3年生になるまで入居した場合は9年間入居することになります。長ければ10年以上のこともありますが、平均的な入居期間は6~7年程度です。

いずれにせよ、ワンルームよりも入居期間が長くなる傾向にあります。大学が近くにあるワンルームの場合、入学と卒業のタイミングで、入居者の入れ替えがあり、そのたびに室内のクリーニングや入退去の手続きが発生することになります。

それぞれこのような特徴があることを、事前に知っておきましょう。

オスカーキャピタル株式会社

代表取締役社長 金田大介

ワンルームマンション投資とアパート経営の違いは?特徴やリスクを比較

1.ワンルームマンション投資のメリット・デメリット、リスク

ワンルームマンション投資は物件を買いやすく売りやすいメリットを持つ一方で、空室リスクや収益の確保には注意を要します。それぞれ詳しく見て行きましょう。

1-1.ワンルームマンション投資のメリット

ワンルームマンション投資のメリットとして、下記2点を取り上げています。

- 単身者向けのため、物件価格が安い

- 物件を売却しやすい

単身者向けのため、物件価格が安い

ワンルームマンション投資が持つ大きなメリットは、アパート経営よりも物件価格が安いため、投資の初心者でもエントリーしやすい点です。2021年時点では、東京23区など都心でも新築で2,000万円〜3,000万円程度の物件が多くなっています。地方都市においては1,000万円台の物件も少なくありません。

一方でアパート経営の場合は、立地や規模によって違うものの、物件価格は数千万円〜1億円程度です。アパート経営と比較すると、ワンルームマンション投資は自己資金を豊富に用意できない投資の初心者に適しています。

物件価格が安いワンルームマンションは、ローンを利用するとしても利用額が少なくなるため、アパートと比較するとローン審査を通過しやすい点も初心者向けのメリットです。

物件を売却しやすい

アパートと比較すると新築時の物件価格がさほど高くないワンルームマンションは、流動性が高く売却しやすい特徴も持っています。

ワンルームマンションの入居者はサラリーマンの単身者などが中心です。駅から近いなど立地条件が良いワンルームマンションは空室リスクが低いため、長期的に収益が期待できます。

不動産投資において入居率の高い物件は人気が高いため、立地の良いワンルームマンションは、アパートなどと比較すると売却しやすい強みを持っています。

1-2.ワンルームマンション投資のデメリット、リスク

一方、ワンルームマンション投資のデメリットとして下記2点を取り上げています。

- 収益性が低くキャッシュフローが上がりにくい

- 保有住戸数が少ない場合は空室リスクに要注意

収益性が低くキャッシュフローが上がりにくい

ワンルームマンション投資ではキャッシュフローが上がりにくい点に要注意です。キャッシュフローとは資金の流れのことで、不動産投資では、得られる収入から支出を引いて手元に残る資金(もしくは流出する資金)がいくらなのかを見ることになります。

間取り別で比較すると、面積の狭いワンルームマンションの家賃は最も低い部類に入ります。しかし、ワンルームマンションは、立地が良い分だけ固定資産税などの経費が上がってしまうこともあります。

収入が少ない一方で経費が高くなるため、ワンルームマンション投資を検討する際は、事前の収支シミュレーションを入念にすることが重要です。特に新築ワンルームマンションの場合は、ローンを利用すると分譲当時からキャッシュフローが赤字という物件も少なくありません。

保有住戸数が少ない場合は空室リスクに要注意

ワンルームマンションに投資する場合、1部屋しか所有していないのであれば空室リスクに要注意です。

アパート経営の場合は、複数の住戸をまとめて保有することになるので、1部屋空室が発生したとしても、他の住戸の運用収入でカバーできます。

しかし、ワンルームマンションを1部屋しか保有していない場合は、空室が発生した際に他の住戸の収入でカバーするといったことができなくなります。

例えば、学生向けマンション投資などでは、大学の移転など周辺環境の変化によって赤字を補填できなくなる失敗例があります。

ワンルームマンション投資で空室期間が発生すると、ローン返済に行き詰まる可能性もあります。ワンルームマンション投資を進める場合は、可能な限り空室期間を短くするため、立地の選定には特に要注意です。

【関連記事】上場している不動産投資会社7社の実績・評判まとめ

2.アパート経営のメリット・デメリット、リスク

アパート経営はワンルームマンション投資とは反対の特徴を持っています。買いづらく売りにくい一方で、空室リスクに強く収益を確保しやすいことが特徴的です。

2-1.アパート経営のメリット

アパート経営のメリットとして、下記2点を取り上げています。

- 投資規模が大きく、収益性が高い

- 空室リスクが小さい

投資規模が大きく、収益性が高い

アパート経営が持つ最大のメリットは、複数の住戸を同時に運用できる特徴から、毎月のキャッシュフローを増やせることです。例えば1棟アパートを購入できれば、複数のワンルームマンションを同時に運用しているのと同じような状況を作れます。

また、キャッシュフローに余裕があれば、不動産投資で貯まった収益を2次運用でさらに増やせます。総じてアパート経営は投資規模や収益の拡大に適しています。

空室リスクが低い

アパート経営は複数の住戸を同時並行で運用できるため、1部屋空室が発生しても、他の部屋の家賃収入で穴埋め可能です。空室リスクに備えられる点は、アパート経営の大きなメリットと言えます。

空室の長期化からローン返済に行き詰まる失敗は多いものです。しかし、アパートを運用している状況下では、ワンルームマンション1部屋のみの投資よりも空室リスクの対策が可能となります。

なお、アパートは高さ制限のある住宅街に建てられることが多く、都市部に存在しているワンルームマンションと比較して立地条件に差があります。

このような背景からアパート経営では、1部屋が広い物件を選んだり家賃を周辺相場よりも少し安くしたりなど、周辺物件との競争力を保つ対策が重要になります。

2-2.アパート経営のデメリット、リスク

次にアパート経営のデメリットについても見て行きましょう。ここでは以下の2点を取り上げています。

- 必要な自己資金が多い

- 築年数や構造によっては売却しづらい

必要な自己資金が多い

アパート経営が持つデメリットとしては、物件価格の高さから要求される自己資金が多くなる点が挙げられます。

2021年時点、アパートローンを利用する場合でも、物件価格の1割〜3割程度は自己資金の投下を求められることも多いものです。仮に1億円の物件・1割の自己資金であれば、1,000万円の自己資金が必要になります。

また、アパート経営では木造物件も多いため、ローンの返済期間が短くなってしまう点にも要注意です。アパートローンの返済期間は法定耐用年数を基準としている金融機関が多く、この場合、木造アパートの投資では返済期間を22年に設定されることになります。

返済期間が短くなると、毎月の返済額が多くなるため、ローン返済が物件運用の収益を圧迫します。木造アパートに投資する場合は、キャッシュフローのシミュレーションに要注意です。

築年数や構造によっては売却しづらい

築古の木造アパートに投資する場合は特に、物件運用後に売却しづらい点を考慮しておく必要があります。

木造アパートはローンの返済期間が短くなるため、法定耐用年数の築22年を経過した物件では、不動産投資ローンの審査がさらに厳しくなります。収益が低い、またはローンを利用できない物件は買い手がつきにくく、価格を下げないと売却できないこともあるので要注意です。

【関連記事】アパート経営に強い不動産投資会社一覧

まとめ

ワンルームマンション投資とアパート経営とでは、強みと弱みが相反している点が特徴的です。どちらの方が適しているかは、投資目的や軽減したいリスクによって異なります。物件を選ぶ際には、優先順位や軽減したい事項を明確にすることが重要です。

なお、築古の木造アパートは物件価格が安く高利回りの物件も多い一方で、賃貸運用や物件売却の難易度は高いため要注意です。利回りだけに着目して物件を選ぶのではなく、リスクとリターンのバランスを取った物件の選定をしていきましょう。

実録「家賃保証しろ、でも協力はしない」という大家

保証会社のメリット

一昔前までは何らかの事情で連帯保証人を頼める人がいない人が使うもの、という認識が強かった保証会社ですが、近年では滞納リスク回避のために、連帯保証人がいたとしても保証会社への加入を義務付けている物件も増えてきた印象です。

連帯保証人の場合、スムーズに立て替えが進まないこともあるなか、保証会社であればほぼ自動で立て替え払いが完了するため、大家にとっても管理会社にとっても重宝されています。

そんな便利な保証会社ですが、大家の認識が間違っていたことでトラブルになったケースもあるのです。

大家が保証会社の協力に応じなかった事例

ここからは実際のトラブル事例をご紹介します。

保証会社を利用している人が家賃を2ヵ月連続で滞納しました。

一般的に家賃滞納が連続で3ヵ月続くと、建物明け渡しが裁判上認められる可能性が高いことから、滞納3ヵ月にかかるタイミングで保証会社は建物明け渡し訴訟の準備に向けて動きます。

今回ご紹介するケースでも、賃借人とまったく連絡がとれなくなってしまったため、保証会社が速やかに訴訟準備に着手しました。

ここでポイントになってくるのが、訴訟の流れです。

建物明け渡し請求訴訟である以上、建物所有者である大家が弁護士への委任状など、必要書類への署名捺印を行うことが必要になるのですが、このことを理解していない大家がいるのです。

すなわち、「建物明け渡しには協力しないけど、家賃だけはちゃんと保証しろ」という姿勢の大家がいるのです。

実際にこの事例でも大家に裁判書類への署名捺印を求めたところ、「3ヵ月滞納したくらいで追い出すなんてかわいそう」といって協力を拒否しました。

大家としては、もっとちゃんと督促して賃借人と向き合ってあげるべき、との見解だったそうなのですが、これに頭を抱えたのが管理会社です。

というのも、保証会社と結んでいる保証委託契約書には、訴訟手続きなどについては、貸主が積極的に協力する旨が記載されており、これに協力しない場合は保証を終了することも明記されていたからです。

保証会社のメリットを誤解する大家

保証会社に入っていれば、いくら滞納しても安心だ。

そう考えている方は注意が必要です。

保証会社も事業として行っていますから、回収の見込みが立たない賃借人については、法的に可能となる最短期日で退去させようと動きます。

ちなみに、滞納3ヵ月目で訴訟を起こしたとして、無事に部屋の明け渡しが完了するまでにはそこからさらに半年程度はかかります。

その間、保証会社は家賃を保証し続けなければならないため、貸主には裁判書類に速やかに署名捺印をもらいたいのです。

保証会社を利用していれば、裁判費用はもちろんのこと弁護士に依頼する費用、強制執行で荷物を撤去する費用、撤去した荷物を保管する費用などすべて保証会社が負担してくれます。

実際、これらの費用を実費で負担した方の話では軽く100万円を超えるそうです。

すでに家賃滞納でダメージを受けている上にこれだけの負担は大家にとっては厳しすぎます。

これらのことからも、保証会社を利用するメリットは大家にとって大きいと言えますが、利用する際には内容証明や裁判資料について積極的に協力する必要があることを事前に理解しておく必要があるといえるでしょう。

まとめ

今回のケースでは、管理会社が貸主である大家を説得して何とか裁判書類を回収したそうです。

保証会社を利用して賃貸借契約を締結する際には、万が一滞納が発生した際には保証会社の指示に従って協力しなければならない旨を、事前によく確認しておくことをおすすめします。

短中期のJリート投資戦略…値動きのアノマリーをどう活かすか

Jリートのアノマリー(季節性)からみる投資戦略

(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

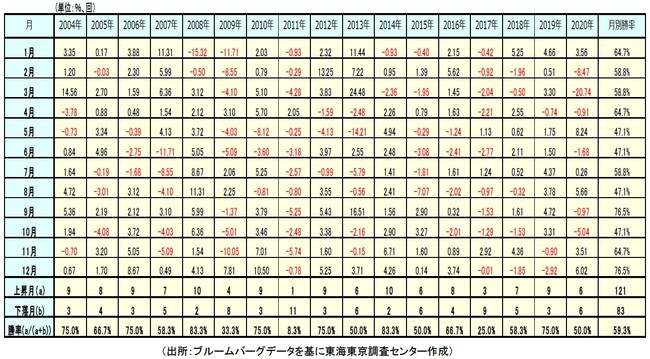

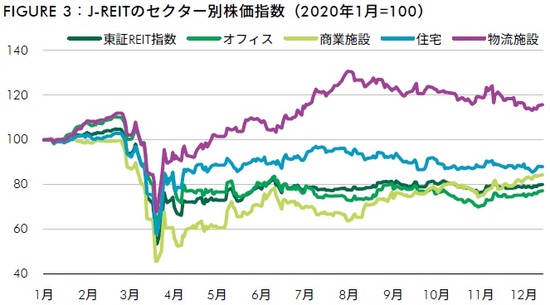

Jリートは不動産投資信託と呼ばれ、好利回りのオルタナティブ(代替)資産として投資家の人気が高い。今回はJリート(東証REIT指数)に着目した投資戦略(季節性)について取り上げる。

以下ではJリート(東証REIT指数「配当込み」)のアノマリー(経験則)の一つとしての季節性について見てみたい。データの計測期間は2004年1月~2020年12月末までとしている。

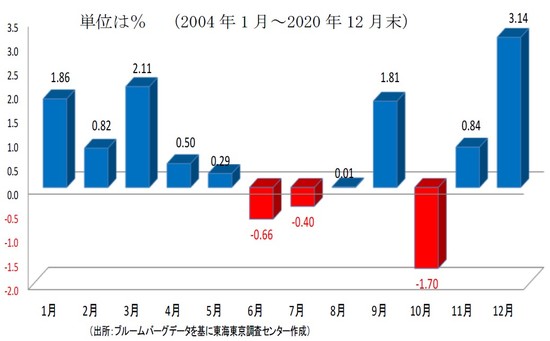

東証REIT指数「配当込み」の月間勝率(月間騰落率がプラスの割合で計算)を見ると、1月、4月、11月は60%台、9月、12月が70%台と高い(表1参照)。

またパフォーマンス(平均騰落率)においては12月が3%台と最も高い(図1参照)。

一方、月間勝率では5月、6月、8月、10月が40%台と低く、そのなかでも10月の平均騰落率が-1.7%と最低のパフォーマンスとなっていることがわかる。

このアノマリーを短・中期の投資戦略に活用するとすれば、10月の調整局面で買い向かい、翌年の5月までに一旦、売却(sell in May)して利益を確保するといった投資手法が考えられよう。

今年はFTSEグローバル株式指数シリーズに2021年6月にあと1回組み入れられる良好な需給要因(参考までに6月の組み入れ基準日は18日)があるため、5月から1ヵ月程度ずらして時間分散しながら売り上がりを実施することも投資戦略の一案となろう。

Jリート指数は6月に入って2100ポイント台を回復

その東証REIT指数は、グローバルで見たJリートの割安感や株式指数への組み入れなど良好な需給環境等が評価され、6月に入り、2100ポイント台を回復した。

先行きの経済正常化が意識され、セクター動向ではリターンリバーサルの動きから、オフィス、商業施設、ホテルリートなどが上昇を牽引。短期的には国内のワクチン接種の加速や良好な需給を背景に指数の下支えが期待できるとみる。

一方、中期的(3ヵ月~6ヵ月)には①NAV(純資産価値)倍率などバリュエーション面で上値余地が低下していることや②良好な需給要因が6月に剥落すること(2020年9月から全4回に渡るFTSEグローバル株式指数シリーズへの組み入れが6月で終了)に加え、③季節性で売りが出やすいこと(6月、7月は10月に次いで平均月間騰落率でマイナスになりやすい傾向があること)などから指数の上値が重くなることも予想される(参照:『6月のJリート市場見通し…過去のNAVから上値余地は限定的か』)。

指数構成ウェイトが相対的に高いオフィスリートも徐々に上値の重い展開にシフトすると想定し、「オーバーウェイト」から「ニュートラル(中立)」に引き下げる。

2023年と2025年に大規模オフィスビルの供給量が増加

5月27日、森ビルは「東京23区の大規模オフィスビル市場動向調査2021」を公表した。

東京23区の大規模オフィスビル供給量予想を見ると、2020年の179万㎡の大量供給年を越えたあとの2021年~2022年はそれぞれ61万㎡、49万㎡と過去平均を下回る供給量の見込みとなっている。

一方、2023年に高い供給量の山(145万㎡)が見られ、またその後の2025年にも120万㎡の供給があることがわかる(図2参照)。

目先は経済正常化の進展につれ、国内でも従業員のオフィス復帰の流れからオフィスリートのファンダメンタルズは好転してくるとみられる(ワクチン接種が先行している米国ではすでに米金融大手のゴールドマン・サックスやJPモルガンなどが米国勤務の従業員に対しオフィス復帰を促している)。

とはいえ、中期的にアフターコロナでオフィス需要の構造的な変化も予想されるなか、2023年や2025年の国内供給量の増加をどのようにこなしていくのかに再び焦点が当たってくる可能性もあろう。

つまり、コロナ禍で働き方改革やテレワーク・在宅ワークが浸透したことで現状のオフィススペースがここまで必要かどうかの費用対効果に注目が集まり、オフィスを解約・削減するのか、それとも現状のスペースを維持するのかの企業としての重要な決断を迫られることになるとみている。

そうした点を踏まえ、Jリートのポートフォリオ戦略では、利回り重視のコア部分(7~8割)は長期の保有継続も、キャピタルゲイン中心のサテライト部分(2~3割)は短中期の視点から商業施設やホテルリートの押し目買いを行う一方、オフィスリートに対しては売り上がりで対応し全体として中立に引き下げることも一案だろう。

中村 貴司

東海東京調査センター

投資戦略部 シニアストラテジスト(オルタナティブ投資戦略担当)

勤労40年…働き続けて、払い続けて「もらえる年金額」に絶句

就職氷河期世代「どうせもらえないから、払わない」

「年金なんて将来どうせもらえないから、払わないほうが得だ」という意見は、数十年も前からありました。実際に払っていない人もいました。ここでいう「払わない」年金というのは「国民年金」のことで、日本に住んでいる20歳から60歳未満のすべての人が加入するものであり、本来、「払わない」という選択肢はありません。

“国民年金(基礎年金)は、日本に住んでいる20歳から60歳未満のすべての人が加入します。国民年金のみに加入する人(第1号被保険者)が月々納付する年金保険料は定額(令和2年度時点で16,540円)ですが、平成16年度から保険料が段階的に引き上げられてきましたが、平成29年度に上限(平成16年度価格※で16,900円)に達し、引き上げが完了しました。その上で、平成31年4月から第1号被保険者に対して、産前産後期間の保険料免除制度が施行されることに伴い、平成31年度分より、平成16年度価格で、保険料が月額100円引き上がりました。

※平成16年度の物価・賃金水準での価格です。実際には、その時々の物価・賃金の状況に応じて変わります。

国民年金(基礎年金)の支給開始年齢は65歳で、納付した期間に応じて給付額が決定します。20歳から60歳の40年間すべて保険料を納付していれば、月額約6.5万円(令和2年度)の満額を受給することができます。”『いっしょに検証!公的年金 〜財政検証結果から読み解く年金の将来〜 ー 厚生労働省』より

会社で働いている人の場合、国民年金は厚生年金と共に、自動的に納付されています。前述の「年金なんかもらえないから払っていない!」という人は、就職氷河期時代にフリーターや無職であった当時の若者に多く見られました。「年金を払うお金もない」という人も多く、親に立て替えてもらったり、納付猶予や免除制度を活用したりでしのいでいたようです。

「もらえるわけがないだろう…」という風潮

当時、「将来、年金なんてもらえるわけない」という風潮がどこから来たのかというと、それは年金が賦課方式であるところからでしょう。現役世代が納めている年金が、そのときの受給者に支払われる仕組みです。

“賦課方式というのは、高齢者に支払う年金の財源を現役世代に負担してもらおうという方式です。家庭に例えるなら、子どもが親の生活費を負担するようなものです。親2人に対して、子どもが3人、4人といれば、1人の子どもが負担する金額も少なくて済むかもしれませんが、子どもが1人あるいは2人となると、大変です。残念ながら、日本の年金制度は賦課方式を採用しています。”『30歳から定年までで2億円つくる ほったらかし資産運用術』より

超少子高齢化の日本において、自分たちが受け取る側になったときに、この方式が成り立つはずはない……このロジックは、「世代格差」のネガティブな影響をもろに受けた就職氷河期世代に響くものがありました。支払っていない分、自らが後から損するわけですが「搾取ばかりされるのはごめんだ」と、小さな反骨精神で実行する人もいたのです。

勤労40年…払い続けて「もらえる額」は?

(画像はイメージです/PIXTA)

それでは20歳から60歳まで、真面目にコツコツと会社で働き続けた場合、どのくらいの金額が受け取れるのでしょうか? 厚生労働省が運営する『いっしょに検証!公的年金 〜財政検証結果から読み解く年金の将来〜』というサイトでは、

「おおよその年金額を知りたいときはどうしたらいいんだ?」という質問に対して、下記の金額が例としてあげられていました。

“厚生年金に40年間加入して、その期間の平均収入(月額換算した賞与含む)が月43.9万円の場合、受給額は月額約9.0万円の老齢厚生年金と、月額約6.5万円の老齢基礎年金を合計した約15.6万円(令和2年度)になります。”

国税庁の「令和元年分 民間給与実態統計調査」によると、給与所得者のなかで正規社員の平均給与は503万円、月にすると約41.9万円なので、平均よりも少し多めの額ですが、およそ平均です。

ここで算出された年金の給付額が高いとみるか、安いとみるか、それこそ「その分、自分で貯金をしておいたほうが得だ」と考える人もいるでしょうが、同サイトでは年金の意義について、以下のようにも述べています。

“誰でも、何歳まで生きるか分かりません。老後に備えて貯蓄をしていても、それを使い切ってしまう可能性もあります。逆に、老後への不安から現役時代に過度な貯蓄をしようとすると、若いときの消費が低くなってしまいます。

それに対して公的年金は、終身で(亡くなるまで)受給できる仕組みです。これによって、現役時代に過剰な貯蓄を行う必要がなくなりますし、なによりも、長生きして生活資金がなくなるという事態に備えることができるのです。”

貯金であれば、長生きをした際にいつか尽きてしまうかもしれないし、長生きを見込みすぎて「使えなくなる」ことも想定されるという理屈です。納得することはできるでしょうか。「長生きすれば、どこかで得になるかもしれないが、その分岐点が何歳か教えてくれ」という声も聞こえてきます。

実際、年金制度は他にも「物価の変動や、賃金の上昇に比較的強い」など様々な側面から考察されたうえで、制度ができあがっています。超少子高齢化時代に合っていないという声は多いですが、他によりよい制度はあるのか、厚生労働省の『いっしょに検証!公的年金 〜財政検証結果から読み解く年金の将来〜』を一度読んでみるといいかもしれません。

コロナ禍でもニセコの不動産投資が活発な理由

ホテルコンドミニアムという錬金術

●ホテルコンドミニアムの仕組み

コロナ禍下にもかかわらず、ニセコでは高級コンドミニアムや別荘の建設が続き、不動産投資が続いている。なぜコロナでもニセコは沈まないのか。その最大の理由は、単純な話、儲かるからだ。

わけてもニセコにおけるホテルコンドミニアムこそが儲かる仕組みであり、一種の錬金術なのだ。ホテルコンドミニアムは、2003年には、ひらふ坂の裏手で今も営業する「ファーストトラックス」1棟だけだったのが、いまや俱知安町だけで約330棟にまで増えている。

完成前から分譲マンションのように部屋ごとに販売され、購入希望者は不動産開発会社または不動産仲介会社から一部屋の所有権を購入し、オーナーとなる。その際、別途、不動産管理会社と管理契約を結び、オーナー自身が宿泊利用しないときは、一般客にホテルのように貸し出し、経費を差し引いた宿泊料金を収入(客室レンタル収入)として得ることができるのが、ホテルコンドミニアムの仕組みだ(図表3-1)。

たとえば、客室レンタル収入が100%とすると、レンタル促進費用とレンタルプログラム管理費用などが管理会社から差し引かれ80%となり、80%のうち多い場合で40%程度がオーナー側の実質宿泊レンタル収入となる契約が一般的だ。スキーシーズンでは1泊20万円を超える料金も珍しくはないが、1泊20万円の宿泊料金であれば、6万円強がオーナーの手元に入ることになる。当然ながら宿泊料金の単価が高ければ高いほど、また一般客による宿泊利用期間が長ければ長いほど、オーナーの実質宿泊レンタル収入は増え、インカムゲインを得ることができる。

こうしたホテル利用に関わる宿泊予約や料金の管理や調整、プロモーション、ハウスキーピングや修繕などはむろん、口座管理や報告書作成などを一括して行う地元の不動産会社が、オーストラリア出身者などによっていくつか設立され経営されている。海外の投資家にとっては、英語などコミュニケーションの問題を含め安心材料になっており、ニセコに投資を呼び込むことにも寄与している。

所有者であるオーナーももちろん部屋を利用することができる。所有する部屋は通常はホテルとして運用されているため、ホテルとしての快適なサービスを享受できるのだ。

海外の高級リゾート物件投資では、ホテルコンドミニアムは一般的なもので、富裕層にもなじみ深い投資手法の一つである。

英国の高級経済紙Financial Times のウィークエンド版のHouse & Home にある「Property Gallery」には、カラー写真付きで、英国だけでなく、フランス、スイス、スペイン、モナコをはじめ、欧州アルプスや地中海やカリブ海、米国を含め世界中の高級ホテルコンドミニアムの広告が、世界的なオークションハウスであるサザビーズやクリスティーズ、またバークシャーハサウェイといった高級不動産仲介会社によって掲載されており、世界の高級不動産物件のトレンドや水準を感じることができる。

なお、日本の別荘やマンション、邸宅の物件が掲載されることもあり、ウェブ版では東京や軽井沢や伊豆の高級マンションや別荘物件だけでなく、ニセコの高級コンドミニアムなどの物件も紹介されている。

もっとも、オーナーが私物を退避させる付きのオーナー専用ロッカーなどのストックベースはあるものの、オーナーの私物を置けない(置いても盗難や損傷リスクあり)、ベッドルームやバスルームを他人に使われる、という点で抵抗感があるオーナーもいる。日本人には特に多い印象だ。自己利用を基本的に想定せず、年末年始などピークシーズンを含め貸し出しに回し、純粋な投資商品として割り切るか、または逆にインカムゲインを求めずに自身の別荘として利用するか、という選択も出てこよう。

とはいえ、日本にホテルコンドミニアムはニセコ以外では京都や沖縄の一部などにしかなく、富良野や白馬などでも増えつつあるものの、まだまだ馴染みのない仕組みだ。ちなみに、2016年に開業した京都にある「フォーシーズンズホテルレジデンス京都」は、ホテルレジデンスとしての総戸数は57戸であり、リビングやダイニングに加え、キッチンや洗濯機まで備えてあり、4億円台から10億円台で販売された。現在はリセールで1ベッドルーム106㎡の部屋が7億円で売り出されていたりする。

●キャピタルゲインが見込める

ただし、ニセコの高級ホテルコンドミニアムの場合、インカムゲインはコロナ禍前でも実質1〜3%程度だった。オーナー自身が利用できるメリットはあるものの、東京など首都圏などでのレジデンス向け不動産投資がおおむね実質3〜5%前後の利回りがあることと比べれば、インカムゲインそのものにそれほど魅力があるようにはみえない。為替リスクなど条件はあるものの、海外不動産の投資利回りからみれば雀の涙のようにもみえる。

では、何が儲かるのか。それはニセコの場合、キャピタルゲインが狙えるのだ。ニセコの地価は6年連続上昇率全国1位。過去5年間で10倍以上に跳ね上がった不動産もざらにある。海外投資家の目線は、インカムゲインではなく、あくまでキャピタルゲインだ。1室1億円の物件が倍の値段で売れれば、税引き後でも相応のキャピタルゲインを得ることができるのだ。

いまだデフレ経済から抜け出し切れていない日本の不動産市場は、世界からみると、もう四半世紀以上蚊帳の外のままだ。人口減少や経済の停滞を考えれば、この先も大きな期待はできないというレッテルが貼られてしまっている。そもそも日本人自身の多くが同じように、いやそれ以上に国内の不動産投資に悲観的でもある。

そんななかで、ニセコだけが、キャピタルゲインが実際に得られた、そして今後も得られる期待がある場所として注目されてきた。デフレ下の日本の不動産市場において、ニセコほどキャピタルゲインが期待できるエリアは、東京都心などを含め、ほとんどないはずだ。

●資産価値維持でむしろメリット

錬金術を生むホテルコンドミニアムも、一般的な分譲マンションと同様、築10年以上たつと、外壁の補修や屋根の防水工事など大規模修繕工事が必要となる。ホテルコンドミニアムの改修費は、各部屋の所有者が管理費とは別に、修繕積立金として毎月積み立てることになる。コストである修繕積立額を高く設定すれば、賃貸収入から得られる実質利回りはその分低くなる。一方で、修繕積立金を抑え、改修を先延ばしにすればするほど、物件そのものの価値や魅力は低下することになる。実際には、毎月の修繕積立金を低めに抑え、改修期に必要な費用を一括で支払う場合が多い。

中短期的にはこうした大規模修繕の問題、長期的には所有者の5分の4以上の同意が必要な建て替えの問題にも直面することになるが、それはニセコに限らず、全国津々浦々のマンションなど集合住宅にも共通する問題だ。ニセコの場合、所有者の多くを占めるのが外国人で、海外居住で連絡や意思疎通が大変な面がある反面、彼らは修繕積立金を十分に支払うことができる富裕層でもある。

所有者が日本人であっても、行方不明・音信不通に加え、高齢化や失業に伴い払えないケースは多く、全国で問題になりつつある時代、これら海外富裕層や投資家が所有する物件は、リスク管理の面からも、大規模修繕や資産価値維持の観点からも、むしろ恵まれている面があるのかもしれない。

不動産投資におけるバランスシートの重要性とは?見るべきポイントも

1.決算書におけるバランスシート(貸借対照表)の意味

不動産投資におけるバランスシートの重要性をみる前に、バランスシートとはどのようなものなのかについて解説します。決算書におけるバランスシートの位置づけと、不動産投資におけるバランスシートの具体例をみてみましょう。

1-1.決算書とは

決算書とは、正式には財務諸表と呼ばれる書類であり、企業の一定期間の経営成績や財務状態を明らかにするものです。貸借対照表と損益計算書、株主資本等変動計算書、キャッシュフロー計算書などがあります。

企業会計実務において公正妥当と認められる基準である企業会計原則では、貸借対照表と損益計算書が規定されています。

貸借対照表は、決算日の資産、負債および純資産を一覧に表示した書類です。損益計算書は、その会計期間の収益と費用を記載して、当期利益を計算した書類になります。

企業活動が、資金調達、投資活動、営業活動の大きく3つに分けられるとすると、これらのうち、おもに営業活動を表すのが損益計算書であり、資金調達と投資活動を表すのが貸借対照表であると言えます。

1-2.バランスシート(貸借対照表)と具体例

バランスシート(貸借対照表)は、図のように左側が資産、右側が負債と純資産を表示するようになっています。左側の資産は、企業活動のうち、投資活動の内訳を表示しています。

バランスシート(貸借対照表)は、図のように左側が資産、右側が負債と純資産を表示するようになっています。左側の資産は、企業活動のうち、投資活動の内訳を表示しています。

例えば、不動産に投資していればその不動産を記載します。右側の負債や純資産は、資金調達の内訳を示しています。例えば、ローンによって資金調達した借入金は負債に表示され、自己資金の部分は純資産に表示されます。

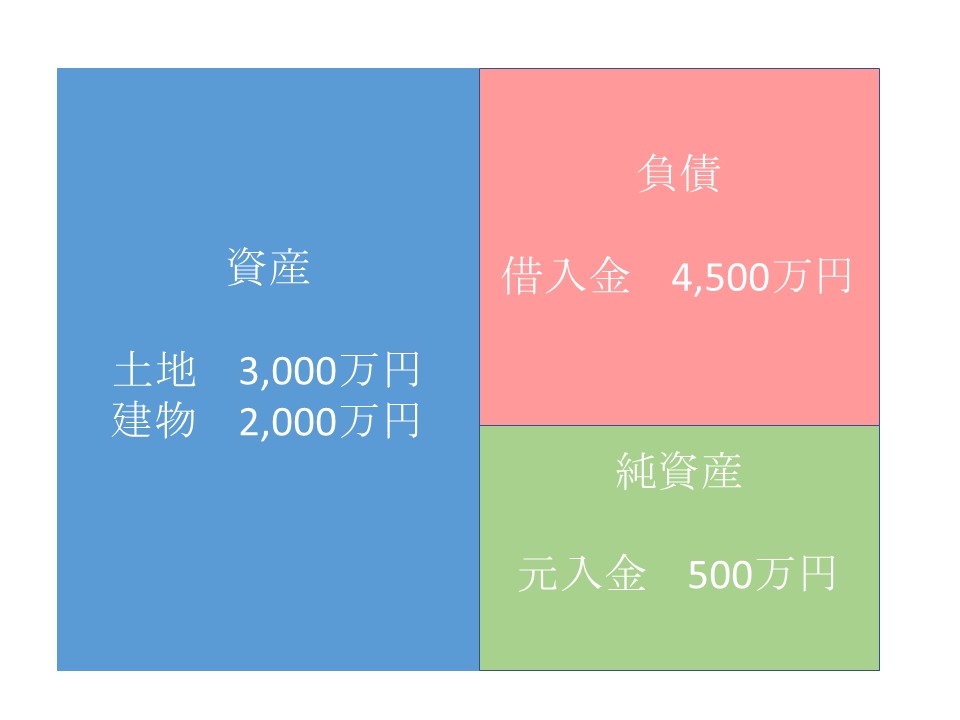

資産の合計額は、負債+純資産の合計額と一致する仕組みになっています。上述の数値は、具体的な不動産投資の事例をバランスシートで表したものです。自己資金500万円を元手に、土地3,000万円、建物2,000万円の物件を購入したケースを想定しています。

1-3.不動産投資を1年運用した後のバランスシート例

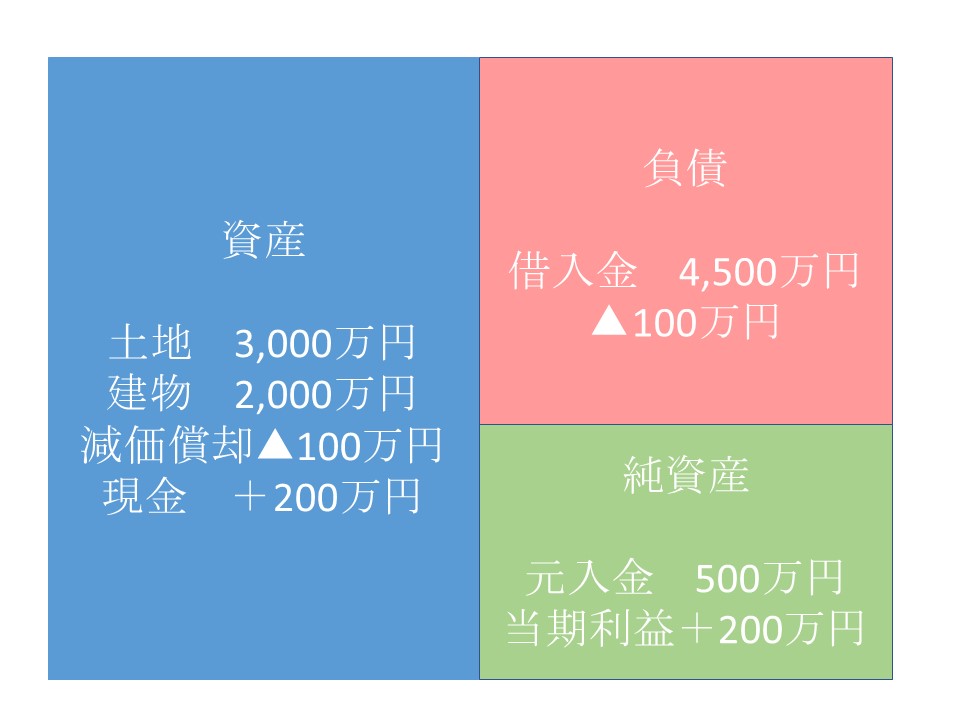

不動産投資の運営がバランスシートに与える影響をみるために、上述の不動産投資を1年運営した場合のバランスシートをみてみましょう。

1年間のキャッシュフローが200万、ローンの元金返済額が100万円、建物の減価償却は20年で100万円とします。

1年間のキャッシュフローが200万、ローンの元金返済額が100万円、建物の減価償却は20年で100万円とします。

キャッシュフローの積み増し部分は資産のうち現金として表示され、借入金の元金返済は、負債のうち借入金からマイナスします。建物減価償却は、資産項目からマイナスしていきます。

資産の合計額と負債+純資産の合計額は一致するのが原則であるため、差額は純資産として200万円がプラスされます。1年の運用によって純資産が増加したこの部分は、通常、損益計算書の当期利益と一致します。

2.不動産投資におけるバランスシートのポイント

バランスシートでは、不動産投資がリスクの少ない健全な範囲であるかどうかをみることができるといえます。

判断のポイントとしては、自己資本の割合が十分であるかどうか、という点に着目してみましょう。何年も運営している場合には、当初に比べて利益が積み上がっているかどうか、にも注意してみるとよいでしょう。

2-1.自己資本の割合が十分かどうか

不動産投資では、金融機関から融資を受けて投資をしていきます。その際には、純資産(自己資本、元入金)の割合が重要なポイントとなります。

物件取得当初は、自己資本の部分は購入時の自己資金になります。購入額に対して自己資金の割合が十分であれば、健全なバランスシートであるといえるでしょう。

また、購入後も不動産投資の運営に問題がなければ、自己資本の割合は維持されるか、あるいは増えていきます。2棟目以降、金融機関から融資を受けて投資を拡大する際にも、自己資本の割合が十分であるかどうかが重要な視点となります。

2-2.利益が積み上がっているかどうか

不動産投資を運営して順調であれば利益が積み上がってきます。上述の「不動産投資を1年運用後のバランスシート」で確認したように、運営によって得られた利益は、純資産として積み上がります。

キャッシュフローがプラスであれば運営を継続していくには問題ありませんが、バランスシートにおいて、利益として計上されていくには、「キャッシュフロー▲減価償却費+借入金元金返済」がプラスである必要があります。

減価償却費が借入金の元金返済額よりも大きいと、バランスシート上は債務超過になっている可能性もあるので注意しましょう。

3.バランスシートを改善するには

自己資本の割合が不十分である場合、これを改善していくための対策として「利益を積み上げる」、「繰上げ返済をする」、「物件を売却する」という3つの方法があります。自己資本の割合に与える影響と併せてみてみましょう。

3-1.利益を積み上げる

利益が積み上がると、その分が自己資本(純資産)となり、自己資本の割合が増加していきます。物件購入にあたって自己資金を多く入れたケースと同様になり、バランスシートは改善することになります。

ただし、キャッシュフローがプラスであるだけでは、利益が出ているとはいえません。損益計算書上の利益がプラスになっていることが条件になるので注意しましょう。

3-2.繰上げ返済をする

余剰資金で繰上げ返済をすることによって、借入金が減り、結果として自己資本の割合が増加します。

ただし、繰り上げ返済を行うことで不動産投資単体の自己資本割合は改善しますが、自己資金収益率(CCR=年間のキャッシュフロー÷自己資金×100)を低下させます。投資効率を必要以上に悪化させないように注意しましょう。

このように、バランスシートを見る時は一つの側面だけでなく複数の視点から多角的に判断をすることが大切なポイントとなってきます。

なお、他の金融機関のより良い条件の不動産投資ローンに借り換える場合は、その時点では自己資本割合には影響しません。このケースでは、借り換えによる返済条件の変更によって、それ以降のキャッシュフローが好転し、利益が積み増しされて自己資本割合が増加する可能性が生じます。

【関連記事】不動産投資ローンを借り換えるメリット・デメリットは?借り換え手数料も解説

3-3.物件を売却する

帳簿上の土地・建物の価格以上の価格で物件を売却することによって、売却益が生じることになり、自己資本割合が改善します。

売却益が生じるには、必ずしも購入時の価格よりも高い価格で売る必要はなく、建物部分については、減価償却後のその時の帳簿価格よりも高ければ売却益が生じます。

リフォームやリノベーションをおこなっている場合は、その部分についても減価償却後の価格で売却できると売却益が生じます。

中古物件のリフォームやリノベーション部分は、税務上、元の物件の残存耐用年数を加味した耐用年数を用いて減価償却されます。そのため、帳簿上は実際の経済耐用年数よりも早く償却され、売却時にはまだ市場価値が残っており、売却益が生じることも少なくありません。

【関連記事】はじめての不動産売却、手順や流れは?不動産会社の選び方も

まとめ

不動産投資でバランスシートをみる際は、自己資本の割合が十分であるかどうかを重視してみるとよいでしょう。不動産投資が健全な範囲でおこなわれているかどうかの判断基準になります。自己資本の割合は、金融機関の融資審査のポイントにもなります。

自己資本の割合が不十分である場合は、バランスシートに与える影響を意識しながら、利益を積み上げる、繰上げ返済をする、物件を売却するなどの方法を検討してみましょう。

教員が不動産投資をするメリット・デメリットは?体験談・口コミも

1.教員が不動産投資に取り組むメリット

教員が不動産投資による資産形成を進めるメリットは、ローンによる資金調達が比較的容易であることや、実務的な手間を外部に委託することで忙しくても資産形成ができる点にあります。

1-1.不動産投資ローンによる資金調達がしやすい

不動産投資で重要なポイントは、可能な限りローンを活用して自己資金を抑制することです。なお、不動産投資ローンを利用するためには、金融機関の審査を通過する必要があります。

金融機関は審査の際に申込者の属性と呼ばれるポイントを確認します。属性に含まれるのは例えば以下のポイントです。

- 勤務先

- 勤続年数

- 申込者の収入

勤務先の経営状況が良好であったり、同じ勤務先での勤続年数が経過しているほど、不動産投資ローンの審査では高く評価されます。

また、不動産投資ローンの返済原資は家賃収入ですが、空室の発生などによって収入が入ってこなければ、給与収入を原資とした返済が必要になります。このため、定期的な給与収入を得られる人は、金融機関から見ると貸し倒れリスクが低く、融資審査でも評価されることになります。

教員の業務は景気変動などの影響を受けにくく、ローン審査においては外的な要因を受けにくい強みを活かせます。

1-2.本業が忙しくても資産運用できる

不動産投資は、物件の購入が済めばほとんど手間がかからない資産運用です。学校の教員をされている人の中には、授業の他にも事務作業などが忙しく、資産運用について検討する時間を取れないという人もいます。

一方、不動産投資では入居者募集や家賃の集金など、手間のかかる業務を管理会社へ委託できます。管理会社へ委託した場合、主に不動産のオーナーがしなくてはならないことは、主に管理会社から毎月送られてくるレポートの確認などです。

そのほか、修繕が必要な場合などは修繕内容と見積もりの確認などがあります。建物の修繕など専門的なことはわからない場合でも、優良な管理会社に委託できれば都度適切なアドバイスを得られ、判断に役立てることも可能です。

2.教員の不動産投資で気をつけたいデメリット

教員が不動産投資を進める上で気をつけるべきポイントは、事前に投資を進める可否について確認を要することと、投資規模が制限されることです。

2-1.投資の可否について事前の確認が必要

公務員は原則として副業を禁じられているため、特に公立学校などに勤務する教員の場合は、公務員の立場で投資をすることについて事前の許可を取っておくことが重要です。

自営業とみなされない範囲にとどめて本業に支障をきたさなければ、公務員が資産運用をしても問題ありません。自営業とみなされないためには、不動産投資の規模を「5棟10室・年間収入500万円以内」に抑えることが必要になります。この規定は、所得税法第26条9号に記載されています。

建物の貸付けが不動産所得を生ずべき事業として行われているかどうかは、社会通念上事業と称するに至る程度の規模で建物の貸付けを行っているかどうかにより判定すべきであるが、次に掲げる事実のいずれか一に該当する場合又は賃貸料の収入の状況、貸付資産の管理の状況等からみてこれらの場合に準ずる事情があると認められる場合には、特に反証がない限り、事業として行われているものとする。

(1) 貸間、アパート等については、貸与することができる独立した室数がおおむね10以上であること。

(2) 独立家屋の貸付けについては、おおむね5棟以上であること。

※引用:国税庁「法第26条《不動産所得》関係」

5棟10室とは、例えばアパート投資であれば建物の数を5棟以内に抑え、なおかつ住戸数を10室以内にすることが必要です。区分マンションの場合は、住戸数を10室以内にしておけば問題ありません。

なお、投資規模を抑制していても、万が一の想定は重要です。投資の可否について、事前に事務方などを通じて確認をとっておきましょう。

【関連記事】公務員は不動産投資に向いている?副業の注意点も併せて解説

2-2.投資規模の拡大には制限がある

事前の確認を要する点に加えて、投資規模に制限がかかることも、教員が不動産投資を進める上でデメリットになります。

不動産投資では、入居者から受け取る家賃を収入の原資とする以上、特に空室リスクの対策が重要です。運用する住戸数が多ければ、例えば1部屋空室が発生しても、ほかの住戸からの家賃収入で穴埋めできます。

しかし、投資規模が制限される教員は、例えばサラリーマンなどと比較すると、リスクヘッジに限度があるとも考えられます。制約がある中で空室リスクを軽減するためには、立地にこだわって物件を選ぶことが必要です。

3.実際に不動産投資を始めた公務員や教師の体験談・口コミ

次に、公務員や教師で不動産投資を始めた方の体験談や口コミを見て行きましょう。以下は、東証1部上場企業の不動産投資会社「プロパティエージェント」で実際に投資マンションを購入された方の体験談・口コミを一部抜粋したものです。

3-1.株式投資と不動産投資は何が違うと感じる?

不動産投資は資産が残り、街に想いが生まれる

株式投資は、大学在学中に始めました。ネット証券会社が出始めた頃です。ちょうどITバブルだったので、当時話題になった会社の株も持っていました。ところが配当がつかなくなって、危険を感じて売りました。当時は、もう少し持っていたらもっと高く売れたのにと思いましたが、後になって振り返ると紙一重のタイミングで売り抜けることができたのですから運がありましたね。不動産投資には、長く資産として残るという利点があります。株式投資には現物としての実感がありません。物件には、そこに生活があり、物件のある街に想いが生まれます。(予備校勤務・30代・男性)

3-2.公務員でも将来の不安を感じる?

これからは公務員にも資産形成が重要です

私は公務員ですが、それでも将来の年金支給には不安があります。確定拠出が始まって公務員も対象になったじゃないですか。それで年金の心配をする人が周囲にも増えました。晩婚化が進んでいるので、子供の成長と定年がかぶる人もいます。何らかの対策をしたいと思っているけれど、資産投資の実態は知られていない。ニーズはあるのに、情報不足なのが実情だと思います。(官公庁勤務・30代・男性)

3-3.営業マンの話を聞いて不動産投資に対する不安は払拭できた?

不安感を客観的にフォローしてくれました

最初は「不動産投資」と聞くと、怪しい印象が先行しました。ローンも必要になりますが、私は保険もギャンブルもやったことがないので、お金が出て行くことに違和感があったのです。営業担当には、週一くらいで会ってもらって、心配なことをたくさん質問させてもらいました。理解するにつれて、そこまで毛嫌いするようなものでもないのかなと。それまで漠然としたイメージで不安を覚えていたことに対して、客観的なデータで説明してくれるんです。東京の人口推移のことなど、実績を示して説得力のある話をしてくれました。何度も会って、コミュニケーションを深めてくれたことが信頼感につながっています。(教員・20代・男性)

※上記はすべて個人の感想です。投資を検討される際は、ご自身でもよくお調べの上ご判断下さい。

プロパティエージェント

プロパティエージェントは、東京23区・横浜エリアに集中したマンション開発・販売により入居率99.33%(2021年4月時点)の実績を有する東証1部上場企業です。扱う物件は新築マンションと中古マンションのハイブリッドとなっています。

提携金融機関も10社以上と充実しており、物件の担保力の高さからフルローンでの融資実績が非常に豊富です。賃貸管理や確定申告サポートなどアフターフォローも充実しています。2018年に行われた投資用マンションオーナー3,000人に対して行われた調査では、3年連続で顧客満足度・第1位(アイ・エヌ・ジー・ドットコム 調べ)を獲得しています。

まとめ

教員は不動産投資を始めるメリットの多い職業の一つです。特に大きなポイントは、不動産投資ローンによる資金調達や手間を外部委託できることなどです。

ただし、不動産投資を副業とみなされないためには、規定を正しく把握することや、事前に許可を取っておくことなどが重要になります。投資を始める前に、メリットとデメリットを比較し、慎重に検討されてみると良いでしょう。

投資前に見積もるべき不動産投資の7つのコスト

不動産投資にはコストがついてまわり、コストの多寡によってキャッシュフローや売却時の損益額が大きく変動することがあるため、コストは物件購入前の段階で漏れなく資金計画に落とし込む必要があります。

本記事では、不動産投資における固定費および変動費という2種類のコストを7つの項目に分けて解説します。物件購入前にコストを漏れなく見積もり、盤石な資金計画を立ててから投資を始めましょう。

不動産投資にコストがかかる2つの理由

不動産投資を行う際には、以下2つの理由から株式や投資信託への投資よりも多くの項目でコストがかかります。

- 現物資産ゆえの維持費

- アウトソーシングする項目の多さ

現物資産ゆえの維持費

不動産オーナーが所有するマンションやアパート、ビルという建物には数多くの設備や機器類が設置されています。

建物および付帯設備は経年とともに劣化が進行することから、正常な機能を維持するために定期的な点検や修繕、交換といったメンテナンスをオーナーが実施しなければいけません。

建物には、エレベーターや外壁タイル、塗膜防水といった定期的なメンテナンスを必要とするものが多くあるため、維持費がかかるということです。

アウトソーシングする項目の多さ

物件購入後、オーナーは経営者として賃貸経営を行うことになりますが、賃貸経営においては多くの項目を賃貸管理会社にアウトソーシングすることになるでしょう。

賃貸経営上の実務をオーナーが自ら行う「自主管理」と呼ばれる管理形態も選択肢としてありますが、自主管理をするには建物および付帯設備に関する高度な専門知識、工事業者や不動産業者とのコネクション等が求められるため、プロの不動産投資家や経験豊富な専業大家でない限りは非現実的といえそうです。

賃貸経営上の実務である入居者募集や原状回復工事、入居者対応といった各種工程をアウトソーシングする場合には、委託先である賃貸管理会社に対して支払う管理委託料というコストが発生します。

投資前に見積もるべき不動産投資の7つのコスト

不動産投資におけるコストは固定費と変動費に大別され、固定費は毎月ないし毎年に一度の頻度で定期的に発生するコスト、変動費は不定期に発生するコストを指します。

固定費には、ローン返済・管理委託料・税金・管理費および修繕積立金(区分マンションの場合)・共用部分の電気代および水道代(一棟物件の場合)の5つが挙げられ、変動費には入退去費用・修繕費の2つが挙げられます。

- ローン返済

- 管理委託料

- 税金

- 管理費および修繕積立金(区分マンションの場合)

- 共用部分の電気代および水道代(一棟物件の場合)

- 入退去費用

- 修繕費

ローン返済

金融機関から融資を受けて物件を購入する場合は、金融機関に対して毎月一定の金利を上乗せした金額でローンを返済することになります。

融資を受ける際には、金融機関からローンの返済計画表の提示が事前にあるため、返済計画表を参照して毎月の返済額および借入金残高の推移を確認しておくのが得策です。

ローン返済は賃料収入の有無に関わらず毎月かかるため、空室期間中も支払いができるように手元のキャッシュを確保しておく必要があります。

管理委託料

管理委託料とは、賃貸経営上の実務を賃貸管理会社にアウトソーシングする際に発生する費用です。

賃貸管理会社はオーナーの判断に基づいて、入居者募集や原状回復工事、入居者対応といった各種の実務工程を代行してくれます。

管理委託料は、「送金賃料の◯%」や「一戸当たり○円」という料金体系で発生し、毎月の送金賃料と相殺されるのが一般的です。

税金

不動産投資における税金には、物件の購入時および売却時に一度きりで発生する不動産取得税や譲渡所得に対する税金に加えて、物件の保有期間中に毎年固定で発生する固定資産税および都市計画税という税金が挙げられます。

固定資産税は当該不動産の課税標準額に対して1.4%、都市計画税は当該不動産の課税標準額に対して0.3%の税率で課税されるのが一般的です。

税率が低くても、物件規模が大きくなると税金の絶対額も高額になるため、毎年の固定費として資金計画に落とし込んでおくべきといえるでしょう。

税金は賃料収入の有無に関わらず毎年ないし四半期ごとにかかるため、空室期間中も支払いができるように手元のキャッシュを確保しておく必要があります。

管理費および修繕積立金(区分マンションの場合)

管理費および修繕積立金は、区分マンションにおいて毎月かかる固定費であり、マンション全体の日常的なメンテナンス(管理費)や、およそ12年に一度の周期を目安として行われる大規模修繕への備え(修繕積立金)のために各住戸のオーナーが共同で毎月拠出する資金です。

築年数の経過につれて共用部分の設備の劣化が進行したり、大規模修繕での修繕項目が増えたりするため、修繕積立金は定期的に値上げされるが想定されます。

新築や築浅の区分マンションを長期保有する際は、将来的な修繕積立金の値上がりによるコストの増加を想定しておくことが得策です。

管理費および修繕積立金は賃料収入の有無に関わらず毎月かかるため、空室期間中も支払いができるように手元のキャッシュを確保しておく必要があります。

共用部分の電気代および水道代(一棟物件の場合)

一棟物件においては区分マンションと異なり、建物の共用部分も含めて全てオーナーの所有物です。

共用廊下やエントランスの照明、オートロック、エレベーター等を動かすための電気代および日常的な清掃作業を行うための水道代といった共用部分における日常的なコストは原則としてオーナーが全額負担することになります。

共用部分の電気代および水道代は賃料収入の有無に関わらず毎月かかるため、空室期間中も支払いができるように手元のキャッシュを確保しておく必要があります。

入退去費用

入退去費用とは、入居者の入れ替わり(前入居者の退去および新入居者の入居)の際に発生するコストのことです。

入居者の入れ替わりはいつ発生するか分からないため、入退去費用は変動費に分類されます。

前入居者の退去費用には原状回復工事費用やハウスクリーニング費用、設備交換費用等が挙げられ、新入居者の入居費用には仲介業者への広告報酬(「AD」と呼ばれることもあります)や賃貸管理会社への契約事務手数料等が挙げられます。

入退去費用は突発的に発生する費用であるため、入退去の発生に備えて毎月のキャッシュフローから資金を積み立てておくのが得策です。

修繕費

修繕費とは、エアコンや給湯器、建具等の部品または本体の交換をはじめとする建物の付帯設備における劣化や故障による修繕に要するコストを指します。

修繕費についてオーナー個人が負担するのは、原則として区分マンションにおいては専有部分(部屋内)のみ、一棟物件においては専有部分および共用部分、敷地等を含む全範囲です。

建物の付帯設備の劣化や故障による修繕はいつ発生するか分からないため、修繕費は変動費に分類されます。

修繕費は突発的に発生する費用であるため、修繕の発生に備えて毎月のキャッシュフローから資金を積み立てておくのが得策です。

コストを見積もり余裕のある資金計画を

不動産オーナーは、建物および付帯設備という現物資産を所有することになるため、メンテナンスに要する費用を負担しなければならなかったり、賃貸経営上の実務をアウトソーシングする賃貸管理会社に管理委託料を払う必要があったり、突発的な入退去が発生したりと多くの項目でコストがかかります。

コストの見積もりに漏れがあると賃貸経営中に資金ショートを起こしてしまうリスクがあるため、物件購入前にコストを漏れなく見積もることで余裕のある資金計画を立てましょう。

調査では新型コロナ収束後、47%が「最初に海外旅行に行くときに不動産を見るかもしれない」と答え、行きたい旅行先として34%が東アジアと回答したという。

同社の中国語サイトでは、国別人気ランキングで日本が2位(最終更新2020年10月)となっており、皇居からほど近い千代田区一番町の高級マンション(2LDK、87平方メートル)が約9500万円で売りに出されているほか、北海道や沖縄などの販売物件が数多く確認できる。

コロナ前には中国人投資家に向けた日本の不動産の現地視察ツアーも数多く実施されていた。コロナ禍で訪日は難しくなっているが、今も購買意欲は高いようだ。

中国人による日本の不動産買いについて、住宅ジャーナリストの榊淳司氏は「2016年ごろにブームだったが、コロナ禍における不動産価格の下落で、昨年末ごろから人気が再燃している。日本の不動産会社を通じて購入する投資家が多く、ほとんどが投資目的のようだ。都内や北海道、沖縄のリゾート地など、個人であれば数十億円レベル、ファンドであれば数百億円レベルまで売買するとみられる」と解説する。

中国の不動産をめぐっては、投機の過熱による価格高騰の一方、不動産会社の過剰在庫や債券デフォルト(債務不履行)が問題になっている。

金融市場では、実際に発生すると深刻な問題を引き起こすにもかかわらず軽視されているリスクのことを「灰色のサイ」と呼ぶ。ふだんはおとなしいサイが暴れだすと手がつけられなくなることによるものだが、現状では中国の不動産バブル崩壊がこれに相当すると懸念されている。

中国事情に詳しい評論家の石平氏は「中国の超富裕層は、国内の不動産バブルのリスクに敏感で、海外に目を向けている。欧米は外交上対立し、風当たりが強いため、そのほかの先進国、イコール日本に目を向けているのだろう。またコロナ禍で超富裕層は資金を使えなかったので、その分、コロナ収束後に日本への投資も爆増することになるだろう」と指摘した。

海外マネーによる日本の不動産取得に政府は神経をとがらせている。安全保障上、重要な土地の買収対策として政府与党が今国会での成立を目指す土地利用規制法案は衆院を通過、4日にも参院で審議入りの見通しだ。

法案は防衛施設や海上保安庁施設、原子力発電所などの重要インフラ施設周辺約1キロと国境離島の土地を「注視区域」として調査対象に設定。不適切な利用に対して中止を勧告・命令できる。

1日の衆院本会議で立憲民主党と共産党は反対した。衆院内閣委員会では自民、公明、日本維新の会、国民民主の各党が共同提案し、国民の自由と権利を不当に制限しないよう留意すること、水源地や施設内の民有地についても今後検討することなどを盛り込んだ付帯決議案も可決した。

前出の榊氏は「中国本土とは異なり、完全な所有権を得ることのできる日本は魅力で、政府による経済制裁のリスクも低いため安全安心と考えられている。今後、日本国内では飲食ビルや自社ビル売りも予想されているため、不動産価格が低い限り彼らは魅力的だと捉えるだろう。ただ、不動産は購入者の統計もないため、実態が分からない側面もある」と述べた。

中国の富裕層による不動産購入が全て安全保障上の問題に直結するわけではないが、海外からの不動産投資が再び活発になる前に、法案を成立させる必要がありそうだ。

【不動産投資こそFIREへの近道】

不動産投資で失敗する人の特徴とは?

株式投資よりアパート1棟経営がFIRE(経済的自立と早期退職)への近道!

不動産投資を始めて5年、アパート7棟を保有、資産7億5000万円を築いた。目標は、40歳までに資産100億円を築くこと。経済が疲弊した愛着のある地元を自分の力で再生する資金作りのためだ。現在、年間家賃収入7000万円、年間キャッシュフロー(手元に残るお金)2000万円を得ている『元証券ウーマンが不動産投資で7億円』の著者が、知識ゼロから不動産投資で安定的に資産を増やせる方法を徹底指南する。

野村證券の社員だった20代の頃、不動産投資に目覚めた。仕事柄、株式投資のノウハウはあったものの、不動産投資はズブの素人。不動産投資に関する本を100冊以上読むところから始め、不動産会社を50社以上巡ったものの、不動産投資初心者の20代OLはナメられ、まともには相手にされなかった……。

その1年後、ついに運命の1棟目に出会う。4500万円を超える金融機関からの借入金にも、一切ためらいはなかった。ローンを抱える怖さより、「これでようやくスタートラインに立てた!」という興奮のほうがはるかに大きかった。それは不動産投資で成長できると思っていたから。

とんとん拍子で物件を増やしている凄腕ウーマンの「不動産投資で勝つ6つの力」を徹底解説。FIRE(経済的自立と早期退職)を果たした多くの人が展開している不動産投資の極意がわかる。

危険な不動産投資とは?

不動産投資で成功している資産家はたくさんいますが、その一方で失敗している人がいるのも事実です。

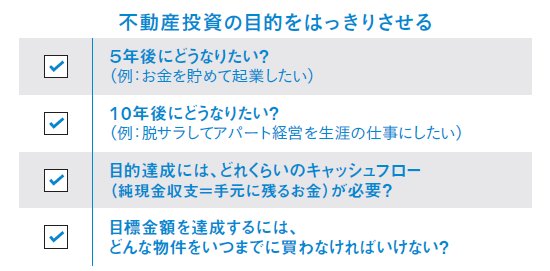

不動産投資で失敗した人の話を聞くと、ほぼ例外なく「不動産投資をして、何がしたいのか?」という目的がなく、目的達成までのプロセスも描いていません。

「とりあえず年間1000万円くらい副収入がほしい」

「毎月10万円くらい小遣い稼ぎになればうれしい」

そんなふうに漠然としたお金儲けのことしか頭にないのです。

これから不動産投資をする人も、すでにしている人も、「不動産投資の目的」を真剣に考えてみてください。

理由はもちろん、人によってさまざまですし、よし悪しはありません。

「そんなこと不動産投資に関係ないでしょ」なんてことはないのです。“関係大アリ”です。

大事なことは、この先、不動産投資で迷ったり悩んだりしたときに「自分はなんのために不動産投資をしているんだっけ?」と、立ち返る原点をはっきりさせておくことです。

私の周りで不動産投資に失敗している人たちを見ていても、「目的もなく、見切り発車した不動産投資ほど危険なものはない」ということを実感しています。

「もし制約がなければ何をしたいか?」

と自分に問いかけてみる

そういった「投資の目的」と「目的達成のためのステップ」を1つひとつ整理してみて、不動産投資を成功させる“マイ・ストーリー”を描いてみてください。

具体的なイメージを固めておけば、目先の損得ばかりを気にすることなく、行きあたりばったりの不動産投資を避けられるでしょう。

漠然とした考えのまま不動産投資をはじめると、甘い話の詐欺に遭ったり、インチキ業者のカモにされたり、空室だらけの中途半端な賃貸経営で赤字続きになったりしがちです。

不動産・株式を問わず、投資に興味のある人に私は、「経済的な問題や家族の存在などの制限がなければ、どんな生き方がしたいですか? 一番やりたいことはなんですか?」と尋ねることがよくあります。

「できない理由」をいったんとり払うと、ほとんどの人がこの問いに対して、なんらかの答えを出せます。

そして、やりたいことが明確になると、その目的を果たすための手段を考えられるようになる。その手段の1つが、不動産投資なのです。

このように、「目的」と「手段」をはき違えないことが、不動産投資に限らず、投資の大前提となります。

医師の不動産投資は「RC造、SRC造の物件」が手堅いワケ

木造、鉄骨…不動産投資にオススメの「構造」は?

不動産投資には高いレバレッジ効果が見込め、加えて節税効果も高いため、多くの高額所得者が取り組んでいます。高収入である医師も例外ではありません。手元に資産を残すためには今すぐ実践する必要があります。

そこでまずは建物の「構造の違い」について学んでみましょう。建物の構造を知ることは不動産投資の基点であり、収益計画に直結する事柄であるといっても過言ではありません。

●木造(戸建住宅、アパートなど)

日本の伝統的な建築物といえば木造住宅です。その代表的な工法が木造軸組(在来)工法であり、その他にも、北米で主流となっている木造枠組壁式(2×4〔ツーバイフォー〕)工法などがあります。

木造建築は天然材を使用しているので、程よい断熱性が保たれ、吸湿性に優れています。加えて2~3階建てと小規模なため、材料費や建築費が安く抑えられる点もメリットです。

その一方、シロアリなどの害虫被害を受けやすい、老朽化が早いというデメリットもあります。法定耐用年数は22年です。

●軽量鉄骨造(プレハブ住宅など)

構造体に鉄の合金である鋼(Steel)を使用しているのが鉄骨造(S造)建物です。主要部材は工場で成型され、建築現場ではそれらを組み立てるだけの「プレハブ工法」が代表的です。

施工日数が短く、建材コストも抑えられますが、工場生産の既成建材を使用しているため、設計の自由度は低く、後年のリフォームも困難なのがデメリットです。法定耐用年数は使用される鋼材の厚さにより19年、または27年です。

●重量鉄骨造(アパートなど)

軽量鉄骨造と同じ鋼を使用し、鋼材の厚みが6mm以上のものを重量鉄骨構造と呼びます。

重量鉄骨の鋼は靭性(粘り強さ)が高く曲げ伸ばし加工が容易なため、間取り設計の自由度が高いのが特徴です。そのため、大規模店舗や体育館といった広大なスペースを必要とする中小規模の建物に向いています。

しかし、耐久性・耐震性・耐火性・防音性でやや劣るというデメリットもあります。法定耐用年数は34年です。

●鉄筋コンクリート造(マンションなど)

柱の中心に鉄筋を入れ、そこにコンクリートを注入した構造体が鉄筋コンクリート造です。圧縮に強いコンクリートと、引っ張りに強い鉄筋の性質を生かした構造で、RC(Reinforced Concrete)造とも呼ばれます。中低層のマンションに採用されることが多く、耐震性・耐火性・気密性に優れているのが特徴です。

その反面、気密性が高いため結露しやすく、冬は寒く、夏は室温が高くなりやすいというデメリットがあります。法定耐用年数は47年です。

●鉄骨鉄筋コンクリート造(高層ビルなど)

柱の中心に鉄筋と鉄骨を入れ、そこにコンクリートを注入した構造体が鉄骨鉄筋コンクリート造です。鉄筋コンクリート造の耐久性の高さに加え、鉄骨ならではの靭性を加えたもので、SRC(Steel Reinforced Concrete)造とも呼ばれます。

柱を細くしても建物の強度が保てるため、高層ビルやタワーマンションといった大規模建築物には最適です。

しかし重量があるため、建物を支える基礎部分の工期が長くなる分、建築コストも高くなります。また鉄筋コンクリート造と同様、気密性が高いため結露がしやすくなります。法定耐用年数は47年です。

【医師限定】資産形成にお悩みの先生方に、セカンドオピニオンをご提供。

プレミアム個別カウンセリングはこちら

1981年6月以降に建てられた「RC造、SRC造」が無難

<頻繁にコストがかかる「木造」>

医師の皆さんが不動産運用をはじめるに際しては、新築、中古を問わず木造は避けたほうがよいでしょう。木造の建築コストは安いのですが、劣化が早いため、予想以上にランニングコスト(建物のメンテナンス費用)がかかってしまいます。

木造建築でもっとも耐久性が劣るのは外壁と屋根の防水性能でしょう。築10年を過ぎると雨漏りや水漏れなどの被害が発生し、それが同じ個所で繰り返し起こるようになります。

木造建築は木材自身の経年劣化だけでなく、風雨や地震といった天災による構造耐力低下も著しいため、建物の価値を計る耐用年数も短く見積もられているのです。

<「RC造」「SRC造」は建築年に注意>

RC造・SRC造は天災に強い構造体です。屋上の防水工事は新築時から万全に施されており、外壁にはタイルなどメンテナンスしやすい建材が採用されています。

建物構造を問わず、投資用不動産を購入する際は1981年6月以降に建てられた物件を選ぶようにしましょう。

その理由は、同年5月末日までに「建築確認(建物を建てる許可を得るための役所申請)」を取った建物は、現在より甘い耐震基準で申請をクリアしている可能性が高いからです。実際、阪神淡路大震災においては1981年以前に建てられたマンションなどに多くの被害が出ています。

不動産業界では、1981年以前に建てられた物件を「旧耐震」、それ以降に建てられた物件を「新耐震」と呼んで差別化しています。

売買価格もしかり、同じエリア・広さの物件でも、1981年築と1982年築では大きく差が出ます。購入するにはお買い得ですが、売却の際に苦労すること必至です。

<「鉄骨造」は投資上級者向け>

鉄骨造建物の用途として代表的なものは体育館、スーパーマーケットなどの大型店舗、倉庫、工場など、居住用以外の建物がほとんどです。

借地に建っているケースも多く、その場合は鉄骨造ならではの建築工期の短さ、そして解体のしやすさが重宝されるかもしれません。

投資用物件としては事業用賃貸となるため上級者向けとなるでしょう。また、郊外に建つ1棟アパートにも鉄骨造は多いですが、隣室や上階の音や振動が気になるなど、住み心地は芳しくないようです。

「定期的なメンテナンス」こそ収益を安定させるカギ

さて、ここまでそれぞれの構造の特徴を見てきましたが、いずれの建築構造も定期的な修繕が必要です。

修繕を怠ると、本来は修繕が必要でなかった箇所にも傷みが広がり、手が付けられない状態になります。その結果、物件の魅力が落ち、家賃を値下げしても空室が埋まらず、収支計画が狂ってしまうという悪循環に陥ります。

値下げリスクは金額だけの問題にとどまりません。入居者属性の低下、ひいては家賃滞納リスクの増大にもつながります。健全な不動産運用を続けるためには、建物の修繕だけでなく、エアコンや給湯器といった主要設備のメンテナンスも含めて常に点検を怠らないことが大切です。

大山 一也

不動産投資を始めた目的は67.3%が「資産運用」 人気があるのは「ワンルーム区分マンション」

株式会社グローバル・リンク・マネジメントは、20代から60代の男女1万1,794名を対象に「不動産投資に対する意識調査」を実施し、その結果を5月20日に発表した。調査期間は1月13日から14日。

不動産投資にどの程度興味を持っているか聞く(N=1万794名)と、「興味はあるが実際に行動したことはない」が27.8%、「興味があり、セミナーや説明会に足を運んだことがある」が4.2%となった。「全く興味がない」は41.6%、「不動産投資に対して悪いイメージを持っている」は22.4%だった。そのほかでは、「副業として不動産投資を運用している」が3.1%、「現在不動産投資の収入メインで生活をしている」が0.9%だった。

不動産投資をしていない人(N=1万834名)に、その理由で最もあてはまるものを聞くと、「投資そのものに興味がない」(32.9%)、「投資する費用が高い(投資にかける預貯金がない)」(29.1%)、「資産価値や家賃が下がるリスクがある」(10.9%)、「不動産の知識が無い、難しいと思っている」(10.3%)などが続いた。

投資用不動産保有者400名に絞って、不動産投資を始めたきっかけを聞くと「家族や友人からの口コミ」が22.3%で最も多かった。以下、「自分もしくは親族の土地を持っていた」が19.8%、「営業の電話がかかってきた」と「パソコン・スマホ等の広告」が14.5%で続いた。

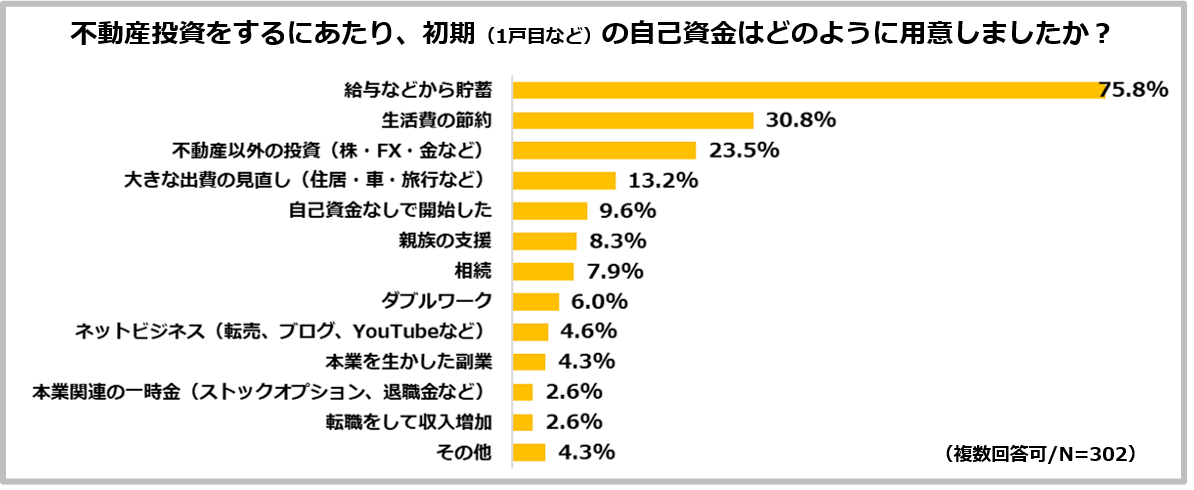

不動産投資を始めた目的は「資産運用」が67.3%を占め、「老後の年金対策」が18.5%で続いた。そのほかでは、「生命保険の代用(団体信用生命保険)」(3.8%)などもあった。

保有物件の種別を複数回答で聞くと、「ワンルーム区分マンション」が27.3%で最も多く、以下、「一棟アパート」(23.8%)、「戸建て」(21.5%)、「ファミリー向け区分マンション」(16.3%)、「一棟マンション」(14.8%)の順で続いた。

一方、資産運用型中古マンション手掛ける株式会社GA technologiesは5月26日、「不動産投資マンスリーレポート 2021年4月度」を発表した。

同社の4月の成約顧客を分析したところ、年収のボリュームゾーンは「500万円~600万円未満」の17%と「1,000万円~1,200万円未満」の16%で、「800万円~900万円未満」と「600万円~700万円未満」がそれぞれ約10%で続いた。また、成約顧客の職種は「会社員」が88%を占め、物件の価格帯は「2,000万円未満」が30%、「2,000万円台」が51%、「3,000万円台」が14%、「4,000万円以上」が5%だった。

不動産投資ではワンルーム区分マンションの人気が高く、会社員を中心に資産運用の手段として取り組んでいる人が多いようだ。

小説で学ぶ不動産投資、中古区分の見極め術は

ぼくのブツブツ物件見学記<1>八王子・450万円中古区分アパート

「あ、山田さん。昼飯食いに行きません?」

いつも通りの事務所に、やたらデカい声が響き渡った。ああ、出た。こいつだ。上田。俺が働く不動産会社「2ndエモーション」の後輩で、バリバリの営業マン。営業の人間っていうのは、みんなこう声がデカいものなんだろうか。事務職で、毎日パソコンに向かってマイソクを作り続けている俺とは「人種が違う」と思ってしまう。

「12時過ぎたのに、まだ仕事してるんすか。一回休憩しましょうよ。超おすすめのラーメン屋があるんすよ」

ああもう。やめてくれ。俺は、誰かと昼飯を食いに行って、楽しく会話できるような人間じゃないんだ。あと、本音を言えば、俺はちょっとお前が苦手だ。

「ああ…ちょっと仕事忙しいから…」

思わず嘘をついた。仕事があるのは本当だ。そんなに忙しいわけじゃないが。だが、苦手な後輩とはいえ、人間関係がこじれたら面倒だというのも本心。ちょっと気になって横目で上田の様子をうかがったが、先ほどの言葉など気にも留めずに、俺のパソコンの画面をのぞき込んでいた。

「このマイソク、どこの物件っすか」

「…例の、桶川の」

俺の目の前のディスプレイには、作成途中のマイソクが映っている。売りに出された物件の情報をまとめたこの資料作りが、俺のこの会社での仕事だ。

物件価格、利回り、想定の年間家賃収入額、築年数に物件構造。書かれた情報にさっと目を通したのか、上田は「桶川でこのスペックはちょっと微妙っすね」とつぶやいた。まあそうかもしれないが、とりあえず早く昼飯行けよ。

「ていうか、ずっと疑問に思ってたんすけど。山田さん、ずーっとマイソク作りばっかりやってて楽しいっすか? ほんと好きっすよねぇ」

しみじみ言われて、イラっとする。だが、この仕事の楽しさは、上田には理解できないだろう。「楽しくは、ないけど」と小さく答えた。目線はディスプレイのまま、指はキーボードを打ち続けている。きっと、嘘だとばれてはいないはずだ。

「まあいいか。じゃあ、お疲れっす」

来た時と同じように、唐突に上田は去っていた。事務所を出ていったところを見ると、おすすめのラーメン屋とかいうやつに向かったんだろう。しかし、相変わらずうるさいな、あいつ。それになんなんだ、あのデリカシーのなさは…。

ざわざわと胸が波立つのを感じて、落ち着きを取り戻そうと、俺も昼飯を取ることにする。デスク脇に置いてあったリュックサックから、今朝コンビニで買っておいたカップ麵を取り出した。昼飯は、一人で静かに食うに限る。

湯を入れて、デスクに戻り、スマートフォンでタイマーをセットした。ここまでで約30秒。タイマーの数字が、「0230」からカウントダウンを始めた。

ディスプレイには、変わらず作成途中のマイソクが映し出されている。この会社でマイソクを作り続けて、かれこれ10年。地味な作業に見られることも多いが、俺はこの仕事に楽しさも覚えている。上田には小ばかにされたが、好きなものは好きなんだ。

タイマーがカップ麵の出来上がりを告げた。蓋を開けて割りばしをつっこむ。薄黄色の麺をまさに口に運ぼうとしたその時、俺のスマホが奏でる着信音が邪魔をした。画面に浮かぶのは「渡良瀬さん」の文字。部長だ。

「もしもし?」

「あ、山田? 昼時に悪いな。帯津さんから、また物件売ってくれって依頼があってさ」

帯津さんは、部長の顧客の中でもかなりの数の物件を所有している不動産投資家だ。これまでに何度か物件を売却したいと預かったことがあり、その際のマイソクも俺が作った。

「あー、はい」

「八王子の区分でさ、賃貸でも募集かけてるらしいけど、売りも同時に進めるんだと。今日中にマイソク作ってほしいんだけど、物件の写真撮りに行ける?」

「はい、今から行けば」

「じゃあ、住所とかメールで送るわ。よろしく」

部長の言葉に「はい」と俺が答えたのは聞こえていただろうか、というタイミングで部長が電話を切った。忙しい人だ。俺もさっさと昼飯食って、現地に向かうとしよう。そうして再び割りばしを口元に運んだその時、ガチャリ、と事務所の扉が開いた。大きな声がまた響く。また、お前か。

「ちょっと山田さん、聞いてくださいよー」

あ、仕事が忙しいとか言って、さっきこいつとの昼飯断ったんだった。嘘だとばれてイジられるのも面倒だ。とっさにカップ麺をコンビニのビニール袋に戻し、そのままリュックサックに隠した。手元のキーボードで適当に指を滑らせる。

「あのラーメン屋、今日定休日だったっすわ。ホント残念っすよー」

上田がデカい声で俺に報告してくる。別に、俺に言わなくてもいいのに。「はは」と小さく愛想笑いで答えておいた。

◇

会社のある渋谷から、JR山手線と中央線を乗り継ぎ約1時間。JR八王子駅の北口を出ると、大きなショッピングモールが目に入った。商業ビルや雑居ビルが立ち並び、かなりの賑わいを見せている。都心まで出なくても、ここだけで生活が成り立つ「西東京の独立国家」が八王子だ。

だが、マイソクを作っていると、八王子は学生向けワンルームと3DKくらいのファミリータイプが多すぎると感じる。大学が何校もあるのに加え、このエリアで働く家族世帯の需要も多いんだろうが、物件の供給過剰感は否めない。事実、家賃は都心の4分の1以下だ。入居者にとっては得でも、大家にとってはつらいこともあるかもしれない。1LDKや2DK物件は意外と少ないが…。

そんなことを考えながら歩いていると、ふと、俺の背中から異臭を感じた。なんだか、妙に馴染みのある異臭だ。―しまった。食べかけのカップ麺を隠してたの、忘れてた。

当然汁が全てこぼれ、具材もきれいにぶちまけられている。俺の買ったばかりのリュックサックは、見るも無残な姿に変貌していた。…まあ、いいか。こんな日もある。さっさと仕事を終わらせて、食い損ねたカップ麺でも食うとしよう。

◇

物件に到着すると、クリーニングが行われた後なのに、前の入居者の形跡をかすかに感じられる匂いがした。これこそ、「空室のロマン」だと俺は思う。

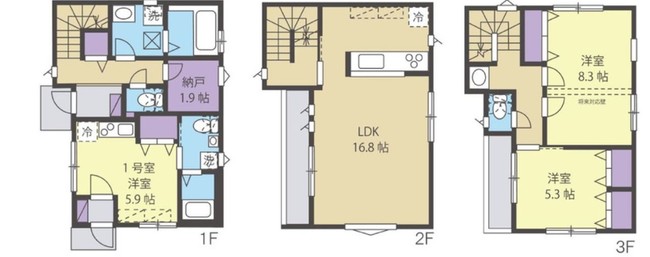

今回、帯津さんが売りたいと依頼してきたのは、八王子市内にある築31年の区分マンション。構造はSRCとしっかりした作りだが、間取りはよくある1Kだ。450万円で売りたいと考えているらしい。

玄関を入るとすぐに、風呂、洗面所、トイレが一緒という3点ユニットバスに続く扉があった。正直、このタイプはあまり人気がないが、16平米ほどの面積だから仕方がない。メインターゲットは安い家賃で住みたい学生になるだろう。

「お」

ふと、キッチン横に目が行く。そこに備え付けられていたのは、電気の熱でお湯を沸かす「電気温水器」だった。最近は「ガス給湯器」が主流だが、今でも古い物件ではたまに見かける。

ただ、こいつが厄介なのは、壊れてしまったときの交換費用が高額なところだ。ガス給湯器ならだいたい6万円程度で交換が可能だが、電気温水器だと30万~40万円ほど見込んでおかないといけない。ガス給湯器より寿命は長いらしいが、20数年に1度は交換しなくてはいけないと聞いたことがある。この物件の電気温水器は2011年11月製造か。これなら10数年は大丈夫かもしれない。

居室部分は、南向きということもあって日当たり良好。ベランダに出て建物の外壁を触ってみる。目地を埋める「コーキング」には弾力があり、まだ劣化はしていなさそうだ。

コーキングが劣化すれば、建物の外壁自体に傷みが出やすくなるし、防水性が薄まって、壁に浸水してしまう。だから、不動産投資家は購入する物件のコーキングをチェックするものだ。

…いやいや、ちょっと待て。俺は不動産投資家としてここに来たわけじゃない。マイソクを作るために写真を撮りに来たんだ。いつものクセが出てしまった。どうも物件を訪れると、「もし俺が、その物件を買ったとしたら」という思考で頭がいっぱいになってしまう。

―不動産投資とは、読んで字のごとく、「不動産」に「投資」することだ。物件を購入すれば、それを人に貸すことで家賃収入を得ることができる。

俺はしがない不動産会社社員だが、仕事を通して不動産投資家の話を聞いていくうちに、「自分でもやってみたい」と思うようになった。

ただ、不動産投資で利益を得るためには、「失敗するリスクの少ない物件」を購入することが必須。物件を購入する前には、入念なチェックやシミュレーションをしなくてはいけない。

そんなことを聞いたものだから、仕事で投資家の物件を訪れた際には、こうして不動産投資家目線で物件のチェックを行うようになった。一種の趣味だ。…だが、今はまず仕事を終わらせなくては。

空室の物件を、さまざまな角度から撮影する。最近はスマホの性能が格段に向上したこともあって、スマホで撮影することも多くなった。わざわざカメラを持ち歩かなくて良いから便利だ。

居室、水回り、玄関、ベランダ…。一通り撮り終えて、写りを確認する。結構な数を撮ったし、これで十分だろう。早いところ事務所に戻って、マイソク作りに取り掛からなくてはいけない、のだが。

―この物件、いくら儲かるんだろう。

どうしても、この思考から抜け出せない。俺の脳内で、数字がくるくると踊り出した。

◇

物件価格は、売り主の希望450万円そのままだとしよう。この立地でこのスペックなら、家賃はだいたい4万円というところだ。

そうすると、年間家賃収入は「4万円×12カ月=48万円」。表面利回りは「4万円×12カ月÷450万円×100=10.7%」となる。

都心の区分マンションでは絶対に出てこない高い利回りだ。だが、これはあくまで表面利回り。経費が加味されていない。かかる経費も加味してシミュレーションしていかないとな。

まず、管理費・修繕積立金は過去に売りに出ていたほかの部屋でだいたい8000円くらいだったから、「8000円×12カ月=9万6000円」と考えられる。

固定資産税はしっかり調べていないけど、このあたりなら大体3万円くらいかな。そうすると、年間家賃収入48万円から管理費・修繕積立金、固定資産税を引いて、ここまででの残りは35万4000円。

そのうち、所得税と住民税を仮に3割で計算すると、約10万円がさらに引かれることになるから、「48万円-9万6000円-3万円-10万円」で、最終的な手残りは年間で25万円くらいだ。

念には念を入れて、退去が出たときの原状回復費用と広告費も計算に入れてみるか。だとすれば、10年スパンで考えたほうが良さそうだ。

さっき計算した経費も加味した年間家賃収入は25万円だったから、10年間で250万円が得られることになる。その間に、そうだな、少なくとも2回退去があると仮定しよう。1回の原状回復費用が1平米あたり1万円とすると、この部屋は16平米だから「1万円×16平米×2回=32万円」ということになる。

さらに、10年もあれば1回は部屋についているエアコンが壊れそうだから、その交換費用で8万円がかかるとする。

それから入居付けのための広告料を家賃1カ月分とすれば、「4万円×2回=8万円」。退去してすぐに入居がつくわけじゃないから、一回の退去で空室期間が2カ月と見たら、「4万円×2カ月×2回=16万円」の機会損失が発生してしまいそうだ。

さて、これでいくらだ? 「250万円-32万円-8万円-8万円-16万円」で、10年間、この物件を運営した時の手残りは186万円か。

10で割り戻すと、だいたい年間で18万円。つまり、実質利回りは「18万円÷450万円×100=4%」。

利回り4%か…。しかも、今は退去の回数もちょっと少なく見積もっているから、もっと費用が大きくなる可能性だって否めない。そうなると、物件価格を300万台前半まで指値して下げたり、自主管理で維持費を抑えたりしなくてはならない。でも、八王子は家からだいぶ遠いしな…。

―この物件、俺が不動産投資家なら、購入は見送りだ。

◇

ようやく仕事(と半分趣味)を終えて、俺は駅に戻ってきた。道中、コンビニでさっき食い損ねたカップ麵を買い直す。事務所に戻る前に、ささっと食ってしまうことにした。

しかし、やっぱり俺、近い将来不動産投資始めてみてもいいかもしれない。まあ、問題は自己資金が足りなさそうなことだが。

モンゴル不動産投資の注意点は?外国人の所有権や売買条件について解説

1.モンゴル不動産投資の注意点

モンゴルはアジアの中でも特に人口増加が著しく、今後不動産需要の拡大が見込まれる国です。しかし、2021年時点で投資を検討するのであれば、複数のリスクに注意を要します。

1-1.空室リスクに要注意

途上国であるモンゴルは、他の先進国と比較して裕福な国というわけではありません。世界銀行の統計によるとモンゴルにおける2018年の貧困率は28.4%で、2021年時点では、長期的な改善目標に向けて政策が推進されている状況です。(※参照:世界銀行「Mongolia Poverty Update」)

モンゴルでは多くの国民が「ゲル」という伝統的なテントに住んでおり、モンゴル政府としては、ゲルから建造物の住宅への定住者を促したい考えを持っています。しかし、2016年〜2018年にかけては、郊外の農村部などでは貧困率が改善したものの、都市部では改善が進んでいません。

新興国では、都心部の高級物件が投資用物件として販売されていることが多く、モンゴルも例外ではありません。モンゴル不動産投資では、首都ウランバートルの高級物件などが投資対象となります。

しかし、高級物件の家賃を払い続けられる人は現地に限られているため、モンゴル不動産投資では空室リスクに要注意です。投資にあたっては、入居者ターゲットと入居者の募集に関して、不動産エージェントや管理会社と話し合う必要があります。

1-2.出口戦略の策定が重要

日本と比較するとモンゴルは厳しい気候条件を持っています。降水量が日本と比較すると非常に少なく乾燥しており、建物の劣化に要注意です。また、夏は気温が40度など大きく上がる一方で、冬は-30度まで下がるなど寒暖差が非常に大きくなっています。

このような気候条件の厳しさから、日本の不動産よりも建物の劣化が早く進むと考えられるため、物件の長期保有を前提とすると修繕費の膨張による赤字収支に要注意です。

モンゴル不動産は今後の値上がりなども期待できますが、物件の劣化リスクなども考慮すると、売却に関する出口戦略も考えておくことが重要になります。

1-3.情報収集に要注意

モンゴルの公用語はモンゴル語です。モンゴル不動産投資では、公的な資料がモンゴル語で表記されている点などに注意を要します。

海外不動産投資の情報を収集する上では、政府統計など公的なデータを比較しつつ、投資先の国を絞ることも必要です。また、マレーシアやフィリピンなど、英語が広く通用する国では統計が英語で書かれていることも少なくありません。

しかし、モンゴル政府が発行している政府にはモンゴル語でしか書かれていないものもあり、モンゴル語にあまり馴染みのない日本人が資料を読解するのは、手間のかかる作業と言えます。

そのほか、現地進出済みの企業でないと、現地不動産会社の見極めが難しい点にも要注意です。モンゴル企業の信用情報は中央銀行が管理しているものの、中央銀行所管の信用情報局会員でないと情報にアクセスできません。

その一方で、特に中小企業を中心としたモンゴル企業の情報は、政府が管理するデータベース以外ではほとんど見つけられない実態があります。モンゴル不動産投資の情報を収集するためには、現地に進出している日系企業など、信頼できる不動産エージェントを見つけることが重要です。

1-4.為替リスクがある

海外不動産投資では、どの国で投資するとしても為替変動のリスクに注意を要します。モンゴルの通貨はモンゴルトグログです。

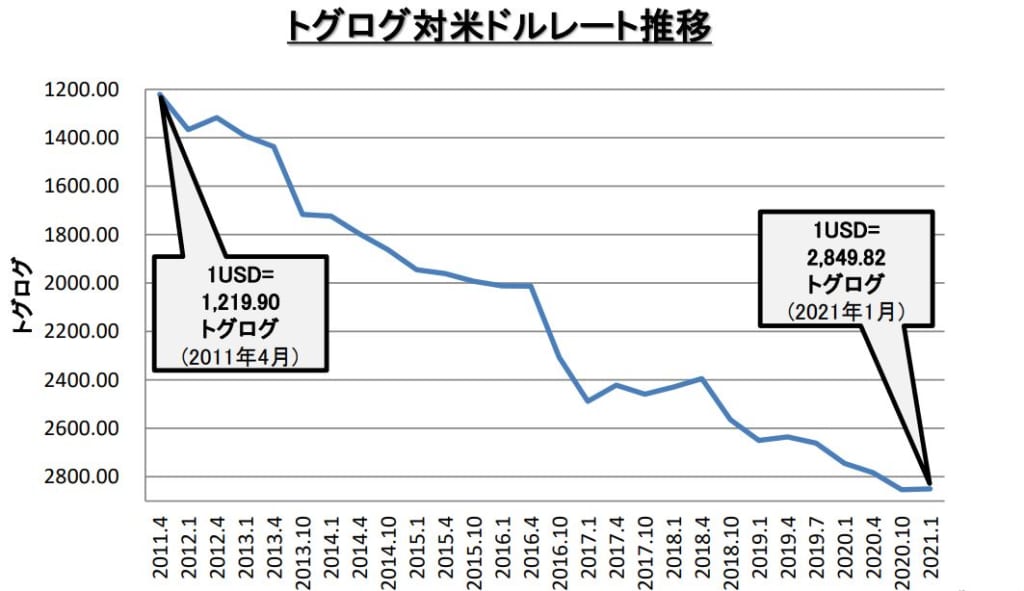

モンゴルトグログは長期的に価値が下がっており、2021年時点ではあまり強い通貨と言えません。モンゴルトグログの対米ドルレートは以下グラフのようになっています。

※画像引用:外務省「モンゴル経済指標」

参考までに、外務省のデータによるとマレーシアリンギットは1ドル=MYR4.14で、タイバーツは1ドル=THB31.3となっています。(※参照:外務省「マレーシア(Malaysia)基礎データ」「タイ王国(Kingdom of Thailand)基礎データ」

東南アジア各国の通貨と比較しても、モンゴルトグログはあまり価値が高くないと言えます。モンゴル不動産投資を検討するのであれば、利回りだけではなく日本円に換算した時の手残りも考慮して検討しましょう。

2.モンゴル不動産投資に関する外国人向けの規制

モンゴル不動産投資で要注意の規制は、土地の所有に関するものと税金に関するものです。それぞれについて解説します。

2-1.外国人は土地を所有できない

モンゴルでは憲法にて「モンゴルのすべての土地は国家のものである」旨が定められており、土地を国民に配分しています。そして、個人と法人とを問わず外国人には土地の所有を認めていません。

一方で、条件を満たした外国人に対して土地の「利用」のみが認められています。なお、土地の利用にあたっては政府が利用期間を決定するほか、法律上の利用期限は5年間です。利用期限の更新は可能ですが、1度に更新できる期間も5年間となっています。

モンゴル不動産投資では、投資対象が集合住宅に限定される点に要注意です。また、モンゴルでは首都のウランバートルに人口の多くが集中しているため、住宅需要を鑑みると、ウランバートルでの投資が候補として上がるでしょう。

モンゴル不動産投資では、モンゴル国内での選択肢があまり多くない点を念頭に入れつつ物件を選ぶことが必要です。

2-2.二重課税に要注意

モンゴル不動産投資では、モンゴルと日本との双方で税金がかかる点に要注意です。海外不動産投資では、日本と租税条約を締結済みの国で投資した場合には、不動産譲渡税や個人所得税に関して二重課税が回避されます。しかし、モンゴルは日本と租税条約を締結していません。

このため、不動産の譲渡所得税や不動産所得に関する所得税について、モンゴルと日本との両国で納税する必要があります。

ただし、2021年時点では、モンゴル国内で徴収される税金の税率はそれほど高くありません。不動産取得に関する税金はかからないほか、不動産譲渡税の税率は2%です。また、所得税の税率は一律で10%となっているほか、固定資産税の税率も0.6%なので、日本国内と比較すると投資コストとなる税金は大きな負担になりません。(※参照:国土交通省「モンゴルの不動産関連情報」)

3.モンゴル不動産投資の注意点やリスクの対策

ここまで解説したように、モンゴル不動産投資を日本在住の個人投資家が遠隔で行うにはハードルが高く、様々なリスクが考えられます。このような問題点に対して、下記2つの対策が検討できます。

- モンゴルの情報に詳しい不動産エージェントに仲介を依頼する

- 不動産投資型クラウドファンディングで間接的に投資する

3-1.モンゴルの情報に詳しい不動産エージェントに仲介を依頼する

海外不動産投資における不動産エージェントには、物件情報の収集から売買契約の作成まで行ってもらえます。

モンゴル不動産に詳しい日本の不動産会社の数は多くありませんが、例えばモンゴル・マレーシア・カンボジア・タイを主な投資対象国とする「ビヨンドボーダーズ」のような不動産会社が該当します。

ビヨンドボーダーズは、日本最大級の海外不動産情報サイト「SEKAI PROPERTY」を運営する不動産投資会社です。海外不動産の購入時には物件選びから賃貸付け・管理・売却までワンストップで依頼をすることが可能です。

これから海外不動産への投資を検討してみたいという方や、まずは情報収集だけでもしてみたいという方向けに、海外不動産セミナーや、現地支社スタッフとビデオをつないでオンラインで物件を内覧することができるオンライン内覧会も行っています。

【関連記事】ビヨンドボーダーズの評判・口コミ・セミナー

3-2.不動産投資型クラウドファンディングで間接的に投資する

もう一つの対策として、不動産投資型クラウドファンディングで間接的に不動産投資を行う方法も検討できます。実際にモンゴル不動産を所有することはできませんが、少額での投資も可能なため、自身での物件購入はハードルが高いと感じられる場合は検討してみましょう。

例えば、モンゴルなど中央アジアに位置する新興国の不動産ファンドを取り扱う海外不動産投資型クラウドファンディング「TECROWD(テクラウド)」は一口10万円から投資が可能です。

1号案件・2号案件の予定分配率は8%となっており、他の不動産クラウドファンディングよりも高い水準となっています。投資物件は、TECRA株式会社の施工物件であり日本の技術、品質基準に適合したものである点も特徴的です。

モンゴルは人口増加率が高く、不動産需要も増加傾向であり、不動産投資の対象国としてのメリットも多い国です。投資ハードルの高さが懸念となる場合には、このような手段も選択肢に入れ、検討してみると良いでしょう。

【関連記事】TECROWD(テクラウド)のメリット・デメリットは?投資リスクや注意点も

まとめ

モンゴル不動産投資において重要なポイントは、信頼できる不動産エージェントを見つけることです。情報収集の難しさから、現地の不動産会社を見極めるためには、現地の事情に明るい不動産エージェントの協力が不可欠と言えます。

そのほか、想定キャッシュフローを把握して物件を選ぶことが重要です。モンゴルは日本と租税条約を締結していないため、税金が二重課税されることになります。他の国と同様のシミュレーションでは正確性を欠いた想定となることに要注意です。

会社の給与だけでは将来が不安――。そんな心理からか、不動産投資に関心を持つ若者がコロナ禍で増えつつある。ただ、悪質な業者とのトラブルも相次いでいて、リスクに目を向ける必要がある。(阪田隼人)

都内に投資用マンション2戸を持つ会社員の男性(34)は昨年11月、銀行で記入した通帳を見て異変に気づいた。不動産会社から払われるはずの家賃が、数カ月前から全く振り込まれていなかった。慌てて会社に連絡すると、「お金がなく、振り込めない。解約するなら違約金を払ってもらう」と告げられた。

会社は朝日新聞の取材に対し、メールで回答した。約220件の契約のうち、コロナ禍による経営不振で「債務不履行になってしまった件が数十件あったことは事実」とし、多くは「話し合いのうえで事情を説明し、契約者と解約合意に至った」と主張した。

だが、男性はコロナが理由だと聞いた覚えはない。電話口の声からは、悪びれる様子さえなかったという。「最初からだます気だったに違いない」。そう考えている。

米ゴールドマン、日本の不動産投資倍増

【不動産投資本】節税効果絶大?中途半端に相続させるなら、不動産M&Aで資産管理会社ごと売りなさい!

サラリーマン大家として長年コツコツ規模拡大をしてきたベテラン大家さんはもちろん、現在規模拡大の真っ只中の初心者・中堅大家さんであってもいずれ行き当たる問題といえば、相続、事業承継である。

人口減少がますます加速していく時代において、不動産とはただ所有していれば自動的に儲かるものではもはやない。恵まれたひと握りの地主系の方などを除けば、不動産で利益を生み続けられるのはオーナー自身の不断の努力と経験の積み重ねがあってこそ。

不動産がオーナーの手をいざ離れるとき、それらを引き継ぐパートナーや子どもたちに上手に運営できるシステムやスキル、興味関心が備わっているとは限らない。

時が経つにつれ不動産の資産性や収益性が減衰し、むしろ精神的、金銭的負担を強いられる”負動産”と化してしまうおそれがあることは想像に難くないだろう。

これから規模拡大を目指す方々にとっては贅沢な悩みに映るかもしれないが、これはかなり重要な問題だ。

そんな方々に対して「中途半端に相続するぐらいなら不動産M &Aで資産管理会社ごと手放しなさい」と提唱するのが、日本で唯一、不動産M&Aに特化したマッチングサイト「ReeMA(リーマ)」を運営する「リーマ株式会社」代表取締役CEOの竹口淳氏である。

竹口氏は法人や機関投資家などを相手に資金調達業務や企業買収および企業再生、そしてM&Aコンサルティング等の業務に20年以上携わってきた。その後は海外での起業や不動産仲介・管理・開発にも携わるなど、豊富な経歴を持つ。そんな竹口氏が今回出版したのが「不動産オーナー様、資産管理会社は不動産M&Aでいま売りなさい!」という書籍だ。

不動産売却時の注目の新手法

賢く節税する鍵は不動産M&A

M&Aといえば、日本語で直訳すると「合併と買収」という意味である。互いの合意の上に成り立っていないM&Aを「敵対的買収」といって、センセーショナルに報道されたりドラマの題材として扱われたりすることもあるため、マイナスなイメージを持つ人もいるかもしれない。しかし日本で行われるのはたいてい互いの合意の上での友好的なM&Aであり、不動産M&Aの場合においても同様だ。

不動産M&Aとは、不動産を保有する資産管理会社の株式を売買して事業承継することを指し、著者は今後この方法が主流になっていくのでは、と考えている。法人を設立して収益不動産を保有する、節税意識の高い投資家・資産家が増えているからである。

M&Aによるすさまじい節税効果

ポイントは節税ルールの違いにあり

では不動産を家族に承継させず法人を精算しようとする際、不動産を売却して会社を精算する場合と比べて、不動産M&Aで法人(株式)を売却する方法の何がメリットなのか。

著者は最大のメリットとして、税務メリットが大きいことを挙げている。会社精算方式では不動産の現金化の際に約30~34%の法人税等が課税され、さらに分配される個人に対しても所得税が大きく課税されてしまうのに対して、M&Aによる株式の売却ならばかかる税率は20.315%であるからだ。

たとえば5億円の不動産売却益と5億円の株式売却益では手残りで約1.7億円と約4億円、なんと2億円以上も税負担が軽くなるというから驚きだ。

本書ではこのような不動産M&Aならではのメリット、売買の流れが通常の場合と異なる点、また注意点について詳細に解説している。

「M&Aでは買主が銀行融資によるレバレッジを使えないのでは」「特定の物件を残して売りたい場合はどうするのか」

こうした疑問にも回答をしているほか、後半では将来的にM&Aを見据えた賃貸経営のポイントや不動産M&Aが広まることによる地方創生・再生の可能性といったテーマにも言及する。不動産M&Aについてまるまる一冊かけて解説する、ほかに類を見ない書籍である。

マニアックなテーマで自分には関係ない話かな、と多くの方が感じるかもしれない。

しかし不動産投資をはじめて物件を取得した以上、いかに手放すか、または承継するかといった問題には遅かれ早かれ誰もが行き当たる。そんなのまだまだ先のことだよ、という方も将来の選択肢をひとつ増やすつもりで手にとってみてはいかがだろうか。

健美家編集部(協力:Tamaarai)

不動産投資、価格交渉しやすい物件は?4つの特徴と5つの交渉ポイント

1.不動産投資で価格交渉をするメリット・デメリット

ここでは、主に中古の1棟物件の価格交渉について取り上げます。不動産会社を選定して、営業担当者から物件の紹介を受け、実際に物件を購入する際、1棟物件の営業現場では価格交渉はよく行われます。

販売図面などの資料に記載された物件価格はあくまで売主の希望価格です。定価がない中古物件の場合、売主が買主から指値(買主が物件の購入価格を指定すること)を受けることは日常茶飯事です。

私が不動産会社に勤務していた頃のお話です。私は、収益物件を仕入れるため、毎日「レインズ」(不動産会社が閲覧できる物件情報が掲載されているシステム)や「楽待」、「健美家」などの不動産ポータルサイトを血眼になって検索していました。

そして物件を取り扱っている仲介会社に問い合わせて、お目当ての物件についてひととおりの情報収集をした後、「お値引きの余地はありますか?この物件いくらくらいになりますか?」などと聞いていました。

通常、仲介業者は、売主と事前に取り決めた「値引き幅」を持たされていることがあり、「この物件であれば100万円くらいかな」や、「250万円が限界ですね」など、率直に回答をしてもらえることが多かったです。

今思えば、これは不動産業者同士(プロ)での会話ですが、不動産会社にとっての仕入れと個人投資家の買付は、物件を購入して収益を上げるという行為は同じですので、ここでは個人投資家の方に参考になる要素を解説していきます。

1-1.不動産投資で価格交渉をするメリット

物件を仲介会社から紹介してもらう際に、買いたいと思った物件があった場合には価格交渉をしてみると良いでしょう。前述したように、仲介会社は売主から一定の「値引き幅」を持たされていることが多いです。価格交渉は個人投資家が買付を入れる際にも有効です。

不動産投資は優良物件をいかに安く買うかが成功するポイントの一つです。タイミングによってはオマケ(値引き)してくれることもあるでしょう。また、そもそも売主も買主の指値があることを想定して価格設定していることがほとんどです。

無事に指値がとおった場合のメリットとして下記の3点が挙げられます。

- 物件の利回り(収益率)が向上する

- 物件を安く購入できた分、リフォーム費用などに充当することができるので入居者の満足度が上がる

- 突発的な事象が発生した場合の緊急対応費用にできる

指値は仲介会社と十分に相談をしながら設定すると良いでしょう。ただし、後述するようにデメリットはあります。むやみやたらに価格交渉をすると仲介会社から相手にされなくなる可能性もあります。

1-2.不動産投資で価格交渉をするデメリット

一方、物件に指値をしてデメリットになる場合があります。それは主に下記の2点などが挙げられます。

- 価格交渉に多くの時間を要してしまうこと、

- 価売主の気分を害してしまい、そもそも交渉の土台に乗れないこと

特に売主が個人で残債が残っている場合には、売主が判断に迷ってしまい、お互いに時間を費やした結果、最悪のケースでは売却すること自体を取りやめてしまうこともあります。

また、指値をした分、仲介会社の仲介手数料が減ってしまうことも忘れてはいけません。大幅な指値により、仲介会社の手取り金額が減ってしまう結果になると仲介会社によってはモチベーションが落ちてしまいます。結果として、優良物件を紹介してもらえる機会が減ってしまう可能性もあります。

2.価格交渉をしやすい物件の4つの特徴

通常、多くの賃貸需要が見込める高立地物件や満室稼働物件などでは、価格交渉は難しくなります。

また、売主が不動産会社の場合で、自社再生物件(不動産会社がリフォームやリノベーションなどを実施済みの物件)の場合には値引きしないというケースもあります。数万人規模のメルマガ会員を有するなど多くの投資家にアプローチできる会社でよく見られます。

それでは、価格交渉をしやすい物件の特徴とはどのようなものでしょうか。以下に記載した特徴を持つ物件は1つだけでも価格交渉をしやすいですが、複数組み合わせるとより効果的です。

なぜ、売主は物件を売却しようとしているのか、事前に「売主の状況」と「物件の状況」をしっかりと確認することが大切です。

まずは、仲介会社をとおして、売主の売却理由を把握すると良いでしょう。私は、購入したい物件があった場合には、プロファイリング情報として以下を確認するようにしていました。全て正確に教えてもらえるのがベストですが、必ずしもそうではないケースも多いため、仲介会社の話を全面的に信じるのではなく参考情報程度という認識でとらえておきましょう。

- 売主の職業(個人か法人か、専業の不動産会社かどうか等も確認)

- 売主の年齢

- 売却理由

- いつから売りに出されてるか

- 売却希望時期

- 残債

- 問い合わせ件数(ライバルの有無)

- 特約(何か特別な条件があるか)

- 物件に対する思い入れ(聞き出すことができれば)

売主が不動産会社やプロ投資家である場合の価格交渉は、話が速く、トントン拍子に進むことがあります。逆に売主が個人の場合、売却益にこだわるケースも多く、時間がかかることがあります。

売却理由に関しては、大体、「相続」や「資産の入れ替え」、「転売して売却益を得る」といったざっくりとした理由が多くあります。これは、売り急いでいることを伝えると価格交渉をされるため、売主があえて本当のことを告知することにメリットがないためです。そのため、プロファイリングは参考程度にしておいた方が良いと私は考えます。

問い合わせ件数に関しては、自分以外にライバルがいるかどうかを知るために聞き出します。強力なライバルがいるのといないのとでは、自身の精神状態にも大きく影響を与えました。私の経験上、他の条件が揃っていて「いける!」と思っても、ライバルがいるとわかるだけで弱気になってしまうものです。

2-1.売却期間が長期化している

私が考えるに、売却期間が長期化している物件(売れ残り物件)は、最も価格交渉しやすいです。

これは、何らかの理由で売却できずに長いこと売れ残っているからです。よくある特徴として、最寄駅から徒歩20~30分、バス便で20~30分という立地条件が悪い物件、ボロボロで建物の状態が悪い物件などが挙げられます。

ポータルサイトを定期的にチェックしていると、掲載され続けている物件があることがわかります。売主もなかなか売れずに焦っていて、心が折れていることもあるでしょう。

ただし、中には全く売り急いでおらず、また、プライドがあって頑なに価格交渉には一切応じないという売主もいます。売主が、「いつ売れても良い」、「じっくりと待つ」というスタンスですと価格交渉に応じないため、市場が求めている価格と折り合いません。結果として長期間残ってしまっていることが多くなります。

ポータルサイトなどで売却期間が長期化している物件を見つけたら、1週間後、2週間後、1ヶ月後ごとに定点で観測して状況を伺いながら、柔軟に対応をしていくと良いでしょう。売主の事情が急に変わるということもたまにあります。

ボロボロの物件の場合、価格交渉はしやすいかと思います。ただし、単に指値をすれば良いというものではありません。

私が不動産会社勤務時には、事業計画シート(社内で買付の承認を得るためのシミュレーション。金融機関に提出する場合にも使いました。)を活用しました。リフォームするべき箇所を見極め、リフォーム費用をかけた場合でも収益物件として利益が出る水準で購入する必要があります。

2-2.金融機関の融資が付きづらい

金融機関の融資が付きづらい物件も、価格交渉はしやすいです。

多くの金融機関は行内の規定によって、築年数が古い物件には自己資金を多く出してもらうよう要求します。

一方、不動産投資ではなるべく自己資金は拠出しないでレバレッジを多くかけた方が投資効率は高くなる傾向にあります。そのため、自己資金を30~40%以上出さないと融資がとおらない築古物件や旧耐震基準の物件は価格交渉がしやすいです。

ただし、安く購入できるのはメリットですが、以下の点に注意が必要です。

- 自己資金割合が多くなる

- 自身で修繕箇所を見極め適切に実施する必要がある

- 適正に運営をしても融資が付きづらいので売却したいときに購入できる層が限定されてしまう

また、再建築不可物件や借地権付き物件はさらに金融機関の融資が付きづらいです。その分、価格交渉はしやすいのですが、そもそも運営の難易度も上がりますし、売却する際苦労する可能性もありますので、注意が必要です。

これも個人投資家には難易度が高いですが、空室が多い物件も金融機関の融資は付きづらいです。私は不動産会社勤務時に「全空(全部屋が空室)」の物件を仕入れたことがあります。

この物件は築古で大規模なリフォームが必要でした。一級建築士に詳細な調査をしてもらい、リフォーム費用が多額にかかること、全空物件であることを理由に大幅な指値がとおったケースでした。

2-3.市場価格よりも高い金額で売り出されている

売主には不動産に詳しい方ばかりではなく全くの素人という方もいます。

また、大手財閥系の不動産会社でも、居住用不動産の取り扱いには詳しいものの、収益用不動産に関してはまったく知識を持っていない営業担当者もいます。

物件価格は、売主と不動産会社の担当者で相談をして決めるケースが多いのですが、担当者が収益用不動産の相場を熟知していない場合には、市場価格よりも高い金額で売りに出されることがあります。

結果として、長期間売れないこととなり、価格交渉する余地が生じることがあります。逆のケースで、相場を知らないがために、割安で売り出していることもあったりします。

仲介会社からレントロール(家賃明細一覧表)を取り寄せ、現在の相場にあった賃料設定になっているかも確認が必要です。長期間入居が付いている場合には、当時の家賃が現在の家賃相場と乖離している可能性もあります。

家賃をベースに収益還元法で物件価格が設定されているケースでは、数年前に今より高い家賃で入居が付いた場合、それをベースに物件価格も高いことがありますので注意を要します。

2-4.売主が物件を売り急いでいる

売主が売り急いでいる物件は、価格交渉がしやすいです。

これは、仲介会社の話をヒントにするほか、不動産ポータルサイトを頻繁にチェックすることでわかります。特徴としては、定期的に少しずつ値下げしているケースです。ポータルサイトによっては「値下げマーク」が付いたりします。

例えば、相続税を支払う必要がある場合ですと、被相続人の売主は、物件に愛着がないケースも多く、また、手っ取り早く現金化したいという事情もあります。タイミングよく、このようなケースにあたった場合にはスムーズに価格交渉できる可能性が高いと言えます。

仲介会社から登記簿謄本を入手して、売主の残債を予測するのも良いでしょう。借入金と金融機関の金利が書いてある場合、購入後の経過年数を勘案するとおおよその残債を予測できます。

例えば、登記簿謄本から読み取れる情報で、売主が4,000万円の借入をしており、金利が3.3%だった例で考えてみましょう。購入後3年経過程度であれば、250万円ほどしか返済が進んでおらず、ほとんど残債が減っていません。指値した価格が残債を割っている場合には、価格交渉してもとおらないだろう、と予想をすることができます。

3.物件価格の交渉で注意したい5つのポイントと手順

最後に、物件価格の交渉で注意したいポイントを5つ挙げます。私も不動産会社の実務でこれらのポイントを意識して交渉した結果、売り値から最大20%超の価格改定で物件を購入できたことがあります。

3-1.誰と価格交渉をするのか把握する

価格交渉をするうえで、そもそも誰と交渉をするのか、そして、それぞれどのような立場であるのかを把握することはとても重要です。

価格交渉をする相手は、おおまかに分けて下記の4つに分類できます。

- 地主(地場の個人)

- 投資家(個人、会社員など)

- 投資家(個人、規模によっては法人化して専業としている場合も)

- 不動産会社(プロ)

地主は、お金に困っていなく、また相場もわかっていないケースが多いです。それゆえに指値がとおりやすい可能性があります。不動産会社や投資家は相場を熟知していることが多いです。それゆえに指値がとおりにくい傾向があります。

売主と直接価格交渉をするケース

売主と直接価格交渉をすることができればベストです。なぜなら、買主・売主ともに直接の取引のため仲介会社に仲介手数料を支払う必要がないため、お互いに妥協できる目標数値を見つけやすいからです。

しかし、私の経験上、個人の売主と直接価格交渉できるケースはまれです。地場の地主や個人投資家は仲介会社に交渉を任せるケースがほとんどです。一般的には、直接価格交渉できるのは法人(不動産会社)が多いでしょう。

売主の間に仲介会社が入って価格交渉をするケース

通常は、このパターンだと考えられます。あくまで、仲介会社をとおして、買主の希望が売主に伝わるということです。仲介会社は、買主の希望価格やその他の条件を売主に伝えて、案件がまとまるように調整をします。

また、物件によっては、売主と買主の間に、売主と媒介契約を締結している仲介会社(元付といいます)と投資家に物件を紹介してくれる仲介会社(客付といいます)の2社が存在することがあります。

3-2.仲介会社からの信頼を勝ち取る

物件を紹介してくれる仲介会社の信頼を勝ち取ることは非常に重要です。

そのためには、価格交渉をする前に、自分が物件を購入することができる属性であることを仲介会社に認識してもらう必要があります。源泉徴収票や預金通帳のコピーがあると便利です。

そして、物件に指値をした際、仲介会社から売主に上手に伝えてもらう必要があります。このとき、仲介会社から信頼を得ておかなければ、売主に伝わる前に却下されるか、知らない間にもみ消されてしまいます。投資家から指値が入っても、仲介会社の判断で売主に伝わらないということはよくあります。

実際に、私も不動産会社勤務時に、売主から物件を預かった際、売主と事前に取り決めておいた内容と大きく逸脱する要望を受けたことがあります。このようなときには、売主に共有する前に申し出を却下した経験があります(もちろん、売主には後で報告します)。

仲介会社の信頼を勝ち取るうえでは、事前に金融機関から物件の融資内諾を得ておく、というのも有効です。

私は個人で物件を購入する際、具体的に、「〇〇銀行の〇〇支店で〇〇万円の融資内諾を得ている」ことを共有し、さらに、自己資金が記帳された預金通帳をコピーして交渉時に提出していました。これは仲介会社や売主を説得するときに押しの一手となります。

3-3.物件を調査して比較する

見落としがちですが、交渉する前に物件を調査することも大事なポイントです。物件をあまり調べないで、いきなり価格交渉をしても、仲介会社の担当者の段階で止められてしまいます。

私の不動産会社勤務時の経験ですが、仕入れの業務を始めたばかりの頃に手あたり次第に物件の問い合わせをして指値を入れた結果、中々上手くいきませんでした。よく考えれば簡単なことで、仲介会社には本当に購入する気があるのか、伝わらなかったのではないかと思います。

まずは、物件の相場を調べて、できれば物件を視察しに行くことを検討してみましょう。Google Mapで調べるのも良いですが実際に視察をすると、周辺環境や建物の傷み具合、物件に出入りする入居者の属性などがリアルにわかります。

ポータルサイトで類似の物件を調べてみたり、仲介会社に物件に関して具体的なヒアリングをしてみるのも良いでしょう。例えば、物件周辺の賃料の妥当性、物件に空室があれば空室期間、入居者の属性などです。この際、入手した情報に偏りがないか、古い情報でないかどうかは注意する必要があります。

私は、ポータルサイトで見つけた物件を事前に調べて、「買いだ」と判断した場合には即日視察に行っていました。仲介会社側も、実際に物件を視察しているのといないのとでは反応が違います。Google Mapのみで物件を調査する投資家が多い中、きちんと時間を取って物件を見に現地を訪れたという事実は響きます。

また、目当ての物件を購入できなくとも、その仲介会社が預かっている別の物件を紹介してくれることもありました。このように、仲介会社とのネットワークが広がっていくと思いがけず掘り出し物の物件を紹介してくれることもあります。

3-4.売主が納得する理由を用意する

物件価格の交渉をする際には、売主が納得する理由をきちんと考える必要があります。単に、「安くしてください」では到底うまくいきません。売主の心証を害するだけでなく、成果が挙がらないと徐々に自身の心も折れていきます。

そこで、本当に欲しい物件は十分な準備をしたうえで、希望価格が売主に納得してもらえるよう理由を用意する必要があります。

例えば、下記のような準備をしておくと良いでしょう。

- 物件の状況をしっかりと調査したうえで、リフォーム費用がどのくらいかかるのか、自身の予算など数値的な根拠とともに提示する

- 金融機関の融資状況を具体的に説明して自己資金が不足している金額部分を交渉する

リフォームを予定している際は、リフォーム会社の見積もりなどがあると説得力が増します。また、これらは組み合わせた方がより効果的です。仲介会社もこのような根拠があると売主に話を持っていきやすいため、できるだけ準備しておくと良いでしょう。

その他、個人ではなかなか難しいですが、融資特約を付けない条件が売主に響くことがあります。

プロの不動産会社が強いのは、あれこれ細かな交渉をせず、「融資特約無し」で買付を入れられるところにあります。融資特約無しとは、万一金融機関の融資承認が下りなくとも、その物件を購入するという意思表示です。

売主が速く物件を手放したい場合には、融資特約無しは有効な手段の一つです。実際に、急いで売却したい売主に対して、融資特約を付けずに数百万円の指値に成功した知人もいます。

3-5.売主の感情に訴える

最後のポイントですが、売主の「感情」に訴える、です。何も準備しないで売主の心証を害してしまうケースを紹介しました。ここでは、売主のメリットを考えたうえでの提案に加えて、売主に「他の投資家と違うな」、「チャンスをあげよう」、と思ってもらえることが重要です。

私自身、買付証明書に直筆でメッセージを添える、手紙を添えるなどは年配の売主には効果があった経験があります。

ここで私のケースを紹介します。以前、不動産会社が売主である、どうしても欲しい物件がありました。不動産会社の営業担当者に、どれだけ自分が「不動産を好きか」、「その物件が欲しいのか」を不動産会社の社長と面会して話したい、と伝えました。実は、物件は事前に3回見学していました。

このときは、事前に物件周辺を見学していることで、物件が所在する街並みやエリアの将来性など、自身が気に入ったポイントを具体的に話すことができました。そして、不動産会社と複数回の交渉をして、物件を無事に購入することができたのです。

後でわかったことですが、買付を出している投資家は10人いたとのことです。不動産会社の社長も、「直接面会に来て想いを伝えてくれた」こと、なにより、「不動産が好きという熱意が伝わった」とのことでした。

物件の購入に加えて、他に買いたい投資家がいるにもかかわらず価格の改定もしてもらえました。これは個人的にもかなり嬉しかったのですが、情熱は大事であると再確認できた出来事でした。

まとめ

この記事では、価格交渉しやすい物件の特徴と成功確率を上げる交渉時のポイントについて、私の実務経験や実体験をベースに解説しました。

日常生活では、例えば、お店で商品を購入する際、価格交渉をすることはまずありません。一方、不動産の世界では交渉次第でとてもお得な、時にあり得ない価格で物件を購入することができたりします。

仲介会社とタッグを組んで、タイミングよく指値に成功すれば自身の力で利回りを即時に上げることができます。工夫次第で不動産はとても面白くなります。物件の価格交渉を検討する際には、よろしければ是非参考にしてみてください。

深刻化する「空き家問題」も、投資が解決の一助に

建物の耐用年数は、法的には木造で22年、鉄筋鉄骨コンクリート造で47年というように決まっていますが、その年数をはるかに経過した空き家や古民家は、まだ使用できる状態であっても評価額が「ゼロ円」となるため、土地価格のみで売買されています。そして、そのような古い建物を安く買い取り、リノベーションを施した上でシェアハウスや古民家カフェとして貸し出す不動産投資ビジネスに注目が集まっています。

総務省の「住宅・土地統計調査」(平成30年度)によると、全国の総住宅数約6,241万戸のうち、空き家状態になっている住宅は約850万戸。その数は全体の約14%を占めています。空き家の増加傾向は顕著で、今後も増え続けるとなると、様々な問題が懸念されます。

その1つは建物の老朽化です。人が住んでいないと老朽化のスピードは加速し、台風や地震などの天災をきっかけに屋根や壁面が崩壊するリスクが高まります。また不審者やホームレスなどが勝手に住みついたり、家財の窃盗や放火といった犯罪を誘発したりすることも問題です。所有者のみならず近隣住民に不利益が及ぶ可能性もあるでしょう。

だからといって、老朽化した建物を取り壊すとなると莫大な解体費用がかかりますし、また更地にしてしまうと(以前は)固定資産税が高くなるということで、所有者は「建物を残したまま売却してしまった方がいいのではないか」と考えます。すると空き家は「土地」として売り出され、建物付き不動産としては近隣相場より安くなります。

そこに目を付けた不動産投資家が、老朽化した建物を再生して賃貸運用できないかと考えたのが「空き家・古民家」ブームのきっかけなのです。

空き家・古民家のリノベーション方法とは?

一般住宅として使用されていた空き家と、施主の深い思い入れのもと創り上げられた古民家では、リノベーションの手法が一部異なります。

古民家とは日本古来の軸組工法で建てられた住宅のことで、竣工時期も明治・大正・昭和初期と歴史が重ねられてきたものを指します。一部の地域では、郷土の歴史を色濃く残す「街のシンボル」として文化財的に取り扱っているところもあります。

古民家の構造体は堅牢で、その耐久性は200〜300年ともいわれます。柱や土台に補強工事を施せば耐震性能をさらに高められますが、工事費用は建物の状態によって100万〜500万円台と様々です。古き良き建物の風情を残すため、内外装工事には比較的お金がかからず、素人でも施工できる部分については所有者自らDIYすれば費用がさらに節約できます。

しかし、「古民家カフェ」のように飲食店舗へとリノベーションする場合は別です。保健所で営業許可を取るために厨房設備や排煙ダクトを増設する必要があるため、総額で1,000万円以上の費用がかかることになります。

一般的な空き家のリノベーション費用はピンキリで、壁や床工事のみであれば200万〜300万円台程度で済みます。しかし、キッチンや浴室など水回り設備の新規入れ替えや床下配管の交換を行うとなると、内装だけで700万円以上にのぼります。このほかに耐震補強工事が加わりますから、建物の状態によっては総額2,000万円以上の費用がかかる可能性もあります。

「空き家再生補助金制度」を利用する場合の注意点

年々深刻となる空き家増加の問題を受けて、国土交通省は居住環境の整備改善を図ることを目的とした「空き家再生補助金制度」を立ち上げました。この制度は、個人や企業などの民間事業者が空き家の増改築を行う場合、諸費用の2/3を国と地方公共団体で補助するというものです。近年では新潟・長野・石川・富山・福井・奈良・兵庫・広島の各県で同制度活用を推進しており、実施事例も各地で誕生しています。

ただし、この制度には厳しい条件があります。それは、リノベーション後の建物を地域のコミュニティ施設として10年以上提供することです。ここでいうコミュニティ施設とは、郷土の魅力を紹介する文化イベント・展示会場、移住検討者の滞在体験宿泊所、創作活動を通して近隣住民や観光客が気軽に交流できる場所のことです。

もちろん会場のレンタル料や宿泊代を徴収することはできますが、最低10年間は「お役所仕事」の一端を担わなければなりません。費用の補助は魅力ですが、地域ボランティア要素が濃いため一般の不動産投資家にとっては重荷になるかも知れません。

空き家や古民家で、賃貸・民泊事業をするための費用

公的な助成金に頼らず、自らの資産だけで空き家・古民家を再生する場合、賃貸運用や民泊営業をスタートさせるまでにどのくらいの費用がかかるのでしょう。那須や軽井沢などの別荘地に建つ空き家を購入したと想定して計算してみます。

●初期投資

購入価格:300万円

リフォーム費用:300万円

合計:600万円

●収益

賃貸運用(家賃)の場合:5万円/月

民泊営業(宿泊代)の場合:15万円/月(宿泊料5,000円/日として)

リノベーション部分は、床や壁などの内装中心と仮定して300万円としました。一般的な住居として貸し出す(賃貸運用)場合、表面利回りは10%、初期投資額を回収するのに約10年かかります。一方、民泊営業の表面利回りは30%、約3年で回収できる計算です。とはいっても、民泊の運営には予約受付業務やチェックアウト後の室内清掃といった外注手数料が別途かかりますので、実質利回りは半分(15%)程度になるでしょう。

次に、東京の八王子など郊外の住宅街にある古民家を買い取り、カフェにリフォームして賃貸した場合を想定して計算します。

●初期投資

購入価格:1,000万円

リフォーム費用:700万円

合計:1,700万円

●収益

賃貸運用(家賃):20万円/月

リフォームは店舗用厨房設備など水回り工事も行うと仮定し、700万円としました。表面利回りは14%、初期投資額の回収には約7年かかります。このように、飲食店営業目的で空き家・古民家を取得する場合、ある程度人通りがあり可視性の高い場所に建つ物件を選ばなくてはならず購入価格は高くなります。その上、飲食店舗用のリノベーションには大きな費用がかかるため、潤沢な資金が必要になります。

コロナ禍の影響により、民泊は「アイドリング状態」に

かつて話題が沸騰した民泊ブームの際は、京都エリアの空き家や古民家が不動産投資家の間で争奪戦となりました。ちなみに京都を含む関西圏は関東圏と比較して家賃相場が低い(ワンルームで5万円台/月前後)分、売買価格も安価です。

しかしこれを民泊施設として運用すれば、相場家賃の6倍以上(宿泊費1万円/日として31万円/月)稼ぐことができます。京都・大阪は国内屈指の観光エリアですから、これに気づいた投資家が動かないはずはありません。まずは京都市内にある町家造りの古民家から次々と売買され、無秩序な民泊開業ラッシュが始まったのです。

外国人観光客は「ホテルよりリーズナブル」な民泊を好んで利用します。繁華街のみならず、民泊が林立する住宅街にも外国人グループが溢れるようになると、近隣住民との間でトラブルが相次ぐようになりました。そこで行政は、住宅街における民泊営業を抑制する条例を発布したのです。

街中から締め出された民泊は、物流団地にポツンと建つマンションの一室や、民家もまばらな山奥の一軒家で営業を再開したものの客足は伸びていません。さらにコロナ禍の影響を受け、現在はアイドリング状態にあります。

空き家投資・古民家投資にビジネスチャンスが潜む!?